作者| 火火

出品|白話區塊鏈(ID:hellobtc)

原文標題:與其糾結熊市何時到底,不如看看A16z、DCG等10大機構是怎麼"玩的"

如果說前段時間大家還在懷疑牛市還在不在,接下來到底會怎麼走這個問題,那麼經過Luna、StepN這兩個市場上最大的熱點的崩盤之後,似乎形成了共識:熊市真來了……

但是,和上一輪熊市不一樣的是,越來越多的機構投資者將目光從傳統金融轉向加密金融、從黃金轉向比特幣,機構對加密貨幣的採用也開始加速增長,加密行業的總市值大幅上升。

今天白話就給大家盤點一下圈內頂級投資機構的佈局,看看這些頂級VC們在熊市都是怎麼播種的。

01

A16z(Andreessen Horowitz)

a16z是一家美國私人風險投資公司,成立於2009年,由馬克·安德森和霍羅威茨共同創辦。馬克·安德森(Marc Lowell Andreessen)出生在美國愛荷華州一個普通家庭,9歲開始接觸計算機,在圖書館自學Basic語言。 1992年下半年安德森已經熟悉因特網,1993年他同吉姆·克拉克一起苦幹六星期,開發出UNIX版的Mosaic瀏覽器。這是第一個被廣泛使用的瀏覽器。而另外一個創始人霍羅威茨(Ben Horowitz)也是美國人,1966年出生,是一個商人,投資人,博客撰寫人和作家,同時也是一位高科技企業家。

a16z從成立之初就自帶話題,先後投資了Twitter、Facebook等一眾知名項目。它像一匹凌厲的黑馬,憑藉著大膽前衛的行事風格、不拘一格的投資理念以及投資史上的輝煌戰果,在前一個十年成功躍升為矽谷創投行業的傳奇。

之後a16z入局加密世界,在絕大多數人在社交平台將BTC視為“龐氏騙局”時,a16z以2500萬美元的B輪融資領投了Coinbase這家公司,當時這家公司只有八個人。在往後的七年裡,a16z先後8次投資了Coinbase,最終成為了Coinbase上市後最大的外部贏家,現已成為了加密貨幣投資的風向標。

目前a16z已經投資了9個國家的43個項目,包括Coinbase、OpenSea、Solana、Uniswap等明星項目。

區塊鍊和加密貨幣成為了a16z投資戰略的基石。目前a16z在區塊鏈相關項目的投資已橫跨交易平台、NFT、DeFi、GameFi、穩定幣、Web3.0、DAO等領域。

不難看出的是A16z投資的項目與很多優質的區塊鏈遊戲都有關聯。 A16z投資論點是“遊戲將在定義我們在下個世紀的社交、娛樂和工作方式方面發揮關鍵作用。”

看一下a16z的遊戲投資組合,雖然其中大多數都是未上線項目。並且也投了很多WEB2的遊戲開發公司,但由傳統開發公司帶來優質web3遊戲,會更好的讓玩家有遊戲體驗感,而不是單純的play to earn。

02

Coinbase Ventures

Coinbase Ventures是加密貨幣圈子很火熱,它是Coinbase旗下的投資部門。該公司成立於2012年。截至2021年3月,Coinbase是美國交易量最大的加密貨幣CEX。 2021年4月13日,Coinbase在那斯達克上市,成為加密貨幣產業在美國首家上市的公司。

創始人是Brian Armstrong、Fred Ehrsam 和Olaf Carlson-Wee,初期該公司裡僅有這三名員工。最開始是Brian Armstrong讀到Bitcoin 白皮書對此萌生興趣,覺得這項技術很酷:“這一份全球去中心化協議,不僅能傳遞信息,還可以傳遞價值。”所以他的第一個想法就是要做一個Bitcoin 託管錢包。之後這個想法變成現實,並獲得了一些種子資金。於是coinbase誕生。

而Coinbase Ventures 於2018 年成立,旨在為加密貨幣和區塊鏈初創公司提供早期階段投資。

Coinbase Ventures 在其存在的四年中支持了超過150 多家公司,其投資組合中的知名公司來自整個加密生態系統,例如資金充足但受到監管挑戰的BlockFi、 NFT)市場OpenSea、數字收藏品製造商Dapper Labs、區塊鏈初創公司StarkWare,以及還以13 億美元的估值為其加密稅務軟件TaxBit 籌集了資金。

Coinbase Ventures 和其他投資公司有比較大的區別就是Coinbase Ventures 根本不像一家公司:因為它沒有固定的基金規模,且全職員工數量為零。

根據Coinbase 總裁兼首席運營官Emilie Choi 的說法,這是故意這樣設計發展的,並且想以此證明 Coinbase 希望幫助實現金融去中心化未來。

Coinbase 總裁兼首席運營官Emilie Choi

Coinbase Ventures的目標是幫助創建一個合適的開放金融體系。為了做到這一點,它的目標是為有想法和敬業的團隊或早期初創公司提供資金支持。換句話說,Coinbase Ventures可能會投資一些可能與他們構成競爭關係的初創公司。所以,只要他們看到生態系統裡有潛力的初創公司,符合大家的利益,就會投資。

因此,Coinbase Ventures投資了數十個創新項目,這些項目正在建設未來的金融基礎設施。截止2021年,在CoinbaseVentures六大投資類別中,協議+Web3基礎設施(29%)佔比最大,次為DeFi(24%)和CeFi(18%),平台+開發工具(15%)、NFT+元宇宙(9%)和其他(5%)。同時CoinbaseVentures還分享了監管、多鏈生態、Web3用戶體驗和NFT及鏈遊的觀察。

03

Binance Labs

Binance Labs是一個有社會影響力的基金組織,旨在為區塊鍊和加密貨幣企業家、項目和社區提供孵化,投資。 Binance Labs 的使命是解決對生態系統最重要的問題,並改善世界環境。它成立於2017年,在近5年的運營過程中,Binance Labs在全球25個國家投資了超過170個項目,Binance Labs也是目前交易量最大的中心化CEX。他們不僅關注行業的利基市場,還關注加密空間的每個角落。

Binance Labs的創始人兼首席執行官趙長鵬,被稱為“CZ”。他經常在Twitter上發推文談論與加密世界相關的東西,人氣很高。他有很多標籤,比如他是加密世界中最富有的人之一、他點燃了許多新的加密趨勢、他在推特上有超過500萬粉絲等。

另外一個Binance Labs的聯合創始人兼首席營銷官何一,她經常監督風險投資部門,並負責Binance Labs的營銷工作,為提升Binance Labs對頂級中心化CEX的影響力做出了很多貢獻。

Binance Labs投資組合非常多樣化,它的範圍包括從最基本的加密樂高到最新的NFT / Gaming / Metaverse趨勢。

在2021年Binance Labs有被稱為趨勢創造者,CZ促成了多項早期投資引領潮流,比如NFT,GameFi,元宇宙,Web 3.0,DeFi等。目前Binance Labs正在向NFT,Metaverse和Web 3.0平台投入資金。 Metaverse和Web 3.0是加密世界的下一個目的地。

之前投資的大多數項目都是基礎設施項目,專注於區塊鏈平台、區塊鏈解決方案和金融項目基礎設施。如Terra,Polygon,Kava,Elrond Network等。大多數投資項目是在Binance Labs Launchpad獲得社區的支持和關注。雖然Binance Labs也投資了其他區塊鏈生態系統,如Cosmos,Solana等。但是許多項目都是在以太坊上構建的,在這個最大的智能合約平台以太坊上投資了許多項目。

因此,自2017年以來Binance Labs的投資組合包含大多數基於以太坊的項目。

04

Alameda Research

Alameda Research是一家以加密為導向的風險投資公司,是目前主流加密CEX之一,由Sam Bankman-Fried(SBF)於2017年底創立。根據Alameda Research的主要網站,他們現在管理著10億美元的加密資產,並在各種加密產品(硬幣,山寨幣和衍生品)中交易了10億至100億美元。其總部位於香港和巴哈馬群島,不過運營範圍是全球性的。

Alameda Research的重點投資主要與Solana和Solana生態系統有關,其研究團隊主要由以下三位組成。因此,在這些領域,我們可以更多了解一下這個團隊。

首席執行官SBF,在2021年福布斯400強榜單中,以超過225億美元的淨資產排名第32位。他的致富速度與馬克·扎克伯格(Mark Zuckerberg)在Facebook上的速度相當。

而且從一開始,SBF就描繪了他與Solana相關的產品的未來。他認為,高速區塊鏈將規模化,以滿足全球對交易的需求。 Solana將在幾年內在路線圖上實現這一點。

其中Alameda Research 不僅對各地區的CEX、加密託管和經紀機構、交易和流動性協議情有獨鍾,而且後續伴隨著2020 年SBF 開始發展Solana 生態的腳步,對Solana 各賽道的項目也開始持續密集押注。

他將Alameda Research首席執行官的控制權交給了兩位新任首席執行官(Sam Trabucco和Caroline Ellison)。 Sam Trabucco是Alameda Research的聯合首席執行官,與SBF一樣,他在一些金融公司(如SIG的債券ETF櫃檯)擁有豐富的量化交易員背景。在Twitter上,他經常通過數據支持的數字和技術指標積極分享他對加密貨幣的分析。與Sam Trabucco一樣,Caroline Ellison被提升為Alameda Research的聯合首席執行官。她之前在簡街從事貿易工作。她從高中開始就喜歡解數學。然而,在Twitter上,她貌似不太活躍。

自2017年以來,據不完全統計,Alameda Research 在加密領域的投資項目涵蓋公鏈與生態基金、CeFi、DeFi、數據分析與開發工具、NFT 與元宇宙、GameFi 等諸多領域,總量逾160 個項目。

從其項目組成來看,Alameda Research現在專注於投資和交易。他們有投資一些代表性的基礎設施,如StarkWare、Umee5G區塊鍊網絡Helium、Polkadot的DeFi中心Acala等等。

05

DCG(Digitial Currency Group)

Digital Currency Group由Barry Silbert於2015年在美國創立,他曾擔任SecondMarket,Inc.的首席執行官。作為數字貨幣投資的先驅,Barry於2012年開始購買比特幣,並迅速成為業內最早和最活躍的投資者之一,2013年開始投資區塊鏈技術公司。 Digital Currency Group的使命是通過利用其網絡,洞察力和資本獲取來構建和支持區塊鍊和數字貨幣公司,從而加速發展更好的金融體系。

DCG是華爾街專注於區塊鏈與數字貨幣投資的金融大鱷集團之一,同時也是一個初創企業孵化器,目前,DCG位於區塊鏈行業的中心。公司專注於數字貨幣和區塊鏈投資,希望能夠在全球構建一個數字貨幣和區塊鏈的生態系統。其擁有全球最大的早期數字貨幣和區塊鏈生態系統的投資組合,Protocol labs就是其中之一。目前,DCG已為30多個國家的160多家公司提供了支持,覆蓋了加密貨幣行業中的媒體、支付、CEX等多個領域。不過目前並未公開上市。

DCG也一直是數字貨幣行業最活躍的投資者,投資於30個不同國家的150多家公司。 OMERS Ventures於2012年投資了DCG。

DCG目前在運營的有五項主要業務:

CoinDesk(行業領先的媒體,研究和活動平台),

Genesis Trading(行業領先的機構貸款和經紀公司),

Grayscale(最大的數字貨幣資產管理公司),

Foundry(一家專注於數字資產挖掘和抵押的融資和諮詢公司)

Luno(全球領先的數字資產CEX和錢包)。

Barry Silbert也曾公開表示,他希望將DCG打造為加密貨幣領域的伯克希爾哈撒韋公司。 「我真正想要的是靈活度,我希望開創新業務,有能力去收購公司,有能力去買幣,但任何傳統的基金模式都不適合我的這種願望。」Barry Silbert說。

根據DCG官網資料,超過50%以上的DCG投資企業所在地區為北美洲,另外一些則差不多位於歐洲、亞洲,少量分佈在非洲,反映出歐美地區的加密初創企業更加多元並受到DCG的青睞。同時,DCG過去只投資過一家具有中國背景的企業,也就是比特幣中國CEX,18年初該交易平台被第三方收購後DCG再未投過其它明顯具有中國背景的企業。

DCG投資企業地區分佈 來源:DCG官網

按企業類型分類,DCG投資企業最多的方向為交易平台,其後分別是支付解決方案、網絡基礎設施、身份與合規等。值得注意的是,除了Acala等個別相關項目外,DCG幾乎沒有投資過DeFi相關的項目,頻繁在推特發言的Barry Silbert在過去DeFi牛市期間也極少提及DeFi,大致可以推斷出DCG曾對DeFi市場並不看好。

06

Paradigm

2018年6月,Fred和Matt Huang(黃共宇)共同創立了Paradigm,致力於說服頂級機構投資者參與到加密領域。創立Paradigm時,他們均為29歲,而後加入的合夥人Charles Noyes當時才21歲。三位均曾入圍福布斯30歲以下精英榜的新銳精英。

在一次對Paradigm的投資合夥人Charlie Noyes及研究合夥人Georgios Konstantopoulos的訪談中,Charlie Noyes提到:“如果投資考慮的是以太坊和許多即將推出的L2,以及類似於替代品智能合約的區塊鏈,那麼本質上,它們都只是試圖擴充以太坊或提供以太坊的替代平台。而Cosmos有點不同,它不像是一個區塊鏈,而是重新架構了模型,它可以有效解決以太坊上的許多問題。”

從這段話可以看出,Paradigm十分重視範式轉移,運用範式轉移的理論,Paradigm認為能夠顛覆行業的一定是新範式(cosmos作為layer0對整個eth的舊範式的顛覆),而非舊範式的革新(指抄襲eth的各類高性能公鏈)。並主張堅持基礎研究,參與項目建設。比如之前參投過的Mina protocal,這是一個運用零知識證明技術的輕量級區塊鏈協議,將區塊大小控制在22kb,並且有極強的隱私保護能力。

不難看出Paradigm的投資風格是研究至上,把基本面和技術細節吃透,並且會積極融入項目建設中。

總的來說,其佈局主要聚焦在DeFi、基礎設施、工具及和Layer2領域。

07

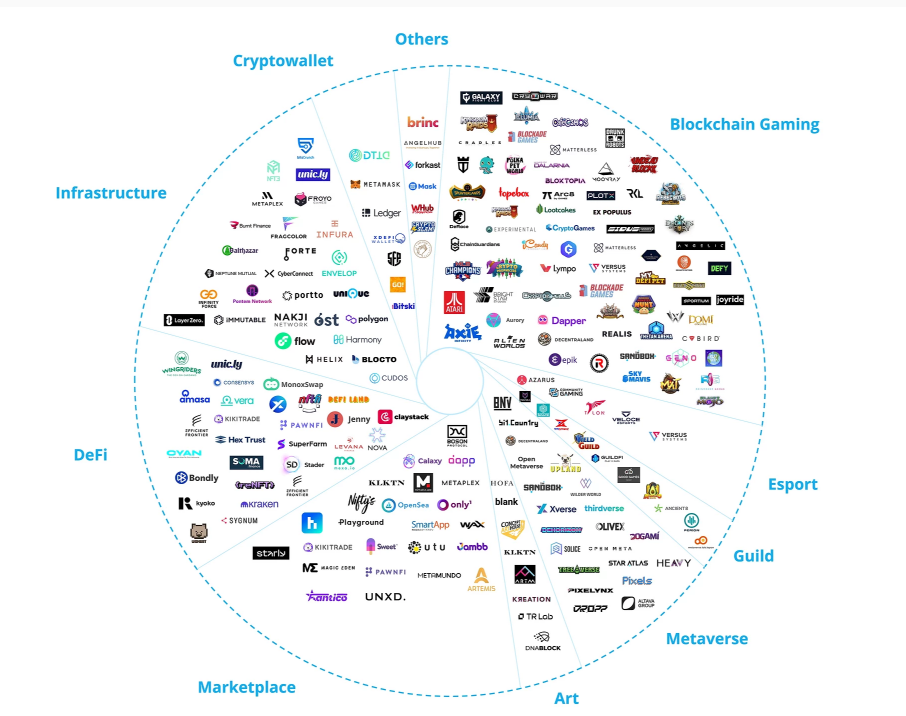

Animoca Brands

Animoca Brands成立於2014年,他的創始人Yat Siu是一位香港企業家和天使投資人,在奧地利維也納出生和長大。他認為在區塊鏈領域,與元宇宙相關的項目更有可能推動主流群體的採納。而「NFT代表了實現開放元宇宙的最佳機會。」 Yat Siu稱。該公司總部位於香港,也是沙盒類游戲The Sandbox和F1賽車類F1 Delta Time等鏈遊的開發商。

在2021的NFT與元宇宙概念的熱潮中,Animoca Brands堪稱是最大的贏家之一,旗下The Sandbox是當前最熱門的NFT項目之一,此外還是Axie Infinity開發商,Sky Mavis、Decentraland、Dapper Labs等明星項目的早期投資者,目前累計投資超過150個NFT和元宇宙項目。

對於大多數人不了解Animoca Brands的人來說,它更像是憑空殺出的加密行業頭部玩家。那麼,它是如何發家的,又要往哪裡去呢?

在加密圈的前幾年,Animoca Brands就像任何一個轉型新手拓展資源網絡、進行內部建設,以傳統手游開發為核心業務,曾因為種種原因遭到澳大利亞證券交易平台退市。

而近期這家公司更多地在通過大範圍投資將觸角伸向加密行業,建設一個圍繞NFT與元宇宙的龐大生態系統。

2021年Animoca Brands投資規模和領投次數明顯增長,平均每6 天就會進行一筆投資,截至2021年12月24日,Animoca Brands已累計進行至少81項加密相關的公開投資,其中包括Yield Guild Games、Bloktopia、GuildFi、ConsenSys、DeHorizon等知名項目。這與Animoca自身營收提升和獲得大額融資不無關係。

隨著2021下半年鏈遊與元宇宙賽道的爆發,該領域佈局已久的獨角獸Animoca Brands浮出水面。

來源:Animoca Brands官網

事實上,Animoca Brands的投資風格很容易令人聯想到a16z,同樣是高舉高打,同樣是高頻投資,在加密生態內部編織了一張巨大的資源與關係網絡,目前許多新興加密項目背後都是這些頭部風投機構在力推。

08

Three Arrows Capital(三箭資本)

Three Arrows Capital 是一家專注於新興市場的對沖基金管理公司,提供風險調整後的回報。由對沖基金經理Su Zhu 和Kyle Davies 創立。成立於2012年,總部位於新加坡,專注於提供卓越的風險調整回報。

據2022年4月消息,三箭資本(Three Arrows Capital)正在將其總部從新加坡遷至阿聯酋迪拜。由於新加坡的監管環境似乎已經惡化,三箭資本是最新關注中東的加密貨幣巨頭,聯合創始人Su Zhu證實也了遷往迪拜的消息。他表示:“迪拜數字資產行業的能源現在是電力,我們已決定將三箭資本總部遷至迪拜,我期待與更多科技初創公司接觸。”

這位聯合創始人Su Zhu,曾就讀於紐約哥倫比亞大學,畢業後前3年從事交易者工作。 2009年,Su Zhu在Flow Traders擔任了2年多的交易員,之後被調到德國最大的私人銀行集團德意志銀行的Trader。最終,他辭去了凱爾·戴維斯(Kyle Davies)的職務,創辦了Three Arrows Capital,在那裡他擔任了近10年的首席執行官。 Su 也是Sensus Markets的聯合創始人。其最引以為豪的是在熊市期間投資了Deribit、Avalanche、Solana、Polkadot,然後在牛市獲得了豐厚的回報。

另外一個聯合創始人Kyle Davies精通多種語言,包括英語,日語,泰語,法語等。曾就讀於紐約哥倫比亞大學。在加入Three Arrows之前,Kyle是香港瑞士信貸的衍生品交易員。

三箭資本的投資組合側重於以下領域:基底層、Defi、基金遊戲,功能障礙、平台基金等。

事實上,三箭資本的投資組合數量僅次於a16z,雖然三箭資本整體的表現數據不是特別出色,但還是有個別項目表現是十分亮眼的,例如其漲幅最高的項目AXS,其漲幅達到了20240%。

而在投資佈局上,從項目分類的具體佔比來看,三箭資本的投資項目有82%的份額都是對DeFi項目的投資,像KeeperDAO、Synthetix、Aave等等,Three Arrows Capital對DeFi賽道的重視程度可見一斑;其次就是對底層技術類的投資。

由此可見,三箭資本在投資方面都是偏向於經濟模型架構的技術類,這也將在很大程度上帶動了加密市場的技術創新和發展。

09

Sequoia Capital(紅杉資本)

紅杉資本創始於1972年,曾作為第一家機構投資人投資瞭如Apple, Google, Cisco, Oracle, Yahoo, Linkedin等眾多創新型的潮流領導企業。紅杉始終致力於幫助創業者實現他們的創業夢想,並為他們提供豐富的全球資源和寶貴的歷史經驗。

其創始人Don Valentine1932年出生於美國紐約,紅杉資本創始人、矽谷風險投資之父、風險投資四大巨頭之一。不過很可惜的是在北京時間2019年10月26日,已於美國加利福尼亞去世,享年87歲。

業內對於Valentine的投資風格,可以歸納為一句話:“投資於一家有著巨大市場需求的公司,要好過投資於需要創造市場需求的公司。”

他所造就的紅杉資本與硅谷近些年的創新密不可分,其投資過的公司包括掀起個人電腦革命的蘋果、開創遊戲機工業先河的Atari、知名數據庫公司Oracle、網絡硬件巨人思科、網絡傳奇雅虎,等等一系列知名企業,也因此被視為“矽谷風投之父”般的傳奇存在。

每一個大熱的行業或公司裡,總能窺見紅杉資本的大名。 Valentine,也成為一個真正意義上影響了投資人的投資人。直到現在,紅杉依舊延續著這位創始人Valentine流傳下來的“賽道”與“航母”的投資策略。有興趣的可以去看看下面這本書。

亞馬遜官網

紅杉資本迄今為止活躍在創投界已有50個年頭;每期募資基金評價高達10至20億美元之間;僅從上市公司的數量來看,其投資的公司佔了納斯達克上市公司總數的20%以上。

在行業2018年開始轉熊,紅杉資本與2017年狂熱的傳統資本類似,開始對加密行業失去興趣。直到2021年牛市重燃,才又開始大舉進入加密貨幣行業。雖如此,但憑藉家大業大,在加密領域,有很多很多代表性的項目,比如Binance、比特大陸、Dragonfly Capital 與火幣,以及三條最主要的公鏈。

2021年前後,紅杉資本先後參與了元宇宙遊戲品牌Animoca Brands(SANDBOX 母公司)、新型社交網絡BitClout、加密資產管理平台Coinshift、DeFi平台Beta Finance、視頻聊天平台Gather、波卡生態DeFi 平行鏈Parallel Finance、NFT社交平台Pulsr、以太坊Layer 2開發商StarkWare、安全公司CertiK、數字資產託管平台Fireblocks、公鏈Polygon(未官宣)、去中心化資本市場項目Clearpool、基於波卡生態的NFT 平台SubGift等。

需要注意的是,紅杉資本、紅杉中國、紅杉資本印度等均不同參與了以上的項目。

紅杉資本參與投資的也不再如早期那樣追尋優質大公司,也有一些中小型的公司、項目獲得投資。

10

Blockchain Capital

Blockchain Capital 由Bart Stephens、Brad Stephens、Brock Pierce 在2013年創辦,總部位於舊金山,是部門特定的多階段風險投資公司,旨在獲得和區塊鏈生態系統的多樣化接觸,同時為其投資者提供獨特的共同投資機會和專有交易流程。

首個基金於2013 年推出,也是首個致力於比特幣、區塊鏈生態系統的風險投資基金,同時也是第一家回應比特幣資本需求的基金。

他們投資了Coinbase、Ripple、Circle 和Kraken 等金融科技公司,自2013 年成立以來,Blockchain Capital 已經投資了上百家家公司、代幣和協議,也憑此成為區塊鏈行業頂尖的投資機構之一。

2013年投資BTC,ETH, Polkdot;

2014年投資加密資產基礎建設類項目: 加密貨幣CEX Kraken , Coinbase , 穩定幣Tether;

2017年投資Web 3.0相關項目:去中心化存儲網絡Filecoin , Arweave;

2018年投資去中心化金融DeFi相關項目:去中心化代幣兌換CEX 1inch , AAVE , Paraswap;

2019年 投資非同質化代幣NFT相關產業:NFT CEX Opensea;

2020年 投資去中心化自治組織DAO:Tally。

縱觀其投資歷史,不難看出對區塊鏈生態系統的多樣化關注。

Blockchain Capital 的聯合創始人兼管理合夥人Bart Stephens 表示,公司會繼續投資全球頂尖的加密貨幣公司,同時也會關注新一代創業者以及金融服務之外的領域。

11

小結

對於個人來講,牛市意味著每個人都在賺錢,因為有大量的資金流入到幣圈。而在熊市中,再也沒有源源不斷的資金流進來了,這就變成了玩家與玩家的競爭,也就是零和博弈。

通過對一些投資機構的觀察,我們可以發現“品牌價值”不僅僅意味著基礎實力、投資實力、團隊實力等“硬實力”,還必須能夠涵蓋美譽度、社會責任感、企業文化、綜合輿情表現等“軟實力”。

這是一個跳出既有框架、更加宏觀的視角與維度,有助於我們在全面認識和了解一家機構,綜合判斷投資機構與投資人對行業與社會的影響力與貢獻之後,做出自己的熊市生存法則。