作者| 0xLoki

Twitter | @Loki_Zeng

一、從Circle儲備資產結構看暴雷可能性

儲備資產可以分為三個部分:(1)$324億國債組合(2)SVB中的$33億(3)存在SVB以外銀行的$78億

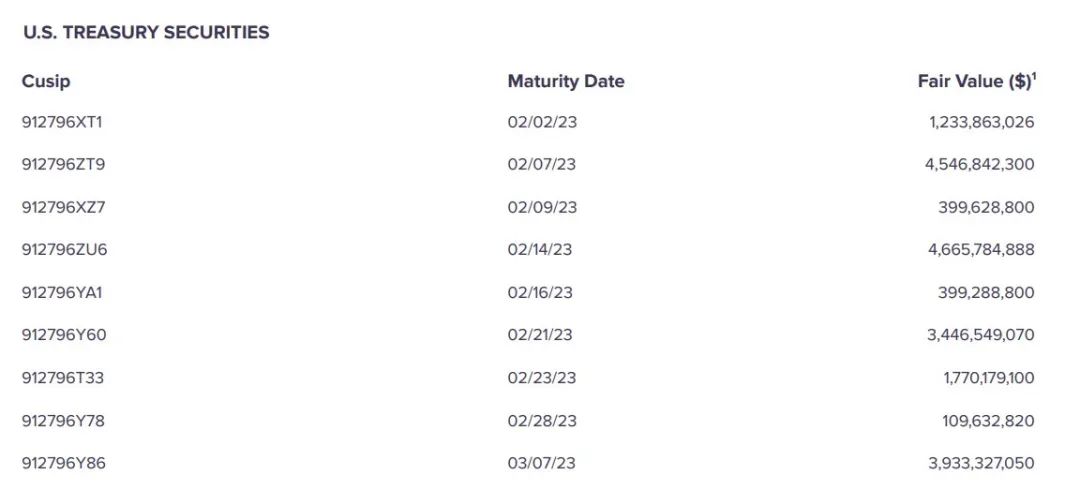

第一部分是國債組合,可以看到截至今年一月的數據,一共有16只證券,投資期限均不超過3個月,具備充足的流動性,即使被迫貼現也不會受到太大損失。

需要注意的是官網披露信息目前只到1月,其中有九隻證券已經到期,合計超過$180億目前我們不能100%確定Circle是否繼續購買了短期國債,但從以外信息來看,Circle會在到期後繼續購買國債,並確保到期日分佈在未來1-3個月以內,這顯然是一種非常穩妥的做法,$324億國債組合出問題的概率極低。

更加重要的一點是SVB的情況和FTX完全不同,SVB自己的騷操作導致破產和這些貸款沒有必然的關聯,這些貸款中的大部分還是可以收回的,43%是非常極端的情況,發生的概率很低很低。

第三部分是除了SVB以外的78億,在官網我們也找到了相關信息披露,Circle的所有現金存放在包括SVB和Silvergate在內的7家銀行。

雖然我們目前無法100%確定其它銀行是否安全,但從股票信息中可以獲取一點信息,可以看出,除了SVB和Silvergate以外,Signatures Bank等三家銀行同樣不能讓我們放心。

二、USDC極端為0.885,正常0.985

根據此前的公開信息,Circle在2022年底就察覺到了Silvergate的危險,並停止了與其互動,因此在Silvergate Bank的風險敞口可以被視作0。

另外,考慮到BNYM是Circle的首選銀行,理論上來說分配的金額更大。保守估計一下BAYM資金佔35%,剩下四家每家10%,那麼有風險的就是三家中風險=111*30%=33億和SVB的33億。悲觀一點的是這三家都出問題,回收率按80%計算,那麼Circle的總損失是33*40%+33*20%=$20億左右。

合理一點的估計是,Circle在SVB中損失33*20%+11(三家中的一家)*10%=$7億左右。而最極端的情況是SVB的33億和剩下三家中有33*50%一共50億無法收回,但這種估計發生的概率太低了。

那麼對標的USDC淨值分別是;0.985(正常情況)、 0.954(悲觀情況)、0.885(極端情況)

而2022年的融資中,Circle的估值達到了90億美元,季度淨收入約4300萬美元,7-20億美元的損失對Circle來說並不是太大的問題。

Circle在這件事中沒有任何主觀過錯和作惡的行為,仍不失為一個優質企業,即使損失實際發生並且Circle自己無法解決,大概率也會有其它機構願意收購或者投資來解決問題。

三、USDC真正暴雷的條件

USDC真正暴雷需要滿足三個條件:

- 存在SVB和三家中風險銀行的資金足夠多

- 這些銀行的債務回收率足夠低

- USDC自己無法承擔損失或者無法找到資金支持方來解決問題。

- 所以我個人的看法是出問題的概率不大,而且即使出問題,也不會像FTX那麼嚴重。

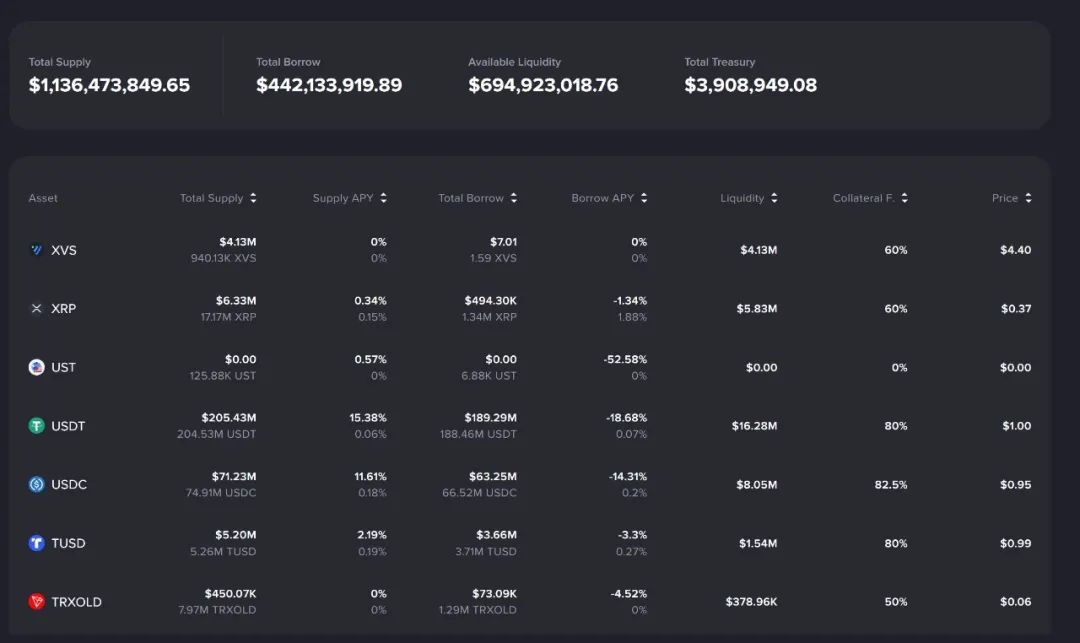

這裡插一句題外話,USDC這種模式即使壞賬不解決,只要有足夠的USDC在流通而不是贖回,都不會立馬出問題。按照最極端的60億也才11%。而Venus11.3億的TVL,有1.475億的連環債務和5200萬美元的壞賬,加起來快20%了,但是苟了一年了什麼事都沒有。