原文:《 7 O'Clock Capital:減半為什麼帶來價格上漲》

作者:K

引言

2023年初BTC重新啟航,市場開始甦醒,各個板塊輪番上漲,其中以太坊上海昇級作為今年敘事主線,熱度依舊持續著。 AI人工智能的應用由於處在萌芽階段,在短期的概念炒作結束後逐漸回落。如今BTC也在突破25000美金之後開始回調盤整,在經歷了各個板塊在炒作過後大家開始將目光逐漸投向即將到來的DASH以及LTC的減半行情上,因為每次的減半/產都會打破供需平衡,再加上市場的炒作,必然會有大幅度的行情波動。

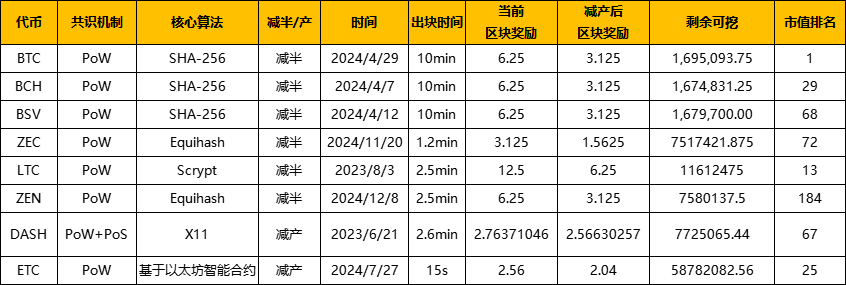

縱觀減半/產歷史行情,關注度最高的就是比特幣,雖然還有其他PoW Token,但基本上都跟隨BTC走勢,不會走出獨立行情。 7 O'Clock Capital梳理了2023-2024即將減半/產的八大Token,供礦工和投資者們參考。

目錄

- 減半/產為何帶來價格上漲

- 減半/產時間線以及前後的行情變化

- 總結

一、減半/產為何帶來價格上漲

減半/產是經濟模型中的一個巧妙設計,主要是為了避免通脹問題,通過控制供給使得價格更加有利於上漲。因為單從供給的角度來看,減半/產會打破產出的動態平衡,當供給量減半,同時需求量又增長,市場整體會看漲,因此,減半被看作是市場情緒的正向促進。但僅僅因為供給的改變而帶來的價格上漲是表面現象,其背後還有以下兩點原因。

- 減半/產會給市場帶來至少1倍的預期,即開始前的炒作,必然會帶動市場情緒,散戶進入,價格上漲。

- 減半對於礦工、礦池、礦機廠商來說至關重要,因為減半都發生於POW的Token,意味著挖礦獎勵數量減少,挖礦成本大幅度提高,理論上會帶動價格的上漲,但同時這也會帶來直接的負面影響,如果收益降低,部分礦工會離場或轉而挖其他主流Token。

綜上可以得出,大家普遍都會認為在減半前上漲是一次比較明確的盛宴。

二、減半/減產時間線以及前後的行情變化

減半必然會帶來行情的波動,但更值得我們分析的是減半Token背後的核心群體,這樣才能在多個選擇裡集中資金去埋伏更有潛力的項目,下文將通過這種方式來進行排序分析往年的行情變化,並從中提煉可供參考的規律。

- BTC——礦工、機構/資本、OG;

- LTC——礦工、機構/資本、OG,但總體核心群體力量要次於BTC;

- BCH、BSV——礦工、游資;

- ZEC、ZEN、DASH、ETC——匿名交易人群(市值排名靠後,逐漸被市場淘汰)。

對於減半Token,我們除了要分析核心用戶群體,還要關注其敘事性,價格的上漲主要還是依靠大資金的入場以及高確定性的交易,如果項目沒有好的敘事,即便是有上漲的行情出現,用戶是很難判斷入場以及離場的預期時間。通過以下的數據分析,我們可以提前進行資金埋伏。

減半/減產倒計時

減半/減產對價格的影響

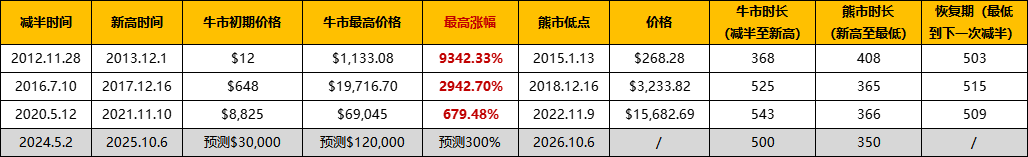

1、BTC減半行情

小結

- 比特幣的減半週期,表現為每大約4年,比特幣產量減少一半,減半的間隔是根據每增加210000個區塊高度,區塊獎勵會減少一半。

- 歷史上,比特幣已經經歷了3次區塊獎勵減半,(因AIcoin展示的K線為2017年之後,以下通過文字敘述行情變化)

- 2012年11月,比特幣區塊獎勵第一次減半,一年後比特幣價格突破1000 美元,創下歷史新高;

- 2016年7月,比特幣區塊獎勵第二次減半,此後一年(2017 年)比特幣價格一路上揚,最終突破近2萬美元;

- 2020年5月,比特幣第三次減半,牛市期間漲幅達到歷史最高點。

- 通過減半之後的數據分析,可以得出牛市的初期至牛市最高點的漲幅倍數越來越小,資金體量越來越大,牛市的推動需要更多的資金入場,也由之前的散戶行情轉變為機構行情,因此散戶獲利越來越難。

根據牛市初期的價格分析,下一波的牛市初期是上一個熊市低點的兩倍多,因此可以大致預測下一波的牛市初期價格不會低於$30,000,最高不會低於$120,000,因此目前$16000的價格是比較合理且較低的價格,可以考慮分批建倉。

通過過往數據收集分析可知,2014年、2018年、2022年都是開啟熊市的年份,持續下跌;2016年、2020年、2024年都是比特幣減半的年份,標誌著牛市的開端;2017年、2021年、2025年整年都是牛市期間,價格將會再度創新高。

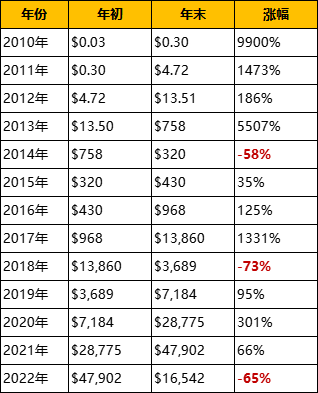

以下為2010-2022年以來BTC的年初和年末價格對比,根據過去12年BTC的價格表現,4年一次行情節點,接下來可能會逐漸開始上漲行情。

2、LTC減半行情

小結

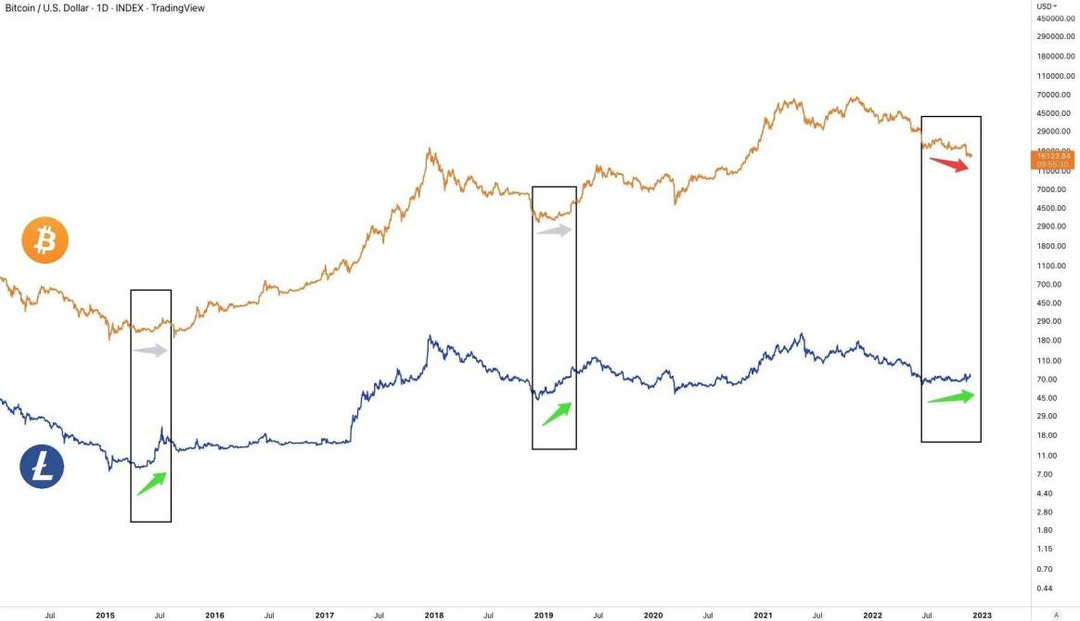

LTC自2011年10月推出以來,已經經歷了兩次減半。以上圖表可以得出,LTC在15年的行情是提前3個月啟動,19年是提前6個月啟動,表明減半的炒作預期會在減半的3-6個月。 LTC的減半機會和BTC的減半機會不一樣,BTC的三次減半之後必然是開啟牛市行情,而LTC的減半只有開始之前的炒作預期,減半開啟前近2個月行情就已結束。

從K線圖可知:LTC圍繞55-60左右的價格近半年時間,底部構造比較充足,是最佳的買入點,現在回頭看隨著市場的炒作以及2023年年初的行情,已經翻了快1倍,相比上一次減半,LTC 直接從2018年12月的$22上漲到2019年6月$146U,上漲了6倍以上,預計2023年6月份行情結束前,還有2-3倍的空間。

根據LTC和BTC的走勢對比,可以預判LTC到2023年6月15日左右到波段的高點,距離減半約40天:

- 2013年,LTC在11月28日達到頂點$53.15,BTC是在12月4日達到頂點$1,156.12;2015年,LTC和BTC都在2014年1月14日達到最低點,其中LTC是$1.11,BTC是$171.51 。 LTC的頂點和低點中間隔了408天,2015年7月10日LTC達到短期波段的高點,與之前1月14日的低點中間隔了177天,此時距離8月26日減半還有47天。而此時BTC行情還在底部震盪,沒有迎來上漲的行情。

- 2017年12月19日,LTC達到頂點$375.29,BTC是在12月17日達到頂點$20,089;2018年12月7日,LTC達到最低點$23,BTC是在12月15日到達最低點$3,191。 LTC的頂點和底部中間隔了353天,到2019年6月22日,LTC達到短期波段的高點,與之前12月7日的低點間隔了197天,此時距離第二次減半還有44天。

- 2021年5月10日,LTC達到頂點$413,BTC是在11月9日,達到頂點$67,549;2022年6月14日,LTC達到最低點$40,BTC是在11月21日達到最低點$15,476,LTC的頂點和底部中間隔了400天。

由此得出

- 2015年,頂點和低點中間隔了408天,到短期波段的高點間隔了177天,距離減半47天。

- 2019年,頂點和低點中間隔了353,到短期波段的高點間隔了197,距離減半44。

- 2023年,頂點和低點中間隔約400天,預計到2023年6月15日左右到波段的高點,距離減半約40天。

下圖可以看到,其實每次熊市中,LTC的表現都優於BTC,爆發啟動後會有一個不錯的表現,這個表現主要來自Fomo情緒。 LTC屬於高度控盤項目,而高度控盤的巨鯨到一定階段是要獲利離場的,再加上LTC會比較依賴整體市場回暖,Fomo情緒才能順利帶動起來,因此見好就收,做好止損。

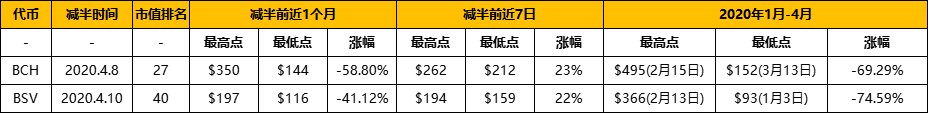

3、BCH和BSV減半行情

小結

2020年4月8日和4月10日,BCH和BSV完成迄今為止的首次減產,區塊獎勵從12.5 個BCH 變成6.25 個BCH。

BSV和BCH比較相似,都是提前2個月就結束了減半行情。

BCH和BSV只有一次減半歷史,目前還沒有好的規律可參照,但是作為分叉Token,沒有完善的生態以及需求,未來的上漲空間不會很大,並且過去幾年,市值排名前10的Token,已經淘汰了BCH、BSV,炒作預期相對較低。

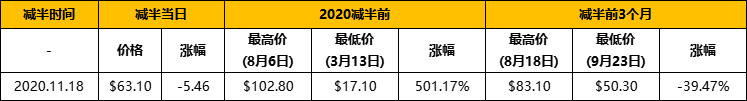

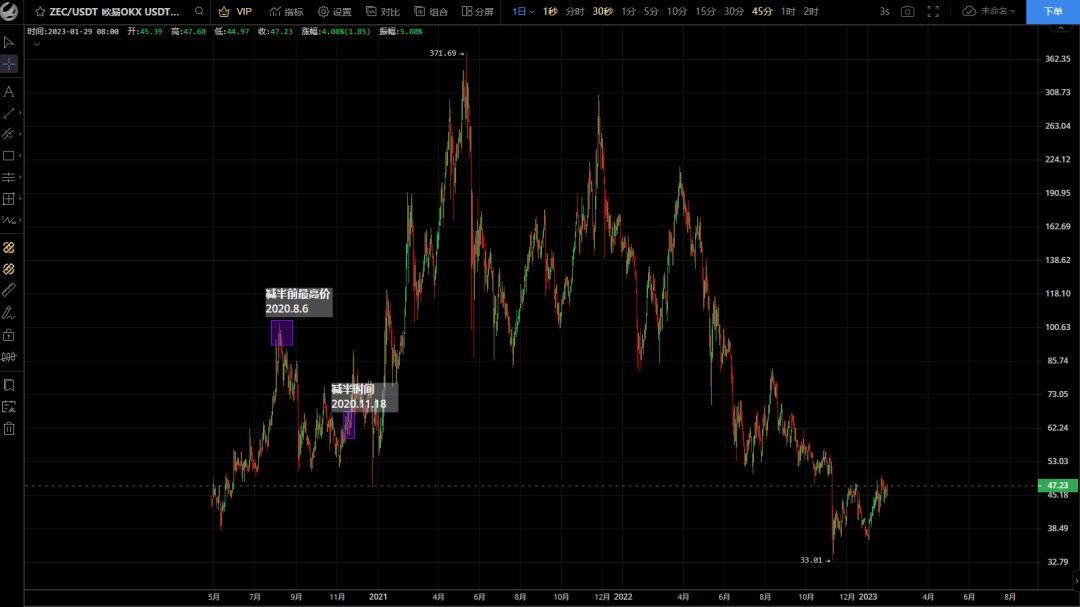

4、ZEC減半行情

小結

2020年初至減半期間,ZEC最高漲幅達到了501.17%,在隱私Token中,整體漲幅較優,但是近減半的3個月來看,ZEC下跌了39.47%,同時在近一周和近24小時,ZEC也只是跟隨大盤,並未走出自己的獨立行情,總之減半後,ZEC價格並未有明顯的上漲趨勢,直到半年後,也就是2021年的5月牛市期間達到最高點$371。

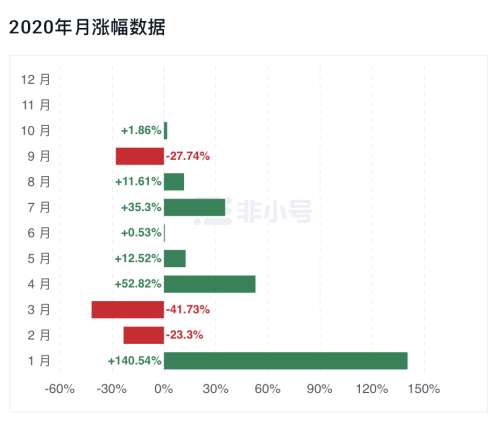

從下圖來看ZEC的大部分漲幅都集中在1 月份,即減半概念板塊大熱的時候,其中4月份雖然也有較高的漲幅,但主要是3·12 大跌帶來的觸底反彈。此外,ZEC在同年的8月份也就是DeFi 夏天達到減半前新高也是受到行情的積極影響。

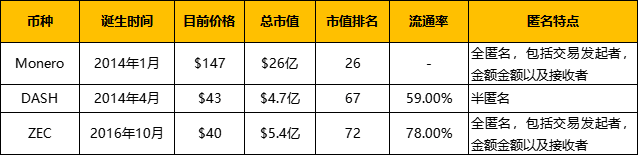

ZEC未來能否有新的突破要看他是否可以成功接入DeFi生態,並開發相應的應用,這樣在下一波牛市,ZEC自身的價值以及在隱私領域中的地位都可以得到提升。目前市場的主要趨勢是DeFi、Web3、元宇宙等賽道,匿名Token近兩年的總市值排名開始滑落,三大匿名Token的市值排名除了門羅,其他兩個已經在50名以外,雖然隱私在未來是剛需,但是有可能作為功能去賦能公鏈,目前分析來看2-3年,隱私板塊很難再迎來爆發。

5、ZEN減半行情

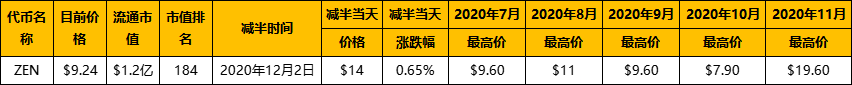

小結

以上數據可以看出,ZEN的減半月表現較差,減半前5個月的價格漲幅波動並沒有很大,減半後伴隨BTC的上漲行情也開始上漲,在2021年5月8日,達到新高$169,距離減半完成時間間隔近半年時間,直到目前再沒有突破新高。

ZEN的行情伴隨BTC的趨勢,沒有走出自己的獨立行情,目前也是減半Token中市值排名最低的項目,雖然ZEN的金主灰度也有ZEN信託,並且整個生態也有許多傳統合作夥伴,但是就減半行情分析來看,機會不大,未來隨著Web3的發展,可能會有繼續的發展,有待觀察。

6、DASH減產行情

小結

DASH是一年一減產,減產幅度是7.14%,第一次減產前5個月內出現最高點,漲幅達到232.06%,走勢與當時BTC的行情波動一致,並沒有走出獨立行情,從最高點之後,就開始波動下跌。

第二次減產是在22年3月23日,從高點$138到最低點$45(5月12日),下跌近3倍,距離21年的高點$478已經下跌超過十倍,減產前2週,DASH的價格到達18年和19年的底部,減產後開始下跌。 2022年11月9日,DASH跌到底部$30,到12月13日最高衝到$50,一個月的時間接近翻倍。 2023年初隨著BTC的上漲,DASH最高突破$77.9,目前回調在71美金左右,如果BTC沒有大跌,大概會繼續上漲。

從2022年的橫盤期間看,DASH的吸籌成本在$38~$50附近,目前已經漲了35%左右,看好的用戶可以分批囤入,預期還有2倍左右的收益。

7、ETC減產行情

小結

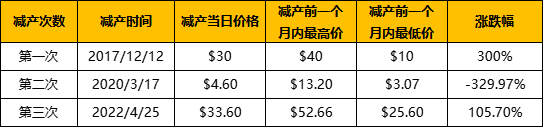

目前,ETC已經完成了3次減產,每次的減產幅度是20%,第一次減產,是在2017年11月3日底部開始上漲,12月20日達到最高點;第二次減產之前,加密資產市場發生了「3·12」暴跌,ETC在減產前40天內由最高$13.2跌至最低價$3.1,跌幅是-329.97%;第三次減產是在22年的4月25日,從3月16日至29日間,ETC從$25.6美元上漲至最高$52.66,漲幅達到105.7%,成為當時為數不多表現亮眼的項目,即將到來的減產顯然是這次上漲的催化劑。總體表現看,ETC在減產前的30-40天就有一次波段行情。

無論是共識機制的遷移、承載算力還是減產,都只是ETC發展過程中的一步,對於ETC來講並不能完全促使他更好的發展,尤其隨著各大新興公鏈的生態以及實際應用落地,ETC的發展還有待繼續完善。

三、總結

四年一次減半的看起來比一年一次的減產爆發力能強一些,根據減半時間看,明年正式開啟減半大戲,最先可以埋伏的幣有LTC和DASH,但是最大利潤空間應該是LTC ,雖然DASH最先開始減產,但是這個幣種減產的比例較低,影響不是特別大,而且現在恰逢熊市要見底這種大環境,LTC是減半,DASH是減產,相比之下LTC炒作預期共識熱度相對更高,上次LTC減半漲幅約六倍多,如果錯過了去年11月的炒作,接下來的2個月就是比較合適的佈局時間。

根據BTC減半後牛市開啟的規律,可以預測2024年才是真正的牛市,即:2024年5月2日,同時,2024年4月有BCH和BSV的減半利好,但是這三個Token的減半時間距離太近,資金比較難集中炒作,ZEC和ZEN也是同樣的情況,而ETC減半時間沒有競爭對手,還是有一定的想像空間。

減半/產實際上無法拯救價格,需要利好消息、並配合整體的行情以及足夠的敘事。