撰文:Climber,金色財經

3 月18 日,以太坊再質押協議ether.fi 上線各大交易所。開盤衝高後回落至3 美元附近,此後一路上漲,不到兩週時間最高已漲至8.66 美元。新項目短期有如此漲幅實屬難得,加之再質押賽道大有愈演愈烈之勢,身為龍頭的ether.fi 自然值得關注。

本文將全面解讀這一賽道頭部計畫ether.fi,幫助讀者了解該計畫的同時,也以期找出其中的價值所在。

強勢表現

從幣價走勢來看,ether.fi 上市至今可謂表現亮眼。截止撰文,ETHFI 幣價最低為2.83 美元,最高為8.66 美元,期間漲幅為208%。對於交易所新上幣種來說,短時間內兩倍的漲幅也已較為客觀。

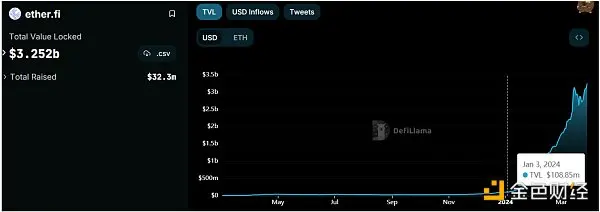

而從專案鏈上數據表現來看,根據DefiLama 數據顯示,目前ether.fi 的TVL 為32.52 億美元。從上圖可以看出,約從今年1 月開始,Ether.fi TVL 就進入高成長模式,至今不過三個月時間就從1 億美元附近漲超30 億美元,漲幅高達30 倍。

再對比同賽道其它競爭對手,可以很明顯的看出,ether.fi 遙遙領先其它同類對手,TVL 約是第二名Renzo 的兩倍。而從TVL 增幅來看,ether.fi、Renzo、swellnetwork 的月增幅均在100% 左右,其中尤以Renzo 為最。

對於再質押賽道TVL 的普遍高成長,一位產業資深分析師表示,這主要是由於對能夠提供共識安全的AVS 服務的專案方有著巨大預期需求。同時,再質押賽道也被一眾機構和資方看好。

金色財經曾在今年2 月初的《再質押賽道持續升溫一文對比代表項目發展狀況》一文中詳細比較了頭部幾個項目的發展情況,並指出受以太坊坎昆升級影響再質押賽道爆發的可能,讀者可移步查閱。

ether.fi 簡介

ether.fi 是一種建立在以太坊上的非託管質押協議,由Mike Silagadze 創立,並於2023 年推出。

與其它流動性質押協議不同的是,ether.fi 允許參與者在代幣質押時保留對其密鑰的控制,並且可以隨時退出驗證器以收回他們的ETH。

這主要體現在兩個方面:

- 質押者產生並持有自己質押的ETH 金鑰。

- NFT 是為每個透過ether.fi 啟動的驗證器鑄造的。

對於大多數其他委託質押協議,起點是質押者存入他們的ETH,並與節點運營商匹配,節點運營商生成並持有質押憑證。儘管這種方法可以使協定成為非託管的,但實際上在大多數情況下它創建了一種託管或半託管的機制。這可能會讓質押者面臨重大且不透明的交易對手風險。

而透過ether.fi,質押者可以控制他們的金鑰並保留其ETH 的保管權,同時將質押委託給節點運營商,這大大減少了他們遭受的風險。

技術原理上來說,在以太坊的Pos 質押中,會產生兩個金鑰:提款金鑰和驗證金鑰。提款金鑰用於提取用戶的資產,而驗證金鑰則是節點營運商需要在規定時間內,使用該金鑰對區塊驗證,以此獲得驗證獎勵。

ether.fi 透過金鑰管理技術實現質押委託中的提款金鑰和驗證金鑰分離管理,進一步優化了ETH 質押服務的安全性。同時它還創建了一個節點服務市場,質押者和節點運營商可以在其中註冊節點以提供基礎設施服務,並且這些服務的收入與利益相關者和節點運營商共享。

用戶可以透過將資金存入ether.fi 並以質押獎勵(供應方費用)的形式獲得投資回報,在此過程中ether.fi 也能自動將用戶的存款再質押給Eigenlayer 來獲取收益,Eigenlayer 利用質押的ETH 支持外部系統(如rollups、預言機),它透過建立經濟安全層來提升ETH 質押者的收益。

所有質押獎勵的總和在質押者、節點業者和協議之間分配,分別為90%、5%、5%。使用者整體可以獲得:以太坊質押獎勵;ether.fi 忠誠積分;重新質押獎勵(包括EigenLayer 積分);為Defi 協議提供流動性的獎勵。

融資資訊方面

- ether.fi 在2023 年2 月2 日完成530 萬美元融資,North Island Ventures、Chapter One 和Node Capital 領投,BitMex 創辦人Arthur Hayes 參投。

- 此外,ether.fi 也在今年2 月完成2,300 萬美元融資,融資包括Amber Group、BanklessVC、OKX Ventures 等超95 個投資機構及個人投資者的支持。

目前ether.fi 在官方Docs 公佈了5 名團隊成員的信息,其中創始人Mike Silagadze:目前是DeFi 基金公司Gadze Finance 的CEO,也是加拿大高等教育平台Top Hat(2021 年E 輪融資1.3 億美元)的創始人。

代幣經濟學

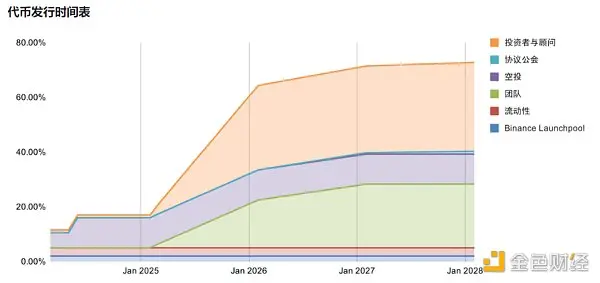

ether.fi 代幣經濟模型顯示,ether.fi 代幣ETHFI 總供應量為10 億枚,初始流通供應量為1.152 億枚,代幣分配中2% 用於Binance Launchpool、11% 將分配給空投、 32.5% 分配給空投投資者和顧問、23.26% 分配給團隊、1% 分配給Protocol Guild、27.24% 分配給DAO Treasury、3% 用於提供流動性。

但從解鎖時間來看,ETHFI 要到明年才會大幅釋放,而到2026 年才會達到60% 以上,這從側面反映出ETHFI 的市面籌碼具有一定的稀缺性。

不過從ether.fi 在3 月18 日的空投資訊來看,獎勵榜單排名前20 個地址為ether.fi 貢獻了三分之一的TVL(27.3 萬枚ETH)而獲得了996 萬枚的ETHFI空投。

而獲得空投數量最多的是Justin Sun,其在13 號向ether.fi 存入12 萬枚ETH(4.35 億美元)從而獲得了345 萬枚ETHFI 空投。從質押空投比來看,約是1:3,也就是說用戶質押1 個ETF 才能獲得3 個ETHFI,以ETHFI 最高價來計算不過26 美元。

專案進度與路線圖

今年3 月,ether.fi 開啟了第2 季積分活動StakeRank,時間為3 月15 日至6 月30 日,獎勵將佔ETHFI 總供應的5%。而不久前ether.fi 進行了6,800 萬枚ETHFI(總量的6.8%)的空投,同時專案也與Manta Network 發起了Restaking Paradigm 產品。

2 月,DeFi 殖利率市場Pendle 宣布與以太坊質押協議ether.fi 合作,在Arbitrum 推出首個LRT 資產eETH。 1 月,ether.fi 宣布成立顧問委員會,成員包括獨立以太坊教育家sassal.eth、Polygon 創辦人Sandeep Nailwal、Arrington Capital 創辦人Michael Arrington、以太坊基金會成員SnapCrackle.eth 等。

去年11 月,ether.fi 主網上線,並發布了流動性質押代幣eeth。而在10 月ether.fi 推出了流動質押代幣(LST)eETH,同時也公佈其去中心化路線圖。 5 月,ether.Fi 上線了主網第一階段。

依其官網路線圖顯示:

- 去年8 月,ether.fi 與Obol Labs 聯合推出了第一個DVT 主網驗證器,然後將其納入主網的第一批驗證器中,這些驗證器由地理上分散的一組小型獨立運營商運行。

- 去年10 月,ether.fi 開源了智慧合約套件。 11 月,推出eETH,eETH 是ether.fi 的Liquid Stake 代幣,用戶將能夠以完全無需許可的方式參與以太坊質押,按需買賣質押資產。

- 今年4 月,ether.fi 預計將完成DVT 整合第二階段。在DVT 第1 階段,ether.fi 與Obol Labs 合作提供主網DVT - 由不同個人共享的驗證,其中沒有人擁有完整的驗證器金鑰。第二階段將轉向完全自動化集成,使用者將到達、申請並開始作為單獨的質押者,不受ether.fi 和Obol 的管理和協助。

同時,ether.fi 也將實現DAO 治理和TGE。

此外,ether.fi 主網v3 計劃於第二季初發布,將包含一些特殊功能,例如用戶能夠使用2 ETH Bond 運行個人節點。

小結

從去年開始,圍繞再質押賽道的討論和研究越來越多。今年伊始,再質押賽道大有全面爆發的勢頭,而ether.fi 作為賽道龍頭率先登上交易所且表現優異,這不免讓投資者更加看好該賽道。

對於青睞質押賺取的用戶來說,安全性和收益率是最大的考量。 ether.fi 的DVT 技術能夠大幅保障用戶質押標的的安全性,並且相對說也能為用戶提供不錯的收益。因此,僅就目前ether.fi 的產品和服務來說確實具有一定的前景,不過在智能合約、技術安全層面依然有待時間檢驗。