信貸是經濟機器的運行中最重要的組成部分之一,貸款人希望錢能生出利息,借款人想購買當前無法負擔的某種東西,貸款人以及借款人雙方基於信任產生借貸關係。信貸也是傳統金融中銀行的主要收入來源,人們將手中的資金存入銀行來獲取利息回報,銀行再把人們存進來的錢借給需要資金的借款人,以收取更高的利息從而賺取這兩者之間的利息差,大規模的信貸都是由銀行這個Centralized 機構來完成的,但在區塊鏈技術的飛速發展下,人類的信貸模式迎來了一場全新的變革。 Decentralized 的“銀行”—— AAVE 誕生了。

銀行模式最早可以追溯到公元前2000 年的巴比倫,那時的寺廟就已有經營保管金銀、發放貸款、收取利息的活動,在公元前500年的希臘,公元前400年的雅典和公元前200年的羅馬帝國,都可以找到原始銀行的雛形,人類持續了幾千年的傳統信貸模式,在Decentralized “銀行” AAVE 誕生後,人類居然可以做到不需要一個Centralized 的機構也可以實現大規模的信貸並保障借貸雙方的資金安全以及供需之間的平衡。

*本文章僅為個人分析,不構成任何投資意見,如出現不正確的內容歡迎各位指出。

作者:菠菜菠菜

目錄

一、AAVE——Defi借貸王者

(一)什麼是AAVE?

(二)AAVE如何顛覆傳統藉貸模式?

(三)如何玩轉AAVE來獲利?

二、AAVE都有哪些功能和機制?

(一)AAVE利率模型如何根據市場需求進行變化?

(二)AAVE是如何進行清算的?

(三)什麼是信貸委託機制(Credit Delegation)?

(四)什麼是閃電貸(Flash Loan)?

三、AAVE Token是什麼?可以用來做什麼?

(一)AAVE經濟模型

(二)Aave Token可以用來做什麼?

(三)什麼是AAVE安全模塊(Safety Module)?

四、Decentralized 穩定幣的新挑戰者——GHO

(一)什麼是Decentralized 穩定幣GHO?

(二)AAVE為什麼要做穩定幣?是否可以超越DAI?

AAVE是一個Decentralized 非託管流動性市場協議,存款人(流動性提供者)通過將資產存入AAVE的公共資金Pool 來提供流動性獲取被動收入,借款人則可以用超額抵押或無抵押的多種方法,自由地從資金Pool中藉出資產。

傳統金融中進行信貸活動往往需要對借貸人進行信用審查,並且伴隨著還款期限,AAVE的誕生使得信貸活動無需任何信用審查也可以進行,且清算效率高使得出現壞賬的機率也遠遠低於傳統藉貸模式,並且在AAVE中藉款不存在還款期限。

用戶可以在AAVE上進行穩定幣槓桿套利賺取更多收益,還可以選擇在不同的DeFi平台中尋找利息差或者尋找價差使用閃電貸差價來進行套利、將手中的波動資產進行借貸加槓桿來放大收益等操作。

AAVE的利率模型可以使得AAVE的存款以及借貸利息隨著市場供需關係而變化,當借貸的人越來越多的時候,存款利率以及貸款利息就會上升來鼓勵人們存款以及降低借貸,當借貸的人越來越少的時候,存款利息和貸款利息就會下降來鼓勵人們藉貸。

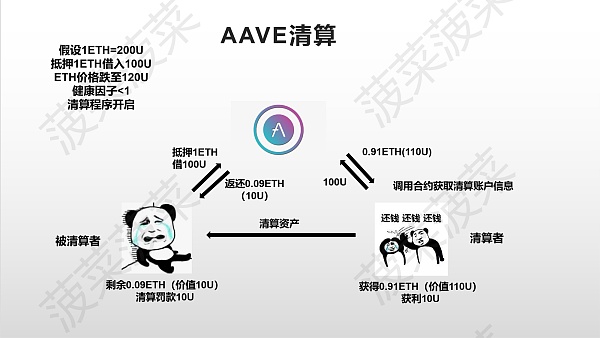

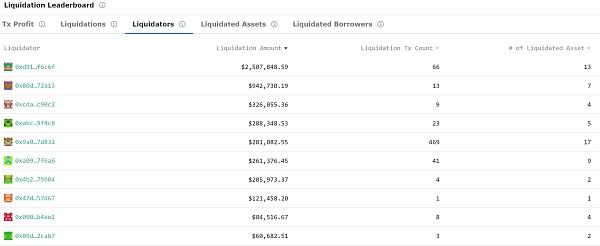

AAVE協議的智能合約本身並不能自動完成清算的操作,所以AAVE的清算程序是需要有第三方來完成的,清算人需要調用AAVE的清算智能合約獲取面臨清算的賬戶的信息並執行清算操作,被清算者需要支付一筆額外的清算罰款獎勵給清算者以此來鼓勵更多人參與清算。

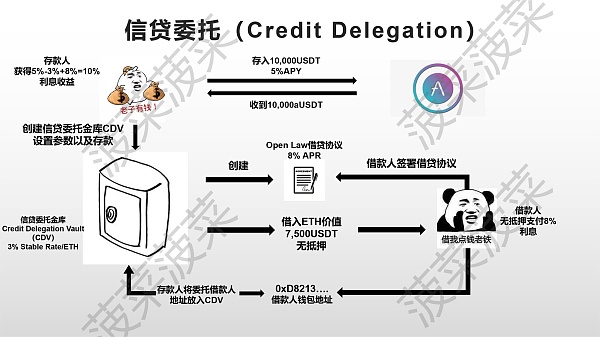

AAVE的用戶除了可以在信貸流動性協議中獲取利息收益,還可以將自己的信貸額度委託給其他用戶來獲取額外的利息收益,即存款人使用鏈上智能合約將藉貸的信用額度委託給一個或多個有貸款需求的人並且無需任何抵押品,但需承擔借款人不還錢的風險。

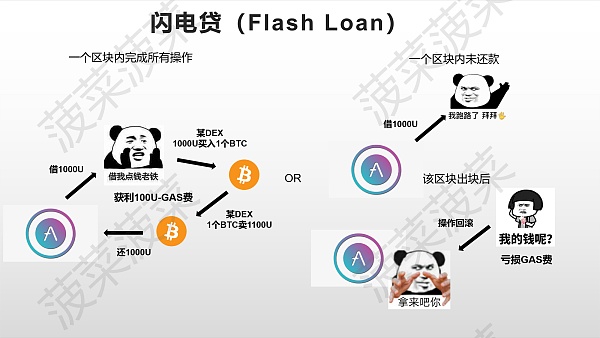

AAVE 是整個加密領域第一個提出閃電貸概念的協議,閃電貸允許人們無需任何抵押物借出資金進行操作,但閃電貸只能在一個區塊內完成所有操作,如果不歸還資金的話,所有操作就會進行回滾,除了用戶損失成本外一切都會像沒有發生。

AAVE 是AAVE的原生治理Token,主要用於投票治理以及質押,總供應量為1600萬,目前已經全部解鎖,AAVE 治理Token的前身是2017年發行的ETHLend,當時總供應量為13億,在2020年AAVE V1發佈時以1:100的比率進行了遷移,其中300萬AAVE被保留用於項目生態建設。

AAVE協議由AAVE持有者以DAO的形式進行運營以及管理,根據持有者的AAVE以及stkAAVE的餘額總和的比例獲得治理權重,持有治理Token擁有兩種權利:提案權以及投票權,並且AAVE持有者使用冷錢包也可以簽署消息對提案進行投票,並且AAVE的治理十分Decentralized。

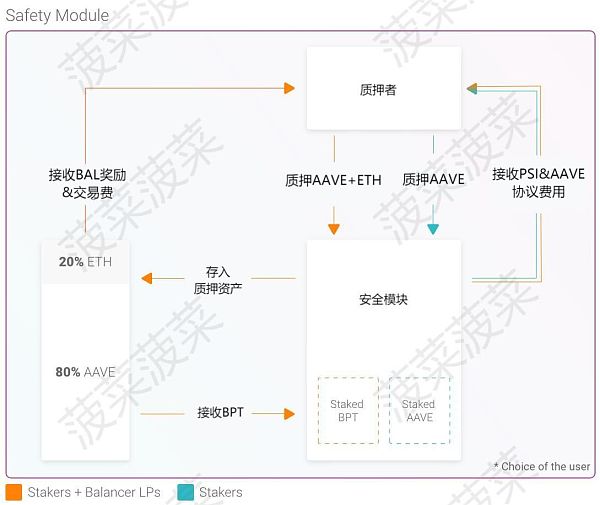

AAVE的持有者可以直接使用AAVE Token在安全模塊中進行質押,還可以選擇在Balancer流動性Pool 中添加AAVE + ETH 的流動性組合來獲得ABPT Token 並在AAVE協議的安全模塊中進行質押獲取質押收益以及額外的BAL獎勵和交易費收益,安全模塊還會額外給質押者們提供安全激勵來激勵更多人參與到質押活動中。

AAVE安全模塊(Safety Module)的作用是當AAVE協議出現短缺事件(Shortfall Events)時保護協議免受意外的資金損失,當發生短缺事件的時候,AAVE安全模塊會被啟動用來填補赤字,質押者最多30%的質押資產會面臨著用於填補赤字的風險,超出部分會超發AAVE來進行填補。

用戶可以通過AAVE通過治理指定的存在AAVE協議中的抵押品獲得利息收益的同時來生成Decentralized 穩定幣GHO,當用戶想贖回抵押品時需要銷毀鑄造的GHO來贖回,GHO的利率通過AAVE社區治理來進行調整,並且參與AAVE安全模塊質押的stkAAVE 持有者可以享受折扣利率來生成GHO。

AAVE推出Decentralized穩定幣GHO可以幫助AAVE協議增強在市場中的競爭力,並且提高用戶量以及協議的收入,但存在Centralized、治理、促進者暴雷以及利用GHO套現等風險,雖然在鑄造機制上比DAI更具吸引力,但機制尚未得到市場的驗證。

一、AAVE——Defi借貸王者

(一)什麼是AAVE?

AAVE是一個Decentralized 非託管流動性市場協議,存款人(流動性提供者)通過將資產存入AAVE的公共資金Pool 來提供流動性獲取被動收入,借款人則可以用超額抵押或無抵押的多種方法,自由地從資金Pool 中藉出資產。

AAVE 的創始人Stani Kulechov 正在芬蘭赫爾辛基大學學習法律的時候第一次接觸到了以太坊,並開始了探索以太坊將如何影響傳統金融系統,之後在2017年創立了AAVE,AAVE最初的名稱是ETHLend ( LEND),後在2018年更名為AAVE,AAVE 在芬蘭語中的意思為“幽靈”,因為AAVE 替代了傳統銀行的角色提供了一個Decentralized 透明可信的信貸平台,並且借貸雙方都不知道錢借給了誰或者藉了誰的錢,就像“幽靈”一樣,這十分符合AAVE 在芬蘭語中“幽靈”的品牌意義。

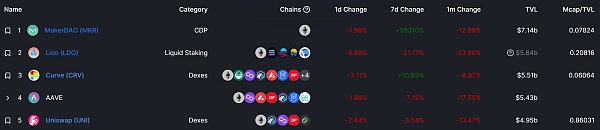

截止至2022年9月22日,AAVE 在DeFi 領域TVL排名第四,超越了Uniswap,作為藉貸協議的AAVE 毫無疑問是DeFi 中的借貸王者。

數據來源:Defillma.com

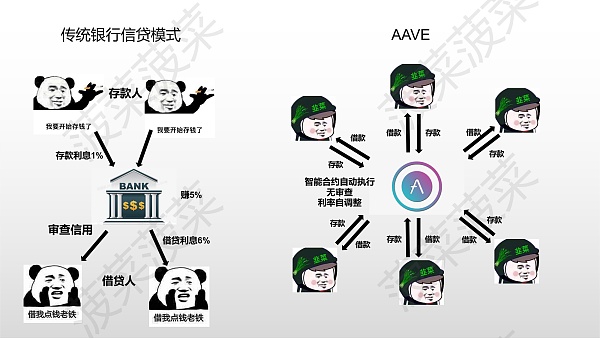

(二)AAVE如何顛覆傳統藉貸模式?

信貸作為人類最頻繁的經濟活動之一,擔任著在世界經濟體系運行中十分重要的齒輪,不管是人民還是企業都需要藉貸去解決一些資金需求,人們通常會通過Centralized 金融機構或者直接與個體或群體達成信貸關係,對於脫離中間機構直接與其他主體達成信貸關係的模式來說,雙方的信任成本十分高,很少有人會隨意相信並藉錢給一個素不相識的人或借出去大規模的資金,雖然這種模式收益會相對於通過Centralized 金融機構信貸模式來說更高,但通常伴隨著較高的風險比如借款者還不起錢或者不還錢,所以這種模式很難形成大規模信貸。

而絕大多數信貸關係基本都是通過Centralized金融機構比如銀行來完成,這也是銀行的主要收入來源之一,因為許多人都會將閒置的資金存入銀行以獲取被動收入利息,但是存款對銀行來說屬於負債,因為銀行需要為這些存款支付利息,所以銀行會把人們的存款借給有資金需求的借款人以收取更高的利息從而賺取這兩者之間的利息差,銀行作為信貸的中間機構,需要保障存款人的資金安全,同時也需要以前期盡調的方式確保借款人信用使其可以按時還款。倘若出現借款人不還的情況,壞賬通常由銀行來承擔,因銀行存在一個較大的資金Pool,且有穩定利潤,所以在一定的壞賬率之下,儲戶存入的資金仍然是相對安全的。

AAVE的顛覆性在於開創了一種Decentralized 信貸模式,即使用智能合約創建一個流動性Pool,使得大家可以根據市場需求將加密資產存入智能合約獲取被動收益以及從智能合約中藉出加密資產並支付利息,還顛覆性的創造了一種基於區塊鏈回滾特點無需任何抵押就可以藉貸的閃電貸,由於智能合約的特性確保了設定好的程序一定會按照代碼邏輯執行並且不可篡改,這種特性使得AAVE不需要像傳統銀行那樣對借貸人進行信用審查,並且智能合約會自動進行供需關係進行利率調整以及十分有效率的清算程序來確保整套信貸模式的運作,並且在藉款期限上與傳統金融機構的不同是,AAVE上借貸只要不面臨清算就可以一直借下去,而向傳統銀行借貸往往有還款期限。

簡單來說,在傳統金融中要想進行信貸活動存在准入門檻,對借款人存在信用審查環節並且資金體量越大手續時間就越長,由於銀行對於抵押品清算的效率很低,並且在信用審查方面可能出現疏忽導致銀行出現壞賬的概率大,以08年美國次貸危機為例,傳統銀行業首先可能存在人為因素風險,當時銀行為了賺取更多利益對借款人的信用審查極度放鬆,埋下地雷;其次是抵押物價值的更新速度較慢,只有在重新盡調時才會更新抵押物的價值,企業短貸可能每兩三年會重新評估,房貸則在簽訂合約之後很長時間都不會對房子重新估值(做到年年更新也不現實)。

最後是清算週期長,通過法院起訴、查封、拍賣的流程可能長達數年,在案件堆積的08年更是久於往常,一邊是房價正在迅速跳水,另一邊是緩慢的拍賣流程。最終清算完成時,拍賣款往往遠填不上之前的窟窿,壞賬就產生了。而AAVE的清算機制是依靠預言機的價格及時更新通過智能合約來進行十分迅速的鏈上清算,極高的清算效率使得AAVE出現壞賬的可能性要遠遠低於傳統金融,即使出現了黑天鵝事件導致出現壞賬也有協議的安全模塊來保護協議以及流動性提供者的資金安全。

(三)如何玩轉AAVE來獲利?

不管是現實世界還是加密世界,人們都會有使用信貸功能的需求,對於存款者來說,AAVE可以滿足那些長期持有並希望可以產生額外收益的投資者。對於借貸者來說,AAVE可以滿足借貸者的交易活動所需要的資金如套利、槓桿、做市等以及短期性流動性資金需求。用戶如果要想使用AAVE的功能,首先需要把資產存入AAVE的流動性協議智能合約,當資產存入AAVE智能合約後用戶會收到存入資產的aToken版本,如存入USDT獲得aUSDT,aUSDT的功能是用來計息的,用戶在獲得利息收入的同時也可以作為抵押品去借入其他資產。

對於大多數想使用AAVE獲利的用戶來說,套利和槓桿是最普遍的玩法,假設用戶A手中持有10000USDT並且希望避險長持持有,把USDT存入AAVE是一個不錯的選項,如果用戶A想把收益率最大化,他可以在存入10000 USDT後將這10000 USDT作為抵押品借入7500的DAI(相對安全的比率),然後再將DAI換成USDT繼續存入USDT的存款合約,這樣用戶A就完成了穩定幣之間的套利以及槓桿,因為藉DAI只需要1.27%的利息而存USDT有2.05%的收益,而且穩定幣與穩定幣之間存在價格脫鉤的風險微乎其微,這樣做的風險極低並且收益提高了。

這僅僅只是在AAVE的玩法之一,用戶還可以選擇在不同的DeFi平台中尋找利息差或者尋找價差使用閃電貸差價來進行套利、將手中的波動資產進行借貸加槓桿來放大收益等操作。

二、AAVE都有哪些功能和機制?

(一)AAVE利率模型如何根據市場需求進行變化?

AAVE的利率模型可以使得AAVE的存款以及借貸利息隨著市場供需關係而變化,當借貸的人越來越多的時候,存款利率以及貸款利息就會上升來鼓勵人們存款以及降低借貸,當借貸的人越來越少的時候,存款利息和貸款利息就會下降來鼓勵人們藉貸。

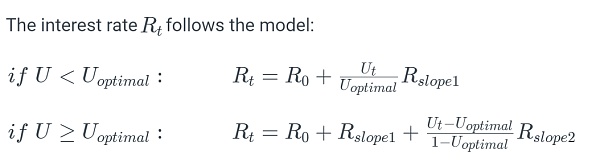

決定這些變化的最關鍵的一個指標就是資金利用率U即資產流動性Pool中有多少資金被借出去了,當越來越多的人借錢導致資金利用率到達一個臨界點時,資產的借貸利息以及存款利率就會開始指數型上升,高額的利潤以及昂貴的利息就會吸引更多人存款以及還款,這樣的機制很好的避免了出現流動性問題而導致存款人取不出資產的情況。

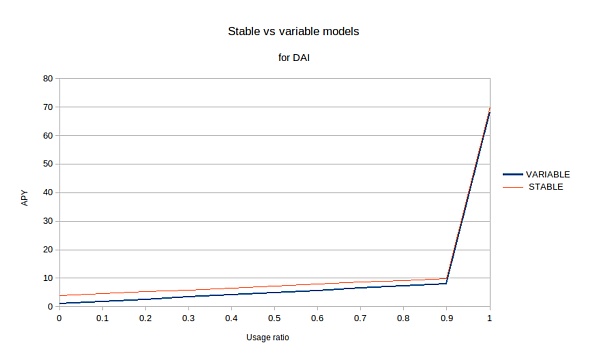

用戶借貸時可以選擇的利率模式有兩種:可變利率和固定利率,可變利率適合短期借貸,固定利率適合長期借貸以及喜歡預測的用戶,可以從官方的利率模型公式看到,當資金利用率U小於最佳資金利用率Uoptimal的時候,利率的變化使用的是Rslope1斜率,但當資金利用率U大於最佳資金利用率Uoptimal時,就會額外引入Rslope2斜率,這個Rslope2斜率通常會十分高使得利率會指數性增長。

但固定利率並不是一直保持固定的,在官方最新更新的利率模型中,DAI採用的利率策略是達到90%資金利用率時利率會指數型增長,在DAI的資金使用率達到95%之前,固定利率不會被重置,但如果資金使用率超過了95%固定利率就會被重置來解決流動性短缺問題(來自於下圖來源文章)。

圖片來源:https://medium.com/aave/aave-borrowing-rates-upgraded-f6c8b27973a7

AAVE有三種不同的利率模型策略,第一種策略主要是針對波動資產,對於波動資產來說在任何時候流動性的需求都是很重要的,所以波動資產的最佳資金使用率為45%,當資產流動性Pool中45%的資產被借出時,存款以及貸款利率就會使用十分高的300%斜率Rslope2來增長。

數據來源:https://docs.aave.com/risk/liquidity-risk/borrow-interest-rate

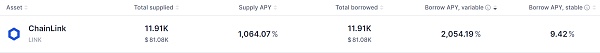

案例:在Harmony鏈上由於出現跨鏈橋問題,ChainLink的流動性Pool 全部被借空(原因未知),此時我們可以觀察到利率的變化十分巨大,存入ChainLink的收益為1064%,而藉ChainLink的利息為2054%,由此可見波動資產在資產使用率超過最佳比率的時候利率增長是十分大的。

第二種以及第三種策略都是針對穩定幣,在最佳資金使用率上略有不同,由於穩定幣價格錨定法幣波動十分低,所以對於穩定幣來說最佳資金使用率的比率十分高,且超過最佳資金使用率時的斜率Rslope2也遠遠低於波動資產。

數據來源:https://docs.aave.com/risk/liquidity-risk/borrow-interest-rate

案例:當穩定幣被借超過最佳使用率時,利率的增長明顯低於波動資產,但高利率的穩定幣相比於波動資產更能吸引更多的人存款以及還貸,所以幾乎不用擔心出現流動性問題。

(二)AAVE是如何進行清算的?

在傳統金融的清算程序中,如果某人從銀行貸款1000萬購置房產但最後無法償還貸款,銀行就會通過起訴等法律手段申請拍賣房產以償還貸款金額1000萬以及利息,法院受理後收取一定費用通過法拍對該房產進行掛牌拍賣,房產拍賣價格為800萬,則該貸款人還欠銀行200萬,銀行出現200萬壞賬且持續對貸款人進行債務追討,現實世界中的清算流程通常涉及到法律程序,實施起來需要時間效率較慢,而在加密世界中,借助智能合約的存在,清算可以是十分有效率的。

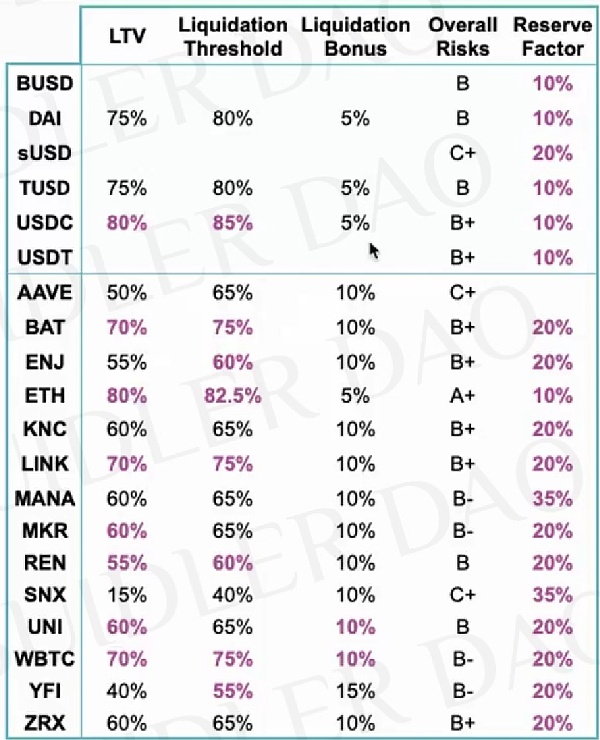

在AAVE中,貸款價值LTV代表了通過特定抵押品可以藉入的最大資產比率,例如LTV=80%時,每價值1ETH的抵押品只能藉出價值0.8ETH的資產,LTV通常會隨著市場條件而發生變化,而清算門檻Liquidation threshold 則是頭寸抵押不足的百分比,當抵押品與貸款的比率達到清算門檻的時候就會面臨清算持續,每個Token的LTV以及清算門檻都不一樣,當用戶面臨清算時,還需支付一定比率的清算罰款Liquidation Bouns 給清算人作為清算費用。

圖片來源:https://www.bilibili.com/video/BV1R3411c7Ys/?spm_id_from=333.788&vd_source=1ed71a6384124a58acb2ed606c7db6c0

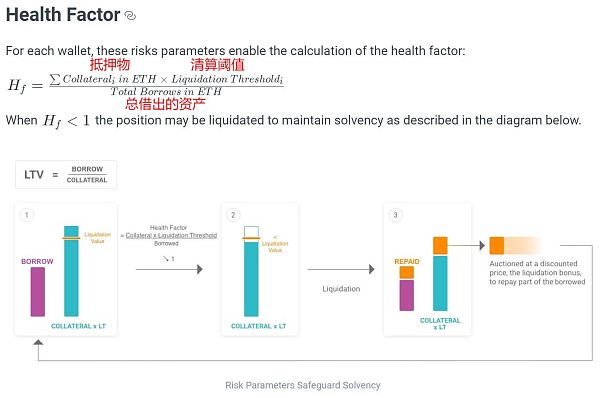

通常判斷用戶是否面臨清算的一個重要指標為健康因子(health factor),即藉出資產的價值與抵押資產的價值的比值,由抵押物×清算閾值再÷總借出的資產可以得出:當健康因子小於1時,AAVE 協議就會面臨壞賬,於是用戶就會進入清算程序。

圖片來源:AAVE官方文檔

AAVE協議的智能合約本身並不能自動完成清算的操作,所以AAVE的清算程序是需要有第三方來完成的,清算人需要調用AAVE的清算智能合約獲取面臨清算的賬戶的信息並執行清算操作,被清算者需要支付一筆額外的清算罰款獎勵給清算者以此來鼓勵更多人參與清算。

雖然任何人都可以調用清算合約來充當清算人的角色,但目前清算人的門檻極高,通常由專業的清算機器人來執行且需要龐大的資金量,一般人基本無法參與,並且頭部的清算機器人有著絕對的優勢,我們可以觀察到近期排名前十中排名第一清算者的參與清算的金額分量是比其他所有清算者的金額總量還要多。

數據來源:https://eigenphi.io/ethereum/liquidation

(三)什麼是信貸委託機制(Credit Delegation)?

AAVE的用戶除了可以在信貸流動性協議中獲取利息收益,還可以將自己的信貸額度委託給其他用戶來獲取額外的利息收益,即存款人使用鏈上智能合約將藉貸的信用額度委託給一個或多個有貸款需求的人並且無需任何抵押品,借款人可按照需求直接在智能合約中藉入信用額度範圍內金額的資金並且直接在智能合約中進行返還。

這種無抵押的模式對於借款人信任的要求很高,存款人需要承擔借款人不還錢的風險,所以這種信貸委託通常用於熟人、機構與機構之間的信貸關係,具體流程如下:

(四)什麼是閃電貸(Flash Loan)?

AAVE是整個加密領域第一個提出閃電貸概念的協議,為什麼說閃電貸是AAVE中最炫酷的玩法?因為閃電貸創造了一種人類從未有過的貸款模式,即無需任何抵押品也可以進行貸款且可以保障資金一定會返還。

閃電貸的原理是通過在一個區塊內完成包含借款以及還款的操作的一個事務來實現無抵押貸款,由於區塊鏈的特性,一個區塊只有被打包出塊的時候才會成為一個已經發生的“事實”,用戶使用閃電貸時需要在一個區塊內完成一個包含借款——交易操作——還款的操作才算一個成功的事務,任何一環如果操作失敗了都無法完成。

比如當用戶使用閃電貸借出了一筆資金後並未作出還款的操作,那麼這筆資金就會自動回滾到原來的地方,就像一切都沒有發生過,因為這筆操作在一個區塊中屬於一個失敗的事務無法變成一個“事實”,閃電貸普遍被用於套利,並且只需要支付一次GAS費以及閃電貸協議費的成本,如果有好的套利機會閃電貸可以獲得的利潤是沒有上限的,但由於閃電貸需要在一個區塊內完成所有操作,人工操作是無法實現閃電貸的,需要依靠代碼來完成閃電貸的操作,使用門檻相對較高。

三、AAVE Token是什麼?可以用來做什麼?

(一)AAVE經濟模型

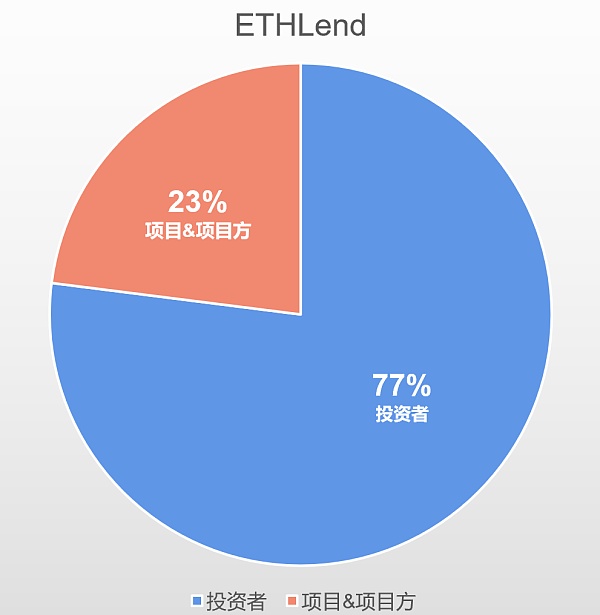

AAVE是AAVE的原生治理Token,主要用於投票治理以及質押,總供應量為1600萬,目前已經全部解鎖,AAVE治理Token的前身是2017年發行的ETHLend,當時總供應量為13億,在2020年AAVE V1發佈時以1:100的比率進行了遷移,其中300萬AAVE被保留用於項目生態建設,最初ETHLend發行時,百分之77%都分發給了投資者,而項目以及項目方手中只有23%,儘管最開始是以Centralized 的形式進行發行而運作起來,但在經過了幾年的發展後,AAVE已經邁向了真正的Decentralized。

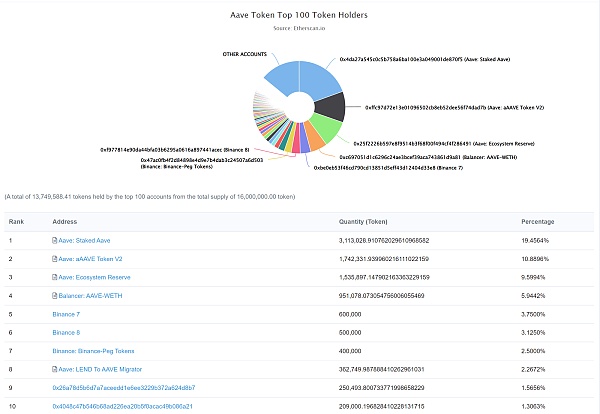

數據參考:https://tokenomicsdao.substack.com/p/tokenomics-101-aave

大部分加密項目通常都會出現項目方都會為自己預留總供應量中很大比例的Token或Token籌碼過於集中化的情況,但AAVE很好的展現了其Decentralized 的一面,在目前的AAVE Token分佈中,沒有任何Centralized 實體、個人以及團隊持有大量的Token,項目智能合約佔據了大部分的份額,作為持有最多的實體Binance也僅僅只有總份額的10%左右,持有量最多的個人也只持有總份額的1.56%,大部分Token都是掌握在許許多多的個人手中。

數據來源:https://etherscan.io/token/tokenholderchart/0x7Fc66500c84A76Ad7e9c93437bFc5Ac33E2DDaE9

(二)Aave Token可以用來做什麼?

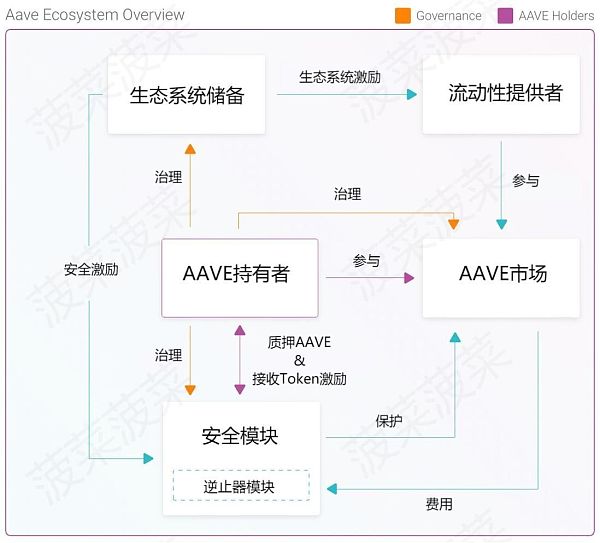

我們可以看到在整個AAVE生態系統中,AAVE Token最重要的兩個作用便是參與AAVE協議的治理以及在安全模塊中進行質押獲取AAVE的協議利潤分紅。

治理

AAVE協議由AAVE持有者以DAO的形式進行運營以及管理,根據持有者的AAVE以及stkAAVE的餘額總和的比例獲得治理權重,持有治理Token擁有兩種權利:提案權以及投票權,Token持有者可以創建提案以及對提案進行贊成或反對的投票,通常提案的內容包含:

AAVE市場風險參數的變動

生態系統儲備基金的激勵參數

金庫資金的分配

資產的添加、暫停或下架

協議機制調整

並且提案通常分為兩種類型:短執行(Short Executor)和長執行(Long time lock),短執行通常為協議參數的變更,資產列表的變更等,而長執行提案涉及到核心代碼庫的變更,二者之間提案所需要的時間以及票數等都不同。

數據來源:官方文檔

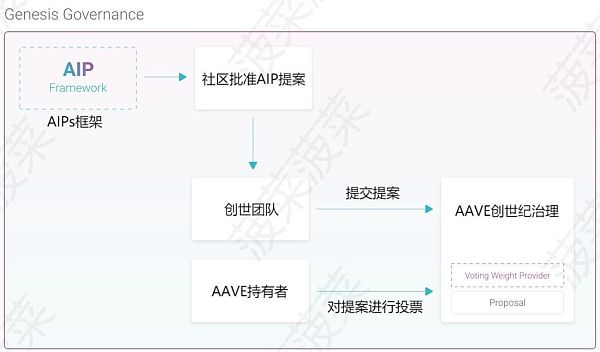

當有人想提出提案時,通常需要在社區中收集反饋來獲取前期的支持,在獲得社區支持後創世團隊(Genesis Team)會將提案提交給創世紀治理(Genesis Governance)程序。

創世紀治理是以AAVE作為唯一投票資產的治理合約,其核心組件包括:

AaveProtoGovernance :治理的核心組件,它存儲於每個提交的提案相關的狀態,允許治理Token持有者投票並允許執行批准的提案。該合約將擁有執行包含Aave 生態系統所有引導操作的提案所需的所有權。

AssetVotingWeightProvider :定義投票者可以對提案進行投票的權重。僅允許治理Token投票,權重為1(1 Token = 1 票)。

當提案提交至治理合約之後,AAVE的持有者就可以對提案進行投票了,與其他協議的治理系統不同的是,AAVE允許用戶使用冷錢包進行投票,用戶只需要使用冷錢包簽署消息並使用不同的錢包轉發即可投票,這使得一些在冷錢包中持有大量AAVE的用戶更加便捷參與協議的治理無需將資產取出,唯一的要求是在提案期間代表權重的AAVE需要存放在簽署消息的冷錢包中。

這種方式有個缺陷就是由於不需要鎖定Token只需簽署消息即可,這樣就會導致用戶在多個錢包中使用相同的Token進行多次投票,為了避免這種情況,治理程序中存在一個投票挑戰程序來驗証投票的真實性,驗證期可在以下情況下激活:

達到最短投票持續時間,並且選民超過法定人數。

尚未達到最短持續時間,但投票已超過法定人數。在這種情況下,需要手動觸發挑戰期。

在驗證期間,將會對每個參與投票的地址進行質詢,該挑戰動作會將每個不持有投票Token的地址的投票權取消,如果提案門檻因此被超過,那麼投票期將會重新開始。

與Maker DAO的“寡頭治理”不同,AAVE的治理實現真正的Decentralized 治理,用戶不需要質押鎖定AAVE也可以擁有治理權,並且AAVE的分佈性使得沒有一個個人或團體可以利用手中的治理權重決定任何一個提案。

質押

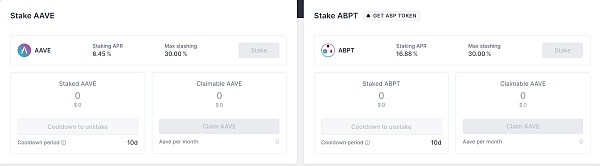

AAVE的持有者可以直接使用AAVE Token在安全模塊中進行質押,還可以選擇在Balancer流動性Pool 中添加AAVE + ETH 的流動性組合來獲得ABPT Token並在AAVE協議的安全模塊中進行質押獲取質押收益以及額外的BAL獎勵和交易費收益,安全模塊還會額外給質押者們提供安全激勵來激勵更多人參與到質押活動中。

(三)什麼是AAVE安全模塊(Safety Module)?

AAVE安全模塊的作用是當AAVE協議出現短缺事件(Shortfall Events)時保護協議免受意外的資金損失,短缺事件通常為:

智能合約風險:AAVE智能合約層存在錯誤、設計缺陷或潛在攻擊面的風險。

清算風險:在AAVE上用作抵押品的資產發生故障的風險;清算人未能及時抓住清算機會,或待償還本金資產的市場流動性低的風險。

預言機故障風險:在市場極度低迷和網絡擁塞的情況下, 預言機系統無法正確更新價格的風險;預言機系統未正確提交價格,導致不當清算的風險。

如果出現短缺事件,安全模塊將使用高達30% 的鎖定質押資產來進行拍賣彌補赤字,如果從安全模塊扣押的金額不足以支付全部債務,則會觸發被稱為恢復發行(Recovery Issuance)的臨時機制,來增發AAVE並與從安全模塊提取的資金一起用於彌補赤字。

拍賣模塊會將來自安全模塊的AAVE和ETH遵循荷蘭拍的方式分批拍賣,規模取決於要彌補的赤字,此時逆止器模塊(Backstop Module)會被啟動,逆止器模塊是一個基於智能合約的存款Pool,允許在發生短缺事件的情況下以商定的價格存入穩定幣或者ETH作為AAVE Token的購買訂單,以充當最後的買家,當拍賣價格低於逆止器模塊中商定的價格時,逆止器模塊中的訂單將會被用來成交。

簡單來說,參與AAVE協議安全模塊質押的質押者承擔了整個協議最多30%的安全風險以換取質押獎勵以及來自生態系統儲備基金的安全激勵。

四、Decentralized 穩定幣的新挑戰者——GHO

(一)什麼是Decentralized穩定幣GHO?

2022年7月8日,AAVE社區發布了一個全新的提案,即引入與美元掛鉤、原生Decentralized、超額抵押生成的Decentralized 穩定幣GHO,作為DeFi領域中的借貸龍頭,AAVE要推出穩定幣的消息必將引起大量的關注,目前我們可以在社區的提案中了解到關於GHO的一些機制:

GHO將是Decentralized。

GHO由持續提供收益的資產進行超額抵押生成。

GHO由AAVE協議多種類型的抵押品提供支持。

GHO由AAVE社區治理。

安全模塊參與者(stkAAVE持有者)可以以折扣價格鑄造GHO。

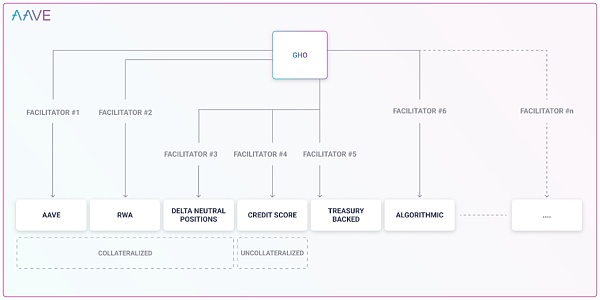

GHO引入了“促進者”(facilitator)的概念:可以無需信任生成或銷毀GHO。

GHO引入門戶(Portal)將為在多鏈世界中擴展GHO提供理想的路徑。

簡單來說就是,用戶可以通過AAVE通過治理指定的存在AAVE協議中的抵押品獲得利息收益的同時來生成Decentralized 穩定幣GHO,當用戶想贖回抵押品時需要銷毀鑄造的GHO來贖回,GHO的利率通過AAVE社區治理來進行調整,並且參與AAVE安全模塊質押的stkAAVE持有者可以享受折扣利率來生成GHO。

與當前Decentralized 穩定幣的龍頭DAI不同的是,GHO的抵押品是可以提供持續性收益的,並且AAVE引入了一個“促進者”(facilitator)的概念,促進者由AAVE社區通過治理來指定擔任,通常是協議、機構,促進者可以根據不同的策略無需任何抵押品來生成或者銷毀GHO來達到調控市場的作用,但每個促進者都有一個存儲桶(bucket),AAVE社區通過治理決定每個促進者可以生成的GHO的上限,AAVE協議本身將會作為第一個促進者。

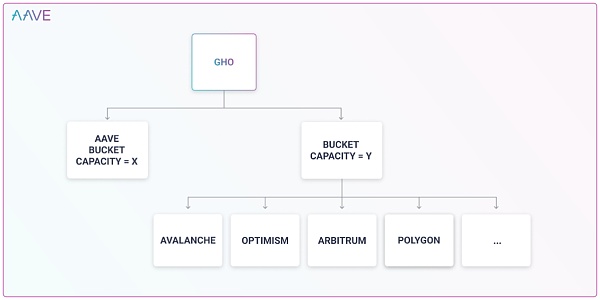

圖片來源:https://governance.aave.com/t/introducing-gho/8730/27

GHO引入的通過Portal實現GHO在多鏈中的流動,通過使用門戶,GHO可以無需信任地跨網絡分配,整個過程僅需通過簡單的消息傳遞,而不需要使用橋,從而降低了總體風險。由Aave社區部署和激活的促進者可能會被允許在各種網絡上重新分配GHO。

圖片來源:https://governance.aave.com/t/introducing-gho/8730/27

(二)AAVE為什麼要做穩定幣?是否可以超越DAI?

穩定幣作為整個加密領域中的價值載體以及交換媒介有著在整個行業中不可撼動的重要地位,然而要想做穩定幣並不是一件容易的事情,一款穩定幣如果沒有足夠的流動性以及用戶量是很難維持下去的,這通常需要穩定幣發行方具備足夠的影響力、流動性以及用戶量才具備資本,這對於DeFi借貸龍頭AAVE來說似乎不需要擔心,推出穩定幣不僅可以幫助AAVE在整個行業中的競爭力,還可以獲取更多的用戶以及收益。

首先,由於GHO是使用用戶的存入AAVE協議的資產進行超額抵押鑄造,那麼GHO的需求就會促使更多的用戶在AAVE中存入資產,並且由於參與安全模塊質押的stkAAVE持有者可以獲得折扣利率來鑄造GHO,折扣利率意味著GHO出現價格偏差的時候就可以進行套利,這無異於是對stkAAVE進行了一次新的賦能,這可以激勵更多的用戶參與到安全模塊的質押中,由於安全模塊的作用是規避AAVE的破產風險保護流動性提供者的資金安全,安全模塊的質押越多就會使得AAVE協議的抗風險能力越強,同時AAVE的需求上升使得AAVE的價格更加堅挺,並且GHO產生的利息將會是AAVE協議的新收入來源,所以對於AAVE來說,推出GHO可以很大程度的增強AAVE的競爭力。

但GHO本身依舊存在一些風險,首先GHO面臨著與DAI一樣的審查風險, Centralized 穩定幣必然會佔據大量的抵押品比率,如果Centralized 穩定幣發行機構將協議進行拉黑,那麼與DAI一樣會面臨著崩盤的風險,其次對於促進者(facilitator)來說,無需任何抵押鑄造GHO的權利過於Centralized 了,這些被指定為促進者的機構或者組織如果出現暴雷可能會引發GHO脫錨的風險,另一方面即便存儲桶(bucket)機制限制了促進者可以生成的GHO的上限,但由於促進者的製定以及存儲桶都是通過AAVE的投票權重來進行投票選出的,涉及到的利益過大的話可能就會引發治理轉向越來越Centralized 或者治理者利益勾結的風險,而且對於創始人以及以極低成本獲取大量AAVE的持有者來說,GHO相當於是一個印鈔機,而他們可以將大量的AAVE用GHO的方式來進行AAVE市值的套現,這可能會引發類似於LUNA暴雷的風險。

從機制上來看,GHO在鑄造機制上會比DAI更加有吸引力,因為GHO在使用抵押資產鑄造的同時還可以將抵押資產借出去獲得利息收益,並且用戶為了享受折扣利率參與安全模塊質押的需求提升可以使得AAVE更加具備抗風險能力,但DAI作為Decentralized 穩定幣龍頭,其機制已經成功經過市場的考驗並穩定運行,而GHO目前並沒有上線經過市場的測試,並且其存在的風險增加了許多的不確定性,GHO能否超越DAI還是個未知數,作為藉貸協議龍頭AAVE的穩定幣還是十分值得讓人期待的。