原文:《銀行業出現恐慌,美聯儲陷入兩難, 3月還能加息嗎? 》

作者:比推BitpushNews Linn Liu

在短短一周內,市場的“劇本”已經發生了翻天覆地的變化。自美聯儲開始加息以應對高通脹以來,已經過去了將近一年的時間。投資者在過去一年中一直關注央行何時可能結束加息行動。起初,很少有投資者將銀行倒閉列入他們2023年潛在的市場風險清單之中。

3月13日,美國KBW銀行指數大跌11%左右,SPDR區域銀行ETF跌幅一度超過12%,均創下過去兩年以來的最大單日跌幅。其中,第一共和銀行(FRC)跌幅一度超過80%,阿萊恩斯西部銀行(Western Alliance Bancorp)則大跌約75%,並遭遇多次熔斷;西太平洋合眾銀行(PacWest Bancorp)跌幅超過48 %,嘉信理財也一度大跌逾20%。瑞信週四盤中股價一度曾暴跌超過30%,達到每股1.55瑞士法郎,創下歷史新低,加劇了市場恐慌。此前以矽谷銀行的破產為開端美國一周內有3間銀行接連倒閉,銀行業掀起了一場前所未有的恐慌。

現在,隨著矽谷銀行的破產和由此帶來的市場動盪,形勢發生了變化。美聯儲將在下週的政策會議上權衡金融穩定和持續通脹面臨的風險。對於投資者而言,這兩種擔憂突然成為了最首要的問題。

管理著近73 億美元資產的Horizon Investments 投資組合經理Zach Hill對《華爾街日報》表示,近幾個月來“抑制通脹確實是美聯儲的唯一目標,現在,我們引入了金融不穩定的概念。美聯儲如何平衡這一點並不十分清楚。”

上週,投資者正在爭論美聯儲是否會像官員們在2 月份那樣將利率提高25 個基點,或像他們在12 月份那樣提高50個基點。現在,投資者們更關心的問題是美聯儲是否會在下週加息。

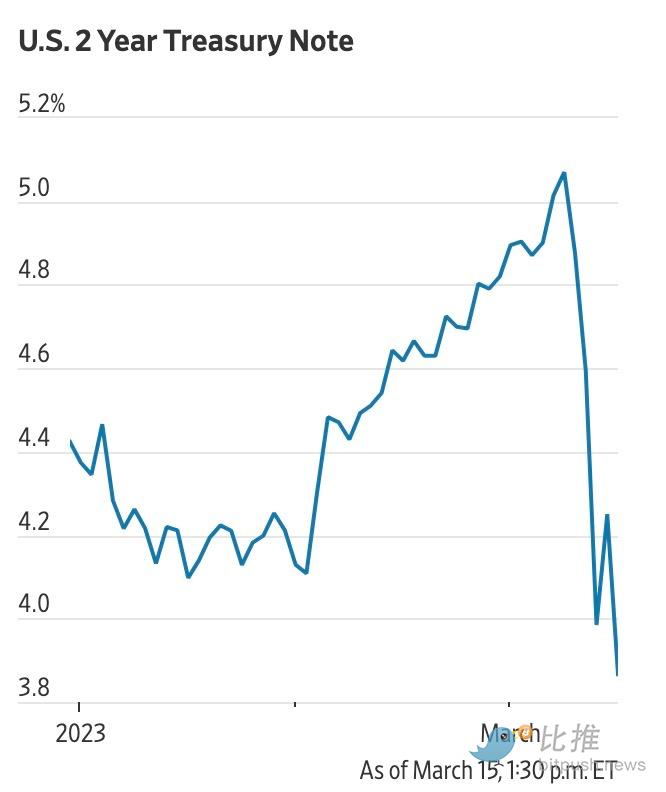

標準普爾500 指數在2023 年上漲0.4%,在一系列強於預期的經濟數據公佈後,該指數幾乎回吐了年初的所有漲幅。政府債券收益率在今年大部分時間上漲後暴跌,反映出對市場對安全資產的突然追捧。

通貨膨脹依然火爆。勞工部周二表示,2月份的消費者價格指數比一年前上升了6%。儘管物價壓力已經連續八個月降溫,但通脹率仍然遠遠高於美聯儲2%的目標。上週的就業報告講述了一個類似的故事:美國在2月份增加了31.1萬個工作崗位,超過了經濟學家的預期,但與1月份的51.7萬個崗位相比大幅下降。

CFRA 首席投資策略師Sam Stovall對《華爾街日報》表示:“最近的情況已經變得截然不同,現在我們真正需要討論的是可能對經濟、市場和我們的投資組合產生不利影響的事情。”

市場動盪始於上週四,當時矽谷銀行的母公司SVB Financial Group的股價在存款擠兌中暴跌60% 。該股票週五未開盤交易,當天早上該銀行被聯邦存款保險公司查封,現在正在探索出售資產的各種可能性。

最近幾天,為加密貨幣公司提供服務的兩家最大的銀行Silvergate Capital Corp.和Signature Bank也倒閉了。

地區銀行股票價格暴跌,但在政府官員採取措施限制影響後又反彈。週二,Moody投資者服務公司下調了對美國銀行系統的展望,理由是“經營環境迅速惡化”。該評級公司將六家美國銀行的信用評級列入了可能下調的審查名單中。

在歐洲監管機構聯繫瑞士信貸,詢問其與陷入困境的矽谷銀行的金融風險暴露情況後,瑞士信貸的股票和債券價格週三暴跌。

Moody表示,進一步加息可能會使銀行的問題惡化。期貨交易員認為,下周繼續加息0.25個百分點或不加息的可能性相當。

投資者仍然警惕著是否出現蔓延跡象,摩根大通銀行的策略師週一警告稱,債券市場的損失可能會給其他資產類別帶來壓力,如商業房地產、私募股權和風險投資。

期貨交易員表示,“當經濟放緩且融資成本上升時,所有這些隱性或顯性套利交易都被迫平倉,導致周期結束。”

投資者尋求安全資產導致瘋狂交易:截至週一,兩年期美國國債收益率創下自1987 年以來的最大三日跌幅。較長期限的國債收益率也大幅下跌。當債券價格上漲時,債券收益率下降。

這場國債上漲行情是短期債券收益率在前一個月穩步上升之後出現的。

Globalt Investments 的投資組合經理Thomas Martin與《華爾街日報》記者交談時,將市場情緒的突然變化比喻成“就像突然之間,你就挨了一記耳光。”

根據Quantitative Brokers 的數據,現在的10 年期美國國債期貨市場的流動性不到矽谷銀行倒閉前水平的一半。流動性下降意味著一個特定的交易可能會對市場價格產生更大的影響。

混亂蔓延到了債券市場以外。標準普爾500 指數上週下跌4.5%,這是今年表現最差的一周。在短暫的喘息之後,該指數週三再次暴跌,早盤下跌1.7%。

KBW 銀行指數在過去一周下跌了22%。週一,華爾街的恐慌指標Cboe 波動率指數達到數月來的最高水平。根據Cboe Global Markets 的數據,週五所有股票和交易所交易基金的看跌期權交易量均創下歷史新高。而比特幣價格飆升。

投資者擔心信貸恐慌可能會阻礙地區銀行向個人和企業放貸,而這可能會導致經濟收縮。追踪小型公司的羅素2000 指數在過去一周下跌了7.8%。

這一沖擊讓投資者開始等待有關它如何影響美聯儲長期計劃的信號,並重新評估他們的投資組合內容。

Hill先生對《華爾街日報》記者說,“我們正在仔細審視我們所擁有的資產,尋找機遇,以及可能存在的問題。”

一些投資者和策略師對於市場仍然持看漲對態度,前提是信貸危機很快平息並且美聯儲最終決定暫停加息。

CFRA的斯托瓦爾先生對《華爾街日報》表示,他對標普500指數年底的目標價位為4360,大約比當前水平高10%左右。