作者:ChainCatcher

3 月23 日,Do Kwon 在黑山被批捕。去年5 月,Do Kwon 一直被爆料曾試圖在Luna 崩盤前逃離韓國,但其本人一直否認。直到被國際刑警組織發出紅色通緝令,一路從新加坡追塞爾維亞,Do Kwon 還在狡辯自己沒有“逃避”,直到在黑山被捕的那一刻。

圖源:美聯社

Do Kwon 在被捕時,那張發福的臉上略顯茫然。隨後調查期間,他被指控偽造護照,甚至還被傳出“吞下硬件錢包”的謠言。眼前的這個“嫌疑犯”,和一年前那個缺乏敬畏、極度自信的年輕人已經判若兩人。

21年和22年的歲末年初之際,Do Kwon曾在社交媒體上對新的一年充滿希望,他寫到:“Web3 是2022 年加密行業的關鍵”“May the moon shine brighter this coming year ”。

他和狂熱的Lunatics 怎麼也不會想到,這輪“新月”只閃了一個多季度就開始黯淡下來。在一個情緒正高漲的市場裡,人們總容易對自信張揚、正意氣風發的年輕人另眼相待,包括那個時候的SBF。彭博社曾在一篇報導中,形容Do Kwon 在社交媒體上建立了一種“自信、好鬥又偶爾幼稚”的形象。

2022 年3 月,Terra和UST算法穩定幣遭遇外界頻繁質疑。隨後,Do Kwon 選擇了一種非常激進的方式來回應質疑——與加密KOL Sensei Algod 針對LUNA 一年後的價格能否超過現價88 美元進行對賭。賭注為一百萬美元,一天后,Do Kwon 再次加碼,將賭注提到一千萬美元。二人的賭約由加密KOL Cobie 監督。

然而,那場熱鬧的賭約像沒有發生一樣,在今年3 月到期時甚至沒有激起一點水花。作為監督者的Cobie在當天對此事保持了沉默,在讚助商FTX崩盤後,他主持的加密播客Uponly也隨之停更,之後也鮮少提及和FTX 之間的聯繫。

而提出賭約的Sensei Algod 則引用了一年前的推文寫到:“雖然回過頭來看,我們能夠非常輕易地判斷Luna 會崩潰,但看看一年前推文下的評論,你就知道我當時是怎麼被嘲笑的。要意識到,群眾會經常犯錯,這是一個很好的教訓。”畢竟,人們終究會在吃了虧之後才意識到“月有陰晴圓缺”。

事實上,在Terra 暴雷和UST 崩盤事件中並不缺乏吹哨人。 Terra 剛出現時,就有分析師注意到了這一協議觸發“死亡螺旋”的風險,而隨著Anchor協議推出20% APY 的UST 存款計劃,更多人開始預言Terra的崩盤,甚至有人也曾提出“Terra將摧毀整個加密世界”的警告。

但沒有幾個人能抵擋住如此高收益的誘惑,每個人都嗅到了龐氏騙局危險的氣息。可是人們都下意識地認為,自己是能在Terra崩盤前提前抽身離場的那一個。畢竟像Jump Crypto、Hashed、Delphi 等專業而權威的老手也沒能躲過這劫。

正如前文Algod 提到的那樣,事後反省是很容易的。缺乏經驗且沒有止損策略的人在一年前的重創中,大抵都是在錯愕、麻木中經過的。

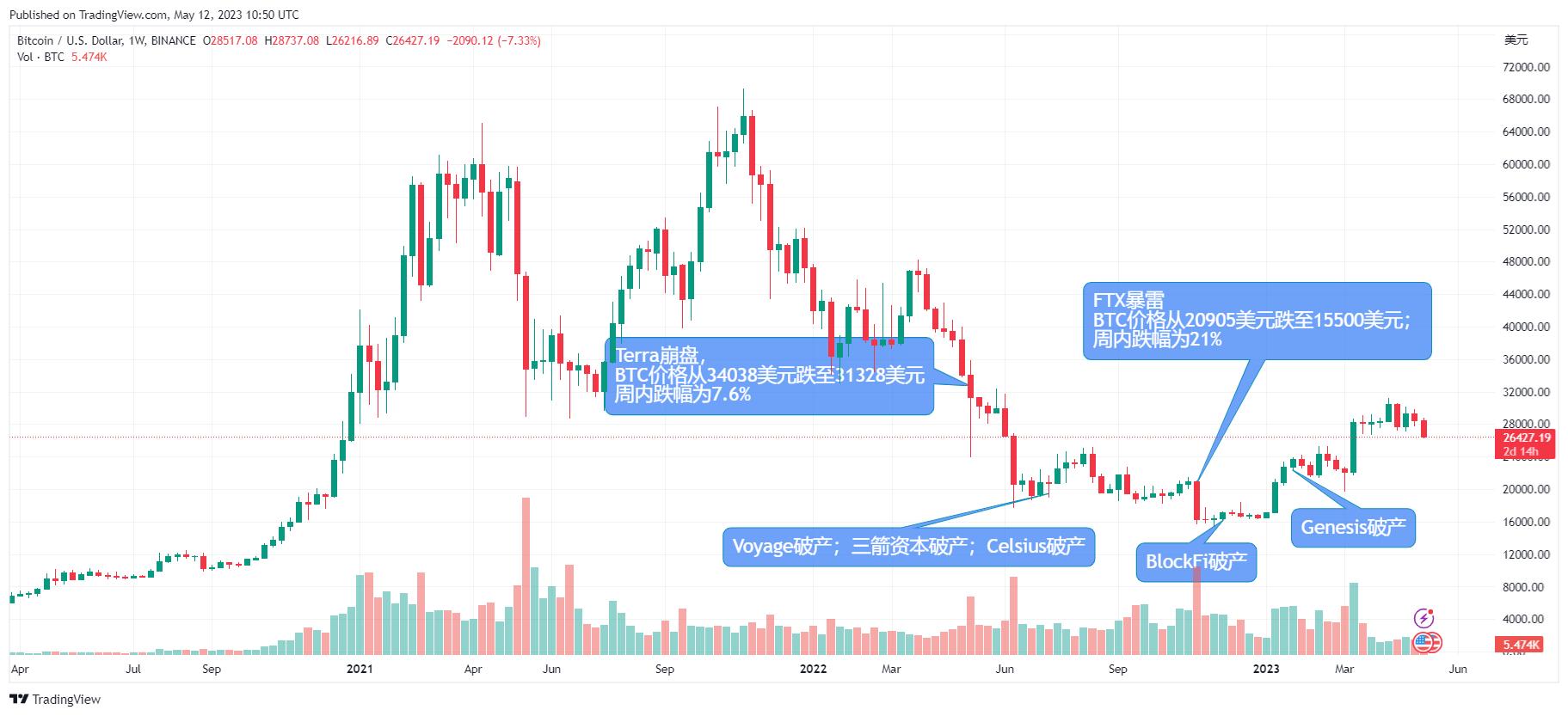

Terra 事件成為了2022 年最糟糕的起點,這之後火勢順著一條似乎早已埋好的導火索引爆了一個又一個重磅項目。比特幣價格從34038 美元一路下跌,一年後的今天也沒有恢復,儘管市場正在穩步回暖,比特幣的價格也在今年初最高回調至31043 美元。但不可否認的是,市場依然還籠罩在去年的連環暴雷事件中,仍不排除暴雷隱患。

Do know 被捕以及後續漫長的審判、制裁併不會為整個事件劃上句號。但在這一年的時間裡,我們在Terra 暴雷事件後又失去了什麼又得到了什麼?

除了三箭資本、Voyage、Celsius、FTX等加密頭部企業先後破產,成百上千個項目也在快速冷卻的市場中宣告死亡或銷聲匿跡;投資者開始重新審視加密項目的評判標準,來自傳統金融行業的熱錢也鮮少流向加密和Web3;以美國為首的多國監管政策趨嚴,銀行切割與加密相關的業務、做市商選擇退出等多重壓力下的Coinbase、Kraken、Tether等加密企業開始尋求全球市場,加密企業和Web3創業者們像候鳥一樣,輾轉從美國到新加坡、迪拜再到香港不停尋找氣候最適宜的“加密聖地”……

本文將對Terra 暴雷一年後的重要事件和產生的影響做快速回顧和(不完整)梳理。

一、連環暴雷事件回顧

1、Terra崩盤

2022年5月8日,Terra因為要在Curve上為UST組建新的資金池4Crv Pool(UST/FRAX/USDC/USDT),從原有的UST-3Crv(UST/USDC/USDT/DAI)資金池中撤走了1.5億美元的UST流動性,UST價格開始出現輕微脫錨。

為了避險,部分機構和用戶開始大規模拋售UST,當天從借貸平台Anchor流出的UST就有20億個,增大了UST價格錨定的壓力。由於市場上突然出現大量UST,進一步加劇了UST價格下跌,很多人將手裡的UST換成了其基礎資產LUNA,也導致LUNA供應量增大導致、價格一路狂跌。 LUNA和UST價格進入了死亡螺旋,價格幾近歸零。

5月11日,Do Kwon發佈公告表示無法救市。

5月13日,眾多交易所下架Luna並暫停交易,Terra公鏈停止運營。

一周不到,市值超400億的Terra生態轟然倒塌。 LUNA/UST的暴雷,波及了許多加密機構和加密項目。 BTC價格從34038美元跌至31328美元,週內跌幅為7.6%。

2、三箭資本宣布破產

其中,第一個公開宣布受到LUNA/UST崩盤影響的是Terra最大投資者之一三箭資本(Three Arrows Capital),因為Terra崩盤深陷流動性危機。

三箭資本在LUNA/UST崩盤期間,又向其投資了2億美元。根據清算公司Teneo數據顯示,LUNA/UST崩盤給三箭資本帶來的風險敞口約為6億美元。

除了直接的資金損失外,由於LUNA/UST崩盤影響了加密市場情緒,BTC價格也從3萬美元下跌到2萬美元,這使得加密市場出現大規模的信貸收縮。

而三箭資本恰好使用了大量的槓桿資金,但由於其大量資產(如持有的價值10億美元GBTC)缺乏流動性,無法拋售,也就無法追加保證金,導致三箭資本的資產瘋狂縮水。與此同時,因無力償還借貸方資金,被債權人要求索賠。

3、Voyager 破產

三箭資本的暴雷,又連環引發更多藉貸平台的倒閉。由於三箭資本尚未償還的貸款涉及約6.66億美元(包括15250枚BTC、3.5億美元等值USDC穩定幣)。

2022年7月6日,加密借貸平台Voyager宣布申請破產保護,並暫停交易、存款、提款等服務。

2023年7月11日,三箭資本向紐約法院申請破產保護。根據Teneo清算報告顯示,三箭資本共欠27家加密貨幣公司約35億美元。而這些債權人已經紛紛對三箭資本提起訴訟。

其中,最大的債權人是加密借貸平台Genesis,它是Digital Currency Group(DCG)子公司旗下部門,向三箭資本提供了23億美元的貸款。這筆債權部分債務由其母公司DCG承擔,因為三箭資本持有DCG發行的10億美元GBTC信託。因此,最終Genesis對三箭資本提出了12億美元的索賠要求。

其次,加密借貸平台BlockFi表示三箭資本是其最大的借款客戶之一,該公司倒閉導致公司損失約8000萬美元。

4、Celsius破產

2022年7月13日,針對機構的加密借貸平台Celsius宣布申請破產,三箭資本欠有7500萬美元USDC貸款。

除了三箭資本的影響,Celsius還受LUNA/UST崩盤波及,因為其是stETH(Lido上的以太坊質押憑證)最大持有人,受UST脫錨崩盤市場情緒影響,導致stETH對ETH價格脫錨。隨著stETH價值下跌和平台流動性問題的加劇,導致該平台用戶嚴重擠兌,被迫低價拋售stETH以應對用戶贖回資產的需求。最終因嚴重資不抵債宣布破產。

5、FTX暴雷

2022年11月11日,加密貨幣交易平台FTX包括其附屬公司在內的一百多家主體已經在美國申請破產保護。

FTX的倒閉起源於CoinDesk披露的一份文件。 2022年11月2日,CoinDesk披露Alameda Research目前可能已經資不抵債。

2022年11月6日,趙長鵬公開表達了對FTX的償付能力的擔憂,幣安決定清算其賬面上所有剩餘FTT。引發了用戶對FTX和Alameda的提款潮,數十億美元的資產從FTX和Alameda的相關錢包地址流出。

11月8日晚,FTX暫停了用戶提款。 FTX的資金缺口高達80億美元。

11月11日,加密貨幣交易平台FTX申請破產保護。

隨著FTX破產文件的公開,人們才發現FTX和Alameda早已陷入了危機之中。數據顯示,Alameda早在5月就因Terra暴雷、三箭資本破產等原因存在流動性問題。 FTX當時為了把Alameda從Voyager和三箭資本破產風波中解救出來,疑似使用FTT代幣作為抵押借款給Alameda。這也使得FTX後來面臨流動性短缺的最大導火索。

BTC價格從20905美元跌至15500美元,週內跌幅為21%。

6、BlockFi破產

2022年11月28日,加密貨幣貸款商BlockFi宣布以向法院申請破產保護。

在法庭文件中表示,它的債權人負債在10億至100億美元之間,共有10萬多名。其中,FTX以2.75億美元的債務位列第二。

7、Genesis破產

1月20日,加密借貸借貸平台Genesis申請破產保護。

FTX暴雷後,Genesis其衍生品業務有1.75億美元滯留在FTX中。在這之前,由於三箭資本暴雷,Genesis受到波及的損失高達23.6億美元。該公司於11月16日停止了其貸款附屬公司的提款和新貸款發放。比特幣報價維持在21000美元附近。

二、連鎖效應:算法穩定幣的衰落和穩定幣監管的探索

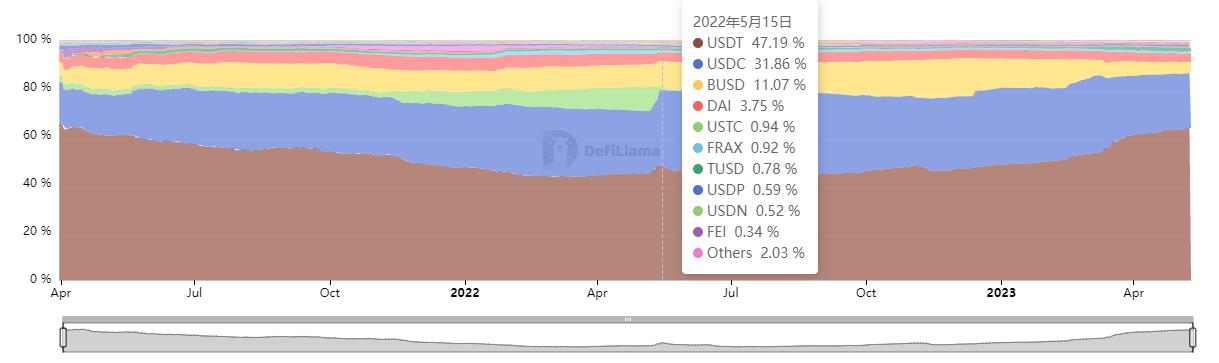

Terra和算法穩定幣UST暴雷之後,除了引起一系列關聯項目的暴雷,也直接引發了市場對於穩定幣的關注。

首先,Terra 崩盤後人們試圖通過法律渠道維護自身權益,但發現根本無法找到對應的監管法律。直到2023 年4 月19 日,美國眾議院金融服務委員會發布了一份73 頁的《穩定幣法案討論草案》,明確提到了對算法穩定幣的處置方法:既不能保證一比一的資產儲備,更沒有直接或間接持有美元的穩定幣,必須被封殺。

雖然這份草案並不代表著最終出爐的法案,但穩定幣已然引起監管機構的高度重視。相比於“加密資產是否為證券”等討論,穩定幣的監管需求顯得更為迫切。

其次,算法穩定幣在Terra 事件後迅速衰落。根據Defillma 的數據,從2022 年5 月8 日至15 日,USDC 和USDT 的份額約提升了3%,算法穩定幣的市場份額被蠶食。

USDN是WAVES 協議推出的算法穩定幣,採用了跟UST/LUNA非常類似的掛鉤機制。 USDN 幾乎跟隨UST 同步開始脫錨。 2023年初,USDN 將從穩定幣過渡至Waves生態指數代幣,不再1:1 錨定美元,基本上算是放棄了算法穩定幣賽道。

Near 協議推出的USN 在UST 崩盤後開始使用USDT 鑄造USN。然而,由於雙重鑄造,出現了“4000 萬美元的抵押品缺口”,該項目最終宣告失敗。

此外,去中心化穩定幣的項目也遭到波及。 MakerDAO協議推出的DAI 從80多億跌落到48 億美元的市值,至今仍未恢復;2023年2月,Frax宣布將目標抵押率(CR)設置為100%,移除算法支持的部分,將FRAX成為完全抵押穩定幣。

儘管今年,一些DeFi 巨頭協議開始發展穩定幣業務,例如CRV發行的超額抵押穩定幣crvUSD和Aave 將推出的超額抵押穩定幣GHO。這些穩定幣都與UST完全不同,採用了更加保守的機制。

三、連環暴雷背後的誘因

1、生態過於集中

以Terra為例, 20% 的APY 幫助Terra在短期內迅速吸納了上百億美元的市值,發展迅速。算法穩定幣系統看似靈活,實則脆弱無比。最主要的是,Terra生態過於集中和單一,據2022年4月數據,Terra 上鎖倉量超300 億美元,其中Anchor 佔比達到51.15%,超150 億美元。 Terra生態實質上沒有真正能夠吸收UST的DeFi 協議,當UST在Anchor中的應用需求出現大幅下滑的時候,注定導致了UST、LUNA 的全面崩盤。

此外,FTX 崩盤的原因是也是犯了在同一個籃子裡放了太多雞蛋的錯誤,FTX的大部分資產都與FTT直接相關。

2、槓桿過多

無限套娃和槓桿過多成為三箭資本破產直接原因:三箭通過槓桿投資具有錨定價值的某個衍生品,並將衍生品質押獲得高流動性的抵押品,再將抵押品售出進行套利。而當衍生品與底層資產脫錨時,衍生品的價格和流動性大幅下跌,三箭無法在有效時間內拋售完衍生品來應對債權人的擠兌而最終導致破產。

槓桿過多,槓桿率過大一直是加密市場的最大系統性風險之一。相互嵌套的模式雖然能在市場穩定向好期間為加密行業生成螺旋上升的正反饋,但也導致了市場下降時的滾雪球效應。

3、監管缺位、CeFi 缺乏透明度

自加密行業誕生之日起,就活在監管不明朗的陰影之中。加密行業缺乏對機構行為的有效監管,三箭、FTX 等CeFi 項目方掌握了過度集中而且不受監督的權利,導致了資本的無序擴張。

儘管連環暴雷後,幣安等交易所帶頭披露儲備金默克爾樹,但仍缺乏權威的第三方機構的背書和監督,缺乏懲罰機制的承諾並不具備高可信度。行業仍需探索更好的鏈上託管方式和審計機制。

4、加密圈樂此不疲的“造神運動”

Do Kwon、Suzhu 和SBF 本人及其創創立的項目,之所以能在短期內迅速崛起,是大眾市場、媒體和資本的合謀。

5、人性如故

最後,有句老話說:投機如山岳一樣古老,華爾街沒有新鮮事。投機者利用貪婪起高樓,而做空者利用恐慌獲取暴利。歷史多次重複不是因為內在社會規律,而更多的是永恆的人性。

四、認真審視“房間裡的大象”

硬幣都有兩面。 Terra、FTX等一系列暴雷事件雖然讓行業遭到重擊,但也將上一輪牛市製造的巨大泡沫狠狠戳破,行業也開始重新審視“房間裡的大象”。行業價值標準、安全機制、以及監管等都朝邁向新的台階。

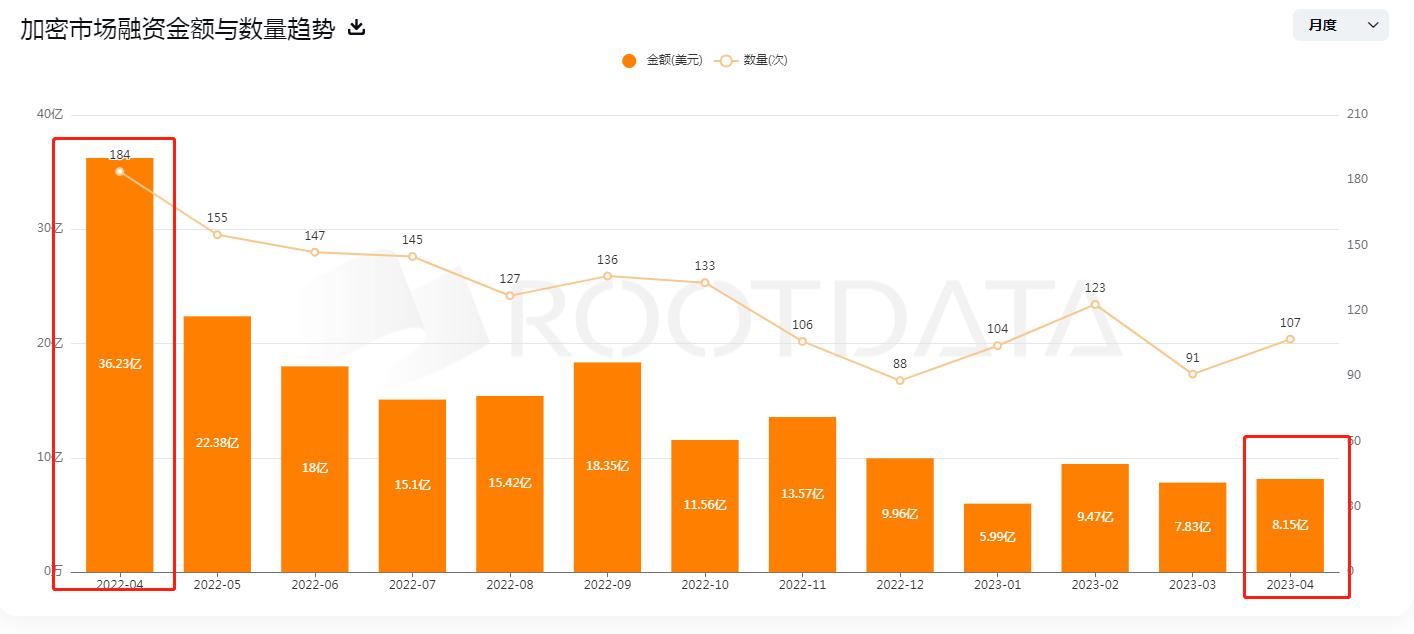

行業價值標准上,所謂的“頭部”在祛魅。 Terra、FTX等都是百億市值的加密巨頭,背後還有淡馬錫、紅杉資本、灰度為代表的頂級投資方背書,但崩潰也在頃刻之間。這讓行業意識到,大而不能倒不是鐵律、權威也會失去公信。而當熱錢進入速度跟不上價值創造時,往往埋下了最大的雷。

暴雷事件過後,大部分一二級項目的估值或價格逐步回調,朝著更健康的方向。以淡馬錫為首的投資機構也陸續啟動審查研究和改進其投資流程。而部分加密用戶們或許也不再輕易被融資背景、造夢故事所迷惑。

據RootData 數據顯示,2023 年4 月加密領域融資8.14 億美元,較2022 年4 月的36.23 億美元約下降77.6%。此外,4 月份融資數量由186 筆下降到106 筆,同比下降約為43.1%。

而於此同時,加密行業的透明度也在增加。以幣安、Kraken 、OKX、Huobi等等頭部的中心化交易所在FTX事件後,紛紛披露儲備證明,接受行業監督,儘管目前階段仍缺乏權威第三方審計機構的背書。 FTX崩盤之後,企業和個人在財務管理和合規上投入更多,加密財會相關的項目和創新在興起。關於加密財務、以及鏈上資產託管方案的加密項目融資頻繁。

此外,連續暴雷的危害也倒逼加密監管加快進度,在加密行業創新發展和有序監管中找到平衡。目前以美國、香港、韓國、日本、新加坡、歐盟為主的國家或地區及組織帶隊制定行業監管標準。截止2022 年底,除中國大陸外全球有超42 個主權國家和地區對於加密行業採取了105 項監管措施和指導。其中,美國共22 項,包含加密交易、 加密監管指導、司法判決、穩定幣等;歐盟共9 項,涉及系列法案的加密監管指導、穩定幣、反洗錢等方面;韓國產生了8 項,主要在司法判決、穩定幣、加密監管指導等。

儘管各國或各地區加密監管進度不同,態度也產生了較大分歧,但加密監管依然呈現了全球化、精細化等趨勢。

五、“東昇西落”:監管趨勢下的加密地域演變

美國是全球最大的加密市場之一,也是最複雜的監管環境之一。美國沒有統一的加密監管機構,而是由多個聯邦和州級機構分別負責不同領域的監管。在Terra 事件之後,美國財政部長珍妮特·耶倫呼籲在2022 年底之前對穩定幣進行監管,以保護消費者和金融穩定。她還敦促國會通過立法,賦予財政部監管穩定幣和其他數字資產的權力。

在去年年底FTX 倒閉後,美SEC 更是加強了對加密行業的監管態度,開始審查和起訴一些可能涉及證券法違規的加密項目,其中包括Binance、Coinbase和Kraken等加密龍頭企業。目前,由於美國當局對加密行業對不斷施壓,致使一些項目選擇“逃離”美國,轉向拓展全球業務。知名加密做市商Jane Street 和Jump Trading 等做市商也計劃退出在美國的加密交易業務。儘管美國對加密行業的監管較為嚴格,但也並非完全排斥,同時承認加密行業的創新潛力和社會價值。

韓國當局對Terra 案件以及該項目創始人Do Kwon 和相關涉案人員,可能違反欺詐、洗錢或逃稅法展開了緊急調查。韓國金融服務委員會(FSC)還宣布計劃加強對加密貨幣交易所和平台的監管,要求其向政府註冊並遵守反洗錢和消費者保護規定。即使目前政府仍在處理“Terra”後事,但韓國並非像美國政府那樣激進。近期,韓國政府起草了一些條例,韓國央行也計劃對穩定幣引入單獨法規,以保持加密行業在韓國能夠發展下去。

而在各國各地區的監管發展不平衡的情況下,加密創新出現了新的地域趨勢,甚至一些觀點把這種趨勢總結為“東昇西落”。加密企業和Web3 創業者們像候鳥一樣,輾轉從美國到新加坡、迪拜再到香港不停尋找氣候最適宜的“加密聖地”。

新加坡政府以“鼓勵創新發展”為口號,首先對Web3 敞開了懷抱。新加坡是亞洲加密創新的主要中心之一,設有許多加密項目和公司,包括Terraform Labs,並且已經頒發了多張支付機構牌照。新加坡已經有一個全面的加密貨幣監管框架,稱為支付服務法案(PSA),要求加密貨幣服務提供商獲得許可並遵守反洗錢和反恐融資規則,同時該政府也採取了相對友好和靈活的監管方式。一系列的舉措讓新加坡一度讓Web3行業再次充滿活力。 2022年下半年,在新加坡舉辦的各種Web3 會議,成功激起了華人Web3 創業者的激情,將“東方Web3力量”、華人項目進一步推向了全球加密市場。

香港作為世界領先國際金融中心,緊隨新加坡的步伐,但致力於取得全球Web3中心的地位。

去年12月,南方東英資產管理有限公司在香港推出亞洲首批虛擬資產ETF,比特幣ETF和以太坊ETF。雖然在今年4月份,眾多加密項目歡聚香港,但香港政府目前對加密行業的要求,實際更為嚴格。香港金融管理局(HKMA)提出的監管框架,要求所有提供加密資產交易平台服務的機構必須申請牌照,並遵守反洗錢和反恐怖融資等規定。此外,只有符合一定條件的專業投資者才能通過這些平台進行交易,零售投資者則被排除在外。 HKMA 表示,這是為了保護投資者利益,防范金融穩定風險,以及維護香港作為國際金融中心的聲譽。

此前,香港金融管理局總裁余偉文表示,將以可持續的方式發展虛擬資產,不會在數字資產監管方面“手軟”。總體上,香港以更為嚴格的審慎態度在支持和接納加密行業在香港地區的發展。

在迪拜,Terra事件發生之後,仍然保持相對開放和支持加密創新的立場。政府啟動了幾項倡議,以促進區塊鍊和加密在該域的發展,例如迪拜區塊鏈戰略、迪拜未來基金會和迪拜國際金融中心(DIFC)。迪拜還為加密貨幣企業提供靈活的監管框架,允許它們在沙盒制度下運作或從DIFC或阿布扎比全球市場(ADGM)獲得許可。目前,由於後續FTX的倒閉,迪拜重新審視了加密行業的風險,同時迪拜虛擬資產監管局(VARA)加強了對申請加密許可證項目的審查。

其他國家也在持續關注Terra事件及其對加密貨幣監管的影響。例如,日本加強了對加密貨幣交易所和平台的監督管理,要求它們報告可疑交易並加強網絡安全措施。印度提議通過一項禁止所有私人加密貨幣(央行發行的除外)的法案。歐盟近日通過了名為“加密資產市場”(MiCA)的綜合性加密資產法規,旨在使成員國間的規則更加一致,並確保消費者保護和金融穩定。

總之,Terra 事件凸顯了加密資產,尤其是算法穩定幣的更有效和協調監管的必要性,這對消費者保護和金融穩定構成重大挑戰。不同國家在加密貨幣監管方面有不同的方法和優先事項,在監管機構、政策制定者、行業參與者和民間社會之間進行全球對話和合作對於促進加密領域的創新和信任至關重要。