隨著Restaking 熱度興起,市面上出現了許多以Eigenlayer 為基礎的Restaking 計畫。 Restaking 意圖透過共享以太坊Beacon 質押層的信任,將用戶的質押份額共享給其他項目,從而讓用戶獲得更多收益的同時,讓其他項目也可以享受和ETH Beacon 層同等的共識信任和安全性。

為了幫助大家更了解不同Restaking 專案之間的互動風險,Cobo 安全團隊對市面上主流的Restaking 協議和主流LST 資產進行了調查,並對相關風險進行了梳理,讓大家在享受收益的同時,能更好地對相應的風險進行把控。

註:Cobo 安全團隊所列相關結論基於UTC 時間2024 年2 月5 日0 點前。

風險點概覽

目前市面上的Restaking 協議基本上都是基於EigenLayer 進行構建,對於用戶來說,參與Restaking 意味著將自己暴露於以下風險中:

合約風險

- 目前參與Restaking 需要和專案方合約進行交互,用戶需要承擔合約被攻擊的風險;

- 基於EigenLayer 建構的專案資金最終都會存放在EigenLayer 協議的合約中,如果EigenLayer 合約被攻擊,相關專案資金也會遭到損失;

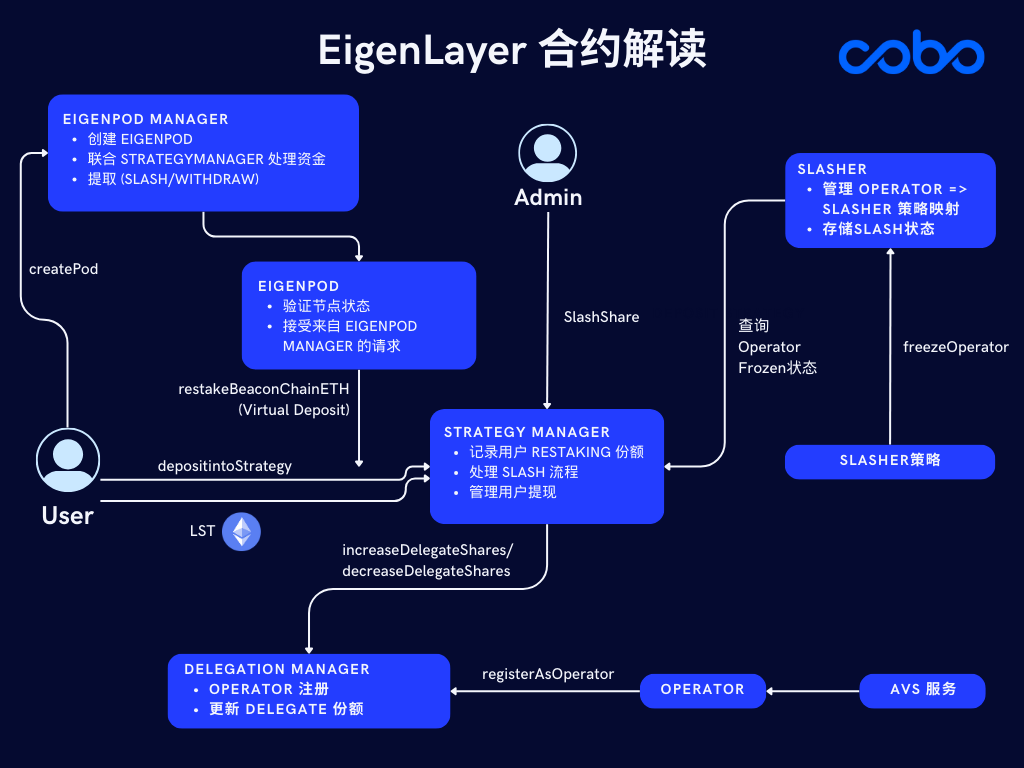

- 在EigenLayer 中,有2 種Restaking 類型,分別是native ETH Restaking 和LST Restaking。對於LST Restaking,資金直接存放於EigenLayer 合約。但對於Native ETH Restaking,資金則是存放於ETH Beacon chain中;這意味著,進行LST Restaking 的用戶有可能因EigenLayer 合約風險遭受損失;

- 專案方存在高風險權限,在某些情況下透過敏感權限可以挪用用戶資金。

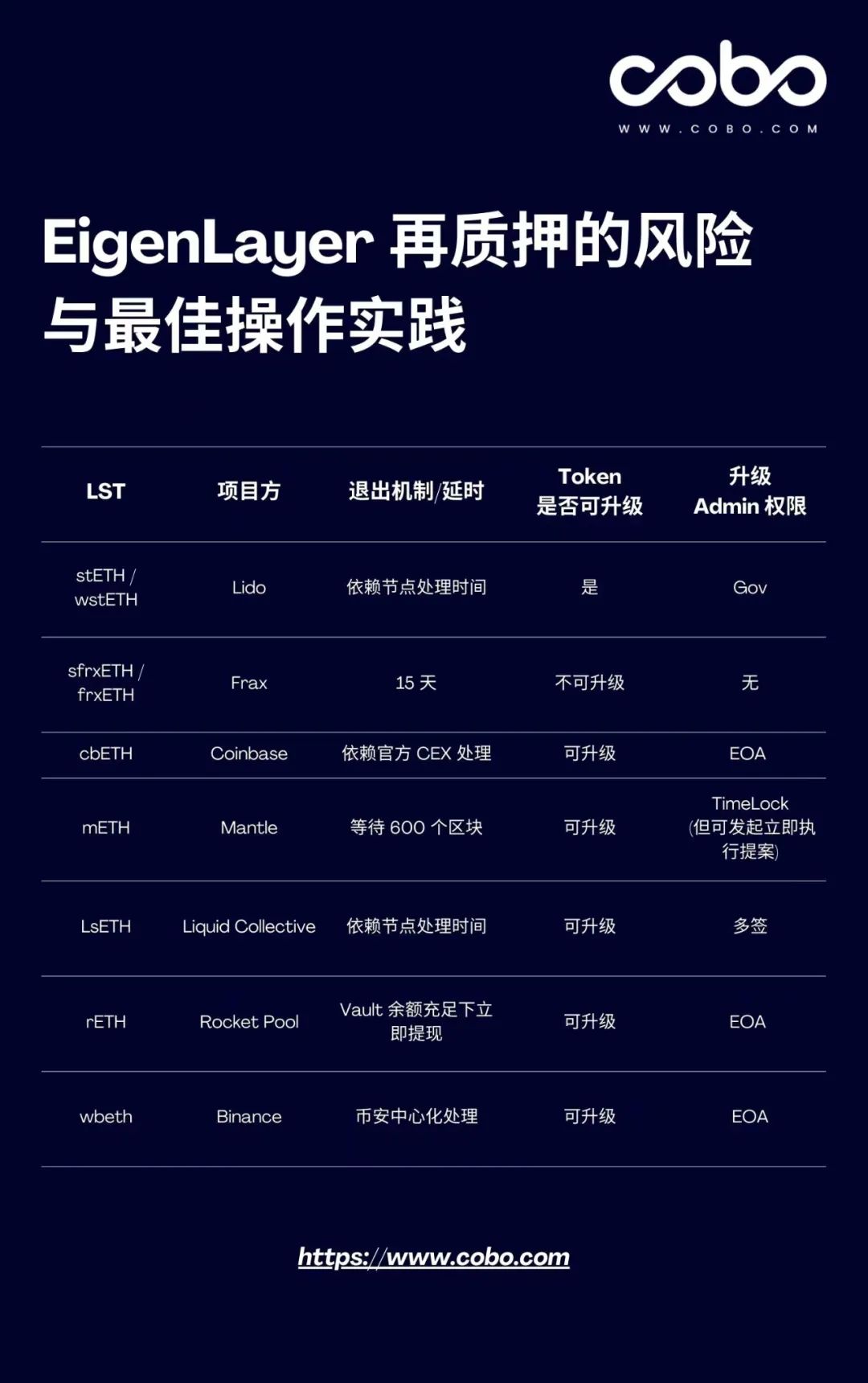

LST 風險

- LST 代幣存在脫錨的可能,或LST 合約升級/被攻擊導致LST 價值偏差和損失。

退出風險

- 目前除了EigenLayer 外,市面上主流的Restaking 協議都不支持提款。假設專案方沒有透過合約升級相應的提款邏輯,用戶則永遠無法拿回資產,需要從二級市場獲得流動性退出。

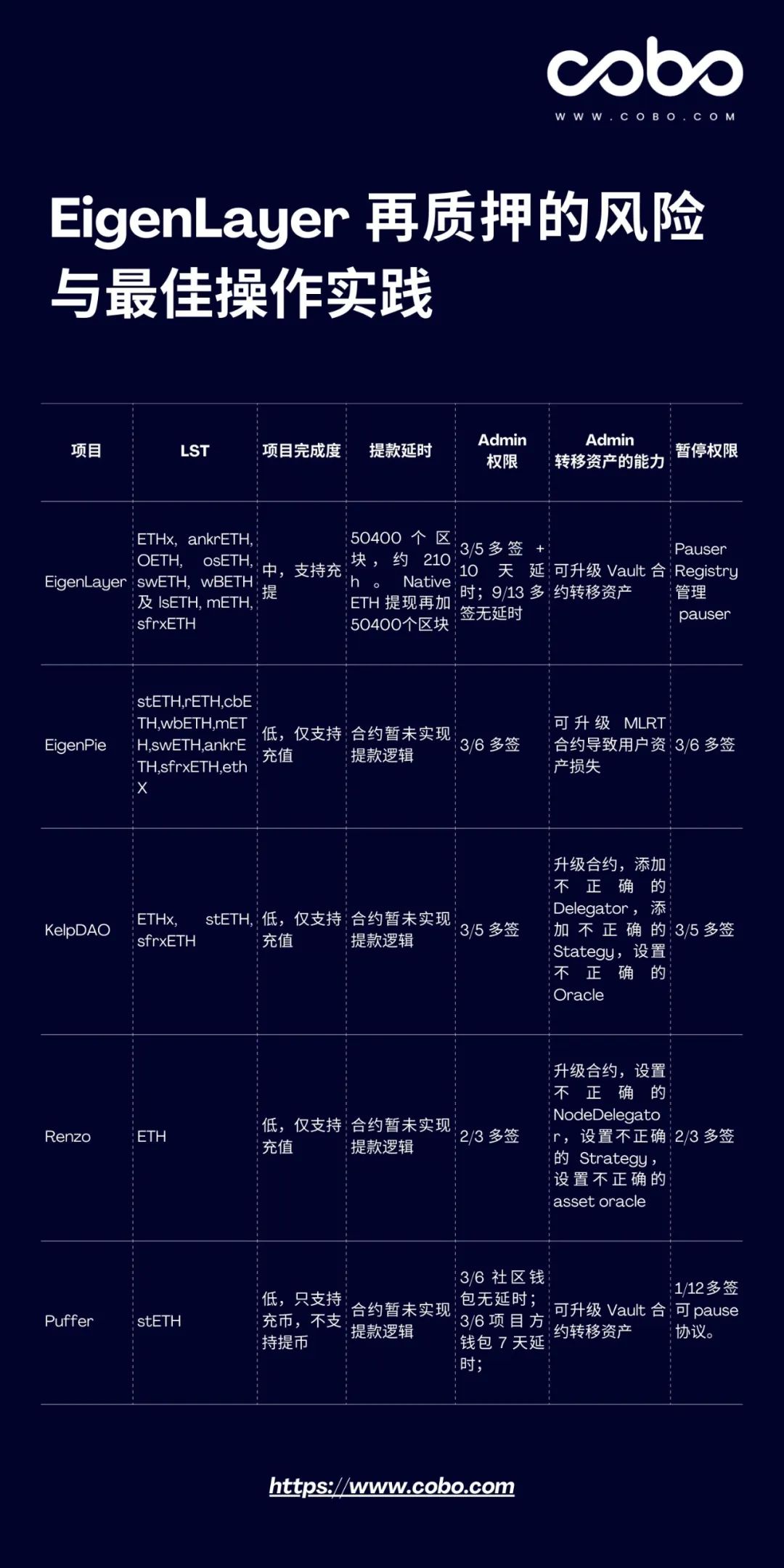

根據上面羅列的風險點, Cobo 安全團隊系統調查了當前市面上一些主流的Restaking 協議,並進行了梳理。目前主要包括:

- 專案完成度低,大部分專案未實現提款邏輯;

- 中心化風險:用戶資產最終為多簽錢包所控制。專案方存在一定的Rug Pull 能力;

- 基於第二點的情況下,當出現內部作惡或多簽私鑰遺失的情況下,可能造成資產損失。

為了讓結果看起來更直觀,Cobo 安全團隊對研究結果進行了整理歸類,方便大家查看,如下:

由於EigenLayer 是所有項目的基石,除了表格中提到的以外,還有以下幾個點需要使用者註意:

- EigenLayer 目前部署在主網的合約中,尚未完整實現其白皮書中所有功能(AVS,slash)。其中,slash 功能僅是實現了相關的接口,尚未有具體的完整邏輯。根據合約程式碼,目前slash 透過StrategyManager 合約的owner(專案方admin 權限) 進行觸發,執行方式較為中心化;

- 在進行EigenLayer native ETH Restaking 的過程中,除了要創建一個EigenPod 合約用於Restaking 資金管理外,同時還需要自己運行Beacon chain節點服務,並承擔被Beacon chain slash 的風險。用戶在進行native ETH Restaking 時,建議選擇較可靠的節點服務提供者。除此之外,由於ETH 保存在Beacon chain 中,在進行提款的過程中,除了需要用戶發起外,還需要節點服務提供者幫助用戶將相關資金從Beacon chain 中退出,即退出過程需要雙方同意;

- 由於EigenLayer 目前暫未實現完成的AVS 和Slash 機制,Cobo 安全團隊建議使用者不要在沒有了解好相關風險的情況下在EigenLayer 協議中啟用delegate 功能,否則可能會引起一定的資金損失。

除此之外,透過對程式碼的Review,某些項目還存在一些程式碼上的風險,可能影響用戶資金安全。 Cobo 在發現相關風險的同時,第一時間與專案方團隊進行了溝通確認。一些風險點及溝通結果如下:

EigenPie

- 目前協議所有合約為可升級合約,升級權限為3/6 Gnosis Safe ,但MLRT 代幣中cbETH,ethX,ankrETH 的MLRT 代幣合約的升級權限為EOA 位址。

Cobo 已於截止前聯絡Eigenpie 團隊,專案方回應會在24小時內將所有MLRT 代幣的升級權限給到多簽錢包。

KelpDAO

- 在儲值過程中,在計算使用者取得的share 份額時,需要對share 價值進行計算,但計算公式中的rsETHPrice 需要手動更新對應的oracle 。除了stETH 以外,分別使用對應代幣合約的share price 作為價格來源。 stETH 則直接採用1:1 換算。當stETH 在二級市場存在折價時,儲值過程中將存在一定的套利空間。

KelpDAO 於2 月5 日回應,Lido 合約的兌換率定名1 stETH = 1 ETH,因為目前KelpDAO 尚未開放提現功能,故套利者無法利用此策略。針對此問題,KelpDAO 團隊將在推出提款時,添加熔斷機制,用於檢查stETH 的市場價格,將其與stETH 的合約價格進行比較,並在偏差較大時應用必要的護欄。

Renzo

- OperatorDelegator 負責路由協議資金到EigenLayer 中,並對應不同的充值比例,但是協議在配置OperatorDelegator 過程中,沒有檢查所有OperatorDelegator 的比例是否大於100%,導致可能出現OperatorDelegator-1(70%)和OperatorDelegator-2( 70%)的情況。此問題主要影響用戶資金提現,由於提現邏輯目前尚不完整,因此無法評估具體對本金的影響。

Renzo 團隊表示,在這種特定情況下資金將轉移到不正確的OperatorDelegator 合約以進行存款,或從不正確的OperatorDelegator 中提取。 Renzo 表示,這個技術問題雖然會導致Renzo 分配給不同業者的預期分配不匹配,但不會影響總鎖倉價值(TVL) 的計算或資金安全。同時,Renzo 團隊將會在未來的合約升級,解決這個技術問題。

除了協議本身的風險外,LST 風險在Restaking 過程中不可忽視,Cobo 安全團隊同時對市面主流的LST 代幣進行了調查,並將結果整理方便大家查看,如下:

如何有效降低參與Restaking 的風險?

Restaking 是一個新興的概念,無論是從合約層級或協議層都沒有經過相應的時間考驗,除了上述整理的風險外,可能還存在其他未知的風險。那麼是否存在一個相對安全的最佳互動指南,有效降低互動過程中的風險呢?

基於目前的研究結論,Cobo安全團隊為大家整理了相對安全的互動路徑。

資金分配

對於使用較大資金參與Restaking 的用戶來說,直接參與EigenLayer 的Native ETH restaking 是一個不錯的選擇。原因在於,對Native ETH restaking 來說,儲值的ETH 資產並非存放於EigenLayer 合約中,而是存放於Beacon chain 合約中。即便是最壞的情況下發生合約攻擊,攻擊者也無法立即拿到用戶的資產。

對於同樣想使用大資金參與但不願意忍受較長贖回時間的用戶來說,可以選擇相對穩健的stETH 作為參與資產直接參與到EigenLayer 中。

對於想賺取額外收益的用戶,可以根據自己的風險承受能力,適當選擇一部分的資金參與如Puffer,KelpDAO,Eigenpie 和Renzo 這些基於EigenLayer 構建的項目,但需要注意的是,由於目前上述項目都沒有實現相應的提款邏輯,參與此類協議的用戶需要同時考慮相應的退出風險,在投資過程中應同時考慮相關LRT 在二級市場的流動性。

監控配置

目前文中羅列的專案都存在合約升級和暫停的能力,同時專案方多簽也可以執行對於專案的高風險操作。對於進階用戶,可以設定對應的合約監控,監控相關合約升級和專案方敏感操作的執行。

同時,希望投入ETH 參與專案的團隊和用戶,可配合Cobo Argus 為Safe 多簽錢包的條件觸發自動化機器人和單簽授權配置,基於池子的TVL 變化、ETH 價格的波動以及巨鯨的舉動,來設置自動存款功能至EigenLayer 和個別再質押協議。