香港比特幣和以太坊現貨ETF的監管靴子正式落地。

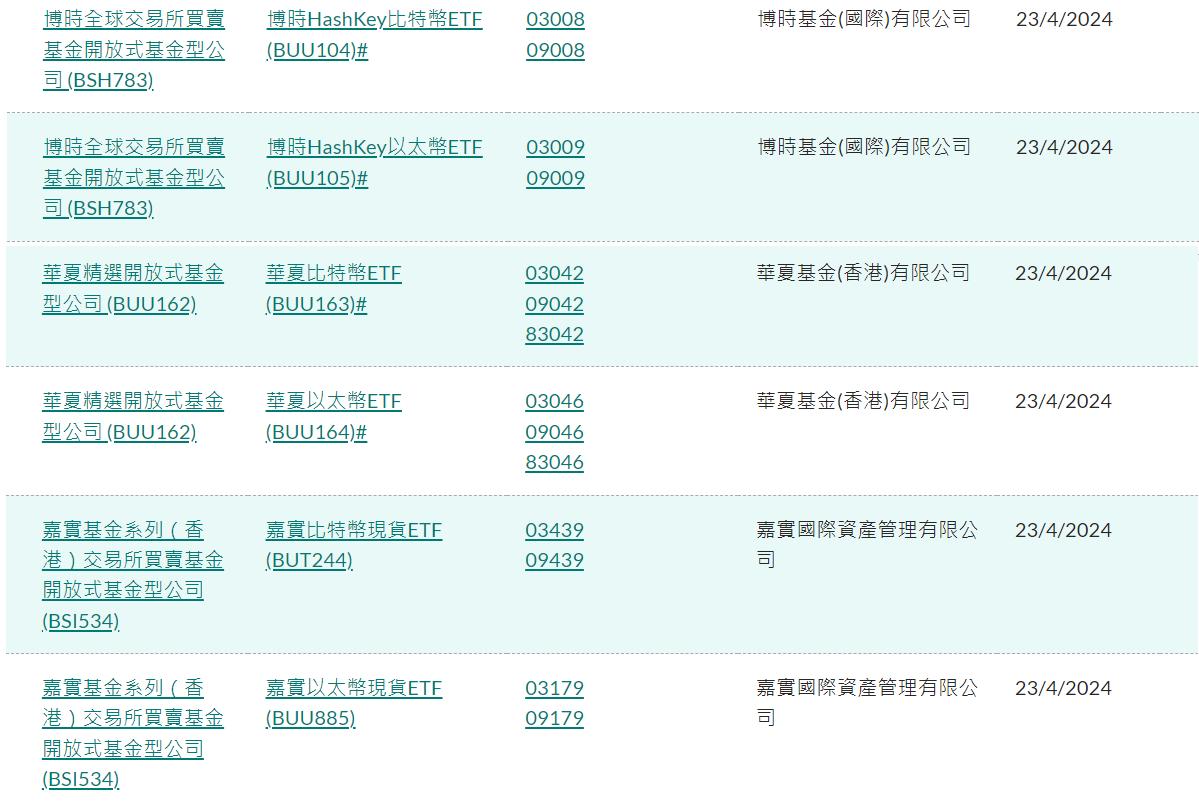

4月24日晚間,香港證監會(SFC)官網已列出華夏基金(香港)、博時國際和嘉實國際三家基金公司的比特幣和以太坊現貨ETF,認可日期均為2024年4月23日。三家機構也在同一時間官方宣布正式獲得SFC的批准,預計4月30日正式在交易所上市。

這是亞洲市場上首次推出此類產品,這些產品旨在提供緊貼比特幣和以太幣現貨價格的投資回報。虛擬資產現貨ETF降低了投資門檻和風險。專業的基金管理有嚴格的投資流程和風險管理機制。 ETF產品可以在主流的證券交易所進行交易,降低了操作難度和風險。此外,ETF產品還提供了實體申贖機制,投資者可以透過持有ETF份額來間接持有比特幣,而無需擔心比特幣的儲存和安全問題。

目前這些ETF產品均可現金或持幣認購,但需在香港開通相關帳戶方可進行操作。根據財新報道,根據香港證監會與香港金管局在2023年12月發出的聯合通函,無論是目前香港市場上已有的虛擬資產期貨ETF,或是未來將發行的虛擬資產現貨ETF,均不可向中國內地等禁止銷售虛擬資產相關產品的零售投資人販售。不過,持有香港身分證的內地人士,即使並非香港永久居民,在合規情況下,可以參與上述ETF的交易。

6支ETF管理費率競爭激烈

嘉實國際是第一家在港提交比特幣現貨ETF的基金。根據騰訊財經《一線》,香港證監會4月10日凌晨緊迫更新虛擬資產管理基金名單,原本計劃第一批共批出4家比特幣現貨ETF,除了嘉實國際、華夏基金、博時基金外,還有惠理金融等。但從目前公佈的名單來看,並未出現惠理金融的身影。

幾家基金公司的申請之路略顯倉促。華夏基金在內的一些比特幣現貨ETF申請者約在一個多月前臨時搭建了團隊、於3月第二週才提交的申請。兩週後華夏基金就獲得了香港證監會的批准。此次在港提交比特幣現貨ETF需要滿足的方案,至少涉及20家合作機構,包括比特幣託管行及做市商、持有虛擬資產交易綜合帳戶的機構等。

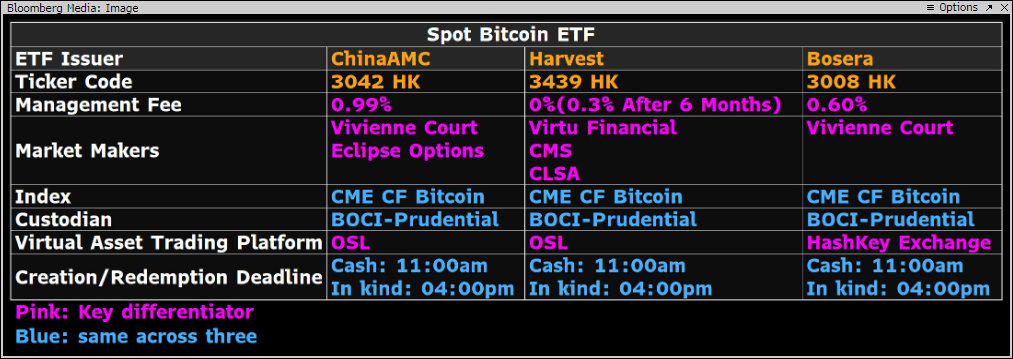

在支持幣種方面,博時國際及嘉實國際發行的上述ETF分別設有港元、美元雙櫃檯,而華夏基金(香港)發行的兩隻ETF除了有港元、美元櫃檯,還增設了人民幣櫃檯,為三幣種櫃檯同時發行。

與美國比特幣現貨ETF上線時的費率價格戰一樣,香港這三家基金公司在管理費率上的競爭也十分激烈,嘉實國際的產品持有6個月內減免管理費,博時國際的產品在發行後4個月內減免管理費。根據彭博社分析師Eric Balchunas統計,三家基金管理費用分別為30 個基點(嘉實國際)、60 個基點(博時國際)和99 個基點(華夏基金),平均低於預期。此前曾預計,這些ETF的費用可能在1-2%之間。 ETF分析師James Seyffart表示,香港可能會因這些Bitcoin和Ethereum ETF爆發潛在的費用戰。

目前,美國的11支核准比特幣ETF的費率在0.19%至1.5%之間。富達的Fidelity Wise Origin Bitcoin Trust (FBTC)費率為0.25%,費用減免直到2024年7月31日。貝萊德的iShares Bitcoin Trust的費率也是0.25%,前12個月內為0.12%(或直到資產達到50億美元)。 ARK 21Shares Bitcoin ETF (ARKB)的費率為0.21%,前六個月0%(或直到資產達到10億美元)。灰階的Grayscale Bitcoin Trust (GBTC)的費率最高,為1.5%。

香港比特幣現貨ETF的批出,距離美國證監會於1月11日批出第一批美國比特幣現貨ETF已經過了三個月左右。根據彭博社的數據,美國的比特幣ETF到目前為止已經累積了560億美元的資產。

實物申贖ETF將開啟合規「出金」通道

在香港,發行虛擬資產現貨ETF可以採用現金(Cash Model)或實物(In-Kind Moder)兩種模式進行交易。其中,針對現金申贖,基金必須在香港持牌交易所上取得虛擬資產,可以是場內交易或是場外交易;而針對實物申贖,虛擬資產需透過券商轉入或轉出基金的託管帳戶。

與美國證券交易委員會的模式形成不同,美國證券交易委員會只允許現貨比特幣ETF 的現金贖回模式,以降低中介數量,增加可控性。允許實物申購和實物申贖,這意味著客戶可以用相關的加密貨幣購買或出售ETF的份額,而不是使用美元。

分析師指出,實體申贖ETF 將開啟比特幣、以太幣的合規「出金」通道。尤其是對於機構和高淨值投資者而言,將比特幣轉換成近似固定比例的ETF,可以有效規避透過交易所「出金」時潛在的凍卡問題;同時也可以降低錢包、私鑰管理上的安全風險,進一步保護自身的資產安全。

此前,有關香港比特幣、以太坊現貨ETF的吸引資金規模曾引發熱議。 4月15日,彭博社資深ETF分析師Eric Balchunas在X平台表示:「我們認為,如果他們(ETF發行機構)能吸引到5億美元的資金,那他們就非常幸運了。原因如下:1.香港ETF市場規模很小,只有500億美元,而且中國大陸居民至少從官方管道是無法購買這些ETF的。尚未有像貝萊德這樣的大機構參與。 1-2%之間。

儘管如此,香港比特幣ETF獲批「可能是一個重要的市場機會,彭博ETF分析師Eric Balchunas在另一份研究筆記中表示,「該機會可能會大幅增加該地區的管理資產(AUM)和比特幣ETF的交易量。

加密貨幣交易所Websea 營運長Herbert Sim 先前也對外界表示,香港首個現貨比特幣ETF 的批准會增加貝萊德等大型美國ETF發行人的需求和資金流入,他預計這種情況將持續下去。他表示:“隨著比特幣減半的供應減少,價格肯定會飆升。”

而根據加密貨幣評論員比特幣芒格4月12日的帖子,獲批前,持有至少10,000 BTC 的大型投資者或巨鯨正在以當前價格水平積累比特幣,以期待香港虛擬資產ETF的批准。 “淨累積比特幣的群體都是最大的鯨魚(>10k)。如果我需要猜測的話,這是一個積極的逆勢信號。”