原文:《 Alpha Track | Trader Joe 如何通過AMM 創新實現快速增長? 》

作者:Cabin Crew

注:本文主要介紹Defi 協議Trader Joe,不作任何投資建議

以太坊上海昇級完成後,市場熱點開始轉向坎昆升級,EIP-4844 提案預計將於今年年中落地,主要是針對Rollup 方案的gas 消耗進行優化。通過引入帶Blog 的交易用於放置L2 的壓縮數據,存放在共識節點中,而不會像原先的Calldata 那樣直接上主鏈,屆時預計Rollup 的gas 消耗將降低100 倍,將極大的促進L2的交易繁榮。

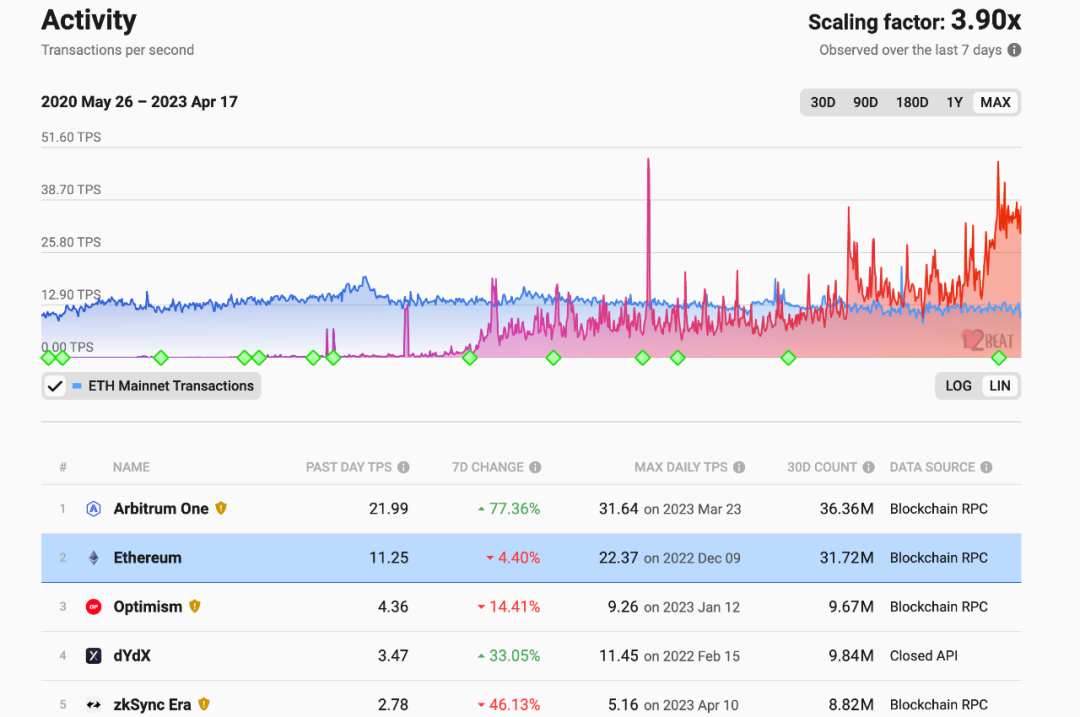

從目前的鏈上數據來看,Arbitrum 無疑是最受歡迎的L2。自進入2023 年以來,Arbitrum 的TVL 從$1b 增長到了$2.3b,TPS 一直處於穩步增長,近期Arbitrum 的TPS 約為Ethertum 的2 倍,Optimism 的5 倍,zkSync Era 的8 倍,錢包地址數超500萬個,活躍地址數超400萬個,合約創建總數超200萬個,Arbitrum 在各方面的數據都已經取得了領先地位。

(資料來源:L2Beat)

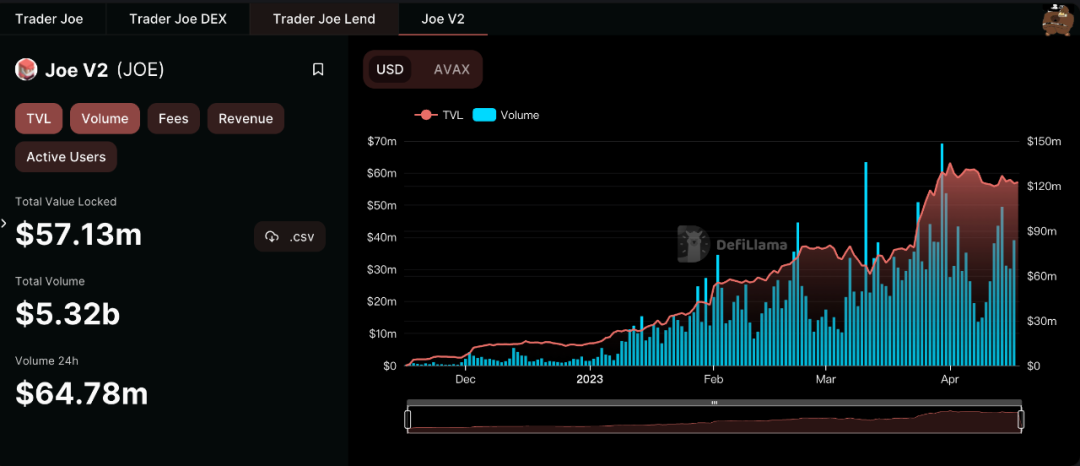

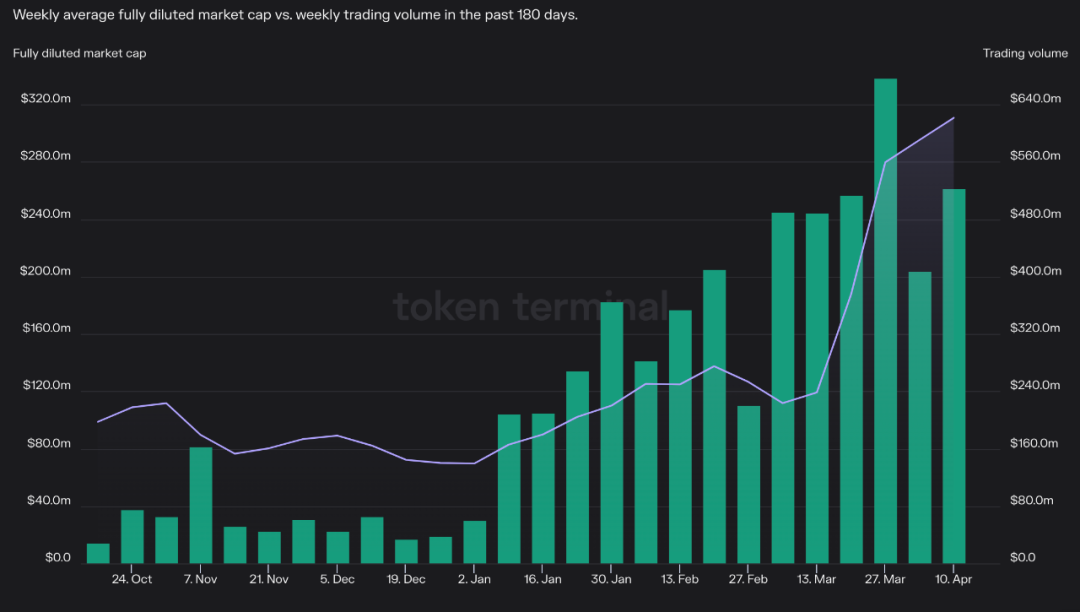

隨著上個月ARB 的上線,Trader Joe 在ARB 的交易中脫穎而出,在第一個星期內與Uniswap V3 基本上平分了ARB 的鏈上交易份額,這主要歸功於Trader Joe V2 獨特的集中流動性模型(Liquidity Book)。自Joe V2 上線半年以來,一直是增長最快的DEX 之一。

(資料來源:DefiLlama)

一、Joe V2

Joe V2 是一個基於新型AMM 模型Liquidity Book 的DEX,目前部署在了Avalanche、BSC 和Arbitrum 上。 Liquidity Book 可以理解為集中流動性的訂單簿,將流動性按價格比例分成了一個個的Bin,每個Bin 代表了一個單點價格,每個Bin 之間的距離為價格的固定百分比,這個百分比的大小是協議根據市場因素設置的,也就是說Joe V2 是按比例來劃分價格的,而不是按價格精度,即最小價差為1 個bin,在當前Bin 的流動性消耗完之前,價格不會發生變動。

(資料來源:Joe 官網)

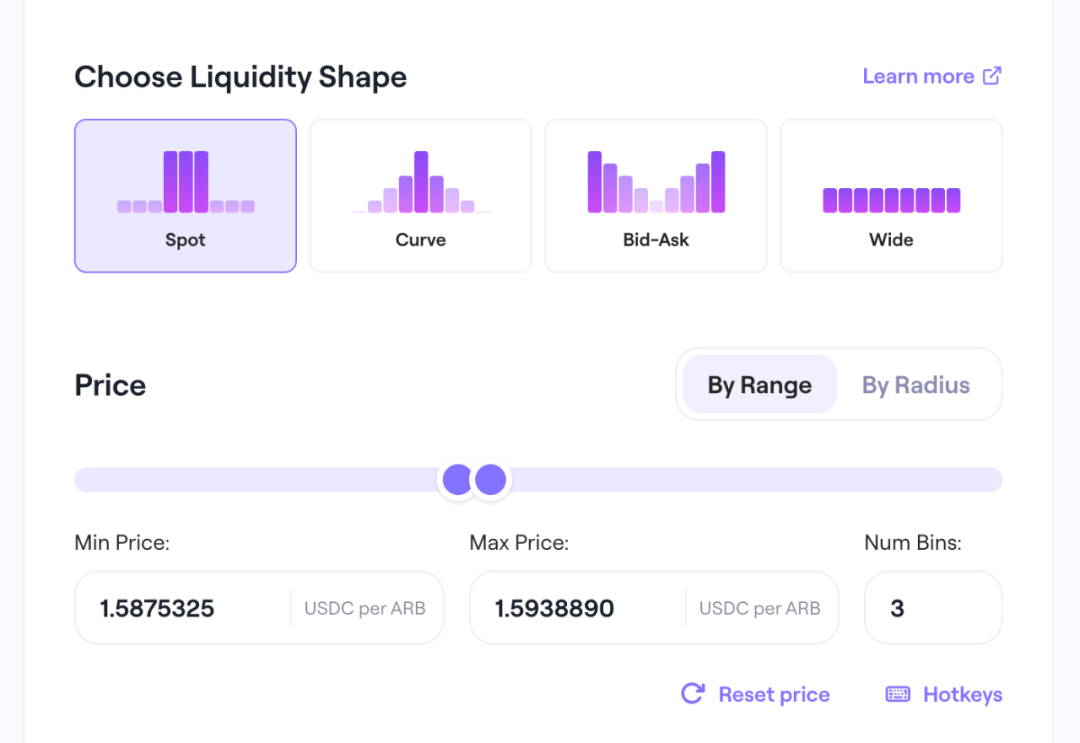

目前Joe V2 提供了4 種流動性策略:Spot、Curve、Bid-Ask、Wide。後面三種都是按系統預設的形狀來分配流動性,比如Curve 模式適用於穩定幣,Bid-Ask 適用於高波動性token,Wide 模式類似Uniswap V2 的均勻流動性,只有Spot 模式可以自定義集中流動性的範圍。

Spot 模式下,用戶可以選擇在任意的Bin上添加流動性,每個Bin 代表了固定比率的價差,可以直接修改Bins 的數量來在想要的價格比例範圍內添加流動性,相較於Uniswap V3而言對普通用戶更加友好。相當於是將流動性按一個個Bin 的價格掛單,類似於Orderbook 的模式,因此Joe V2 將這種集中流動性機制稱為Liquidity book。

(資料來源:Joe 官網)

在Liquidity book 中,用戶添加流動性後,Joe會返回給用戶帶有不同Token ID 的ERC-1155 LBT,反映了用戶在不同價格上添加的流動性,而相同Token ID 的LBT 代表了在同一個價格上添加的流動性,彼此之間是同質化的,不論是誰添加的。而在Uniswap V3 中,用戶添加流動性後返回的是一個個NFT,兩者之間有較大差別,因此Joe 的Liquidity book 在可組合性方面有更大的優勢。

(資料來源:Joe V2 白皮書)

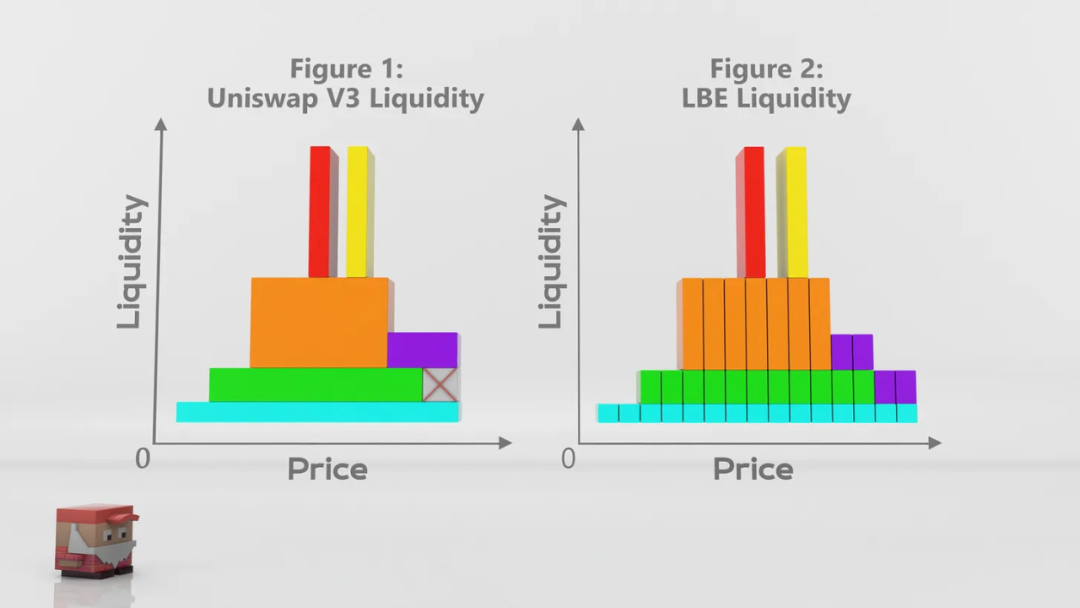

如上圖所示,Uniswap V3 中的流動性是橫向聚合的,而Joe V2 中的流動性可以通過每個Bin 來縱向疊加,垂直聚合的好處在於,允許流動性的可替代。

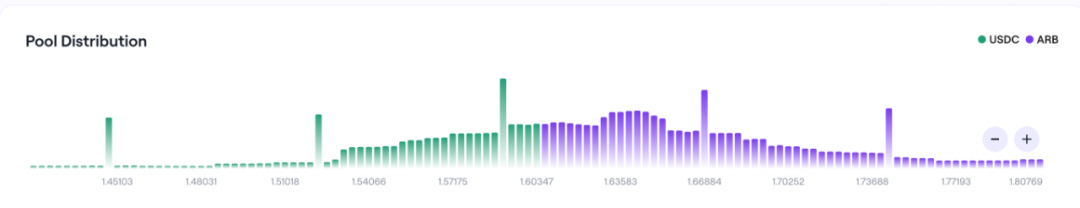

在了解了Joe V2 和Uniswap V3 兩者集中流動性的區別後,就可以直觀的理解Joe V2 是如何在ARB 的交易中取得優勢的。舉個簡單的例子:假設ARB 的價格為1,Joe 上的流動性按[0.998,1,1.002,1.004..]分佈,當ARB 的價格為1.001 時,Uniswap 的價格會同步變動,而Joe 上的ARB 價格在1 這個Bin 上的流動性消耗完之前是不會發生變化的,因此在Joe 上購買ARB 具有價格優勢,所以吸引了大量的聚合交易從Joe 的路徑走,提高了Joe 的資本效率。

因此在特定的價格走勢下(高波動率),Joe 較Uniswap 會有一定的匯率優勢,而隨著波動率下降,這一優勢又回變為劣勢,這也是為什麼Joe 在今年以來交易量迅速上漲以及在ARB 上線之初捕獲大量交易量的原因。

(資料來源:Token termina)

顯而易見的是,Joe 在通過Liquidity book 機制捕獲更多的交易量的同時, LP 會承擔相對更多的無常損失(相當於廉價出售了部分token)。針對這點,Joe 提供的對應解決辦法是設置了可變的手續費機制。

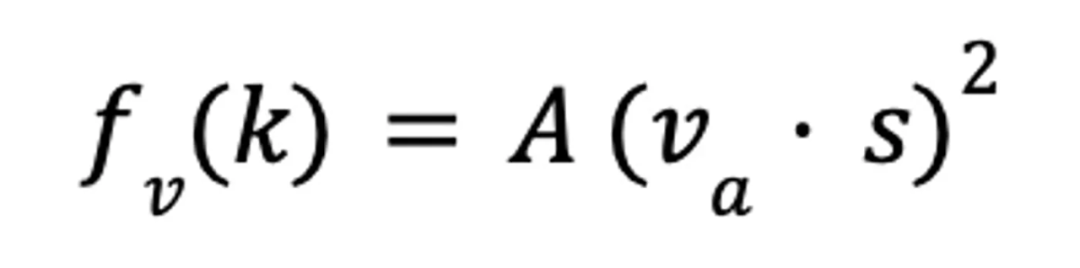

Joe 的手續費包括了兩部分:固定的基本費用(0.01%-0.2%)以及基於波動率的可變費用。可變費用是通過“波動定價”的機制計算的,該機制僅根據內部交易實時衡量波動性,而不依賴外部數據。

(資料來源:Joe V2 白皮書)

- Bin step(s) : 兩個連續bin 之間的價格比

- Volatility Accumulator(v_a) : 一種通過交易量和頻率來衡量波動率的機制

簡單來說就是bin 越大、波動率越高的token 收取的手續費率也越高。通過動態調整的可變費用來彌補LP 相對更多的那部分無常損失,所以這部分無常損失並不明顯。但手續費比率高了又勢必會導致部分交易份額的流失,所以這點並不能完美解決,Joe 在匯率優勢和手續費率之間做了動態平衡的抉擇。

二、分析總結

現貨DEX 的護城河在於流動性(TVL)、資本效率(AMM 效率)以及協議的價值捕獲能力。從以上三點來看,Uniswap 和Curve 在流動性方面都做到了目前的極致,Uniswap V3 通過首創的集中流動性AMM 能夠提供極高的資本效率,但協議幾乎沒有捕獲價值的能力,只能通過費用抽成的開關來控制;Curve 由於大部分是穩定幣所以資本效率相對Uniswap 和Joe 來說較低,但通過veToken 的Bribes 機制為協議捕獲了大量的價值;

Joe 雖然在流動性方面相對頭部的DEX 來說仍有較大的差距,但通過改進的Liquidity book能夠提供不輸於(在特定情況下超過)Uniswap V3 的資本效率。不過Joe 的缺點和Uniswap 一樣明顯:難以為協議捕獲價值,目前僅可通過費用抽成來控制,而費用抽成勢必會影響到市場份額。未來可通過高效的AMM 來吸引其他協議提供的激勵來擴大市場規模,也存在一定的機會。

Joe在4 月7 日公佈了V2.1 版本的更新內容,主要包括:自動管理流動性頭寸的AutoPools、一鍵式增產農業AutoPool Farms、不需許可的Permissionless Pool、優化的gas 費結構、限價訂單等功能,這些功能預計會在未來幾週內上線。 Avalanche 將在5 月舉行峰會,Joe 作為Avalanche 上最大的DEX 以及Arbitrum 上增長最快、資本效率最高的DEX 之一,在近期獲得了大量的曝光,值得期待後續的表現。