本文來自於substack,原文作者:@DeFi Surfer

Odaily 星球日報譯者| Moni

2021 年, Coinbase 創造了80 億美元的收入、36 億美元的淨收入和14 美元的每股收益,但現在,沒有人知道Coinbase 是否能夠恢復昔日榮光。本文將重點分析Coinbase 的中長期前景,以便讓人們對這家“上市加密交易所”有更深入的了解。

2021 年4 月,在Coinbase 上市之前,首席執行官Brian Armstrong 給投資者們演示了下面這張PPT:

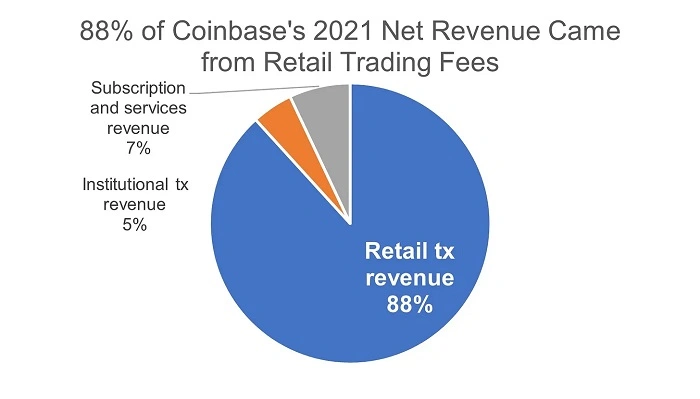

從中可見,Coinbase 將自己定位為一個專注於“實現經濟自由”的Web 3 平台,但如果我們看看當時的Coinbase 財務狀況,就會發現Coinbase 其實應該是一家利潤豐厚的加密零售經紀公司,該公司2021 年淨收入的88% 來自零售交易費用,5% 來自機構交易收入,其餘7% 來自“訂閱和服務收入”(如下圖所示)。

進一步細分2021 年的業績,Coinbase 在2021 年促成了1.7 萬億美元的交易量,其中68% 來自機構,32% 來自零售。雖然機構交易量是零售交易量的兩倍多,但Coinbase 的零售收入增加了18 倍。為什麼?很簡單:零售交易比機構交易更有利可圖。 Coinbase 2021 年零售交易的混合收益率達到1.21%,而機構交易的混合收益率僅為0.03%,相差約4000 倍(如下圖所示)。

在思考Coinbase 的中長期前景時,我們必須問兩個問題:

1、Coinbase 的零售交易收入來源是否可持續?

2、Coinbase 的其他收入流能否增長到更大的規模?

然而,有證據表明上述這兩個問題的最終答案很可能都是“否”,讓我們繼續分析下去——

Coinbase 零售貿易收入不可持續

Coinbase 在未來三到五年內面臨的主要問題是,零售客戶群無法支撐公司的基本面,直到其他一些收入來源爆發。對於初級零售用戶群,Coinbase 加密貨幣經紀業務會收取最低1.49% 的手續費,而對於小額美元交易,有效費率甚至會高於10%;另一方面,Coinbase Pro最高佣金率只有0.60%,比Coinbase 的整體佣金率低50%——從這個角度來看,零售用戶可能會覺得自己受到“欺騙”,畢竟大家不會永遠這麼“無知”。

更重要的是,Coinbase 還需要面對另外三大挑戰:

1、來自中心化交易所的挑戰: Coinbase 有兩個最大的競爭對手Binance 和FTX ,前者提供超過600 種加密貨幣,子公司Binance US 提供“超過100 種”加密貨幣;FTX 提供超過300種加密貨幣,子公司FTX US 提供“超過20 種加密貨幣”。相比之下,Coinbase 有一定劣勢,根據2022 年第一季度的股東信函,Coinbase 目前支持212 種資產託管和166 種資產交易,或許其優勢僅限於美國市場;

2、來自傳統金融機構的挑戰:一旦加密貨幣的監管狀態在未來幾年得到明確,高盛和摩根大通等傳統金融巨頭無疑將會進入這一領域,Coinbase 的競爭壓力勢必會進一步加大;

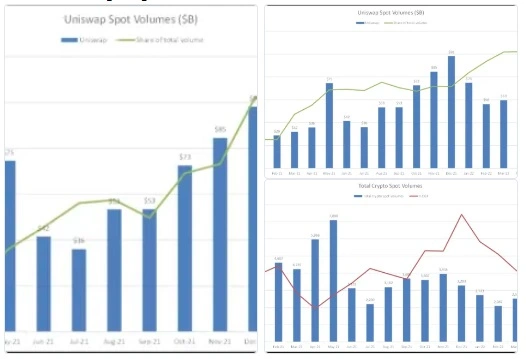

3、來自去中心化交易所的挑戰:去中心化交易所Uniswap 在其平台上有超過1000 枚代幣可用,交易費只有0.3%。 DEX 一直在搶奪加密交易市場份額,而且這種趨勢可能會持續下去(如下圖所示)。

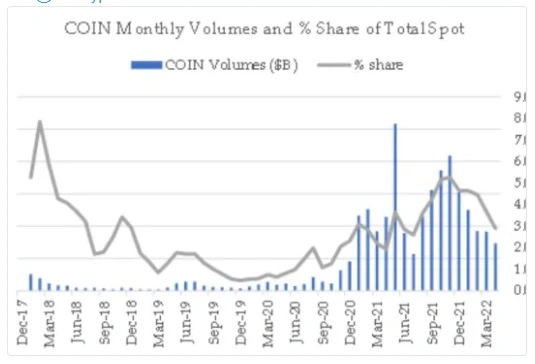

不僅如此,加密現貨交易量的數據表明,Coinbase 在2022 年的市場份額也一直在走低(如下圖所示)。

事實上,加密貨幣交易所的競爭可能會繼續加劇,最終,交易費用很可能歸零,比如Binance US 已經於今年6 月宣布推出免佣金比特幣現貨交易服務,未來肯定會有更多交易所跟進並從Coinbase 利潤豐厚的零售交易業務中分一杯羹。

Coinbase 的收入流來源極不平衡

Coinbase 的收入流來源“偏科”較為嚴重,想用其他收入取代其核心零售交易業務收入幾乎不可能。

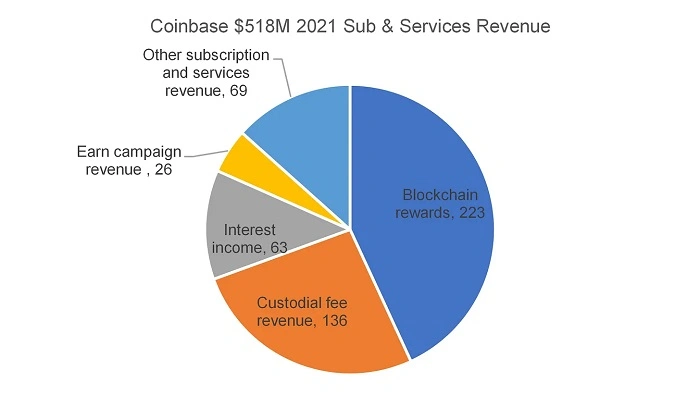

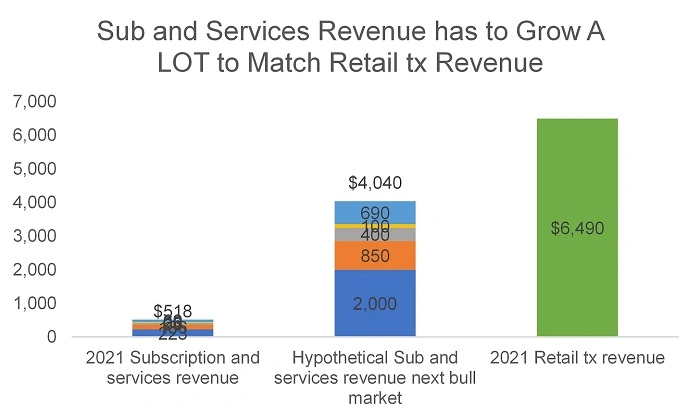

2021 年,Coinbase 7% 的收入來自於所謂的“訂閱和服務收入”,分為五個獨立的部分:區塊鏈獎勵收入、託管費收入、利息收入、佣金賺取活動收入和其他收入,如下圖所示:

接下來,讓我們按照最樂觀的假設狀況來估算一下這些收入流來源未來前景——

1、區塊鏈獎勵收入:這個收入來源是Coinbase 從運行驗證者(主要是以太坊)獲得的質押獎勵。假設到下一個週期,以太坊可以達到1 萬億美元上限並以30% 的質押率產生5% 的質押收益率,相當於每年質押150 億美元的可尋址市值,倘若Coinbase 可以一直保持當前14 % 的網絡市場份額,那麼相當於可以獲得約20 億美元的區塊獎勵收入。

2、託管費收入: Coinbase 會向其客戶收取託管加密資產的費用。 2021 年,Coinbase 託管的加密資產價值達到2340 億美元並從中賺取了1.36 億美元的託管費收入,這意味著期託管費率約為0.06%。假設下一個週期總加密市值達到10 萬億美元,同時Coinbase 保持當前託管資產的市場份額,那麼其託管收入將增長6.25 倍達到8.5 億美元。

3、利息收入: Coinbase 會從通過平台託管客戶的法定基金賺取的利息收入中獲得分成,假設這個收入項目隨著託管費收入的增長而增長,大約可以獲得約4 億美元的收入。

4、佣金賺取活動收入:對於參與特定區塊鏈協議教育內容的客戶,Coinbase 會從他們賺取的加密貨幣中抽取佣金,預計下一周期可以獲得約1 億美元的收入。

5、其他訂閱和服務收入:這筆收入主要來自加密基礎設施平台Coinbase Cloud ,假設這一收入來源能在下一個週期增長10 倍,預計Coinbase 可以獲得6.9 億美元收入。

綜上,你會發現即便在最樂觀情況下,Coinbase 可以獲得總計約40 億美元的訂閱和服務收入,遠低於Coinbase 在2021 年獲得的65 億美元零售交易收入,而且我們還沒有考慮Coinbase 需要面臨來自Binance 和FTX 日益殘酷的市場競爭。

Coinbase 的其他問題

Coinbase 當前還有其他三個比較棘手的問題:

1、人員過於臃腫。目前,Coinbase 擁有超過6,000 名全職員工,僅次於擁有8,000 多名員工的Binance(但Coinbase 的現貨交易量大約只有Binance 的10%),遠高於約有600 名員工的FTX。

2、沒有衍生品業務。現階段,FTX 正在努力推動美國商品期貨交易委員會明確加密衍生品業務監管舉措,只要給出明確監管,Coinbase 應該會進入這一領域,但勢必會落後於主導當前市場的Binance 和FTX 。

3、投入巨資的NFT 市場完全失敗。據Dune Analytics 數據顯示,自4 月20 日推出以來,Coinbase NFT 截至七月初的交易量僅有290 萬美元,而NFT 市場OpenSea 同期交易額已超過59 億美元, LooksRare 的交易額超過23 億美元。

結語

總體來看,幾乎可以肯定,Coinbase 的核心零售交易業務非常賺錢但卻不可持續,從長遠來看,這種收入流可能會逐漸減少,最終歸零。另一方面,Coinbase 的訂閱和服務業務短期內不太可能取代零售交易收入。更糟糕的是,Coinbase 試圖在零售交易之外拓展業務效果並不好,最明顯的就是其NFT 市場。

通過對Coinbase 業務的清醒分析表明,該公司在未來三到五年內面臨著高度不確定和不利的基本路徑,因此不太可能在短期內再次取得成功,甚至可能永遠不會。

當然,希望這些分析都是錯的,也希望Coinbase 未來能夠重整旗鼓,在加密市場中開闢新的收入來源並獲得成功。坦率地說,作為Coinbase 首席執行官,Brian Armstrong 是一位有遠見的人,而且一直在積極推進加密行業發展並堅信加密貨幣的更高目標是創造一種更好的系統。我們應該支持像Brian Armstrong 這樣的人取得成功,但同時,我們也不應該對Coinbase 面臨的問題視而不見。