撰寫:Revelo Intel

編譯:深潮TechFlow

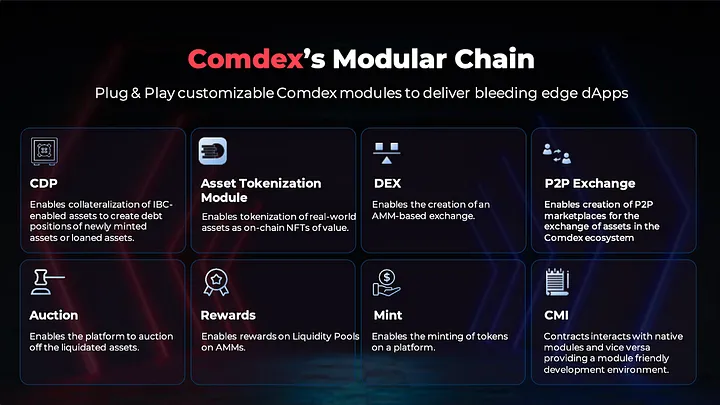

Comdex 是Cosmos 生態系統的第一層基礎設施層,旨在促進DeFi 應用程序在Cosmos 生態系統中的無縫部署,並實現CeFi 和DeFi 之間的多鏈通信和資本轉移。為了實現這一點,Comdex 提供了即插即用的可定制模塊,如:

- CDP 模塊,用於創建啟用IBC 資產作為抵押品的債務資產。

- 資產代幣化模塊,以將RWA(真實世界資產)表示為鏈上NFT。

- DEX,用於構建基於AMM 的去中心化交易所,促進支持IBC 資產之間的資產交換。

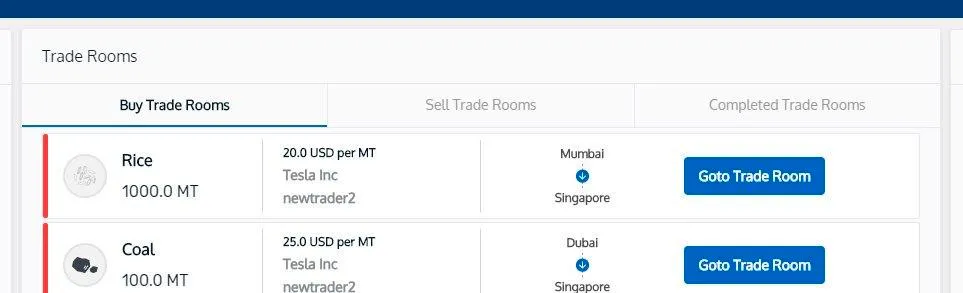

- P2P 交易,創建鏈上點對點市場。

路線圖

- Comdex 成立於2018 年並部署在Cosmos 中,以滿足其企業交易平台的可擴展性和隱私要求,該平台最終在一年後上線。

- 2020 年,由於跨境法幣支付渠道(例如面對面的KYC/AML)的監管障礙以及Cosmos 上缺乏原生的DeFi ,團隊轉移了重心並開始構建Comdex 鏈。

- 到2021 年第四季度,Comdex 的主網已經準備就緒,並部署了原生CMDX 代幣。

- Comdex 的初始產品套件包括Harbor Protocol,這是一個支持CMST 穩定幣的CDP 平台;cSwap,基於混合訂單簿的AMM DEX,以及去中心化貨幣市場協議Commodo。這三個初始原語在2022 年11 月至2023 年1 月之間部署。隨著時間的推移,生態系統將發展壯大以支持更廣泛的應用程序,如合成資產、貿易融資、永續期貨等等...

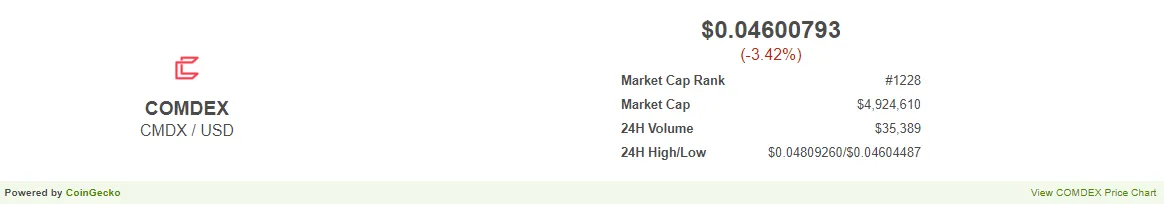

代幣情況

Comdex 生態系統

Harbor Protocol - CMST

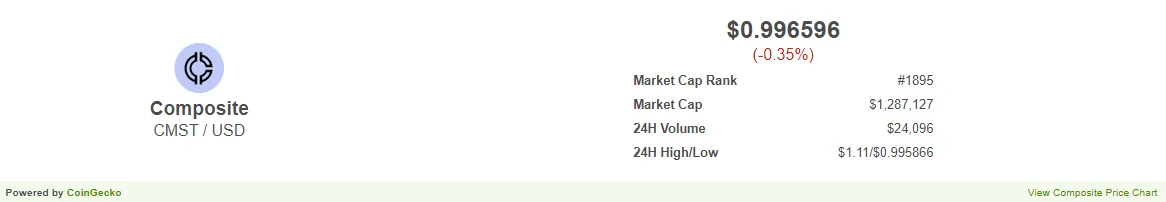

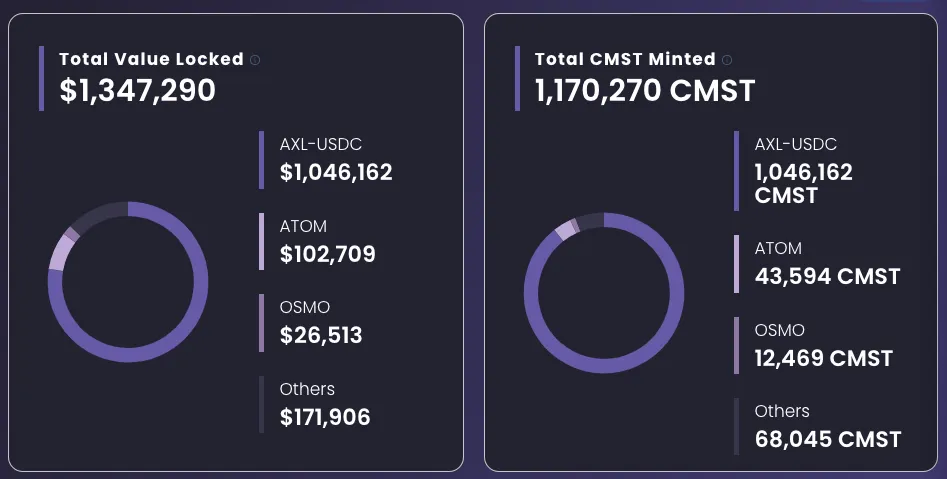

Harbor Protocol 是一個跨鏈穩定幣協議,允許通過鎖定白名單抵押資產來創建CDP(抵押債務頭寸),以鑄造CMST。 CMST 是Comdex 生態系統原生的支持IBC 的全抵押穩定幣。

Composite,即CMST,是一種旨在代表購買力的穩定幣,每個單位與1 美元軟掛鉤。他的機制設計遵循適用於DAI 的MakerDAO 標準:可以無需許可地通過過度抵押的CDP(抵押債務頭寸)作為債務鑄造CMST 以支持其價值。

- CMST 作為一種價值儲存工具,不會隨著時間的推移而貶值。作為穩定幣,它旨在代表代幣持有人的購買力。

- CMST 是Comdex 生態系統中價格單位和標準化測量工具。這通過與1 美元軟掛鉤實現。

- CMST 充當交換媒介,在各種Comdex 和啟用IBC 的平台上促進商品和服務的購買和銷售。

Harbor Protocol 由3 個主要模塊組成:

- Vault 模塊,允許使用白名單抵押品資產鑄造CMST。

- Locker 模塊,允許用戶從他們的CMST 持有者身上賺取利息。

- Collector 模塊,收集費用,並在總金額超過某個閾值時進行拍賣。

cSwap

cSwap 是基於Comdex 建立的訂單簿跨鏈DEX。

作為啟用IBC 的DEX,cSwap 提供跨鏈市場,並結合了基於AMM 的流動性池和基於訂單簿系統的機制。這使得像限價訂單和等權重池之類的功能成為可能,從而促進以最小費用進行交易。

cSwap 通過整合一個跟踪賣賣訂單的訂單簿,來區別於大多數流動性池。

cSwap 的訂單簿具有限價訂單和市價訂單兩種:

- 限價訂單是僅以指定價格執行的交易。

- 市價訂單是在市場上最佳可用價格執行的交易。

Commodo

Commodo 是一個基於Comdex 的IBC 原生借貸平台;用戶可以存入抵押品以便從借貸池獲得債務,並藉出協議資產。

放貸人可以向協議的借貸池提供資產,以使它們對借款人可用,並收取浮動利率支付,而無需與同行或交易對手協商貸款到期日、利率或抵押品要求等條款。

Commodo 的可能用例包括:

- 做空資產。例如,用戶看好的資產可以被借入初始池中,而用戶想做空的資產可以被借出。然後,借來的資產可以在像cSwap 這樣的DEX 中出售,以期望隨後價格下跌。當價格下跌時,用戶可以買回該資產並還清貸款以獲得利潤。

- 獲取槓桿。例如,可以存入OSMO,然後藉CMST 或ATOM。這些資產可以再次兌換更多的OSMO,並再次出借,這可以重複多次。

- 為了捕捉添加到任何特定市場的代幣激勵,或僅從收益型資產獲得收入進行流動性挖礦。

- 增加質押獎勵收入。例如,ETH 可以作為stETH 進行質押以賺取質押獎勵,然後用作抵押品獲得ETH 貸款,重新質押以獲取更高的收益,並重複此過程。同樣,用戶可以使用Stride 將ATOM 抵押為stATOM,通過Commodo 出借它,借出ATOM 並重複。

該協議不保證流動性;相反,它依賴於激勵流動性的利率模型:

- 當某個資產的需求增加時,流動性(供存款人提取或借款人借貸的代幣數量)將下降。因此,利率將增加以吸引更多的存款人並使抑制借貸。

- 當某個資產的需求減少時,流動性(供存款人提取或借款人借貸的代幣數量)將增加。因此,利率將降低以吸引更多的借款人並抑制存款人的積極性。

Comdex Enterprise

Comdex 的企業交易平台利用數字資產作為抵押品,促進實物商品和RWA(真實世界資產)的跨境交易。 Comdex Enterprise 的願景是通過最小化結算時間和最大化效率來徹底改變全球商品交易的基礎流程。

Comdex Enterprise 提供以下解決方案:

- 交易流程管理:交易者可以維護和交換關鍵的交易文件和信息,所有這些信息都以安全、不可變的方式存儲在區塊鏈上。

- 使用實時聊天、共享文檔視圖、文檔標記和電子簽名等功能進行實時交易。

- 在區塊鏈上進行交易結算,僅需一小部分成本和時間。

- 具有交易流程可見性或聲譽評分等高級功能的貿易融資。

這些產品在減少結算時間、KYC、AML 和交易各方之間的成員檢查以及優化交易工作流程方面具有明顯優勢,關鍵信息可以以安全且防篡改的方式簡化處理。

Enterprise Trade 是Comdex 推出的第一個平台;過去,它吸引了來自東南亞地區的18 家組織作為平台的初始客戶,處理了超過1.6 億美元的商品代幣化。然而,該平台的長期願景是通過CMST 實現支付結算和融資。但是,CMST 目前仍處於起步階段。

cAsset

cAsset 是一種合成協議,允許交易者接觸鏈上的合成資產。這將使用戶能夠交易商品並對其價格走勢進行投注,而無需擔心與之相關的物流摩擦。有4 種不同類型的商品:

- 農業:小麥、糖、棉花、大米、玉米等;

- 畜牧/肉類:牛肉、豬肉、雞肉等;

- 能源:石油、電力、乙醇、天然氣等;

- 金屬:黃金、白銀、鉑金、銅、鉛、鋁等。

通過將合成資產的概念與去中心化技術相結合,cAsset 的目標是成為一種革命性的交易平台,改變市場參與者進行商品交易的方式。

用戶將能夠從個人設備方便地交易、借貸和收入合成商品。

鑄造者可以創建和開打開CDP(抵押負債頭寸),以獲取新鑄造的cAsset。 CDP 可以接受白名單資產抵押品,並必須保持最低抵押比率以防止清算(默認為150%)。

流動性提供者將等量的cAsset 和CMDX 添加到相應的cSwap 池中。作為回報,他們可以獲得來自協議費用的收益和外部激勵獎勵,這些獎勵基於他們在池中的流動性份額。

ShipFi

ShipFi 是允許將現實世界的投資工具代幣化並用可信的穩定幣進行交換的平台。這個功能有3 個主要目的:

- 提供一個去中心化平台,來為投資工具發行和籌集資金。

- 發行代表投資工具所有權的可替代代幣。

- 根據流動性提供者產生的收益,穩定幣應保持一致的回報。

當有人使用穩定幣向ShipFi 上列出的投資工具提供流動性時,用戶將獲得一個代表該存款所有權的可替代代幣。接下來,用戶可以質押LP 代幣,以獲得穩定幣收益和SHIP 代幣獎勵。

由於ShipFi 上的投資工具在部署後將進行鏈下交易,因此協議維護涉及投資工具的真實數據的來源至關重要。這將通過一個部署證明系統實現,該系統跟踪所有涉及所有投資工具的交易記錄和法律文件。

Zenscape

Zenscape 是Comdex 的驗證者部門,其目的是提高Comdex 在整個Cosmos 生態系統中的參與度和知名度。 Zenscape 與Comdex 合作,提供基礎設施支持服務,例如:

- IBC 中繼器設置和維護,以確保鏈之間的通信可靠,並且用戶能夠在鏈之間轉移其資產。

- 基於Tendermint 的鏈快照。

- 公共RPC(遠程過程調用),以提供RPC/REST 端點,確保Cosmos Hub 和其他生態系統的高可用性。

代幣發行

Comdex 在代幣發行方面的成本分為以下幾個部分,在創世時鑄造了1 億CMDX,48 個月後解鎖。

空投:12.5%(1250 萬CMDX):

- 250 萬CMDX 將在上市時解鎖,隨後每三個月解鎖250 萬CMDX,直到累積分配的1250 萬CMDX 分配完畢。

- 每3 個月相當於14 萬美元,按$0.056/CMDX 計算。

社區開發基金:12.5%(1250 萬CMDX):

- 分配給社區開發基金的CMDX 在上市後三個月解鎖,並在上市後每個季度釋放相等數量的CMDX,直到上市後第30 個月。

- 每季度相當於93000 美元,按$0.056/CMDX 計算。

獎勵:25%(2500 萬CMDX):

- 早期提供流動性者將獲得獎勵。

- 總激勵額中的500 萬CMDX 將在上市時解鎖,隨後的兩個季度每個季度解鎖300 萬CMDX。

- 隨後,在接下來的四個季度中,每個季度將解鎖200 萬CMDX。

- 接下來的六個季度中,每個後續季度將解鎖100 萬CMDX。

按照解鎖順序計算,每個季度相當於:

- 前兩個季度每個季度相當於16.8 萬美元,按$0.056/CMDX 計算。

- 接下來4 個季度每個季度相當於11.2 萬美元,按$0.056/CMDX 計算。

- 接下來6 個季度每個季度相當於5.6 萬美元,按$0.056/CMDX 計算。

國庫:25%(2500 萬CMDX):

- 用於運行和維護協議的資金。

- 500 萬CMDX 代幣將在上市時解鎖,之後每個季度解鎖125 萬CMDX,直到上市後第48 個月。

- 相當於每個季度解鎖7 萬美元,按$0.056/CMDX 計算。

團隊與顧問:25%(2500 萬CMDX):

- 分配給團隊成員和顧問的代幣將在3 年內釋放,從TGE 開始有12 個月的懸崖期,之後每個月解鎖一部分,持續24 個月。

- 在解鎖之後,每月相當於5.8 萬美元,按$0.056/CMDX 計算。