ABCDE領投的Surf Protocol 是一個無需許可的AMM衍生品交易協議,支援最廣泛的加密資產的創建和交易。如果要用大家熟悉的模型來介紹,Surf是合約版的UniSwap,且做出了關鍵性創新:允許任何人給任何鏈上token,無需許可地提供永續合約供流動性。人人都可以開合約池子。

相比較於GMX和dydx只有9個資產和只有37個資產,Surf其優勢是無需許可(Permissionless)開池子,可以一鍵為任何token提供永續合約。未來Surf將會有成千上萬個長尾資產的永續合約交易對。

a. Trader Extractable value — 交易者可提取價值

要理解Surf的關鍵性創新,就要理解Trader Extractable Value在AMM衍生性商品領域所扮演的角色。

在描述MEV時,我們通常把區塊鏈比作黑暗森林,因為鏈上充斥著各路機器人,科學家,在未確認的交易池(mempool)中尋找潛在的利潤機會通過各種方式去套利,這也是MEV — Maximium Extracable Value的由來

但MEV更偏向區塊整體在現貨Dex和借貸清算等領域的各種套利,在某些細分領域,還有更細化的概念

例如針對Dex LP逆向選擇成本的LVR -相對損失再平衡,A16Z發表過一篇詳細論述的文章,在次不在贅述

再來例如因為現貨和衍生性商品因為價差等各種因素所產生的套利空間— 我們稱之為Trader Extractable Value (TEV)

簡單來說,GMX 去年在Avalanche上發生的Ava價格操控便是一種典型的TEV,當在現貨價格操控成本< 期貨這邊的摩擦成本時,科學家便有利可圖

你或許會質疑,Avax是因為自身流動性等原因相對好操控價格,那BTC和ETH總歸沒辦法這麼玩吧。

也對,也不對

說對,是因為BTC與ETH的深度和共識導致現貨價格的控制難度大上許多,這也是為什麼GMX V1在Arb上也只有BTC與ETH兩個交易對

說不對,是因為GMX的GLP TVL只有三五個億,想像一下,如果GLP的TVL是三五十個億,在Trader與GLP對賭,Trader盈利即LP虧損的前提下,一定會有大的莊家花「重金」去操控BTC和ETH的價格,重演AVAX交易對上發生的那一幕。只要GLP的交易深度足夠,GMX固定的交易摩擦成本一定會發生現貨價格操控成本< 期貨的摩擦成本。隨著GLP TVL的增加,TEV的可能性與成功率也不斷變大,這也是為什GLP這種AMM的TVL卡在了三、五億美金這個「均衡態」門檻。

二. 人人都可以開交易所的交易協議- Surf的解決方案與創新

如何激勵更大衍生性商品的TVL,做一個創新的交易協議呢?

Surf的解決方案其實很直接,為了最大化激勵LP,Surf在LP的機制上做出一個很有趣的創新,做一個B2B2C的交易協議。通常來講,LP賺取的交易費會是70–80%歸於LP,20–30%流向協議本身。 Surf則是做了一個非常關鍵的創新,80%交易費歸於LP,10%流向協議,5%獎勵給每個池的創建者,5%獎勵給每個池最大的TVL的貢獻者

在這種激勵體系下,LP會更加積極的去創建非藍籌長尾資產的交易對,同時因為TVL最大者可以拿到整個池5%的交易費用,所以又在TVL上形成了一層真實博弈,鼓勵「大而忠誠」的TVL持續提供LP,從而帶給交易者更佳的體驗與更好的深度

另外,如何解決期貨的摩擦成本呢?

只要把期貨這邊的摩擦成本變成非固定的動態成本即可,方式則是引入了類似Uniswap V3那樣不同費率的同質化交易對池。

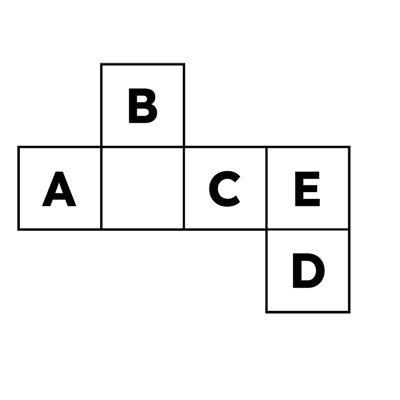

簡單來說,在Surf Protocol 中,每個交易都自動建立了五個不同的池,每個池都有獨特的費用,從而形成了跨不同資產的各種流動性池結構。在設想中,像BTC這樣的高流動性資產預計將在低費用池中擁有很大一部分流動性,而像PEPE這樣不太受歡迎的資產可能在高費用池中擁有更多流動性。

對於Trader來說,這些池是透明的,開單時會自動先從費率最低的池開始匹配,最低池滿後自動流向下一個費率的池。對於LP來說,選擇不同的池也是一種市場的博弈,在賺取更高費率與更先充當Trader對收盤之間做出動態選擇。對於系統整體而言,較穩定的時期費用可能會大幅降低(更多LP選擇低費用池),有可能達到理論上可行的最低水準。在極端市場活動期間轉化為成本增加,防止類似GMX Avax交易對價格操控不斷損耗GLP的場景出現

三. Permissionless — 加密的真正意義

熟悉加密貨幣早期發展史老OG都知道,最早比特幣時代主打的其實是Permissionless — 無許可這三個字,而非Decentralization — 去中心化,中本聰本人無論在白皮書還是論壇的發言裡用的都是Permissionless,而非Dencentralization

換句話說,其實Decentralization只是Permissionless核心所導致的一種型態而已

Uniswap憑藉著無許可上幣和LP的機制取得了現貨Dex的勝利

衍生性商品這邊,GMX V1雖說受益與GLP的創新發明,卻也因為其機制限制了無許可交易對的建立,絕大多數藍籌和長尾資產的主要衍生品交易依舊集中於Cex,這也是為什麼前段時間我們有了GMX V2

我們需要一個更自由和健康的鏈上衍生性金融機制,一個更公平的交易市場,一個逐步從中心化合約市場過度到去中心化市場的時代

Permissionless 衍生性商品交易的大戰,才剛開始

我們有理由相信,透過引入帶有博弈性質的「同質不同價」交易池,無許可+創新性的LP獎勵機制,Surf有望將AMM類衍生品TVL帶到一個新的高度,在給交易者提供更交易體驗的同時,更好的去保護LP的利益,從而實現一個「雙贏」的局面。