作者:Eric丨7 O'Clock Capital

原文標題及鏈接: 《7 O'Clock Capital:下輪牛市何時來,因何而來》

萬物必有盛衰,萬事必有弛張—— 《韓非子·解老》

引言:華爾街有一句名言,平庸的交易者用技術交易,頂尖的交易者用信念交易。信念的產生是源於對於規律的認知,掌握事物發展的規律,合理佈局是我們在市場生存的重要條件。

加密市場也正在按照自身的規律不斷向前發展,比特幣已經曆三輪牛市,但是引發每一輪牛市產生的具體要素有所不同。不過我們能夠清晰的看到,比特幣減半都成了牛市到來的重要節點,而以太坊技術的發展、傳統資金的流入、金融槓桿的增加使得市場進入全面牛市。

下文7 O'Clock Capital將通過分析過往三輪牛市形成的具體原因,對下一輪牛市做出預測。

一、三輪加密市場牛市上漲,在其中起著重要作用的都有誰?

第一輪牛市: 2012年Q4~2013年Q4——匿名支付需求量的增加

2009年1月3日,中本聰在芬蘭使用小型服務器挖出了比特幣創世區塊,比特幣由此誕生。

2010年5月22日,佛羅里達程序員拉斯勒·豪涅茨,花10000比特幣在“棒約翰”叫了兩塊匹薩外賣,從此比特幣開始逐漸開啟現實世界的使用。

2011年,比特幣開始在匿名支付領域被使用,但是直到2012年維基解密為了打破封鎖,開始接收比特幣的捐助,才使得比特幣的使用範圍大幅增加。

隨著比特幣減半和絲綢之路2.0的開啟,使得比特幣供給相對減少,而需求進一步增加,比特幣價格不斷攀升,最終在2013年11月到達第一輪牛市最高點1163美金。

第一輪牛市最大的意義是比特幣進入匿名支付領域,有了現實應用,並且帶動了價格的躥升。這使得挖礦變得越來越流行,參與者也隨之增多,由礦機和電力成本構建的經濟模型開始運轉,成為比特幣底層的價值支撐,從而使得比特幣減半對於價格影響增加。

第二輪牛市: 2016年Q3~2017年Q4——礦業的高速發展以及愛西歐吸引資金入場

2015年礦業高速發展,國內的魚池與螞蟻礦池形成了兩強相爭的局面,這兩家礦池算力之和最高時達到了整個礦業算力的50%。這一時期大量資金購買礦機進入礦池挖礦,由於需求的增加,礦機得以以10倍於製造成本的價格來銷售,並且是以期貨的形式出售,這些相當於加了槓桿的資金大量進入加密市場,推高了比特幣價格,反過來比特幣價格上漲,又促進了礦機的銷售,形成了上漲的螺旋。同期USDT出現,並且迅速被各大交易平台使用,尤其是在亞洲,他的橋樑作用和價值穩定性方便更多用戶進入加密市場。這些原因導致的需求增加,以及比特幣減半的到來,對於開啟新的比特幣牛市起到了關鍵作用。

2014年7月的以太坊是迄今為止最大的“愛西歐”之一,籌措資金超過1800萬美元。 2015年以太坊為代表的智能合約區塊鏈平台逐漸成熟,尤其是ERC-20協議只需短短幾分鐘就能創建出一個新的Token,此舉大大降低了區塊鏈創業和愛西歐發行的成本,愛西歐幾乎成為區塊鏈創業企業融資的標配。基於區塊鏈技術的創業項目井噴,讓沒有趕上比特幣紅利的投資者開始把目光轉向愛西歐,之後各種傳統投資機構的不斷入場,進一步將第二輪牛市從比特幣牛市推向全面牛市。

2017年芝加哥期權交易平台(COBE)和芝加哥商品交易平台(CME)開放了比特幣期貨的交易,比特幣第一次獲得了主流金融市場的認可。最終在2017年12月比特幣到達第二輪牛市的最高點19666美金。

第二輪牛市中礦業高速發展,比特幣基於挖礦經濟模型產生的底層價值更加穩固,這使得比特幣減半對於市場的影響進一步增加,另外槓桿資金的進入,以及後來的愛西歐引入大量場外資金共同促成了第二輪牛市。

同時我們看到了牛市週期的一種模式:牛市初期比特幣拉升,中期以太坊的發展又推動了全面牛市,牛市末期比特幣進入傳統金融將市場推向最高點。這種模式第一次在牛市週期中出現,這種模式對於未來走勢預判有很大參考意義。

第三輪牛市:2020年Q2~2021年Q4——疫情環境下的美聯儲放水以及DeFi、NFT市場爆發

2020年在新冠疫情影響下,美聯儲釋放出“零利率+無限QE”的“金融核武器”,而且拜登一上台就提出了天量的1.9 萬億美元新冠援助計劃。對於金融市場而言,拜登的1.9 萬億新冠援助計劃,就像一個的巨大泡沫。在這樣巨大的泡沫下,大量資金從傳統金融資產外溢到加密市場,其表現就是大量機構開始配置加密資產。

機構投資者主導了牛市初期的上漲,最具有代表性的就是灰度。灰度(GrayScale)創立於2013 年9 月25 日,是一家加密貨幣信託基金公司,也是加密領域最早入局者之一,其作為加密資產的管理者,幫助投資者做資產管理。它首先從合格投資人那裡募集資金,募集的資金用以購買加密資產,然後將它們劃分為份額,從而生成了灰度的加密投資產品,如GBTC、ETHE。灰度允許其最初創建份額的加密資產投資者(嚴格的合格投資人身份驗證)在禁售期後可以向公眾出售。

公眾購買灰度的加密資產產品,可以通過傳統的經紀和退休金賬戶進行購買,而且在稅收、資產保管等方面存在好處。另外灰度的這些加密資產份額也是可轉讓的,交易者或投資者購買之後也可以通過交易獲利。這一時期大批傳統機構和投資者進入加密市場,比特幣價格快速上漲。

當機構主導的比特幣拉升後,市場進入牛市中期,DeFi成為市場上漲的主要影響力量。 DeFi 對於應用場景的拓展進一步推升並支撐了比特幣牛市。在此時期相較於比特幣,機構對以太坊等DeFi領域的投資興趣明顯增加,並顯示出多元化配置加密資產的傾向。之後由於以太坊性能限制,其價值紅利外溢到Solana、BSC、AVAX等競爭性公鏈。這使得加密市場從比特幣牛市,進入到一個全面爆發的大牛市階段。

而且在這一時期,特斯拉表示,將對比特幣投資15 億美元,也要開始接受比特幣作為支付產品的一種形式。隨後其創始人馬斯克的不斷“喊單”更加重了市場的fomo情緒,逐漸將市場推向高潮。

在牛市末期,比特幣期貨ETF獲批上市,NFT市場爆發,散戶主導了最後的瘋狂。這一時期,在美國控制通脹需求增加,加息縮表預期提高情況下,美聯儲政策轉向可能性增加,加密市場外部宏觀經濟最大的刺激因素逐漸消失。

在2021年10月至11月三隻比特幣期貨ETF獲批上市,市場迎來最後的瘋狂,比特幣價格推高至69000美金。同期NFT市場爆發,湧現出一批優質的藍籌NFT,散戶成為參與的主力軍,而在這一過程中,很多聰明的資金逐漸離場。

綜合近兩輪牛市來看,雖然導致牛市產生的因素不同,但是牛市上漲結構呈現相似性,比特幣率先上漲開始新的牛市,以太坊發展將比特幣牛市推向加密行業全面牛市,在牛市末期,像上一輪的比特幣期貨和這一輪的比特幣期貨ETF上市,代表比特幣被傳統金融接納,這將整個牛市推向頂峰,但比特幣減半依然是牛市開始的重要時間節點。

二、未來影響加密市場走勢的將會有誰?

未來影響加密市場走勢的將會有誰

通過上一部分的分析,我們基本確定了以比特幣減半為時間節點的牛市發展的三個階段,那麼我們嘗試利用這個規律來分析一下未來加密市場走勢,也就是誰將影響比特幣上漲和以太坊的發展未來。

美國經濟對比特幣價格走勢的影響

目前加密市場已經與美國宏觀經濟產生高度關聯性,尤其是比特幣與標普500指數之間的相關性已經接近0.9,我們分析比特幣走勢不得不關注美國的經濟狀況。

在今年3月16日,美國聯邦公開市場委員會(FOMC)會議決定提升聯邦基金利率區間至0.25%-0.5%,開始了本輪加息。另據美聯儲官員預計,基準利率到2022年年底前將升至3.4%,這意味著今年還會再加息175個基點。

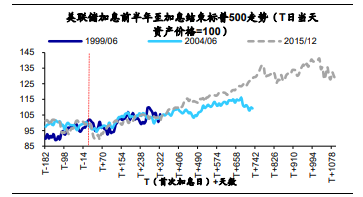

我們回顧美聯儲最近的三次加息週期分別發生在1999/06-2000/05、2004/06-2006/06、2015/12-2018/12,近三次加息週期內美國經濟整體均處在增長動能不斷強化,同時通脹持續上行的階段,即經濟周期中的過熱階段。

美聯儲每次開啟新一輪加息週期時,股市在短期內均有不同程度的回調,其中標普500最大回調幅度在5%-15%之間,但拉長時間來看,整個加息週期內股市在經歷了回調後,最終仍會隨著基本面的好轉而恢復上漲,走勢呈“V型”。

那麼我們就需要分析一下目前美國經濟狀況與近3次加息時是相似,還是將進入大的衰退?

目前美國出現近40年來的高通貨膨脹率,同時伴隨低失業率。這次通脹的核心原因是大宗商品價格上漲,而導致大宗商品價格大漲的主要原因是美元氾濫,一方面推高了以美元計價的大宗商品價格,另一方面熱錢最終會湧入大宗商品交易市場,進一步推升大宗商品價格,所以美國祇能通過加息以及縮表措施,希望使得大宗商品投資降溫、降價。

在美國經濟體系中消費占主導,作為消費的重要領先指標,就業市場可直接反映經濟景氣變化。目前美國非農就業人口新增穩定,勞動力供需關係折射美國經濟韌性,中短期不會成為美聯儲政策收緊的掣肘因素。即美聯儲通過加息以及縮表壓制通貨膨脹之後,失業率即使上升,應該能在接受範圍之內,經濟進入大蕭條概率較小。

綜合來看,本次加息與之前三次所處經濟狀況沒有太大不同,那麼依據前三次規律分析,美聯儲加息從3月開始,下半年標普500可能觸底反彈,比特幣也可能將完成本輪熊市築底。

以太坊技術發展對加密市場走勢的影響

在上一輪牛市中,以太坊主網在使用人數增多時,出現了擁堵和高gas的情況,這對於生態發展產生了非常大的阻礙,而且後期資金利用率低的缺點也顯現出來。以太坊擴容和基於DID系統的信用金融體系成為急需解決的問題。

目前以太坊正在進行升級,測試網合併已經完成,之後將進行以太坊主網合併(Merge), PoW 將切換成PoS。合併完成之後的首要重大事項就是EIP-4844,利用分片使rollups處理巨量的交易來增加可擴展性。 Arbitrum、Optimism、zksync、StarkNet、 Polygon 這些layer2項目都可以從EIP-4844 中獲得巨大進展,這將使得越來越多的開發者湧入。

以太坊擴容,以及其他公鏈的發展將為web3.0的發展打下基礎,而web3.0 最初可能將是平行於現實世界的一個虛擬經濟體,在這個新的經濟體中,會有新的行業誕生,也會對已有行業進行重新塑造。基於DID 所建立的信用體系和聲譽體系,將解決目前DeFi超額抵押導致的資金利用率低的問題。而且隱私、DAO、NFT、Gamefi 、Socalfi等賽道也必將全面爆發,這會將比特幣牛市推向加密市場全面牛市。

三、下一輪牛市全週期的預測,以及牛市對於行業內部和外部影響

我們利用比特幣的歷史價格週期規律,結合上面我們分析的原因來對下一個牛市週期做一個簡單的分析預測。

首先我們看比特幣前兩輪牛市頂點到熊市最低點回調週期和深度,統計顯示:

第一輪牛市從最高點到熊市最低點,下跌了14個月,回調幅度87.06%

第二輪牛市從最高點到熊市最低點,下跌了12個月,回調幅度84.78%

第二次下跌週期和幅度較第一次都有縮短,那麼基於此,本次回調至最低點的周期可能會小於12個月,回調幅度可能小於84.78%。

結合上面標普500走勢分析,我們認為比特幣本輪熊市最低點可能出現在9-10月份,最低點價格可能在14000美金到15000美金區域。

前面已經分析過比特幣減半是之後牛市開啟的重要節點,每次減半之後都伴隨著更大的牛市,在比特幣熊市最低點到減半中間這段時間,我們可以認為是比特幣調整時期,在這一時期比特幣價格大體震盪略有上行。對於這個時間週期統計顯示:

第一輪熊市最低點到減半,調整18個月

第二輪熊市最低點到減半,調整16個月

比特幣下一次減半大約發生在2024年5月,在比特幣觸底到減半這段時間將是調整週期,而美國加息可能在今年底或者明年初結束,之後市場也進入恢復期。

綜合以上兩點,我們預測這一時期,美股和比特幣都將進入調整期。可以預判機構可能在此時期建倉,但是大幅震盪中散戶可能失去信心而離場。

在減半完成後比特幣開始進入拉升階段,我們可以看下比特幣減半後到牛市最高點的周期和幅度的統計:

第一輪牛市上漲了13個月,上漲倍數是523.87

第二輪牛市上漲了17個月,上漲倍數是129.04

第三輪牛市上漲了19個月,上漲倍數是22.09

從上面數據看出,每輪牛市上漲週期在增加,上漲倍數由於基數變大,在不斷縮小。那麼我們可以推測2024年5月之後,比特幣將進入拉升階段。隨後以太坊在完成升級後,基於技術提升,生態必將更加豐富,資金利用率必然提高,整個web3.0的應用層開始爆發,這時將進入加密市場全面牛市。我們預計本輪牛市比特幣上漲至最高點可能需要超過19個月的時間,上漲倍數可能低於22倍,即最高價格不超過30萬美金。最終比特幣現貨ETF也將通過,加密市場和傳統金融進一步融合。

綜合來看,我們認為下一輪加密市場牛市的內在驅動力就是狹義的web3.0發展,即基於區塊鏈技術的全新互聯網進行迭代發展。它將帶來的是互聯網端的生產關係革新,生產關係的變革必然也會帶來生產力的創新,這將是未來互聯網的發展動力。可以預見,未來必然會有更多資本進入加密行業,成熟的加密行業應用也將開始進入人們的日常生活。

對於在本輪牛市中崛起的NFT,可能會首先進入人們的日常生活。而基於NFT發展的Gamefi 、Socalfi也會慢慢顛覆web2.0的模式。而且狹義的web3.0只是web3.0的初期,包括區塊鏈、元宇宙、VR/AR、人工智能的廣義web3.0必然跟隨發展,這將是軟件和硬件設施共同帶來的科技革命。做時間的朋友,耐心等待,該來的終究會來。