作者:Jonathan Erlich

翻譯:0xStephen,推特@RoyalKagura

審閱:ECN

目錄

- 介紹

- 跨鏈資產

- 流動性質押衍生品(LSD)

- 總結性思考

1. 介紹

在這篇文章中,我們將分析在DeFi 借貸協議的背景下,針對衍生資產價格的預言機的現有假設。具體來說,我們將討論為什麼使用基礎資產(underlying asset) 的價格作為衍生資產的餵價,通常是一種應該避免的壞做法。鑑於這種做法的普遍性,我們認為這是一個及時和重要的問題。

我們將重點討論兩種類型的衍生資產:跨鏈資產和流動性質押衍生品。然而,類似的分析也可以泛用為任何類型的衍生資產。

這篇文章分為三個部分:跨鏈資產、流動性質押衍生品和總結性思考。

2. 跨鏈資產

當一項衍生資產以基礎資產作為代理進行定價時,有一個基本的假設(或至少是隱含在決策中的假設):這兩種資產在一段時間內將遵循相同的價格軌跡。而一般來說,情況就是這樣。

如果一切運作正常,基礎資產價格應該密切跟踪衍生品的價格。然而,當事情不按預期進行時,這一假設就會被打破,在跨鏈資產的案例中,這種情況經常發生。讓我們探討一個例子來了解原因。

假設我們有bridgedETH,即不同L1 鏈上的ETH 的跨鏈版本。在正常情況下,每個bridgedETH 由鎖定在以太坊的一個智能合約上的ETH 支撐(基於1:1 的比率錨定)。然而,這些正常情況並不總是成立。特別是,正如已經發生過的幾次情況,跨鏈可以被利用,導致基礎資產被盜。舉個例子,讓我們假設這正是發生在我們的bridgedETH 上的情況,攻擊者利用了跨鏈並能夠竊取支持bridgedETH 的所有ETH。

那麼,這將如何影響使用ETH 價格作為bridgedETH 的代理的借貸協議?從根本上說,這意味著該協議對每個bridgedETH 的估值為1 ETH,而其真實價格為0 ETH(假設這也是其市場價格)。這就使協議出現了以下的漏洞:

- 它允許攻擊者使用bridgedETH 作為抵押品,從協議中竊取資金。任何攻擊者都能夠以0 的價格從市場上購買橋接ETH,並將其作為抵押品存入協議(在那裡它的價值為1 ETH,並以一種有效的無抵押方式借入(盜取)其他資產。這種類型的攻擊已經被用於不同的實時協議(例如,對Moonriver 上的Hundred Finance 和對Harmony 上的Aave)。

- 它阻礙了清算的正確運作。當bridgedETH 的市場價格從1 ETH跌至0 ETH 時,一些使用bridgedETH 作為抵押品的頭寸應該變得可以清算。然而,鑑於協議仍然將每個bridgedETH 估值定為1 個ETH,這些頭寸不會成為可清算的對象。如果使用一個強大的預言機,這些頭寸是否真的會被清算是另一個有趣的問題,最終將取決於bridgedETH 的市場價格下跌的速度。然而,這種分析不在本篇文章的範圍之內。重要的一點是,在脆弱的預言機機制下,這些頭寸甚至不會成為可被清算的壞賬。

作為這個問題的潛在解決方案,Aave 正在考慮接入Chainlink 的Proof-of-reserve (儲備金證明) 餵價。在宏觀上,這些餵價將允許Aave 驗證支持跨鏈衍生品的基礎資產確實存在。雖然這可能是一個可行的解決方案,但其實施的細節仍然很少,無法進行全面評估。此外,這個解決方案不能很好地處理一些特殊情況。

例如,基礎資產可能變得無法訪問或"失效",這意味著合約中的一個錯誤永遠鎖定了合約中的基礎資產。在這種情況下,基礎資產實際上是存在的,所以不會有儲備證明的問題。然而,如果基礎資產不能被收回,衍生品將毫無價值。市場價格很可能會反映出這一點,這將使該協議出現上面所探討的漏洞。雖然這是一個低概率事件,但在評估解決方案的時候應該考慮到這一點。

3.流動性質押衍生品(LSD)

當使用基礎資產的價格作為衍生資產的代理時,LSD 會受到與跨鏈資產相同的脆弱性的影響。鑑於我們已經在上一節中談到了這些問題,讓我們來看看DeFi 中專門針對LSD 的更複雜的案例。

在進入具體問題之前,我們值得簡單探討一下LSD 的工作原理。正如它的名字所示,LSD 是抵押基礎資產(通常在PoS 網絡中)的可流動證明。在這種情況下,流動性質押協議的工作方式如下:

- 它從用戶方接收要被抵押的資產

- 它將這些資產委託給一些驗證者(節點)

- 它向用戶返回被抵押資產的證明(可流通的):即LSD

當用戶想要提取基礎資產時(將LSD換為流通資產),協議的工作過程如下:

- 它從用戶方收到LSD

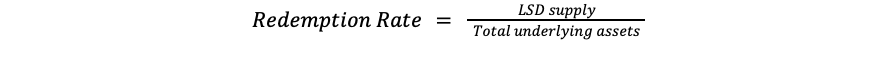

- 它使用贖回率計算出應該向用戶歸還多少基礎資產。贖回率是LSD 供應與基礎資產的比率(即它表明每個LSD 所代表的基礎資產數額)。

- 它解除了必要的基礎資產的質押

- 在釋放期過後,用戶便可以認領資產

在這個背景下,讓我們回到價格問題。目前一些協議使用的計算LSD 價格的方式是將基礎資產的價格及贖回率都納入考量標準,計算方式如下:

其中:

通過將贖回率納入計算,這種方法解決了上一節所探討的情況,即基礎資產可能被盜(或在PoS 協議的情況下被罰沒)。例如,如果基礎資產被盜,將被反映在贖回率上,因此,價格也將受到影響。

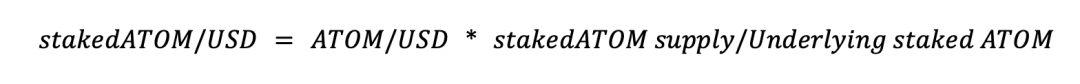

那麼,這種方法有什麼問題呢?讓我們用以下例子來探討這個問題。在這個例子中,假設我們有一個名為stakedATOM 的ATOM 的LSD,其工作方式與我們上面描述的LSD 的方式類似,並且有一個21 天的釋放期。使用上面描述的定價方法,stakedATOM 的價格計算方式如下(假設我們以美元計價):

其中:

這種方法有一個基本問題:stakedATOM 的實際市場價格可能與上面探討的計算價格有出入。這是因為,雖然當stakedATOM 的市場價格高於計算價格時,存在一個套利機會,但當stakedATOM 的價格低於計算價格時,就不是這樣了。

換句話說,雖然stakedATOM 的市場價格在上行方面有一個硬掛鉤(相當於計算價格),但在下行時卻不存在了。為了了解原因,讓我們來探討一下這兩種情況下的套利機會是如何運作的。上漲的情況如下:

- 假設贖回率為1 ATOM/stakedATOM。

- 市場價格是1.1 ATOM/stakedATOM(stakedATOM 在市場上被高估了)。

- 一個套利者可以質押1 ATOM,並收到1 stakedATOM,然後在市場上賣出該stakedATOM 並獲得0.1 ATOM 的利潤。

上述情況會發生,直到套利機會不再存在。這種機制保證了市場價格將傾向於有一個等於計算價格的上限。然而,價格下行時,情況並不是這樣的,其原因是21 天的釋放期打破了套利機會。以下是另一個例子:

- 假設贖回率為1 ATOM/stakedATOM。

- 市場價格是0.9 ATOM/stakedATOM。

- 如果沒有釋放期,套利者可以在市場上用0.9 個ATOM 買1 個stakedATOM 並解除質押ATOM,取回1ATOM,其利潤為0.1 ATOM。

- 然而,釋放期為21 天,所以不存在立即套利的機會。

所以,對於價格上升來說這存在一個“硬掛鉤”,而對於價格下降來說卻是一個“軟掛鉤”。這種軟掛鉤意味著,從長遠來看,市場價格應該趨向於跟隨贖回率。但在短期內,stakedATOM的價格沒有一個真正的下限。這不僅僅是一個理論上或抽象的發現,在現實中,我們已經看到了這一點,例如臭名昭著的stETH脫錨事件和其他LSD,如stLUNA。基本上,當有足夠多的人想要提出LSD 而不想要等待釋放期時,價格就會趨向於向下"脫鉤"。

對於使用計算出的價格作為LSD 的預言機餵價的借貸協議而言,上述波動可能會導致資不抵債。讓我們來看看下面的例子來了解這種情況是如何發生的:

假設我們在DeFi 借貸協議中擁有下述倉位:

- 一位用戶存入了100 個stakedATOM 作為抵押品,其最高貸款利率為70%

- 該用戶使用stakedATOM 作為抵押,借出了價值600 美元的其他資產

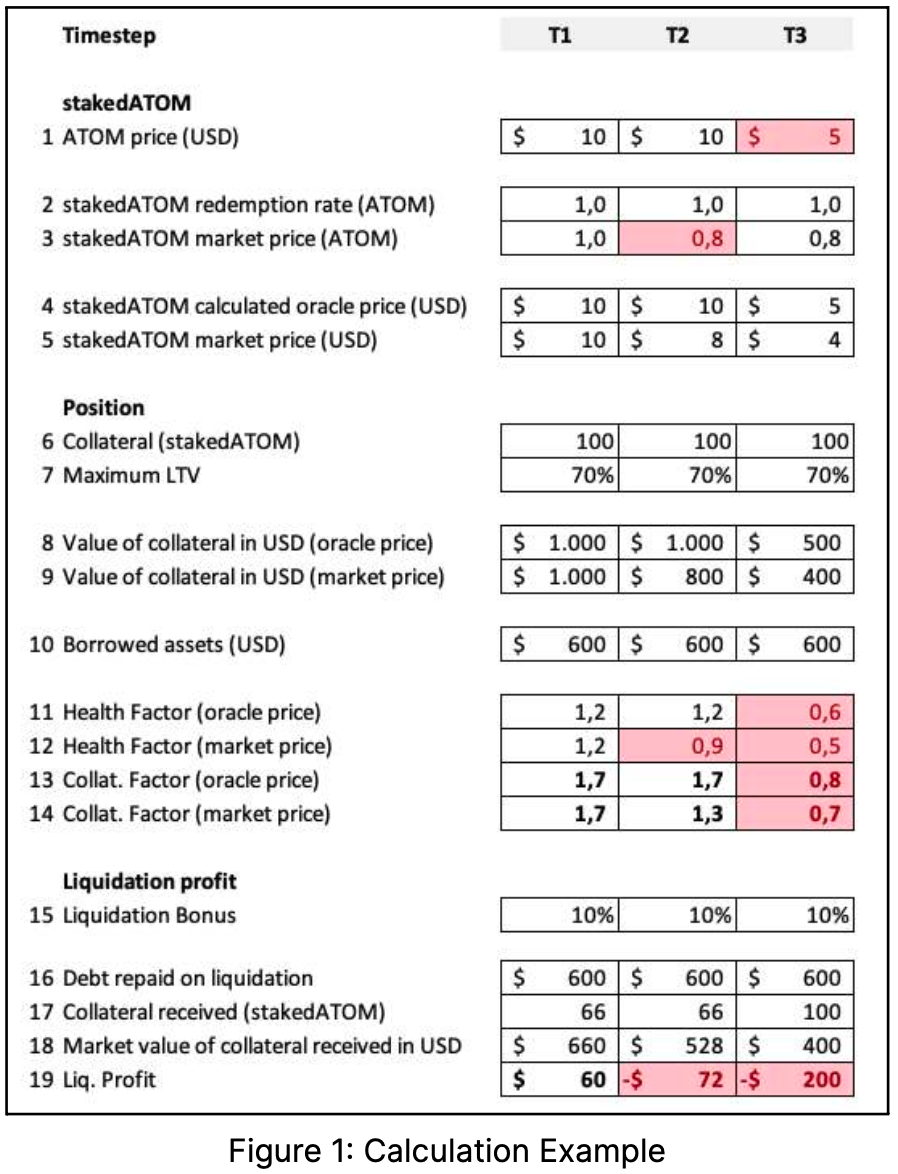

現在讓我們探討一下下圖中T1、T2 和T3 時間節點中倉位是如何變化的:

- 在T1 中,stakedATOM 的市場價格(第4 行) 完美反映了計算出的預言機價格(第5 行),所以一切都運行順利;具體來說,健康係數(Collateral*Max.LTV/Debt) 和抵押品係數(Collateral/Debt) 都高於1,所以這個賬戶是健康並且超抵押的;

- 在T2 中,stakedATOM 的市場價格偏離了贖回率(也因此偏離了預言機價格)。具體來說,雖然贖回價格是1 ATOM,但市場價格是0.8 ATOM (有20% 的偏差);這種情況下有幾個部分值得詳述:

- 用stakedATOM 的市場價格計算的健康係數(第12 行) 不再高於1,意味著用市場價格衡量的頭寸是不健康的,應該是可以清算的。然而,考慮到協議使用的是預言機價格,而預言機價格並沒有改變,使用預言機價格計算的健康係數(第11 行) 仍然與T1 中的完全相同,並且高於1。因此,該頭寸無法被清算。

- 請注意,在這一點上,對清算人來說,該頭寸的清算已經無利可圖(見最後一行)。這是由於協議根據預言機的價格計算要支付給清算人的。 stakedATOM 抵押品的數量,而預言機的價格被高估了。如果預言機使用的是市場價格,那麼這個頭寸是可以清算的,在這個時候清算是有利可圖的。

- 雖然這種情況並不理想,但考慮到應該清算的頭寸並沒有清算,這並不是很糟糕,因為該頭寸仍有償付能力。換句話說,它仍然是過度抵押的(抵押係數高於1)。

- 在T3 中,市場價格和贖回率之間的偏差與T2 相同,但ATOM 的價格從10 美元降至5 美元。這實際上會導致一個無力償還的頭寸,因為它不會被清算,現在抵押率已經降至1 以下。

從根本上說,這種預言機方法的問題在於,即使一切都在按計劃進行,沒有發生價格操縱,系統也會變得無力償還,正如上文所探討的那樣。

4. 總結性思考

預言機是DeFi 借貸協議的核心。它們是如此重要,以至於它們往往決定了整個協議的未來。一個不健全的預言機可能會使價值數百萬美元的資產面臨風險,這就是為什麼我們花了這麼多時間分析預言機的實現。

通過這篇文章,我們希望能對衍生資產的預言機的使用情況有所了解。特別是,我們已經表明為什麼一些常用的做法並不理想,應該避免。這篇文章的目的並不是要阻止衍生資產的上市,因為我們知道它們是一些可以作為抵押品的最佳資產。我們的目的是不鼓勵這些衍生資產上市時使用不夠穩健的預言機,這可能導致最壞的結果。

我們知道,衍生資產的流動性往往比它們的基礎資產要差,這使得專門為它們建立健全的預言機制很困難。然而,我們認為這不應該成為使用非穩健預言機的藉口。我們強烈鼓勵協議在使用非穩健預言機之前,等待流動性的建立和針對特定資產的穩健預言機的開發。

特別感謝ECN 社區翻譯志願者@RoyalKagura對本文的翻譯貢獻。