原文:《Tokenomics 101: Analyzing the Layer 1's》by Michael Nadeau

編譯:東尋

本週我們將重溫代幣經濟學101。具體來說,我們正在研究頂級Layer 1 智能合約區塊鏈的代幣模型。

涵蓋的主題:

- 為什麼L1 公共區塊鏈需要代幣?

- 代幣經濟學的細微差別

- 代幣經濟學如何影響應計價值(Value Accrual)

數據:Messari、Coinmarketcap、Lido、Staking Rewards、Etherscan、Solscan、Snowtrace、Nearblocks、Algoscan

為什麼L1 需要代幣?

我們應該將第1 層(L1)公共區塊鏈視為提供公共互聯網基礎設施的協議。當我們回顧互聯網的早期時,我們可以觀察到類似的開放互聯網協議。 TCP/IP、SMTP、HTTP,這些是在80 年代和90 年代初期創建的開放系統。 TCP/IP 允許計算機共享信息,SMTP 實現了電子郵件通信,HTTP 啟用了數據交換和HTML 的處理。

這些協議沒有被貨幣化。它們只是讓其他人能夠在它們的基礎上構建東西。結果是什麼?我們得到了像Google、Facebook 和Amazon 這樣的應用程序。

我們可以將第1 層公共區塊鏈視為類似於我們對互聯網基礎層協議的看法。第1 層區塊鏈提供了畫布和工具,使開發人員和工程師能夠構建新的基於區塊鏈的應用程序。

與早期的互聯網協議相比有何不同?區別在於這次你可以擁有它們了。

代幣是用於引導開放互聯網協議和應用發展開發的機制,其可用於在一組分佈式開發人員/ 工程師、服務提供商、用戶和投資者之間調整激勵。

工程師和開發人員

激勵工程師和開發人員構建開源互聯網基礎設施非常困難。過去,這筆錢通常是通過贈款或由政府籌集的。

公共區塊鏈基礎設施項目顛覆了這種模式。

如果你是一名開發者,你願意收到一筆小額贈款來參與一個互聯網社區項目嗎?還是更願意收到一種代表該項目所有權的「加密貨幣」或代幣?

如果你得到一個代幣的分配(存在鎖定期),你可能會很有動力去建立一些真正有用的東西。這非常有用以至於其他開發者可能會加入進來,在你的區塊鏈上建造一些有用的東西。而隨著許多有用的東西在區塊鏈上被構建,它可能會被大量使用,以形成大量的交易。市場可能會注意到這一點,並可能會根據這種使用情況對你的區塊鏈重新定價。從而可能會形成一個網絡效應。

這可能會形成一個正向的飛輪:開發人員構建基礎層基礎設施是因為他們有動力增加代幣的價值-> 這導致更多的開發人員利用該基礎層基礎設施來構建應用程序-> 這會帶來新用戶-> 吸引投機和VC 投資->這會帶來更多的開發人員和構建更多的項目——>吸引更多的用戶——>從而導致更多的投機,等等。

這就是我們今天所處的情況。順便提一下,據畢馬威統計,風投在2022 年上半年投入了140 億美元。這相當於2021 年牛市(投機階段)期間籌集的資金。就價格而言,我們現在正處於「加密貨幣的寒冬」。但下一輪牛市已經播下了種子。

服務供應商

公共區塊鏈在分佈式計算機網絡上運行。他們要求驗證者保護網絡的安全並批准交易。這些人需要為他們的努力得到補償,因此他們獲得了以美元、歐元等計價的網絡原生代幣。

用戶

要引導雙向市場真的很難。供應和需求、建設者和用戶。因此,如果你有一群人在建設什麼,那麼激勵用戶的一個方法是給他們一些網絡的所有權,以使其成為早期採用者。這是通過「空投」來實現的——將代幣分發至錢包地址,用於與協議的早期交互。

風險投資家

如果可以的話,你認為風險投資家和其他投資者會推測哪種Web1.0 協議會被證明是最有用的嗎?

我們現在不僅有辦法激勵這些協議的開發,而且還有一種機制讓金融家為開發者播種並推測獲勝者。

代幣經濟學的細微差別

最近有人在LinkedIn 上問我,為什麼我們不能使用「美元代幣」來代替ETH、SOL 或AVA 等區塊鏈原生資產。我的回答是,加密貨幣資產是以美元定價的。所以,我們基本上已經有了。

話雖如此,如果我們使用美元而不是以美元計價的加密資產,我們將不會獲得與加密資產相同的激勵。思考一下,如果你是開發人員或工程師,你願意獲得一些美元,還是得到一個在你的目標實現後可以漲價的加密貨幣資產?其中原因類似於早期員工加入初創企業通常會獲得股權而不是美元。

這對驗證者來說也是一樣的。你想賺取美元的收益來為這個你支持和相信的網絡提供服務嗎?還是願意以具有經濟收益的原生代幣作為報酬?如果你可以出售部分收益以獲得美元來支付賬單,並保留其餘的收益呢?

如果做得好,代幣經濟學結構可以推動額外的價值回到這些網絡的原生代幣中。讓我們來了解一下其運作過程中的一些細微差別。

通貨膨脹率

通貨膨脹是協議新發行的原生代幣——直接支付給驗證者以批准交易區塊。我們應該將通貨膨脹視為區塊鍊網絡在早期花費其股權來引導。有點像初創企業給早期員工贈送股權的方式。

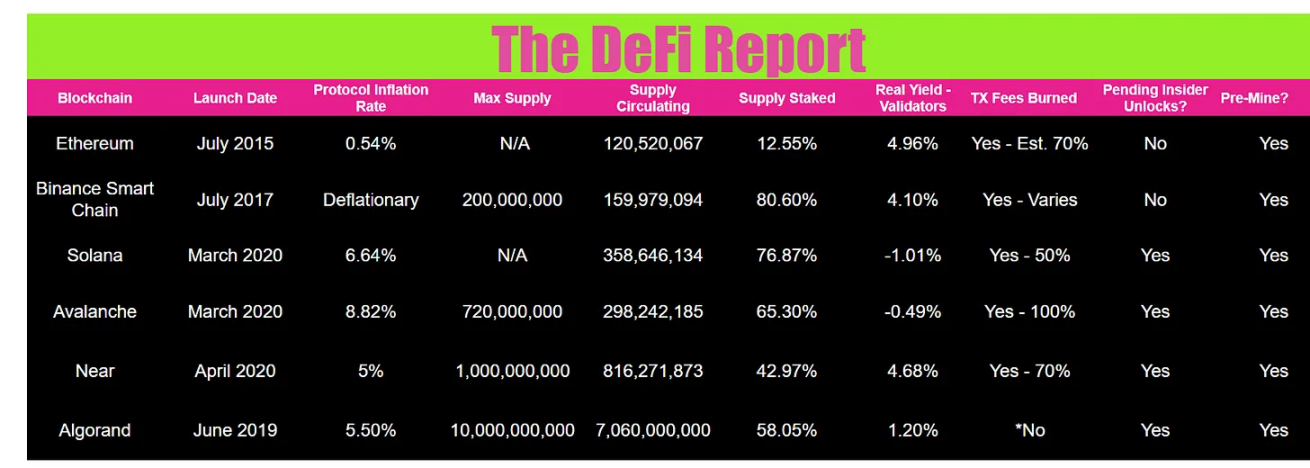

正如你在上面的比較中看到的那樣,每個網絡的通貨膨脹率略有不同。許多新興市場在早期的通脹水平相對較高,後來隨著交易量的增加而趨於平穩。

* 通貨膨脹不包括代幣解鎖——這可能來自早期投資者或協議金庫/ 基金會。下文將更詳細地介紹這一點。

交易費用

區塊鏈無法通過膨脹供應量來支付其服務提供商以進行長期生存。然而,他們可以依靠交易費生存。交易費用與區塊鏈的使用直接相關。想鑄造一個NFT?在Uniswap 上交易?用USDC 發送一項付款?錨定一些數據?或是玩一個遊戲?這些行為中的每一個都需要交易費用。

除了來自區塊獎勵的通貨膨脹外,驗證者還會收到交易費用。因此,當交易費用增加時,支付給驗證者的區塊獎勵可以在不犧牲網絡安全性的情況下降低。

回到初創公司的類比,我們可以將其視為不再需要投資者資金來運營的初創公司。正如一家初創公司通過銷售抵消其費用的產品和服務來盈利一樣,當交易費用足以支持其服務提供商時,區塊鏈就會盈利——而不會通過增加代幣供應。雖然可能並不明顯,但區塊鏈銷售產品和服務。我們可以將這些產品和服務視為區塊空間(數據存儲),以及通過智能合約實現自動化的功能。

幣安智能鏈(BSC)和以太坊是目前僅有的兩條基於使用情況可以自我維持的鏈。在我們的分析中,它們也是存在時間最長的兩個鏈。

費用銷毀

你會注意到,以太坊的年化通脹率仍在0.54% 左右。然而,在網絡活動激增的日子裡,以太坊變得通貨緊縮。這怎麼可能呢?

這是因為每筆交易費的一部分被「燒掉」了。這相當於基本費用或將你的交易納入區塊所需的費用——平均約為支付給驗證者的費用的70%。因此,隨著交易量的增加,支付給驗證者的ETH 數量(協議通貨膨脹)被燃燒的費用部分所抵消。這就導致了通貨緊縮,或者說ETH 的循環供應減少。 (燒毀的ETH 被發送到一個沒有私鑰的錢包地址——將ETH 鎖定在一個「保險庫」中。)

我們可以將費用銷毀想像成股票回購。

不同之處在於公共區塊鏈的「回購」是自動發生的,並且與網絡使用量直接相關。想像一下,如果亞馬遜在銷售更多產品和服務時自動回購其股票。這就是區塊鏈中正在發生的事情。

下圖是以太坊在過去30 天裡的ETH 總燃燒量和淨供應量增長。根據該鏈的使用情況(在熊市中),我們將看到年化新發行量為-0.10%。這是相當樂觀的。在下一個牛市中,當鏈被大量使用時,這將會是什麼樣子?

資料來源:Ultrasound.money

幣安智能鏈目前也出現了通貨緊縮。 Binance 最初鑄造了2 億枚代幣,但是目前的循環供應量為159,979,094。 BNB 是一個非常中心化的區塊鏈(只有21 個驗證者,由Binance 控制)。因此,幣安控制著每筆交易中消耗的BNB 交易費用的比例——這可以根據集中驗證者的決定而改變。

實際收益率

如果你訪問像stakingrewards.com 這樣的網站,你會看到當前支付給各種網絡驗證者的收益。這些收益包括通貨膨脹——支付給驗證者的代幣排放,以及交易費用。

我們認為驗證者應該將「實際收益率」視為總收益率(交易費用+ 區塊獎勵通脹)減去協議通脹。換句話說,交易費用是真正的收益。

話雖如此,這裡可能會有一些細微差別。如果我們看一下Near,驗證者的質押率目前是10.71%。然而,協議通脹率僅為5%,這是否意味著交易費用代表了剩餘的5.71%?並非如此。 Near 的持股率較低,為43%。因此,雖然協議膨脹率以5% 的速度增長,但驗證者數量少意味著它們比其他協議獲得更大的收益。計算如下:當前供應816,271,873 = 40,813,593 個新代幣/ 支付給驗證者的年度協議通脹(protocol inflation)。由於只有43% 的流通量股權(約350,996,905),這些驗證者的收益遠高於5% 的總稀釋率。

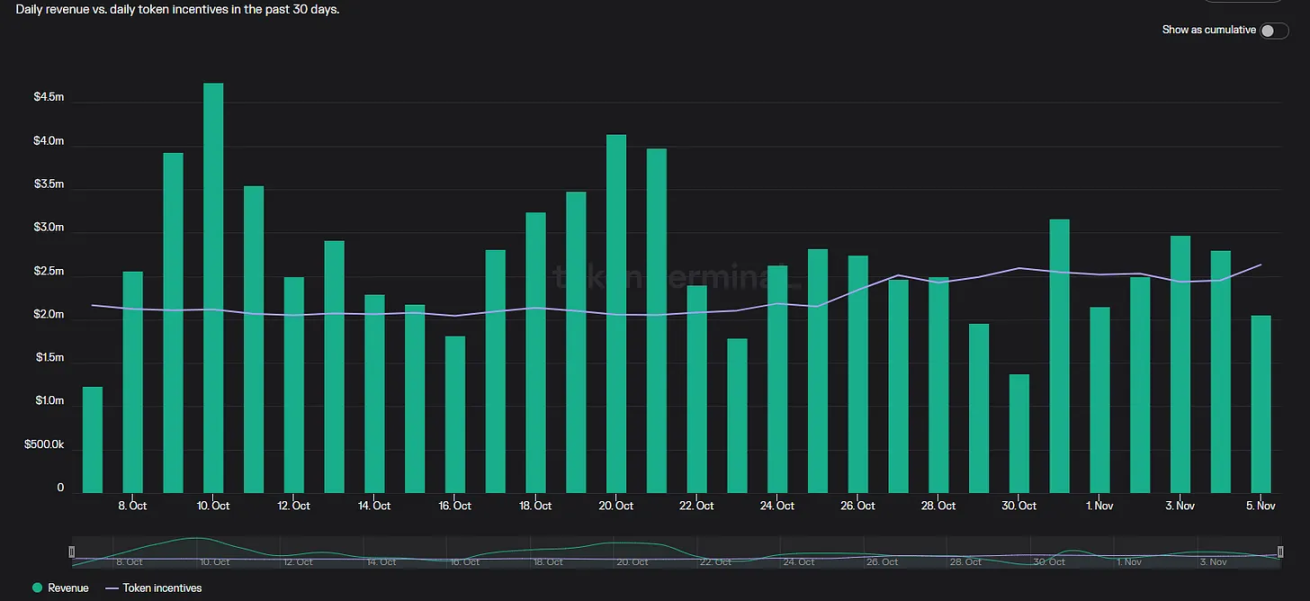

代幣的被動持有者呢?我們認為被動持有者應該將「實際收益率」視為通貨膨脹率和費用燃燒率之間的差異。費用銷毀基本上是支付給被動持有者的。這是過去30 天以太坊的情況。綠色= 費用銷毀(代幣終端記為「收入」),紫色= 代幣激勵(支付給驗證者的區塊獎勵/ 協議膨脹)。

來源:Token Terminal

可以這樣想:你是一家初創公司的員工,並得到一點股權。一兩年後,這家初創公司必須籌集更多資金,稀釋包括你在內的現有股東。但是如果存在某種機制,隨著更多產品和服務的出售,現有的股份將被「燒掉」或回購,那會怎麼樣?這就是加密行業正在發生的事情。稀釋被網絡活動所抵消,即人們為區塊空間付費。

關於Near 的一個快速說明。 Near 具有5% 的固定協議通脹率,這對於較新的區塊鏈來說相當低。與其他新鏈相比,其質押率也相當低。與Solana 和Avalanche 等其他新鏈相比,低通脹率和低質押率的結合則為驗證者帶來了正的「實際收益」。話雖如此,如果Near 無法擴展使用量,未來幾年可能會遇到問題。因為81.6% 的代幣正在流通中。因此,如果交易費用不增加,他們可能會在未來幾年因支付驗證者費用而耗盡代幣。該協議在去年使用了約4100 萬枚代幣作為質押獎勵。據我們估計,Near 有4-5 年的時間來提高交易費用。目前,Near 每天產生的費用約為2500 美元。相比之下,以太坊為260 萬美元。

最大供應量

一些代幣有最大供應量。有些則沒有。這重要嗎?比特幣是第一個公共區塊鏈,其主要價值主張之一是其固定供應。但比特幣是不同的——它試圖成為一種新的貨幣形式。這與第1 層智能合約平台不同,後者更像是風險投資的初創企業。由於比特幣創造的「供應上限」文化,許多智能合約平台都遵循相同的框架。

我們可以把它想像成一家宣稱「XYZ 公司的股份永遠只有這麼多」的初創公司。如果你用積極的眼光看待這個問題,你可能會說「那太好了,我們總是知道公司完全稀釋後的價值是多少。」 如果你用消極的眼光來看,你可能會說「你為什麼要那樣做?如果我們將來需要發行新股籌集資金怎麼辦?」

在確定網絡的完全攤薄價值(FDV)時,最大供應量是有幫助的。並確定總股本中有多少已經「支付」給服務提供商或分配給早期投資者和用戶。否則,它並不是那麼有用。更重要的是網絡為安全支付了多少費用以及它從交易費用中賺取了多少費用。

關鍵要點:達到最大供應量但沒有剩餘代幣支付驗證者維持安全性的區塊鏈將會死亡。我們還沒有看到太多這種情況——主要是因為這些網絡還很年輕,還沒有達到其最大代幣供應量。 Near 距離盈利還很遠,目前最接近最大供應量。 Cardano(我們在本次分析中沒有涉及)也離實現盈利很遠,並且在市場上有76% 的流通供應量。

流通供應

流通供應僅與市場上的代幣數量有關。如果一個網絡真的很年輕,你會發現循環供應量可能佔預計總供應量的較低百分比。要點:關注完全稀釋的市場價值,而不是基於流通供應的價值。

供應質押

這指的是鎖定在智能合約中的流通供應的百分比,在網絡上驗證交易。項目處於其生命週期的越早期,通常越多的代幣將被抵押。質押者的百分比越低,收益率就越高。

內部解鎖(Insider Unlocks)

正如我們所指出的,通貨膨脹是支付給服務提供商,用於驗證交易和保持網絡安全的協議排放。

但是還有另一種形式的通貨膨脹需要考慮,即內部解鎖。

當這些網絡被播種時,通常早期投資者、顧問和團隊將根據歸屬時間表收到代幣分配。所以,作為一名投資者,如果你只關注「協議通脹」,你可能會錯過一些大的內部解鎖。這些內部人士可能會在他們的代幣解鎖時尋求流動性——尤其是在鎖定期間價格急劇上漲的情況下。

你如何檢查內部解鎖?

大多數歸屬合約是OpenZeppelin 代碼的一些變體。這變得非常技術性,並且需要能夠導航區塊鏈瀏覽器。

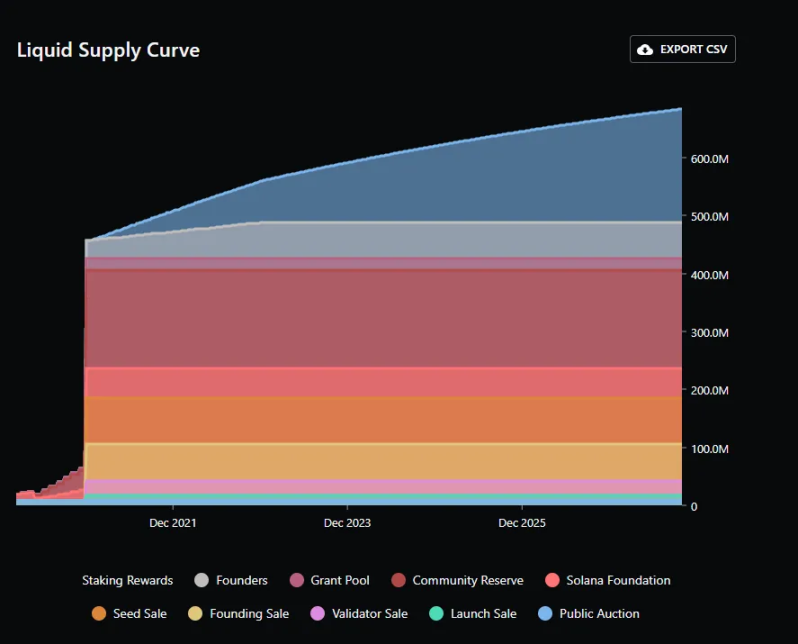

另一種方法是找到代幣分配和解鎖時間表。運行良好的網絡使其治理文檔透明化。您可以到協議文檔中找到它,或查看Messari 等數據服務提供商。以下是Solana 的解鎖時間表:

資料來源:messari

請注意,上圖顯示的是「解鎖」或分配日期,而不一定是代幣完成歸屬並在流動市場上出售的日期。

Solana 將12.5% 的代幣分配給了創始團隊。這些有9 個月的鎖定期,並從那時起按兩年的時間表歸屬。它們將在2023 年1 月前完全歸屬。同樣,所有在非公開銷售中出售的代幣都被解鎖並完全歸屬。

贈款和生態系統儲備基金分配了38% 的代幣供應。這些類別的全部分配都是完全歸屬的,並可以分配到市場上——這將影響流通供應和價格。

價值應計

代幣經濟學可以在價值增值中發揮作用,但不存在「完美的代幣經濟學」這種東西。我們尋找那些有正反饋循環到代幣的項目——例如導致代幣稀缺的網絡使用。現在大多數項目都有這種情況。

話雖如此,真正重要的是網絡正在被使用。值得注意的是,與比特幣不同,這些智能合約平台的代幣經濟學總是可以被調整的——正如最近在以太坊上發生的。主要的參與者都有相當類似的代幣組學:

- 它們都以較高的通貨膨脹開始,隨著時間的推移而降低

- 他們都燒掉了一些費用

- 從長遠來看,它們都依賴於交易和網絡活動

以太坊目前處於最佳狀態,但這也是由於其早期的領先地位,因此首先實現了盈利。幣安智能鏈屬於同一類別,但它是一個非常中心化的區塊鏈——這可能會影響其安全性和可信度。其他參與者稍微落後了一些。歸根結底,最重要的KPI 是網絡使用情況。花哨的代幣經濟學只能做這麼多。你必須真正出售人們想要的東西。