原文:《 Biteye:引爆2023 加密市場的十種可能性》

作者:Biteye 核心貢獻者Teddy,Fishery,Dddd,Louis,Hankerster

編輯:Biteye 核心貢獻者Crush

對於廣大的Crytpo 玩家,2023 有哪些激動人心的投資機會? Biteye 研究小組為大家準備了10 個值得關注的機會以及參與的方法。

01、Regenerative Web3

通證經濟給Web3 注入活力的同時,也給Web3 帶來了一些短期的浮躁。如果Web3 能夠與可再生Regeneration 結合在一起,就會有更強大的長期價值支撐,更容易被主流社會接受。

Regeneration 是近期的新思潮,超越了可持續發展的概念,指發展個體和環境潛力,以構建生態和諧的系統。

Regenerative Web3 的一個代表是Gitcoin 捐贈平台,用來支持有正外部性的公益產品的開發。個人參與的方式就是選擇自己感興趣的項目進行捐贈,捐贈可能的收入主要包括三塊:

1. 大生態系統對Gitcoin 捐贈者的獎勵(比如Optimism)

2. 被捐贈項目對捐贈者的獎勵(比如Rss3 和Node 等)

3. 參與捐贈流程使用產品的獎勵(比如之前的ENS 給Gitcoin 認證者的獎勵)。

目前Gitcoin 正在進行Alpha 輪的捐贈,採用了全新的去中心化的捐贈合約,超過10 刀的單輪捐贈者可以獲取官方POAP 一個,大家可以關註一下。

Regenerative Web3 還有一個關注度比較高的方向是和碳信用市場的結合,把區塊鏈的透明性和流動性帶入到碳交易市場,代表項目包括獲得7000 萬美金融資由Wework 創始人創建的碳信用公司Flowcarbon。

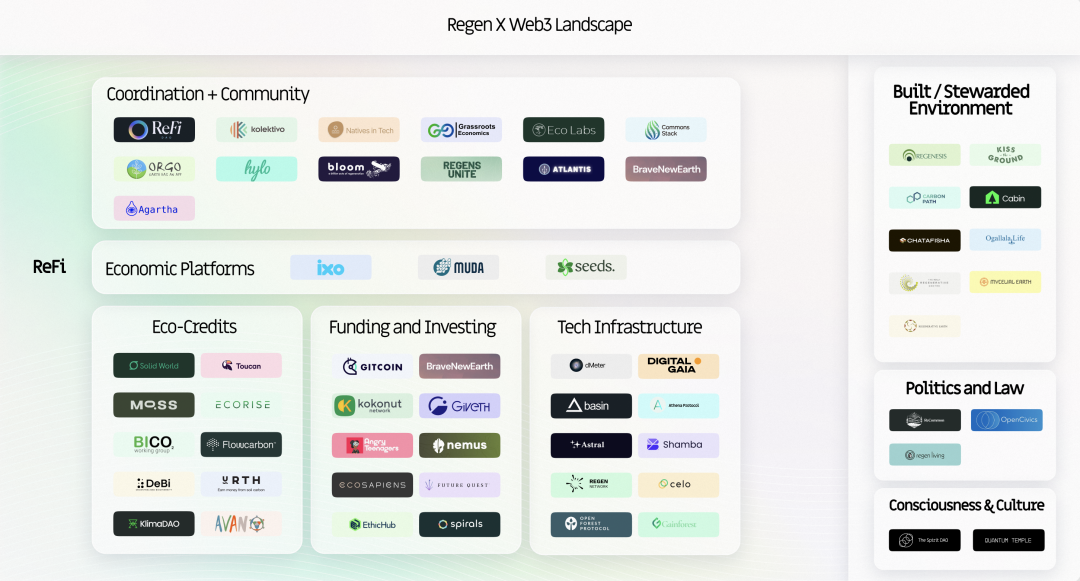

下圖涵蓋了當前已有的Regenerative Web3 項目:

來源:Gitcoin

02、去中心化物理設施網絡DePIN

Web3 的核心是去中心化,比特幣和以太坊被認為是去中心化程度最高的公鏈代表。但是如果你看到下面的數字,你可能對區塊鏈去中心化的程度打上一個大大的問號。

比特幣50% 以上的算力由3 家提供商控制,Foundry USA, AntPool 和F2Pool

70% 的以太坊節點集中在3 家云服務商,AWS, Hetzner 和OVH

超過50% 的以太坊質押集中在3 家中心化的服務商,Lido,Coinbse 和Kraken

區塊鏈去中心化的信任,必須要基於真正去中心化的物理設施網絡,所以DePin 是一個有強烈剛需的賽道。

從市場空間角度衡量,傳統雲計算有5 萬億美金的市值,而DePin 目前相關代幣的市值只有30 億美金左右。

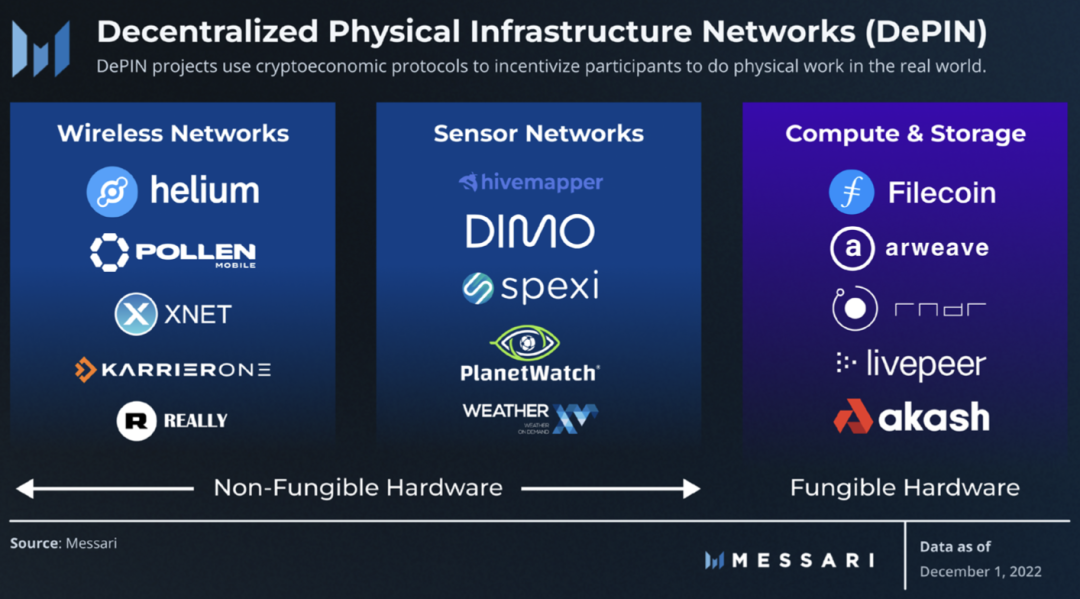

下圖總結了DePIN 賽道相關的一些項目:

來源:Messari

03、公鍊和二層

因為以太坊的不可能三角問題,為了解決擴容和交易成本的問題,新公鍊和二層吸引了很多關注。

去年公鏈大爆發,今年的側重點會是在以太坊二層(包括Optimism,Arbitrum,zkSync 和StarkNet 等)以及模塊化區塊鏈(Celestia 和Fuel 等)。

L2 中最受VC 追捧的還是StarkNet,可以從投資金額和VC 討論的熱度看出,D 輪融資以80 億美元估值融資1 億美元,這在L2 賽道中可謂一騎絕塵,而且還是zk賽道的,Starknet 絕對是值得大家重點關注的,其次就是zkSync 了。

L2 中最值得去交互的目前還是Arbitrum,因為有發幣預期,同時也可能獲得生態項目的空投。

除了Celestia 和Fuel,近期OP 正在向模塊化發展,Op Stack 正在搭建一個(基於以太坊的)模塊化基礎樂高積木。

OPstack 架構

公鏈中Polygon 和Cosmos 的進展也值得關注。

Polygon 多元化發展策略正在全面推進:二層,模塊化,NFT,遊戲等。

首先Polygon 的ZK 技術發展相當的快,相比其它zk 項目可以說有過之而無不及。在NFT 方面的表現也是不錯的,例如Reddit NFT、Trump NFT 以及後面即將到來的星巴克NFT,眾多Web2 的公司和名人都選擇了Polygon。

最後是遊戲,Polygon 上原生的遊戲就不少,近期又有很多Web2 的遊戲公司選擇Polygon 鏈作為遊戲的載體。

總結一下就是Polygon 有技術,有Web2 品牌帶來的流量,還有眾多遊戲加持。

去年以太坊二層第一大APP dydx 決定遷移到Cosmos 生態,搭建自己的App chain,這也讓大家對Cosmos 發展增加信心。

在Cosmos 上面搭建App chain 可以實現高度定制化,高TPS,並且Cosmos 生態更加去中心化(很多項目都是Fair Launch,沒有VC 參與)。

參與未發幣的公鍊和二層的方法主要包括主網交互,建立節點和測試網交互,一般來說,測試網交互空投的可能性會比前兩者低。

04、零知識證明

零知識證明ZK 是最近很熱門的主題,零知識證明在區塊鏈行業主要用於隱私和擴容。

擴容方面的話主要是zk-rollup 擴容方案,主要的項目有Polygon zkEVM,zkSync,StarkNet 和Scroll。大家對Polygon,zkSync 以及StarkNet 相對比較熟悉,這裡說一下Scroll 的創新之處。

Scroll 創建一個去中心化的ZKP 市場,簡單來說就是通過把計算過程外包給GPU,FPGA,ASIC 等礦工,解決零知識證明運算速度的問題,同時也通過這個方式實現了去中心化。

zkRollup 領域還需要關注如何突破TPS 瓶頸問題(高效計算ZKP),實現真正意義上的擴容。解決這個問題需要通過FPGA(可編程的集成電路)或者ASIC(定制化的集成電路)的方案來解決,但這還是需要一段時間。

隱私的代表項目主要包括Aztec 和Aleo。

Aztec 由a16z 和Paradigm 領投,目標是打造「隱私以太坊」二層,而Aleo 是軟銀,三星,a16z 等投資的隱私L1,目標是打造第一個使用零知識證明解決隱私問題,同時保證可編程特性的公鏈。

散戶投資者參與ZK ,可參與未發幣的公鍊和二層的主網交互,建立節點和測試網交互,一般來說,測試網交互空投的可能性會比前兩者低。

05、以太坊流動性質押

以太坊合併成功後,便成為了通縮資產,質押的實際收益率接近6%。同時,2023 年的上海昇級以後,用戶可以取消質押,這個進一步降低了以太坊質押的風險。

6% 的低風險收益對於投資人來說是非常吸引人的投資方式(當然,這個收益率會隨著參與者增加會逐漸降低)。

從市場空間看,目前以太坊的質押率只有15%,而同為PoS 公鏈的BNB 質押率高達90%,可見以太坊質押仍有很大的增長空間。

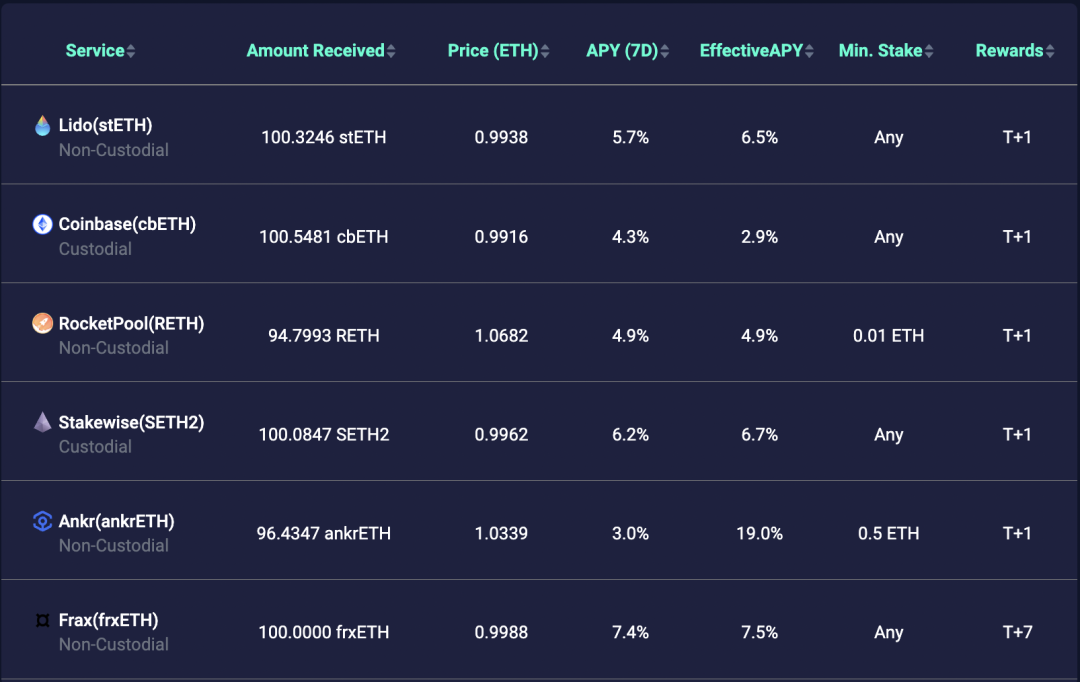

目前有多家服務商提供以太坊的流動性質押,大家可以選擇一家進行質押,Chaineye.tools 對比了不同服務商的收益率和包括流動性在內的其他維度數據,幫助大家更好地選擇。

來源:Chaineye.tools

關於以太坊流動性質押,還可以關注分佈式驗證技術DVT(代表項目Obol 和SSV)和二次質押(代表項目EigenLayer)。

尤其是EigenLayer 可以幫助驗證者獲取更多收益,同時讓其他項目也可以藉助以太坊的安全性,有較高的創新性。

06、Web3 錢包

Devcon 6 大會上分析的數據顯示,所有公鏈的每日活躍用戶數目還不到當前互聯網的0.05%,可見Web3.0 離Mass Adoption 還有很遠的距離,其中一個障礙是目前使用最廣泛的EOA 錢包有較高的學習成本。

降低用戶進入門檻,是Web3 得到Mass Adoption 的關鍵。

MPC,全稱為Multi-Party Computation,是一種重要的隱私計算技術,能夠很好地與區塊鏈數字簽名相結合,在保護用戶私鑰的同時降低用戶的進入門檻。

MPC 作為鏈下方案,並不涉及到以太坊共識層或合約層的改動,在短期內更具可行性,同時為用戶帶來了免助記詞、多因素認證等Web2 級別原生體驗。

用戶可以關注MPC 概念token,嘗試使用MPC 錢包,進行交互。可能與C98、Trust Wallet 等錢包項目一樣,給早期用戶發放空投。

建議關注項目:

- ZenGo:最早做MPC 方案的錢包應用,作為第一個吃螃蟹的人,ZenGo 目前交上了一份還不錯的答卷,總用戶數超70 w+。

- Qredo:借助去中心化多方計算(MPC)為機構用戶提供去中心化私鑰託管,消除對私鑰管理的擔憂;Qredo 還與Hex Trust、MetaMask Institutional 等機構合作,為傳統用戶提供完善的託管解決方案,支持他們訪問各類DeFi 協議。

- OpenBlock:致力於搭建一座「平行世界之橋」,實現讓任何用戶通過傳統的登陸方式進入Web 3 廣闊的DApp 生態,承載用戶的資產、身份和數據,管理用戶的投資組合,及發現從DeFi 到NFT 的最新機會。

07、Web3 安全

Web3 給用戶帶來資產所有權的同時,也讓用戶直接面對一系列的資產安全問題。根據慢霧區塊鏈被黑事件檔案庫統計,2022 年安全事件共303 起,損失高達37.7 億美金。

與2021 年相比,安全事件數量增加了15%,但損失金額卻下降了60%,呈現出小額、高頻的趨勢。

在303 起安全事件中,攻擊手法主要有項目設計存在漏洞引起的攻擊、Rug Pull 和釣魚等欺詐類手法、私鑰洩露引起的損失等三類,均與普通用戶息息相關。

用戶可通過項目的安全審計方聲譽判斷項目設計存在漏洞的概率,使用錢包防釣魚插件、合約風險掃描等安全產品識別項目可能存在的欺詐手法。

建議關注公司/項目:

Trails of Bits,OpenZepplin,ConsenSys,Slowmist,Peckshield 等

以上是代碼審計領域聲譽較好的審計公司,可以為項目自身設計的安全性做一定的背書。

- Scam Sniffer:體驗較好的錢包安全插件,在用戶使用錢包簽名前能夠識別交互邏輯,提示可能存在的交互風險

- Go+ Security:合約風險掃描領域的頭部產品,API 日調用量超過200 萬次,積累了一定安全數據和能力,能夠在用戶交互前很好地識別合約可能存在的風險。

- SlowMist:提供安全審計、安全監測、bug賞金、防禦部署、安全顧問和其他與安全有關的服務。

08、Onchain Game

全鏈遊戲(Onchain Game)與GameFi 的根本差別在於去中心化、免許可、可組合、互操作的程度不同。

全鏈遊戲不僅僅是將游戲資產上鍊,整個遊戲邏輯也以合約的方式存在於網絡之中,遊戲的狀態存儲、邏輯執行也完全在鏈上。

更有價值的是,任何符合全鏈遊戲合約規則的DApp 都可以免許可地與之互操作,這將把全鏈遊戲的可組合性擴展到更大的生態範圍之中。

不僅各個鏈遊可以相互操作,鏈遊與DeFi 、NFT 以及在未來可能湧現的任何DApp 都能夠與全鏈遊戲相互操作,這將打破Web2 以壟斷為商業模式的業務格局,給開發者和用戶更完美的應用體驗以及更有想像力的創造機會。

遊戲賽道作為二層網絡最適合應用場景之一,On-Chain Game 是StarkNet 和OP Stack 強推的一個方向,在早期參與全鏈遊戲的測試頗有一魚兩吃的機會。

建議關注項目:

- Isaac:StarkNet 首個全鏈遊戲,是一個基於《三體》小說設定的,多人在線的物理模擬遊戲。目前處於Open Alpha 測試階段,測試核心遊戲機制並為開放去中心化開發做準備,普通用戶有一定參與門檻,官方給出開發者參與教程。

- Loot Realms:大型多人、鏈上可組合的策略類游戲生態,在第一個版本,玩家需要持有Realms NFT 才能開始遊戲,在第二個版本可以通過鑄造冒險家(Adeventers)參與遊戲,值得補充的是冒險家的裝備就是之前大火的Loot。

- Imperium Wars:一款融合卡牌、外交、軍事、經濟元素的沙盤策略類游戲,可對比Web2 手游中的率土之濱、三國志戰略版等戰爭沙盤遊戲。目前遊戲處於開發階段,同時Imperium Wars 和Eykar 聯合開發了StarkNet id。

- Lattice:一個開發全鏈遊戲引擎的團隊,目前已經開發了一個全鏈遊戲開發框架MUD,此框架已經已經應用在OP Stack,並上線了純鏈上版本的「我的世界」OPCraft 和字謎遊戲Words3 。

09、新CEX

讀者或許會問,CEX 代表的是過去,以後會是DEFI 的天下,為什麼還需要關注不那麼性感的賽道?看完下面的分析,你或許會有不同的想法。

FTX 成立於2019 年5 月,用了2 年時間就做到行業第二,Binance 也僅僅成立於2017 年,花了3 年時間做到了行業老大。

可以看出CEX 爆發力度強,排名輪轉快,一旦資金開始正向流入Crypto,CEX 會先是第一個利好的賽道。

而且CEX 平台通證賦能屬性也要比大部分山寨要強得多,估值模型直接,價值發現路線清晰,是一個較好的關注標的。

另外,目前DeFi 用戶體驗和門檻很高,中短期還無法撼動CEX 的統治地位。

根據已披露的文件,FTX 的內控是本輪暴雷交易所裡最離譜的,管理層肆無忌憚的攫取用戶本金。而奇特的是,在FTX 暴雷後,依舊有用戶在為FTX 說好話。

可以看出FTX 所獨創的一系列功能確實十分吸引用戶,比如子賬戶、交易界面、保證金方式等等。因此,在這個賽道用戶體驗尤為重要。

要注意,下輪牛市爆發不一定是現有的CEX,更有可能是一個全新的CEX,就像Binance 和FTX 橫空出世迅速超越老牌CEX 一樣。

近期,網絡上流出前三箭創始人Davies 和Su Zhu 為名為GTX 的新CEX 募資2500 萬美元的消息。當然,如今的老牌CEX 的體量和資源與3 年前不可同日而語,先發優勢更明顯,因此,新老CEX 都要引起重視。

在熊市中,我們可以從CEX 的用戶體驗(新功能)、合規(監管機構關係)和交易量、合約開倉量(流動性)等維度挖掘出下一個可能爆發的CEX。

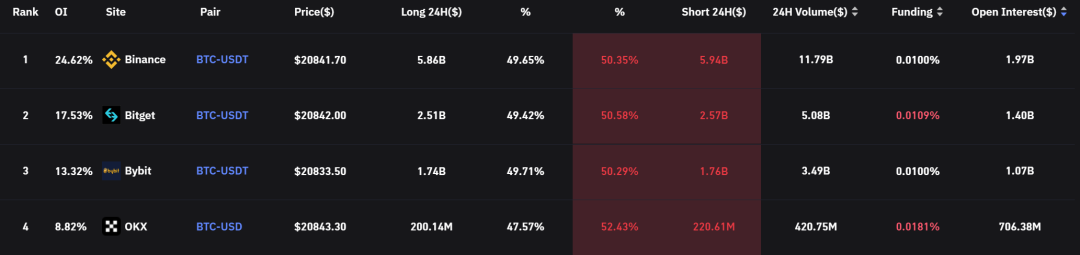

來源:https://www.coinglass.com/

從BTC 合約開倉量(Open Interest)可以看出,第二、三名有點出乎意料,這也印證了上文「CEX 排名輪轉快」的特點。

總之,對於有權有財的機構來說,CEX 是他們進入Crypto 市場最好的入口,憑藉著自身強大資源,再仿照Binance 和FTX 的成功經驗,扶植出一個頭部CEX 並不是什麼難事。

只要市場有熱度,大資本必然逐利進入,就必然會有下一個CEX 崛起,作為散戶,只需要自己選好標的,等風來。

10、NFT 基礎設施

在過去很長一段時間,大部分信仰NFT 會有大規模應用的用戶為了享受NFT 爆發的行業紅利,都會投資購買藍籌NFT。

而隨著NFT 賽道逐漸成熟化,細分賽道越來越豐富,NFT 藍籌單品不再是投資NFT 的唯一的選擇。

從價值傳導邏輯上來講,NFT 市場、NFT 借貸、NFT 合約期權、碎片化NFT、NFT 估值等等NFT 基礎設施項目,相較於投資NFT 單品,可以更直接地享受到NFT 行業的紅利。

我們可以通過市場佔有率、創新和用戶體驗的角度快速篩選出有潛力的NFT 基礎設施項目。

Blur

屬於NFT 市場賽道,Paradigm 等機構投資1400 萬美金的新一代NFT 交易平台,不同於OpenSea 在NFT summer 中定下的收藏風格基調,Blur 的用戶體驗更傾向於交易,自詡「為專業交易者提供服務」。

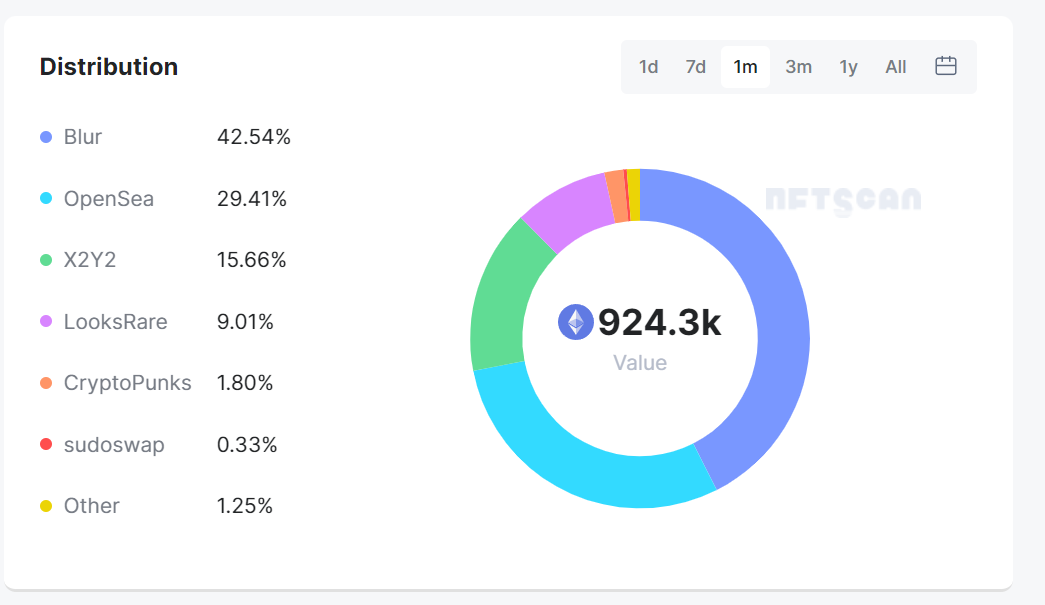

在Blur 的交易空投活動加持下,過去一個月Blur 的NFT 交易量超越OpenSea,約佔整個NFT 市場份額的42.54(如下圖),一躍成為當前鏈上交易量最大的NFT 聚合交易市場。

如近期有交易NFT 的需求,不妨可以嘗試一下Blur,會有明牌空投獎勵。

圖片來自NFTscan

BendDAO

BendDAO 是目前TVL 最高的NFT 借貸平台。利用NFT 借貸功能,用戶不僅可以抵押手中的NFT 換取流動性,還在BendDAO 平台一鍵實現很多複雜操作,比如:

- NFT 首付買(Down Payment)

買家可以一鍵實現支付最低60% 的首付,再從BendDAO 抵押貸款的方式購買NFT。

- 抵押品掛單(List + Borrow + Sell)

NFT 持有人/賣家可以一鍵選擇在掛單的同時,獲得高達40% 的地板價。

BendDAO 已於去年完成了公開募資與空投代幣,在公開募資階段由一位鯨魚在結束階段包攬的大量額度,籌碼比較集中,注意風險。

NFTperp

如果你看好BAYC 上漲空間,但是沒有80 個以太坊的資金購買,如何參與交易機會? NFTperp 提供了解決方案。

NFTperp 是去中心化的NFT 永續合約平台,可以做多或做空指定NFT 地板價,槓桿最高倍數10 倍。

這對資金量體量不大又想交易藍籌NFT 的用戶十分友好,如同交易所的永續合約的機制,用戶在NFTperp 開單後,需要付出或賺取資金費成本。

資金費用每小時結算一次,當資金利率為正時,持有多頭的交易者向持有空頭的交易者付款,而當資金利率為負時,反之亦然。

要注意,NFTperp 的預言機價格並非取自各大交易所的掛單地板價,而是由NFT 系列在時間段內的真實成交價格決定。

目前,該項目正在測試和模擬交易階段,不妨一試。

Double Protocol

Double Protocol 是一個針對遊戲類NFT 的租賃市場。如果遊戲項目方使用Double 團隊所定制的ERC4907 協議發行NFT,那麼該NFT 就能在Double 的租賃市場中上架。

NFT 持有者可以在Double 平台上設置想要租賃的期限和費用,在租約到期後,承租人的使用權會被自動解除。目前已經多達348 個NFT 系列支持ERC4907,其中不乏Decentraland 和ENS 等明星項目。

隨著NFT 的類型逐漸由圖片類轉向賦能型,租賃NFT 的賦能將會成為剛需,值得提早體驗。