來自| altcoinbuzz

作者| Camille Lemmens

編譯| PANews

誰是第一家購買比特幣的上市公司?事實上,就是大名鼎鼎的全球商業智能軟件開發商MicroStrategy。很快,其他公司也紛紛效仿,特斯拉、Block(原Square)都開始將比特幣納入資產負債表。

MicroStrategy公司成立於1989 年,當時創始人Michael Saylor只有24歲,他與麻省理工學院的同學Sanju Bansal 和Thomas Spahr共同創立了這家公司,MicroStrategy公司的主營業務是提供商業智能服務(BI) ,除此之外還提供許多其他類型的數字服務,例如移動軟件和雲服務。目前,Michael Saylor任MicroStrategy公司董事長兼首席執行官,擁有了該公司68.1%的總投票權,由於他從一開始就參與公司管理,因此也是華爾街任職時間最長的企業高管之一。

圖片來源: Flickr

MicroStrategy與比特幣的關係越來越緊密

從2020 年8 月首次入場後,MicroStrategy就沒有停止過比特幣購買行為。 Michael Saylor 認為購買比特幣就像購買Facebook 或eBay 股票一樣。他還堅信持有比特幣勝過持有法幣。

MicroStrategy的“老本行”是銷售商業智能軟件,在過去的20年裡,這項業務的績效一直非常穩定,年收入增長率基本維持在4%左右,與MSTR股票走勢相當。然而,當他們投資比特幣之後,一切都改變了,比特幣在2020年後不斷上漲,直到最近才大幅下跌,MicroStrategy的比特幣持有量也在不斷增加。

那麼,MSTR的股價呢?也漲了!下圖展示了MSTR股價和比特幣的關聯度。毫無疑問,MicroStrategy與比特幣的關係越來越緊密。

資料來源:Trading view

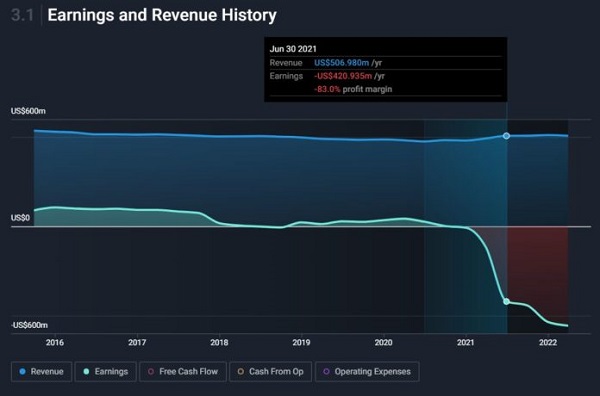

從2018 年初開始,我們看到MicroStrategy公司連續三年的盈利情況都在節節攀升,股價上漲了驚人的266%。但截至2022年7月上旬,該公司已經連續12個月未盈利了,股價下跌了66%。收入僅僅增長了3%,如下圖所示:

資料來源: Simply Wall Street

儘管這種收入增長讓MicroStrategy看起來很有希望,但現實情況並沒有看起來那麼美好。原因很簡單,MicroStrategy過去兩年一直在虧損。

根據MicroStrategy公司2021年報中披露的數據顯示,MicroStrategy在2021年的所有虧損都是由於數字資產減值導致,換句話說,儘管MicroStrategy經營的軟件業務沒有虧損,但持有的比特幣卻虧損了,結果導致他們的股票下跌了66%。 2022年第一季度,MicroStrategy的狀況看起來也不太好,該公司上季總收入為1.193 億美元,比去年同期下降了2.9%;另外,一季度公司毛利潤為9360 萬美元,與一年前的1.004億美元相比也略有下降。

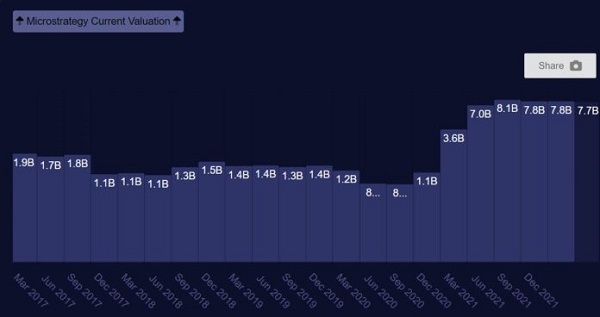

在購買比特幣之前,MicroStrategy公司市值大約為9億美元,但在2022 年第一季度已升至77億美元——數據不會說謊,自從MicroStrategy開始投資比特幣以來,其市值不斷上升,股價也與比特幣掛鉤。如今,比特幣似乎已經逐漸成為MicroStrategy的主要業務,而軟件和商業智能產品反而成了次要業務。雖然MicroStrategy一直信誓旦旦地說要重現2020年的光景,但外界並不樂觀,不少業內人士預測MicroStrategy未來三年的盈利狀況仍然堪憂。

資料來源:MacroAxis

為了購買比特幣,MicroStrategy已負債累累

有一點可以肯定,MicroStrategy持有大量比特幣——6 月29 日,MicroStrategy宣布再次以約1000萬美元購買了480枚比特幣,平均每個比特幣支付了20,817美元。截至2022 年6 月28 日,MicroStrategy已擁有129,699 枚比特幣,總價值約39.8億美元,持倉均價為30,664美元。

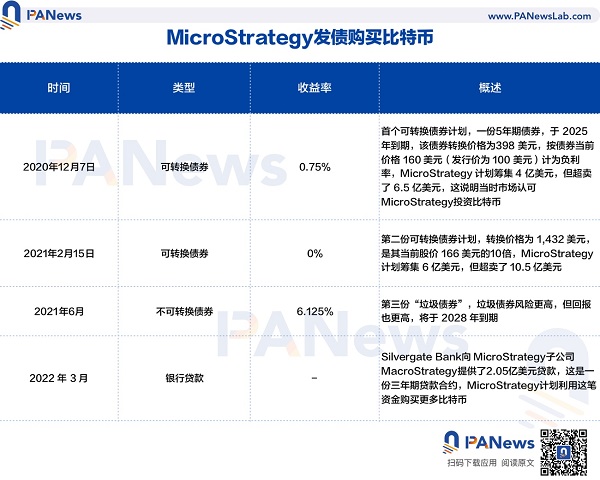

實際上,為了購買比特幣,MicroStrategy已負債累累,他們目前持有三份債券,都需要在特定時間償還,此外他們還有銀行貸款。

據CTH Group數據顯示,在購買比特幣的過程中,MicroStrategy僅使用了5億美元自有資金,其他則是債務融資的17億美元(通過無擔保高級可轉換票據募集,規模是自有資金的3.4倍,可轉換票據意味著債權人可以將其兌換成MSTR股票),具體如下:

上表展示了MicroStrategy已知的三種債券和銀行貸款情況,2022 年6 月下旬,MicroStrategy 又宣布購買了價值1000萬美元的比特幣,這是Michael Saylor的又一次高風險押注,只要比特幣價格保持高位,他就會沒事的。但問題是,比特幣價格並沒有復蘇跡象,始終在19000美元到21000 美元之間徘徊。

所以,這就提出了一個問題,MicroStrategy的比特幣清算價格在哪裡?

MicroStrategy會面臨清算風險嗎?

根據Silvergate Bank的貸款信息顯示,MicroStrategy的比特幣清算價格應該略高於21,000 美元,如果按照當前比特幣價格來看,的確已經跌破了MicroStrategy的“清算門檻”(這還不包含追加保證金)。

不過,Michael Saylor在社交媒體上重申MicroStrategy並沒有清算風險,他承認該公司有2.05億美元的定期貸款,需要維持價值4.1億美元的抵押品,但MicroStrategy已經預測到波動性並構建了資產負債表以便在熊市中繼續HODL,他們甚至可以發布更多抵押品以避免清算。值得一提的是,Michael Saylor確實提到如果比特幣跌至3,562美元,MicroStrategy可能會遇到問題,但這一價位似乎與當前2萬美元價格區間相去甚遠。

如果真如Michael Saylor所說,至少就現階段而言,MicroStrategy並不會面臨清算風險。

將比特幣作為儲備資產真的明智嗎?

Michael Saylor是一個堅定的比特幣支持者,但作為一家上市公司CEO,有人覺得他並不稱職。加密社區中有人直言不諱地指出,Michael Saylor可能是史上最糟糕的投資者,相比於“互聯網泡沫”時期的企業家,他虧損了更多錢。比特幣是有史以來表現最好的資產,但由於選擇了錯誤的入場時間並用槓桿在高點入場,Michael Saylor可能已經損失了一大筆錢。

但真是這樣嗎? Michael Saylor真的是歷史上最糟糕的投資者嗎?或許只有時間會給出答案。

但是MicroStrategy開創了一條先河,讓加密貨幣成為了一種可行的企業投資標的,MicroStrategy為“後來者”鋪平了道路,現在有越來越多企業效仿他們,在資產負債表中加入比特幣。

至於Michael Saylor,他需要比特幣再次反彈,而這肯定會發生,可能需要一年或更長時間,比如2024年5月的下一個“減半週期”,如果MicroStrategy的現金流沒有重大變化,他們應該有足夠的時間來償還所有債券和貸款。