上週,美股迎來第一季中最繁忙的「財報週」,近半數的美股上市企業都選擇在本周公布自己的財報。在上週五經歷大暴跌後,市場的目光都盯著科技巨頭們這週已經或將要公佈的財報數據。

「財報熱」下,區塊鏈數據分析公司Token Terminal 前兩天在官方推特帳號發布的幾張「公鏈財報」數據圖表,同樣引起了加密社群的關注討論。幾組數據下來,ETH、Solana、Base 等L1 和L2 公鏈的「財務狀況」直觀了不少。不過,更多人對「公鏈財報」的第一個反應是:這個概念真的合理麼?

「財報」一詞向來與加密產業距離遙遠,在這個商業模式尚未清晰,團隊變現仍以代幣發行為主的市場裡,活躍地址數量、TVL、市值等數據似乎來的更加直觀透明。而傳統意義上的財報邏輯在加密市場是否適用?衡量的主體是協議還是團隊?應該採用哪些統計指標?這些問題都使「鏈」這門生意在與傳統商業相比時顯得格格不入。嘴上成天喊「Mass Adoption」,心裡對「Ponzi 遊戲」門兒清,這大概是加密人對產業的普遍看法與認知。

那麼財報這個概念在加密產業到底適不適用?我更偏向肯定的答案。儘管可能在具體指標和呈現邏輯上有不少出入,但公鏈(尤其是像以太坊、Solana 這樣的通用型公鏈)作為一個去中心化網絡,在本質上同傳統公司一樣需要自我造血的能力,否則就會變成真的Ponzi。

那麼對於一條鏈來說,如何才能叫做「有造血能力」呢?

瘋狂燒錢的公鏈

事實上,在目前的加密產業,除了比特幣這個去中心化帳簿,幾乎所有公鏈都需要具備造血能力,才能長期、安全地存活下去。

對BTC 來說,其市值和價格反映的是外部世界將其財富放進比特幣帳簿的體積,而這些財富為了獲得比特幣網路的安全性,願意向礦工們支付能夠令其滿意的「財產保管費用」。但這一套在以太坊、Solana 這些通用型公鏈身上似乎行不通。因為礦工是一個唯利是圖的群體,哪裡賺錢多就去哪裡,而通用型公鏈要維護的「世界電腦」,對外部世界的財富又沒有太大的吸引力,所以從供需關係的視角看,聘用礦工(當然現在大多為驗證者)來看家這件事,支付成本的重擔一般都在網路自己肩上。

簡單來說,通用型公鏈需要想辦法「創造營收」來支付維護網路的驗證者,不僅是簡單地發放代幣激勵,而且要讓發放出去的代幣擁有長期的價值撐托,這就是公鏈基本的造血能力。當然,造血也不全是為了「活著」。在股市,越強的營收能力意味著越強的回購實力和股價預期,換成公鏈生意也是如此。

依照這個邏輯,一份「公鏈財報」中該有哪些數據其實就一目了然了。

首先自然是營運收入,對於公鏈來說,這個部分全部來自網路費用,而費用中被銷毀的部分則可以看做網路的營收(相當於回購),網路活動越多費用收入越高。其次是營運成本,包括每筆網路費用中支付給驗證者的部分(供給費用;Supply-Side Fees),以及網路發放的代幣激勵,代幣發放越少成本越低。最後就是毛利,即用代幣銷毀減去代幣發放(以及驗證者費用),這是一條公鏈造血能力和網路價值的最終體現。不難看出,對於一條公鏈來說,Gas 銷毀以及區塊激勵發放的多少很大程度上決定了它的營收能力和自我永續性。

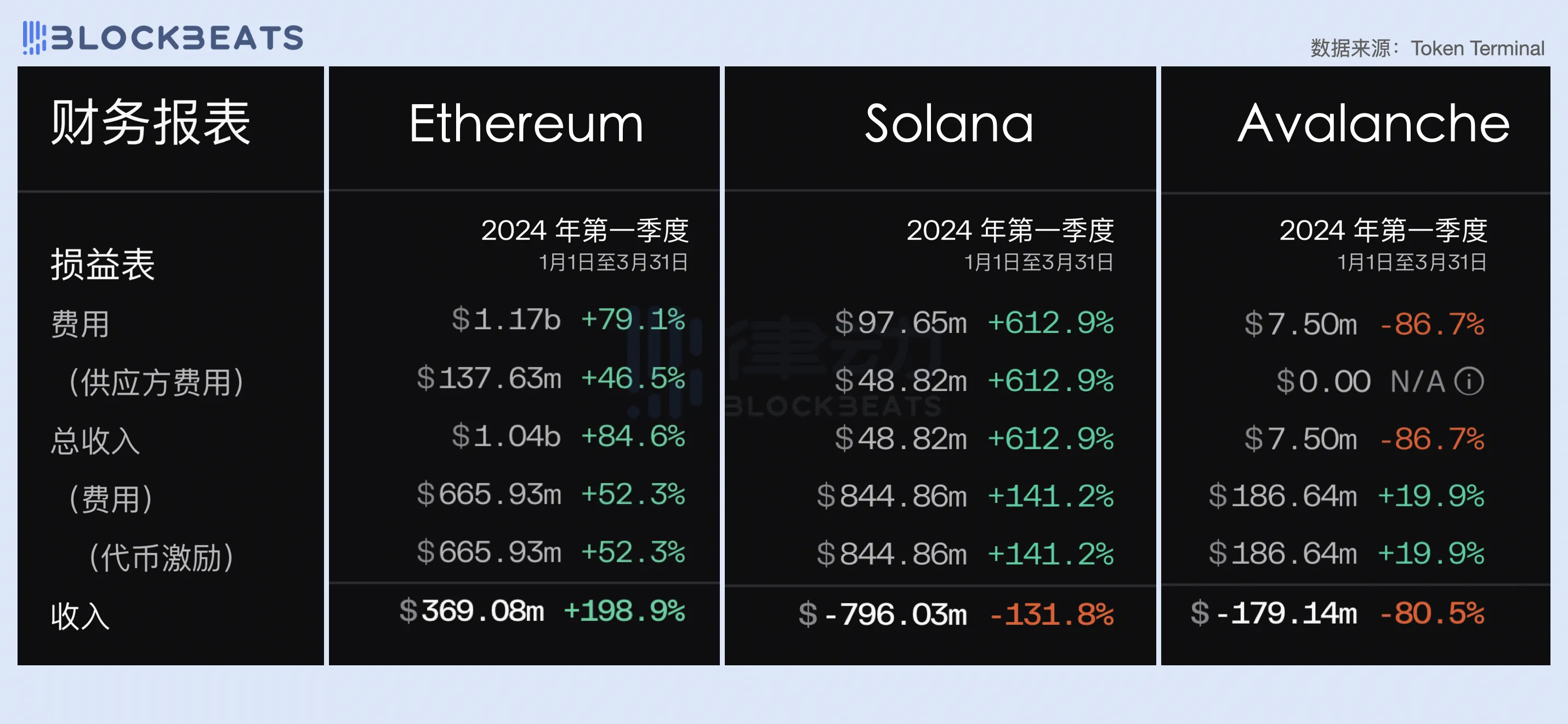

那麼今年一季度,通用型公鏈們的創收表現如何?我們選取了三個代表案例進行了比較分析,分別是基於區塊基本費用(Base Fees)進行Gas 回購銷毀的以太坊、將50% 費用用於回購銷毀的Solana,以及將100% 費用全部銷毀的Avalanche。

從最終的「季度報表」來看,以太坊仍然是目前加密世界中營收能力最強的通用型公鏈,在2024 年第一季實現了11.7 億美元的營收,淨利則達3.69 億美元。而儘管Solana 在過去半年生態勢頭強勁,但因為倡導超低Gas 理念以及缺乏動態費用機制,一季度僅實現了不到1 億美元的營收,而其網絡運營成本(即代幣激勵)則高達8.44 億美元,總計虧損7.96 億美元。 Avalanche 網路第一季幾乎沒有營收,刨去成本虧損1.79 億美元。

ETH:勉強實現收支平衡

展開來看,以太坊網路在今年2 月扭虧為盈,整個第一季營收不斷成長,其中3 月營收6.06 億美元,佔第一季營收的51.7% 。 3 月份,比特幣價格創下歷史新高,加密市場情緒高漲,得益於鏈上交易數量的激增,以太坊網絡的單筆平均Gas 以及總費用收入都得到大幅提升。

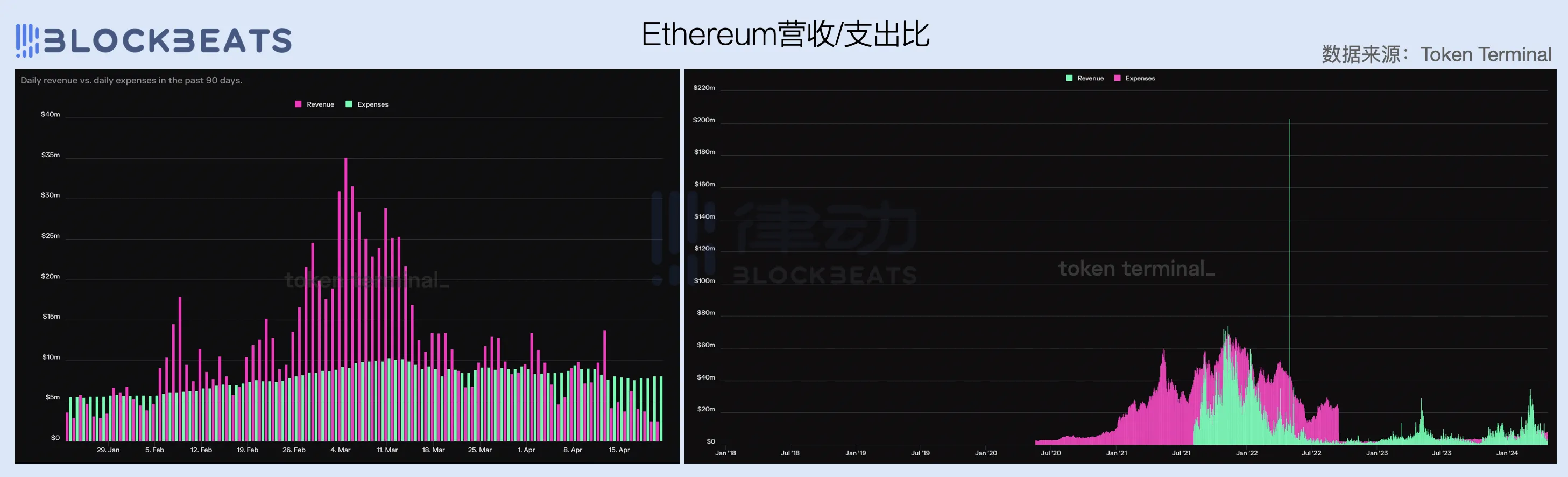

從網路營收與營運成本的數據比較上看,以太坊網路的營運成本相對穩定,自2022 年9 月完成合併(Merge)後長期維持在每日400 萬美元左右,不過隨著ETH 價格以及區塊空間需求的上漲,這個數字從2 月中下旬開始攀升,目前維持在每日800 萬美元左右。

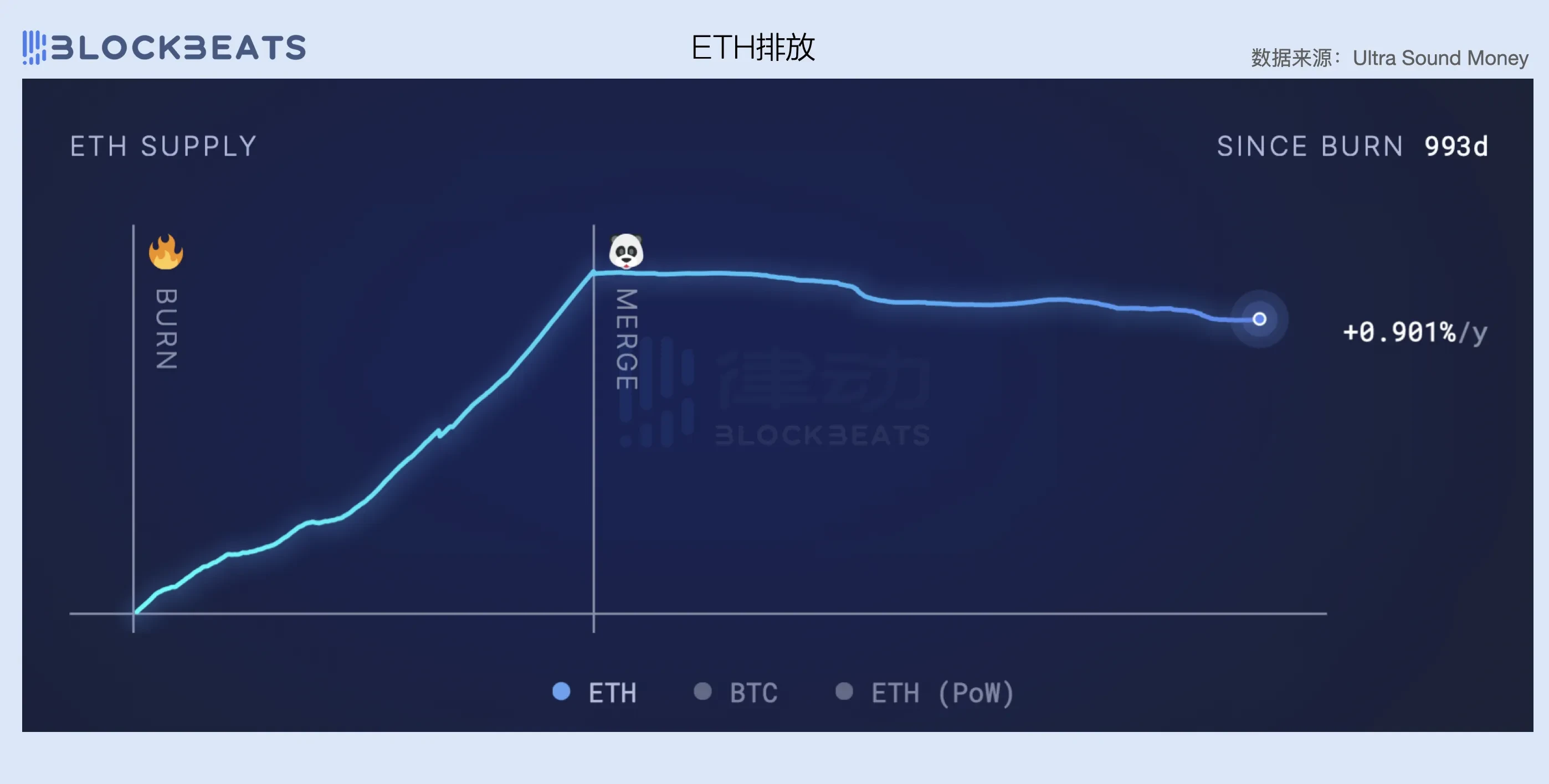

營收方面,以太坊自2021 年8 月上線EIP-1559 後引進Gas 回購銷毀機制,真正意義上開始產生網路收入。 EIP-1559 規定每筆交易所需的基本費用(Base Fee)將全部銷毀,因此網路的收入與鏈上交易量以及區塊空間需求程度成正向線性關係。鏈上交易越多、區塊空間需求越大,銷毀的平均基本費用就越高。

不過值得注意的是,當我們將觀察範圍拉長到上一輪牛市,以太坊網路目前的營收能力實際上是降低了的,這也與市場的周期有較強的關聯。相較之下, 2021 年底牛頂時期以太坊網路的每日平均營收大概是目前的3 倍。

另外可以觀察到的一點是,轉型PoS 的確成為了以太坊實現收支平衡的關鍵因素。在從PoW 轉PoS 之前,以太坊仍然需要顯示卡礦機這種經濟密集型勞動力來維護自己的網絡,這也導致網絡支付給礦工們的運營費用也十分高昂。根據以太坊官網,在合併前,以太坊網路每13.3 秒(即一個區塊)就要像礦工支付2 ETH 的營運成本,加上ommer 區塊(未計入最長鏈的區塊),以太坊每天的營運成本高達約13, 000 個ETH。

轉向PoS 後,節點驗證者不再需要高昂的維護費用,網路營運成本基於質押ETH 總量(約1400 萬個ETH)每天只用花費1700 個ETH,直接為網路節省了約88% 的成本。因此儘管目前以太坊營收能力有所下滑,但與驟降的成本相比,網路目前仍可維持基本的收支平衡。

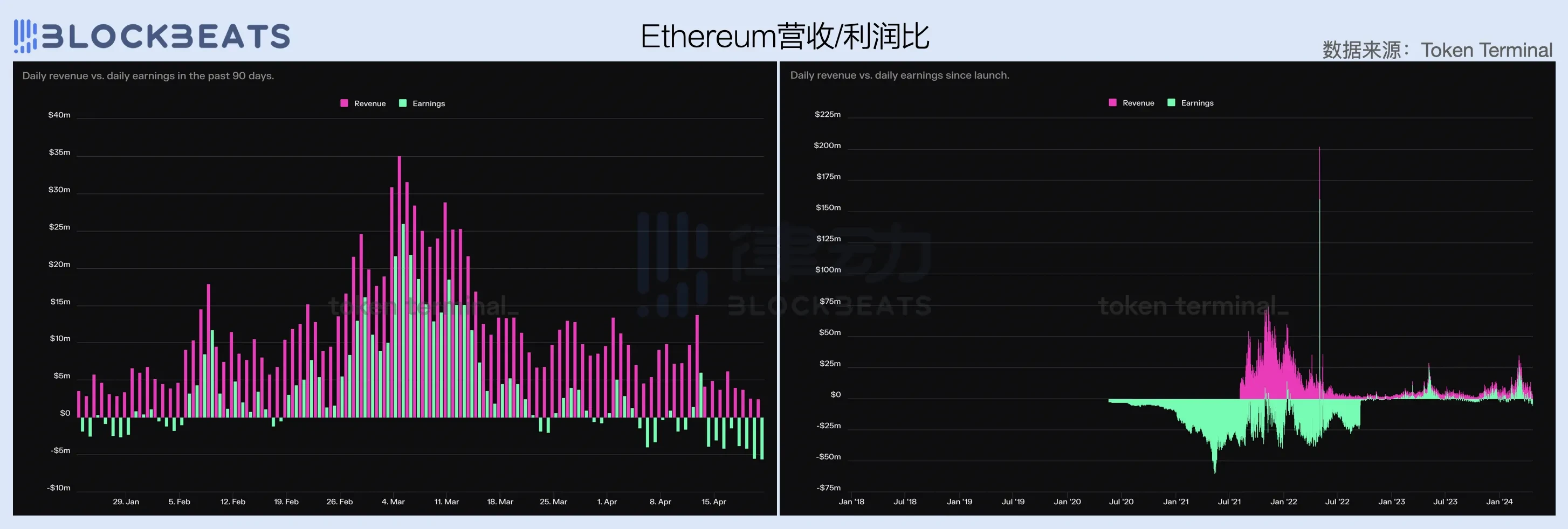

從網路營收與淨利的數據比較來看,以太坊網路在合併後的毛利率大概維持在40% 至70% 這個範圍區間,網路越擁擠程度,毛利率越高。另外,目前整個網路需要維持每日800 萬美元的收入才能獲利。譬如,儘管不在第一季的考查範圍內,但從下圖中能看出,因為市場行情影響,以太坊的費用收入在整個4 月一直下滑,因此在連續2 月實現盈利後,以太坊網絡再次進入虧損狀態。可見,想要讓一條鏈自給自足是多麼困難的一件事。

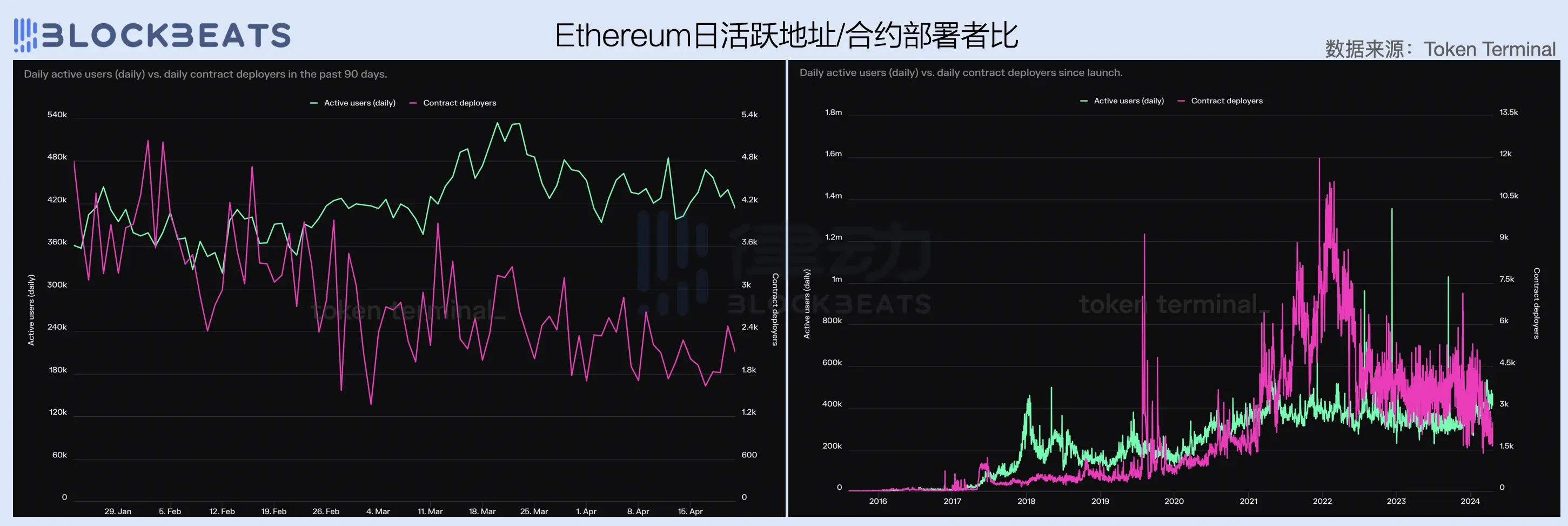

進一步觀察以太坊網路上的每日活躍地址和合約部署者(生態開發者資料Proxy)的數量對比,我們能收穫一些額外的視角。一季度,以太坊網路的日活躍地址維持在42 萬左右,但合約部署者數量卻出現明顯下滑,從1 月份的日均4 千人減少至3 月份的日均2 千人。

拉長來看,以太坊網路的生態開發者數量似乎自上一輪牛市結束後就陷入成長停滯狀態,甚至在2024 年2 月後開始加速縮減。市場進入新一輪上升週期,以太坊網路卻陷入開發者出逃、活躍用戶成長放緩的困局,這無不與生態內應用場景缺乏創新關係緊密。

2020 年至2022 年多頭期間,DeFi、NFT、GameFi、SolcialFi 等等令人興奮的原生加密創新均誕生自以太坊生態,且每個敘事都對產業未來的發展產生了深遠的影響。到了2024 年,人們再一次期待以太坊能夠奇蹟再現,為大家帶來眼前一亮的敘事創新,但就目前看,除了Eigen Layer 的再質押外,生態內幾乎再沒有讓人心潮澎湃的“新玩意兒」了。

另一方面,這也是因為市場預期與產業發展規律出現了錯配。一個產業的創新發展與其所帶來的資本效應,往往是呈現出因果關係,同樣的,不能因為加密市場週期每4 年一次,就強迫產業的創新也按照同樣的節奏進行。當然,的確存在AI、核聚能這類依賴資金槓桿砸出技術進步的產業,但顯然區塊鏈和Web3 不在這個範疇之中。

更重要的,過去數月的加密行情幾乎完全由比特幣ETF 資金驅動,宏觀環境並沒有為市場帶來顯著的流動性注入,山寨幣領域更多是存量資金之間的博弈。在這種背景下,Solana 的meme 熱潮和正在醞釀的“Base 季”敘事無疑是在吸血以太坊生態。

在不打「低Gas」和「大眾消費」兩張牌的情況下,如何讓以太坊網路出售的區塊有更高需求,是基金會和頭部VC 們需要思考的核心問題。

Solana:瘋狂燒錢帶動營收

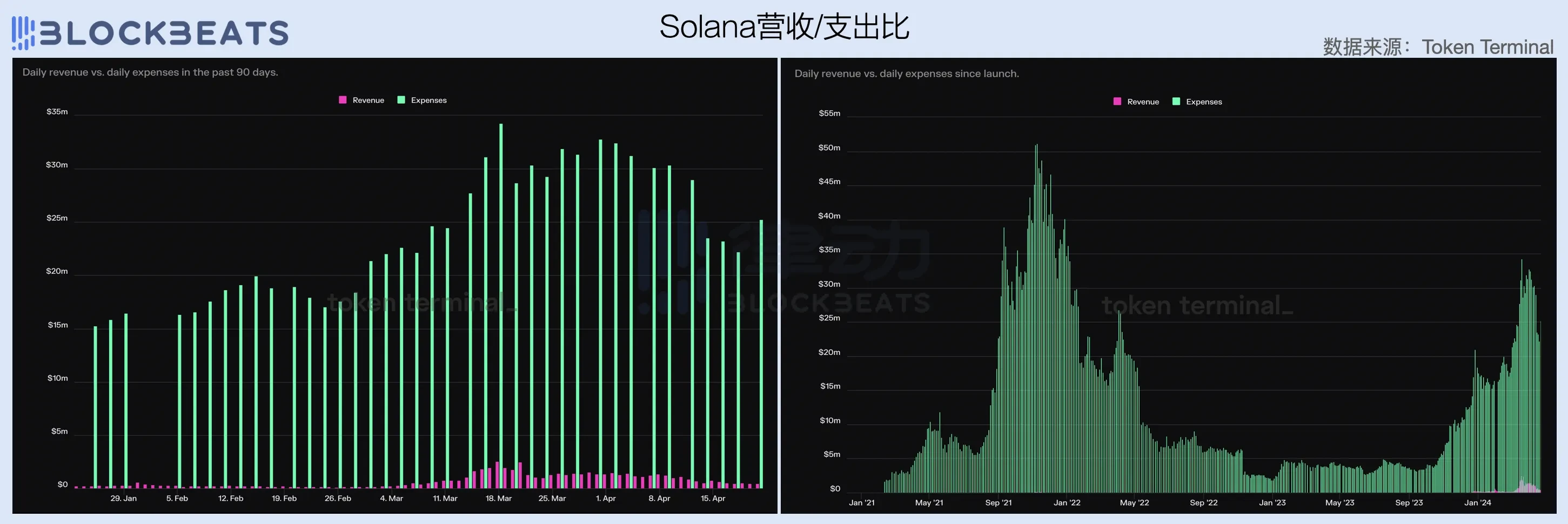

和基本實現收支平衡的以太坊相比,Solana 還處於明顯的「燒錢階段」,第一季整體虧損7.97 億美元,其中3 季虧損3.8 億美元,佔47.6% 。隨著SOL 價格的上漲,Solana 網路過去一季的營運成本持續攀升,從1 月的2.12 億美元來到3 月的4.14 億美元,幾乎翻倍。

不過值得注意的是,儘管成本大幅攀升,但Solana 第一季的營收增速迅猛, 3 月網路費用(含供應方費用)收入6,900 萬美元,較1 月份的1,538 萬美元增長近5 倍。這得益於3 月Solana 生態內接連不斷的meme 熱潮以及ORE 挖礦帶來的交易量和優先費用激增,不過與整個網絡的成本支出相比仍是杯水車薪。

從網路營收與營運成本的數據比較上看,第一季Solana 網路的支出收入比維持在15 至30 倍,這意味著網路每賺1 美元都需要花費15 到30 美元,獲客成本極高。但拉長觀察範圍會發現,對於Solana 網路來說,實現這一數據已經是一個巨大的進步,在過去的一年以及上一輪牛市中,Solana 的網路收入幾乎可以忽略不計。 3 月份,Solana 網路每日營收可達100 萬美元,相較於2022 年牛頂時期14.5 萬美元的每日營收已經有了顯著提升。

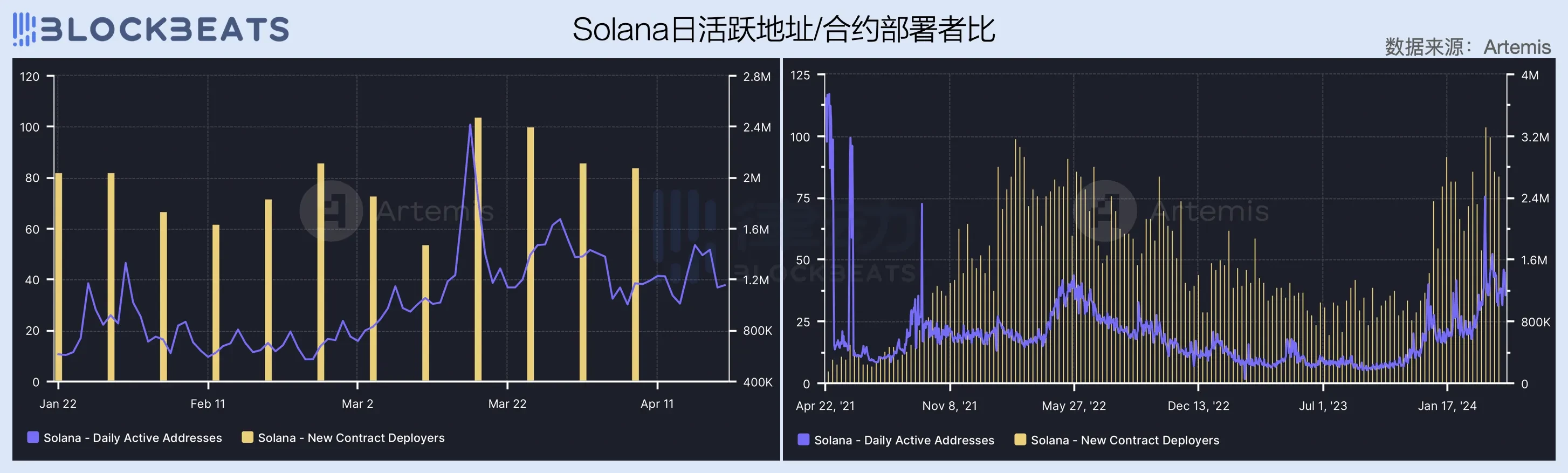

營收能力的增強離不開網路用戶的成長,過去一季度,Solana 網路的日活躍位址持續攀升,並在3 月中旬BOME、SLERF 等「meme 神盤」接連迸發之際創下了240 萬的歷史數據。而網路的合約部署者數量也從去年底開始呈現出上漲趨勢,並於整個一季度保持在了日均80 人的水平。

相較以太坊,Solana 因為在過去堅持非EVM 相容路線,生態內開發者培育出了較強的粘性,有效減少了「開發者出逃」的情況。另外從JTO 空投開始的一系列造富浪潮,也為網路吸引了大批外部用戶與開發者。但要注意的是,由於目前Solana 網路用戶的高成長主要由「燒錢補貼」驅動,生態內同樣缺乏應用情境的有效創新,一旦資本補貼鬆手,這種成長勢能就很容易快速消退。

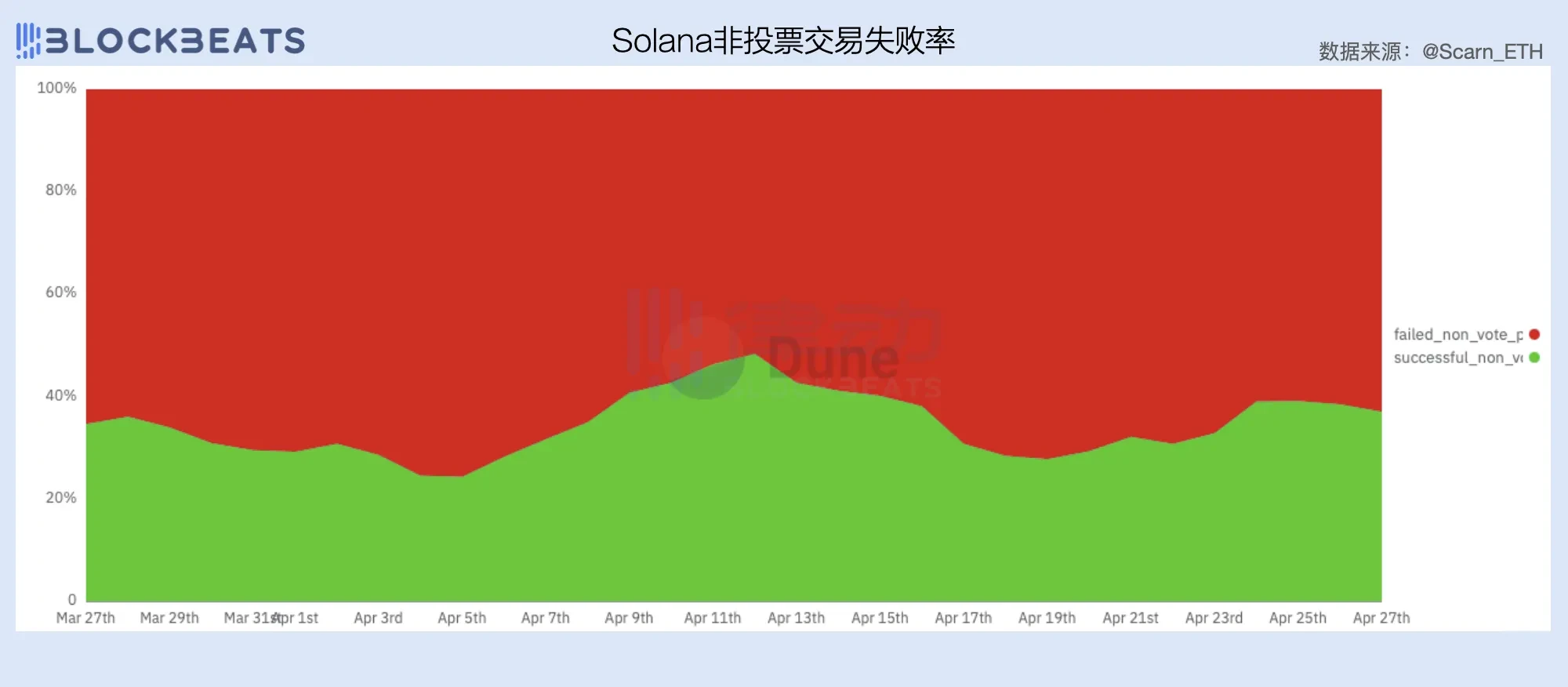

另一方面,雖然Solana 網路50% 的交易費用都用於回購銷毀,但交易數量激增卻沒有帶來可觀的收入,也從側面反映出了當前Solana 網路在費用機制上存在一定的問題。

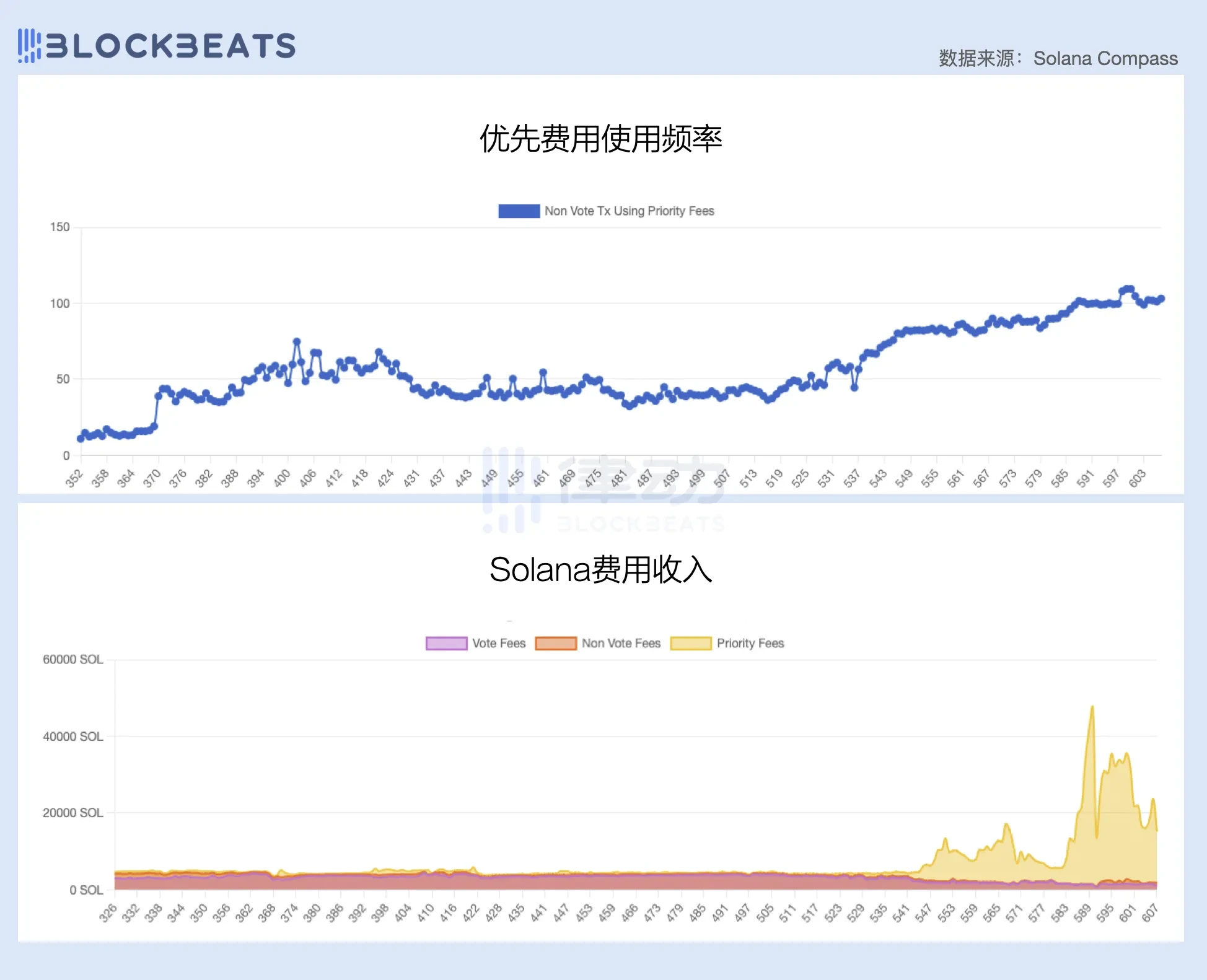

和以太坊類似,Solana 的費用機制也分為基本費用(Base Fees)和優先費用(Priority Fees),但與以太坊的動態基礎費用機制不同,Solana 的基本費用是以Lamports為單位進行靜態計量(一般為0.000005 SOL),而優先費用則以每筆交易所需的計算單位(Compute Unit)計量。

在下圖中可以看出,自年初以來,優先費用的使用比例便不斷攀升,Solana 網路的大部分費用收入都來自於優先費用。根據The Block 數據統計,Solana 在1 月1,560 萬美元創新高的費用收入中, 1,190 萬美元都來自優先費用,佔非投票交易費用的92% 。

然而,許多人都能從過去一個月Solana 網路的糟糕體驗中感受到,當前的優先費用機制似乎並不能很好地解決為特定區塊空間定價的問題。儘管設定優先費用能夠增加交易被打包進區塊的機會,但由於Solana 連續區塊生產的性質,設定更高的優先費用並不能保證交易能更早被納入區塊。

缺乏用於準確定價區塊空間的動態費用機制,導致許多機器人會採用發送Spam 的方式來讓自己的交易被納入區塊,因為大多數情況下, 0.000005 SOL 的基本費用成本不會超過交易成功後的預期利潤。根據Umbra Research 的研究報告,由於對Searcher 速度的要求極高,Solana 網路上很少會看到優先費用超過0.02 SOL 的套利交易,且目前Solana 網路上約96% 的套利嘗試都會失敗。

大量失敗的交易嚴重消耗了區塊空間,不僅影響了驗證者對其負責生產區塊的價值捕獲效率,也造成了大量用戶和交易量的流失。在3 月初Jito 的MEV 記憶體池關閉後,Solana 亟需找到一個有效定價區塊空間、提升網路費用收入的費用解決方案。

除了營收端存在成長困境,Solana 想要實現收支平衡,在成本控制方面則需要下更大的功夫。

為了實現超高效能,Solana 網路的驗證者和節點營運成本較以太坊相比明顯更高,「跑Solana 節點整崩公司網路」的段子至今都是許多人對Solana 網路的刻板印象。

根據Validators.app統計, 14% 的Solana 驗證者使用Latitude 作為自己的硬體設備,其裸機產品起價每月350 美元,C 3 Large 每月費用在370 到470 美元之間。另外,許多驗證者會選擇直接使用專用裸機伺服器,Solana 基金會為此也與許多資料中心達成了長期協議,以保證機架可用性和按月簽訂的合約。

目前,Solana 網路有超過1000 個在運作的驗證者,但他們之間的收入差距巨大,類似Jito 這樣的大型驗證者能夠從委託質押中賺取數百萬美元的利潤,而許多驗證者卻處在虧損狀態。除了託管成本(每年可達數萬美元)外,Solana 驗證者還必須付費獲得投票資格(Voting Fees),根據Helius統計每個Epoch 的固定成本約為3 SOL。

許多人親測後發現,想要獲利,需至少有5000 SOL 左右的基本資金,同時還必須擁有自己的委託質押收入。當然,這又間接增加了驗證者們的行銷支出。而這還不包括運行Solana 節點的成本,由於對頻寬和Uptime 的超高要求,Reddit 社群中許多成員表示Solana 節點「只能跑在資料中心」。

為了維護一個高效能網絡,Solana 支付給「超級節點」的成本必然是高昂的。按照Solana 的通膨計劃,網路初始年通膨率為8% ,並以每年15% 的速度降低,最終將年通膨指標保持在1.5% 的水平。

好的一面是,Solana 的設計遵循摩爾定律,並承諾依靠CPU 和其他技術的發展,每兩年將網路的可擴展性提高一倍,這意味著承載更多的用戶、創造更高的費用收入。不好的一面是,Solana 到達目標通膨水準大概需要10 年的時間,在此之前,網路很可能一直處於虧損狀態。

儘管拿「低Gas」打以太坊確實奏效,但這就好比新能源車降價促銷,價格戰打再狠,總歸還是要想辦法盈利。低費用意味著Solana 的賣點不再是區塊溢價,而走量就成了活下去的關鍵。而資本要考慮的是,自己的錢還能燒多久?

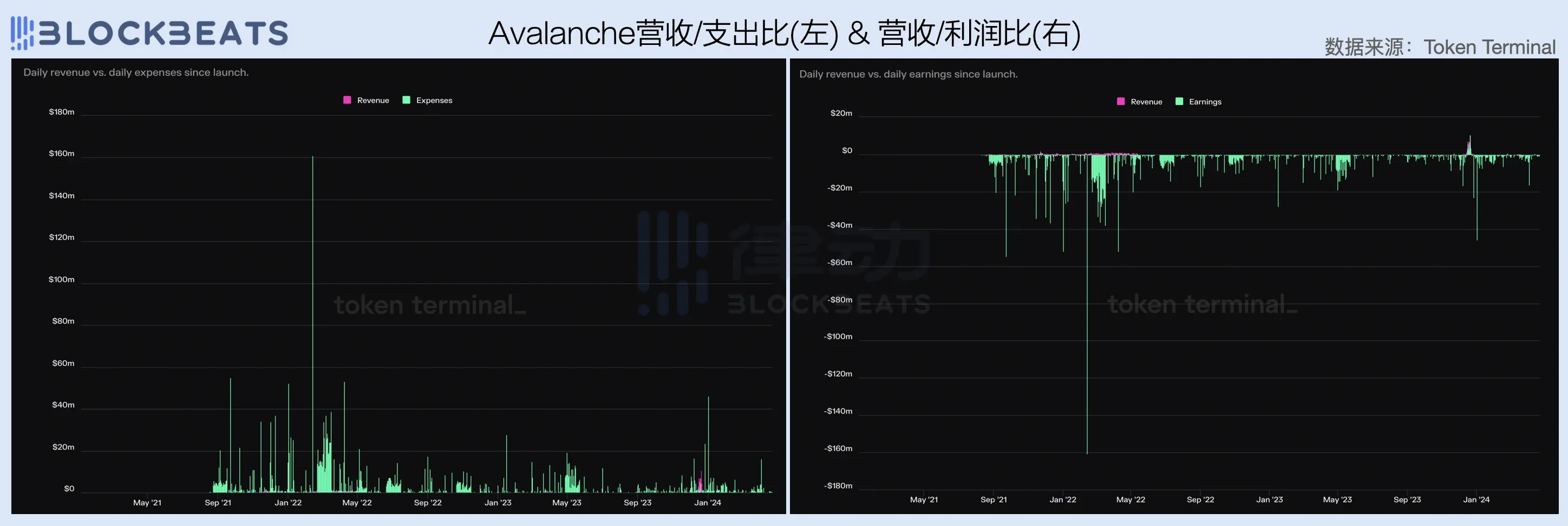

Avalanche:逐漸喪失造血能力

相較於前兩者,Avalanche 的處境最為嚴峻,整個一季幾乎無營收,同時也支付相對高昂的營運成本。這也與過去一段時間Avalanche 生態應用缺乏吸引力有較大的關係。自去年底開始,Avalanche 就成了業界熱點的被動追隨者,先是AVAV 跟風銘文熱,隨後基金會又慢半拍地推出meme 基金會。流量雖說蹭上了,但效果也就那樣,在整體營收能力上毫無建樹。

儘管Avalanche 已經將100% 的交易費用用於回購銷毀,但拉長觀察範圍,我們發現Avalanche 網路除了“EVM 銘文熱”期間通過AVAV 實現了短暫的盈利外,其餘時間都與Solana 一樣在瘋狂“燒錢」。

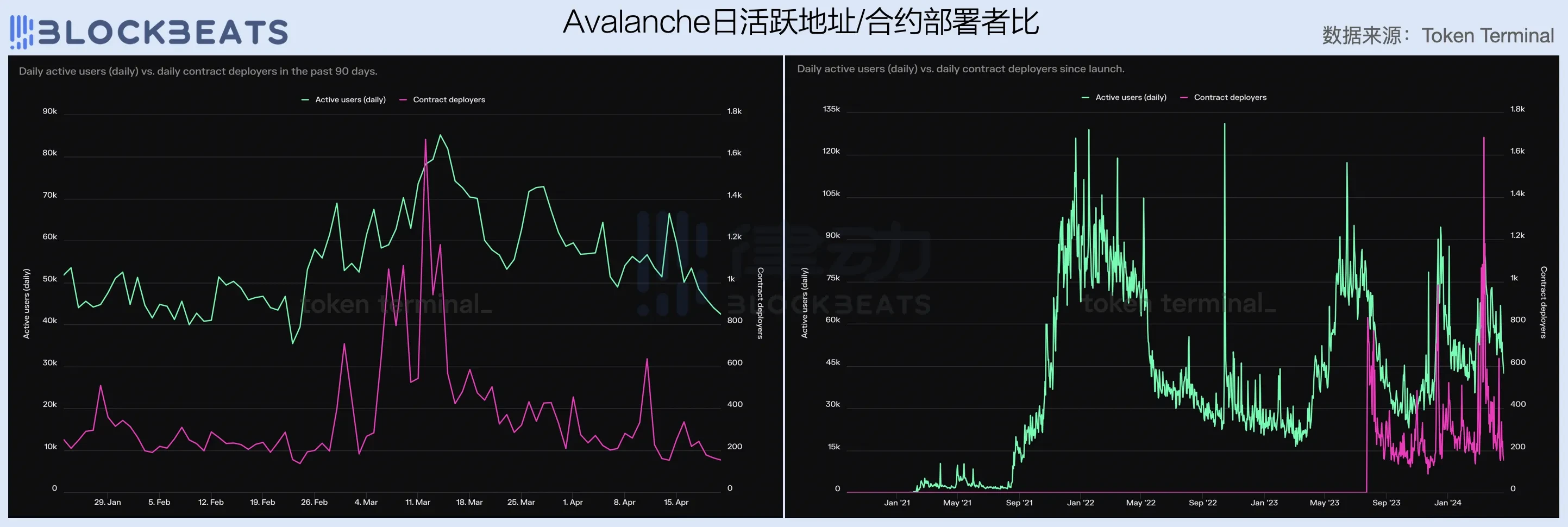

從日活地址和合約部署者數量來看,第一季Avalanche 生態的用戶和開發者數量都嚴重下滑,長線來看則呈現出極高的波動率,這意味著網路用戶粘性較低,受市場行情和熱點的影響較大。

實際上,Avalanche 一季度的不樂觀數據一定程度上反映了當前EVM 公鏈甚至是標榜新語言和新敘事公鏈們都會面臨的困境與挑戰,即在行業用戶基數增長緩慢、區塊空間供給過剩的存量市場,使用者體驗基本上相似的產品很難在市場中脫穎而出,去以太坊、Solana 這樣的老虎嘴裡搶食吃。和網路時期的大戰一樣,如今的公鏈們大多選擇了燒錢打法,但還是同樣的問題,如果看不到希望,資本還願意撐多久?

一本萬利的L2

前期營運成本高、營收端不確定性過高等因素使得公鏈創業尤為艱難,這也是為什麼在過去10 年中,加密領域市值前10 的名單迭代會如此頻繁和劇烈。不過隨著Celestia 主導的模組化趨勢出現,以及Altlayer 等RaaS 基建的發展,業界逐漸摸索出了一條比公鏈更具確定性的創業機會——L2。

一條L2 的營運成本包含前期開發、執行排序器、上傳打包交易(DA)三個部分。不考慮開發成本,一條L2 上的費用收入一定可以涵蓋DA 成本。因此與L1 公鏈相比,L2 幾乎不會面對入不敷出的問題,只要排序器的運作成本夠低,L2 就是門一萬利的生意。隨著「一鍵發鏈」的相關基建愈發完善,L2 創業的成本也不斷降低,這也是為什麼近期L2 札堆出現的原因。

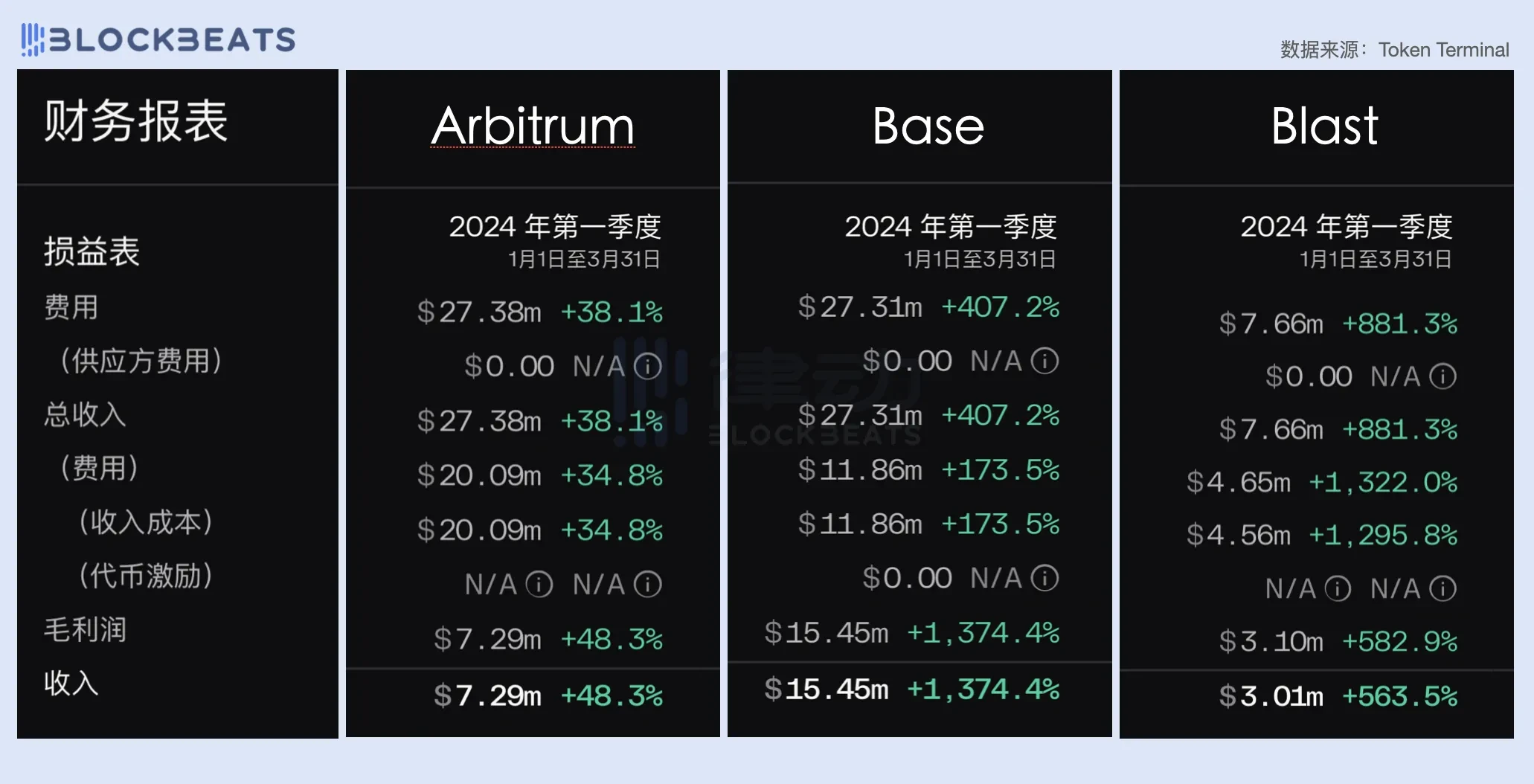

在這篇文章中,我們選取了Arbitrum、Base 和Blast 三條L2 的表現來進行比較。你會發現,L1 考慮的是損益平衡問題,而對L2 來說,考慮的似乎是賺多賺少的問題。一季度,這三條L2 均實現了盈利,其中Base 和Arbitrum 營收均超2700 萬美元,而Blast 作為L2 新勢力, 766 萬美元的季度營收也難免讓一眾L1 汗顏。

Arbitrum 收入穩定

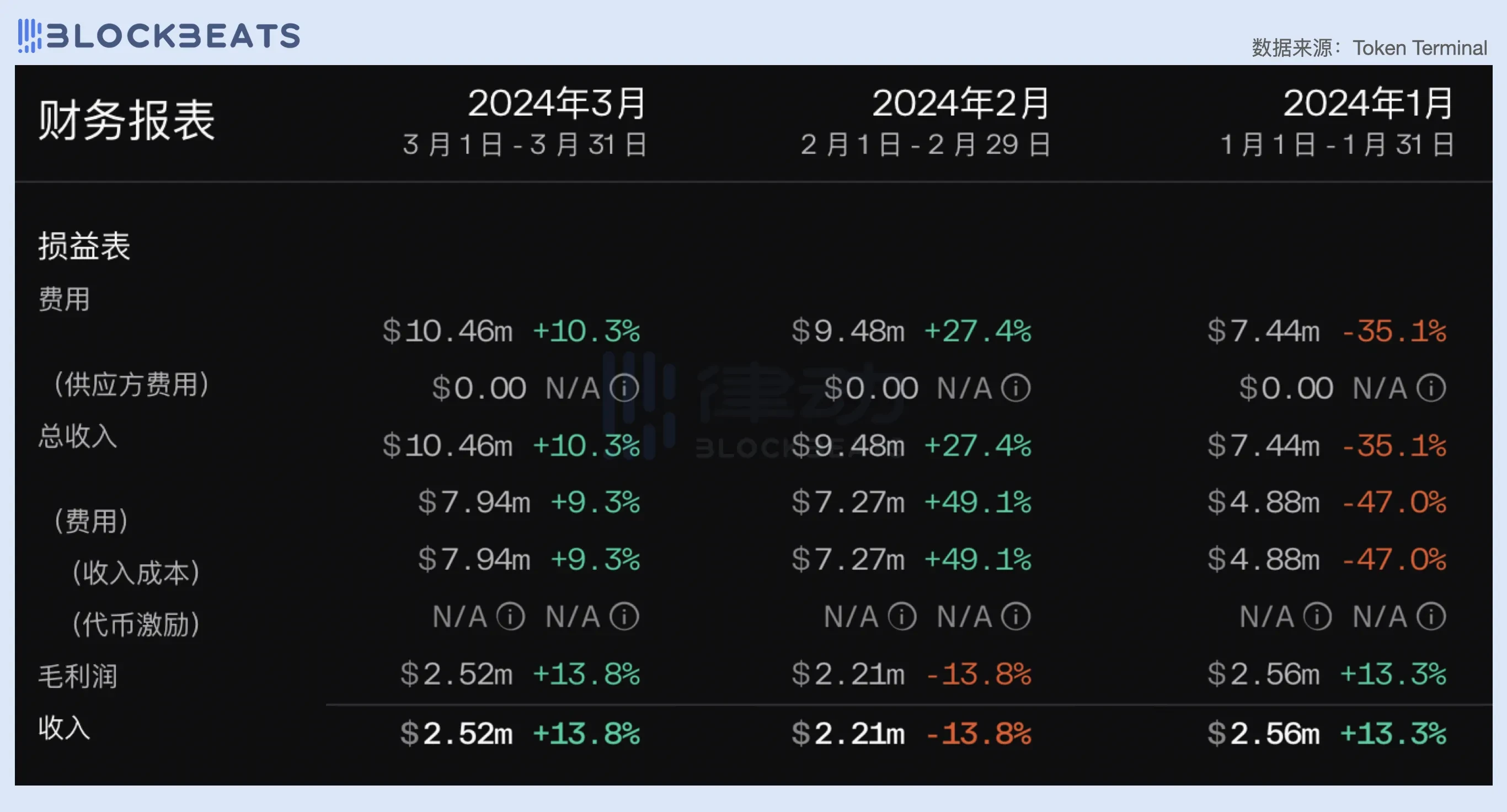

展開來看,Arbitrum 一季每月平均營收穩定約230 萬美元。 1 月份,Arbitrum 網路營收744 萬美元,刨去DA 成本488 萬美元,毛利大概250 萬美元,而3 月營收1,046 萬美元,刨去794 萬美元DA 成本毛利也是250 萬美元左右。

可以看出,在EIP-4844 和坎昆升級以前,L2 的營收天花板是固定且十分有限的。由於費用收入和上鍊成本呈現正向線性關係,L2 的毛利率一直被限定在一個固定的範圍之內,就Arbitrum 來說,這個數字在一季度維持在25% 到40% 之間。坎昆升級後,使用Blob 的L2 在DA 方面的成本大幅降低,這大大提升了L2 的毛利率,從下圖中可以看到,EIP-4844 上線後L2 的毛利率基本上穩定在90% 的水平。當然,這項數據並沒有將排序器的運作成本納入考量。

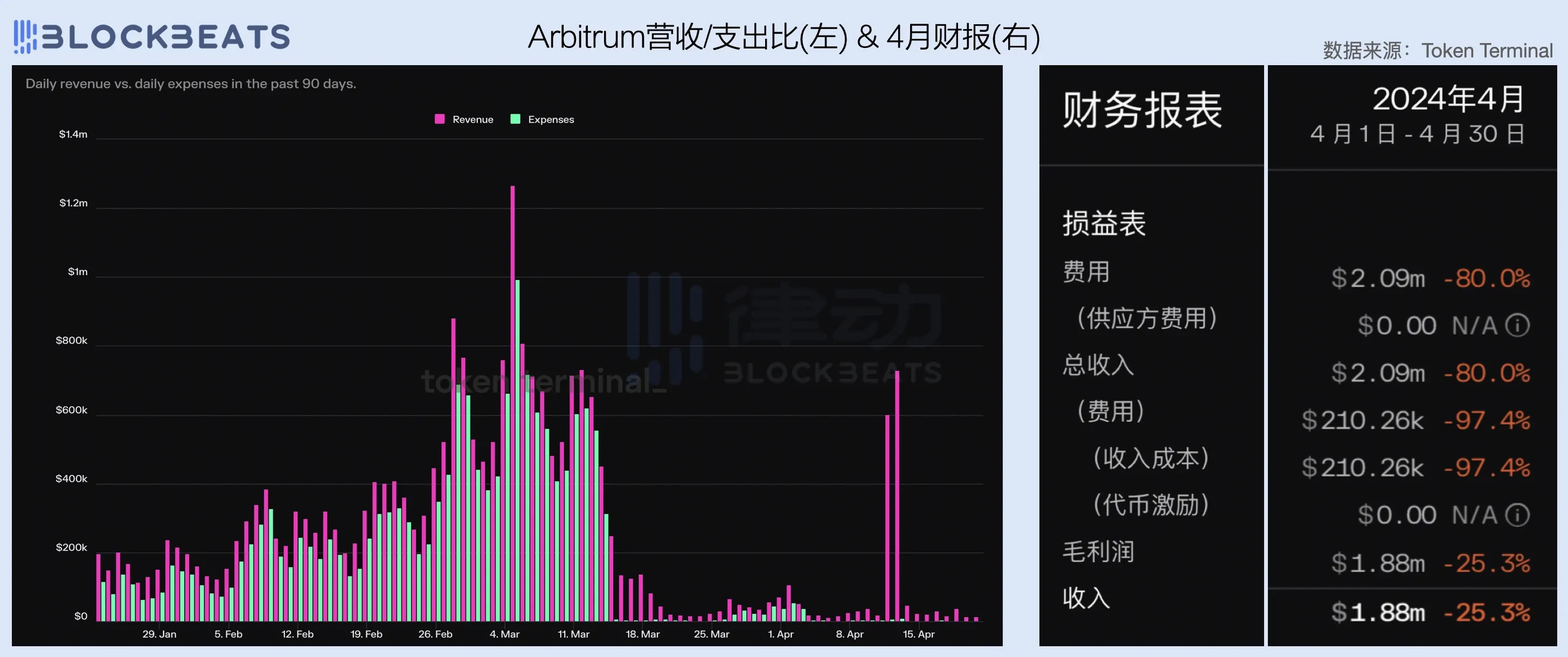

不過DA 成本的降低也使得交易費用隨之降低,在沒有增量用戶的情況下,這意味著網路費用收入的驟降。從下圖中可以看出,坎昆升級後儘管營運成本幾乎「歸零」,但Arbitrum 網路的費用收入也顯著降低。從4 月的數據來看,Arbitrum 的營縮水了近80% ,僅約2 百萬美元,不過得益於極低的DA 成本,最終實現188 萬美元毛利,較3 月僅下降25.3% 。

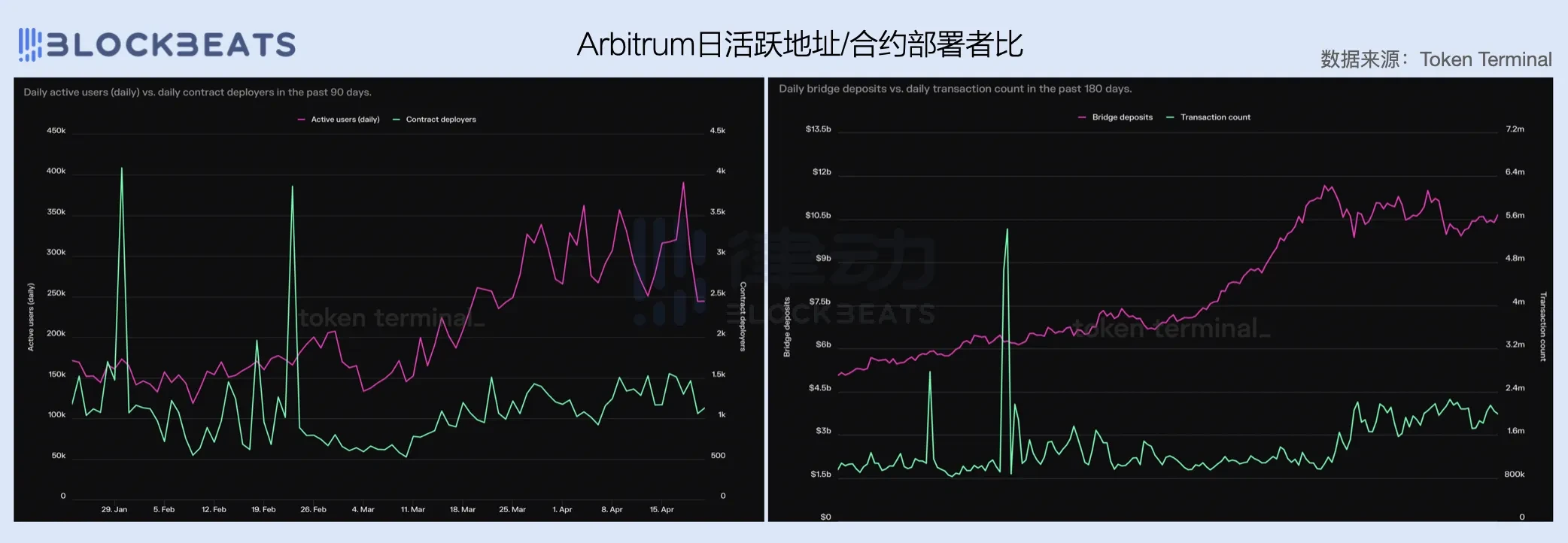

毛利率做到了極致,但收入卻無法成長,用戶成長瓶頸同樣是Arbitrum 面臨的最大挑戰。 Arbitrum 的每日活躍地址在3 月後成長放緩,而合約部署者數量則在第一季沒有較大變化,在跨鏈資產和交易數量也在3 月停止成長。從用戶的角度來說,Arbitrum 的工具價值似乎遠超過它的應用價值,生態內應用場景單一,一方面難以激活存量用戶,另一方面很難留住新增用戶,在許多人眼中成了一條「中轉鏈」。

Base 爆炸性成長

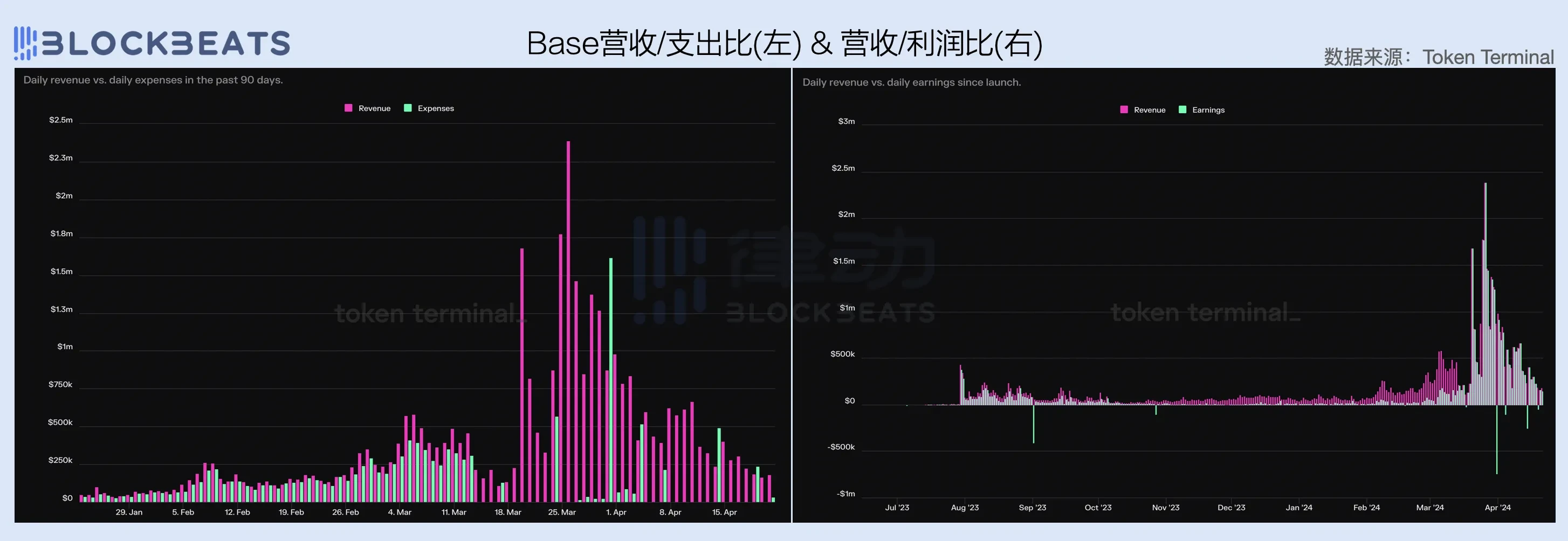

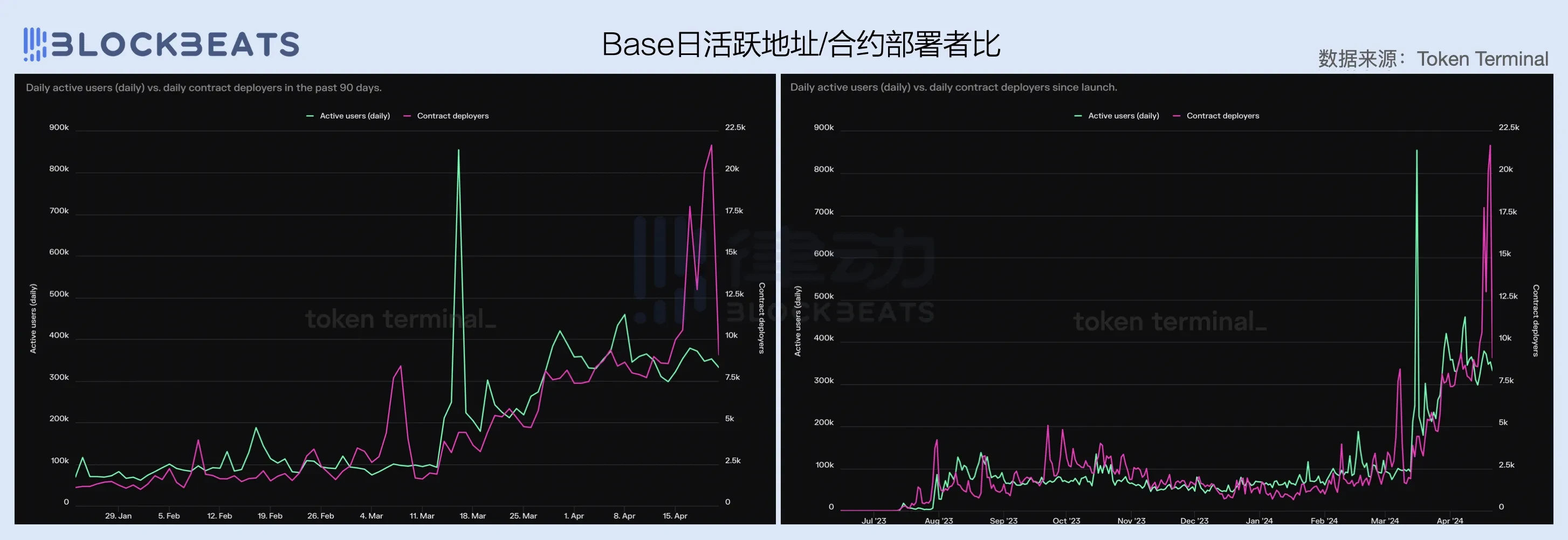

增長瓶頸在Base 這邊似乎不是問題。 3 月份,Base 迎來爆炸性成長,營收年增超4 倍。一方面DA 成本驟降,另一方面用戶數量激增,刨去634 萬美元的DA 成本,Base 網路單月毛利就達Arbitrum 整個一季毛利的2 倍之多。

坎昆升級後,Base 同樣經歷了營收腰斬的情況,但很快就扭轉了這一下降趨勢。從淨利數據上看,Bas 網路的利潤自年初以來就一直處於成長態勢,EIP-4844 後,Base 直接「賺麻了」。

爆炸性成長的收入離不開「Base 季」的敘事助推,在過去的一個季度,Base 網路是為數不多日活躍地址和合約部署者數量都在高速增長的網路。但值得注意的是,其生態內開發者仍呈現出較強的市場投機性,在整體流動性縮水的4 月,隨著交易數量和費用收入的不斷下滑,Base 網路的合約部署者數量也迅速減半。

值得注意的是,儘管Base 網路的整體熱度在4 月出現明顯下滑,但關於「Base 季節」的一些基本面訊號仍在不斷強化。從3 月開始,Base 網路的USDC 淨流通量以及跨鏈資產價值都開始迅速攀升,這種勢頭即使在進入4 月後也沒有大幅減緩的跡象。隨著下半年市場流動性好轉,Base 或將成為加密產業最值得關注的生態之一。

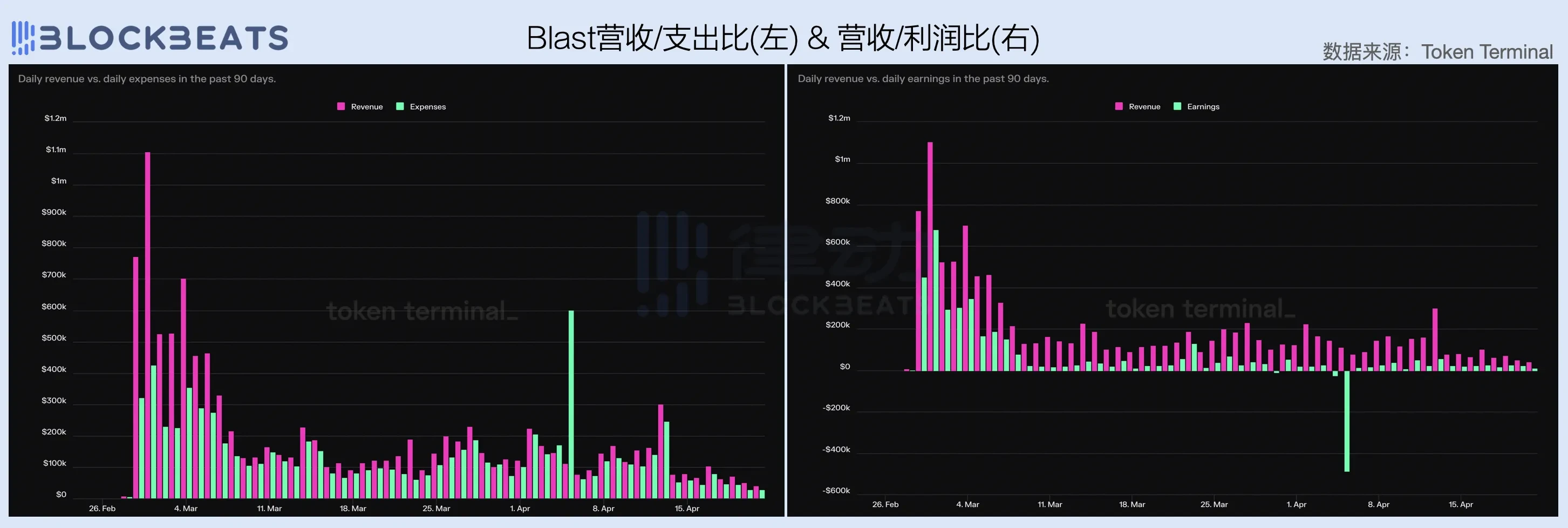

Blast 不溫不火

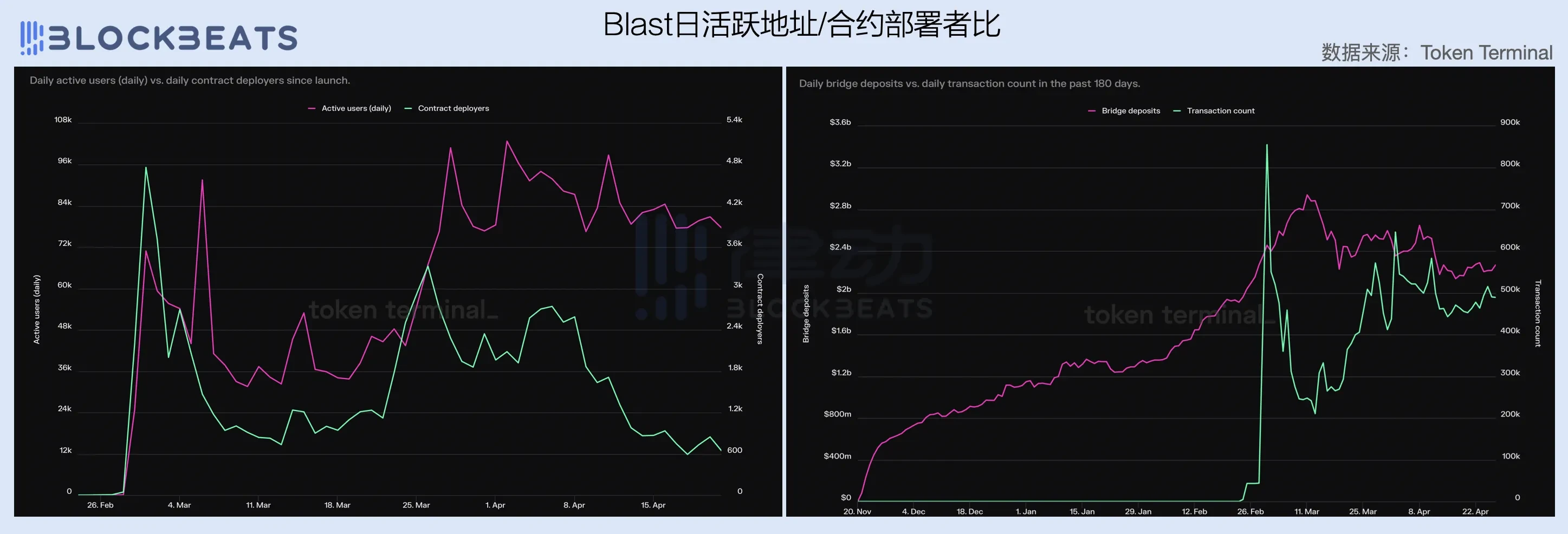

Paradigm 背書、鐵順IP 引流、KOL 力挺、專案方入局,作為L2 新勢力的代表,Blast 在剛上線之際可謂就已經出盡風頭,然而從過去兩個月的財務數據上看,Blast 的表現卻不是特別理想。在3 月和整個加密市場一起實現高光後,Blast 在4 月被打回原形,營收較3 月下降超60% ,毛利僅70 萬美元。

一個比較有趣的點是,Blast 並沒有像其他L2 一樣,營運成本在坎昆升級後大幅縮減,反而是一直保持在較高水平,使得網路的毛利率始終無法得到突破。

不過比起毛利率問題,Blast 在生態成長層面的困境更加令人擔憂,Blast 在過去一個月的合約部署者數量急劇下滑,而日活躍地址數量和日交易數量則均在跨鏈資金流入量下降後陷入成長停滯。當然,用市場整體疲軟背景下產生的4 月數據評析Blast 的確有些偏頗,但講實話,Blast 在3 月的表現也並沒有好到哪裡去。

與Avalanche 的情況類似,Blast 的困境也給即將面市的通用型L2 提了一個醒,即在當前存量市場已經被龍頭L2 分割的情況下,新的通用型L2 很難再實現規模效應,並從市場中分得一杯羹。或許在這種存量競爭環境中,打差異化以及垂直領域,做小而美的市場才是出路。