作者:LLAMARISK

編譯:Kxp,BlockBeats

概要

此報告將調查由Tangible 發行的USDR 穩定幣所帶來的風險。該團隊於2023 年3 月提交了一個提案,旨在將CRV 激勵添加到Polygon 上的USDR/am3CRV 池中。該提案於2023 年3 月30 日成功通過了DAO 投票。

· Tangible 正在建立一個真實世界資產(RWA)的入口和交易平台。實物如金條、手錶或房地產(RE)被Token 化(即鑄造),成為有形的NFT(TNFTs)。

· 該協議提供了一個發行和交易TNFTs 的市場。該項目背後的法律實體(Tangible Labs)促進這些商品的真實世界購買和託管。它與不同司法管轄區的多個服務提供商(供應商、託管)合作。然而,它的大部分業務都集中在英國。

· 在房地產的情況下,Tangible 創建SPV 來收購和管理房產。這些是專門為此目的成立的法律實體。他們已經在英國列出了超過14 個屬性。

· 該協議的Token TNGBL 用於激勵使用Tangible 的產品,為鎖定Token 的人提供收入份額。作為回報,質押者將獲得所謂的3,3+ NFT,代表他們的位置。 TNGBL 目前不是治理Token(但可能會成為治理Token)。

· Tangible 還發行了一種穩定幣——Real USD(USDR)。它以美元為錨定,以RE TNFTs、DAI 和TNGBL(其原生Token)進行超額抵押。 USDR 帶有內在收益,由RE TNFTs 生成,通過每日調整向其持有者轉移。目前,收益率約為8%,通過TNGBL 空投補貼額外的10%。

· 穩定幣是原生髮行在Polygon 上的,目前有176 個持有人。 USDR 不是一個無信任或去中心化的穩定幣。它依賴於該協議自己的RWA 入口服務和團隊的管理。

· 由於其由RWA 抵押物支持,USDR 依賴於中心化的流程(RE 入口)和真實世界的託管。它還應用了混合算法穩定幣的元素(自動抵押品管理和TNGBL 作為抵押品)。

· 使用RE 作為抵押品有一些好處,但也存在風險。儘管它的收益率和價格穩定性非常有吸引力,但其估值和清算可能會成為問題。當前的設置也可能導致利益衝突,因為Tangible 是支撐其穩定幣的抵押品的唯一發行者。

該項目頗具野心,涵蓋了DeFi 和RWA Token 化的多個方面,以創造一種新穎的解決方案。然而,在技術層面上,它似乎相當複雜,引入了許多中心化組件和潛在的單點故障。該協議及其穩定性策略還沒有經過「戰鬥考驗」,完全依賴於創始團隊。託管和管理仍然集中在鏈上和鏈下,支撐抵押品的大部分是不流動的(RWA)或內生的(TNGBL),產品的監管狀態不明確,因此,Tangible 對用戶來說具有特別高的風險。

引言

Tangible 是一個Token 化資產市場、穩定幣發行者,以及用於現實世界資產(RWAs)的進出口服務。 Tangible 的市場使Token 化實物(如葡萄酒、房地產、手錶或金條)的初次購買和二級交易成為可能。在Tangible 購買商品時,買家會以TNFT 的形式收到產品,即有形的NFT,該Token 在購買時被鑄造。這些TNFT 代表了實物的所有權。

實物可以通過Tangible 的合作供應商之一獲得,並儲存在他們的存儲設施中。每種產品類型需要單獨的存儲設施。 TNFT 的所有者需要支付存儲費用。例如,金條的存儲費用為1% 每年。

在贖回時,Tangible 與物流公司合作,確保實物的安全運輸。運輸費用必須由贖回TNFT 的人支付,並根據實際情況計算。

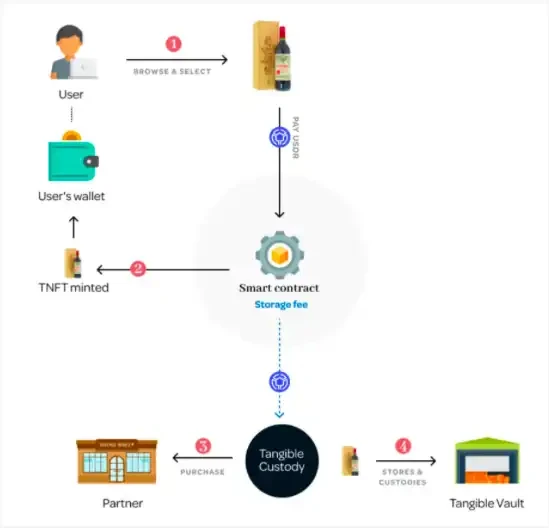

總之,Tangible 允許將現實世界資產轉換為TNFT,可以用於贖回實物。他們的文檔提供了一個過程概述,以解釋它的工作原理(見下圖)。

1. 用戶在Tangible 的市場上購買商品。智能合約處理商品價格和相關的存儲費用。

2. TNFT 被鑄造並發送到用戶的錢包中。

3. 同時,Tangible 通過其合作供應商完成了實物商品的購買。

4. 購買的商品被運到Tangible 的保險庫中存儲。

除了通過初級商店鑄造新的TNFT 之外,Tangible 還建立了一個二級市場,促進現有TNFT 的交易。在這種情況下,買家發送USDR,換取TNFT 轉移到他們的錢包中。 Tangible 每筆交易收取2.5% 的市場費用。其中33.3% 用於購買和銷毀TNGBL,其餘的66.6% 分配給TNGBL 持有者(3,3+ NFT 持有者)。

然而,對於需要立即獲得流動性的賣家來說,二級市場銷售可能會成為一個問題。當前的系統要求用戶等待買家願意為商品支付價格。該團隊正在研究一個解決方案,以實現更快的清算(尚未上線)。

產品類別

平台上有四個Token 化產品類別,包括黃金、葡萄酒、手錶和房地產。對於每個類別,Tangible 與以下國際供應商合作:

對於黃金條的交易和存儲,Tangible 使用瑞士PX Precinox 的服務。對於葡萄酒,他們與總部位於倫敦的波爾多指數合作,對於手錶,他們與總部位於英國的BQ Watches 合作。

在房地產方面,Tangible 創建了原生的特殊用途實體(SPV)。這些是為每個房產設立的法律實體。 SPV 通過尋找租戶、收集租金或管理維修來管理房產。所有房產都被出租,租金收益以USDC 的形式支付給TNFT 持有人。

每個位於英國的房產都有自己的英國SPV。這是因為房地產不能直接進行Token 化。但是,法律實體可以。房地產TNFT 持有人對SPV 享有有益的所有權,這使他們對該房地產的所有權有了有益的所有權。但是,兩者的法定所有權仍由Tangible 的法定實體(即註冊於英國的BTS TNFT 有限公司。Tangible 還在英屬維爾京群島註冊了同名實體)擁有。

碎片化TNFT

Tangible Fractions 是一個完整TNFT 的碎片。這使得大額項目(例如房地產)可以分成更實惠的部分。這樣,多個所有者可以共享投資的風險和收益。為了創建碎片化的TNFT,完整的TNFT 被鎖定到智能合約保險庫中,然後被拆分成幾個碎片化TNFT。只有收集所有單個碎片才能贖回原始TNFT。

TNGBL Token

Tangible 的Token TNGBL 有三個主要功能:作為獎勵Token(激勵使用市場並補貼USDR 收益),具有分成機制(激勵鎖定TNGBL),最後,它作為USDR 的支持(即可用於鑄造USDR)。到目前為止,它沒有任何治理權利。

TNGBL 的最大供應量被限制為33M。初始分配計劃承諾將多數分配給DAO 和社區(70.8%)。其餘部分主要保留給團隊、投資者、顧問和Tangible Labs。另有1.25% 在2022 年4 月通過PeakDeFi 的IDO 出售。但是,沒有分配時間表或任何有關「DAO 份額」如何進入流通的信息。

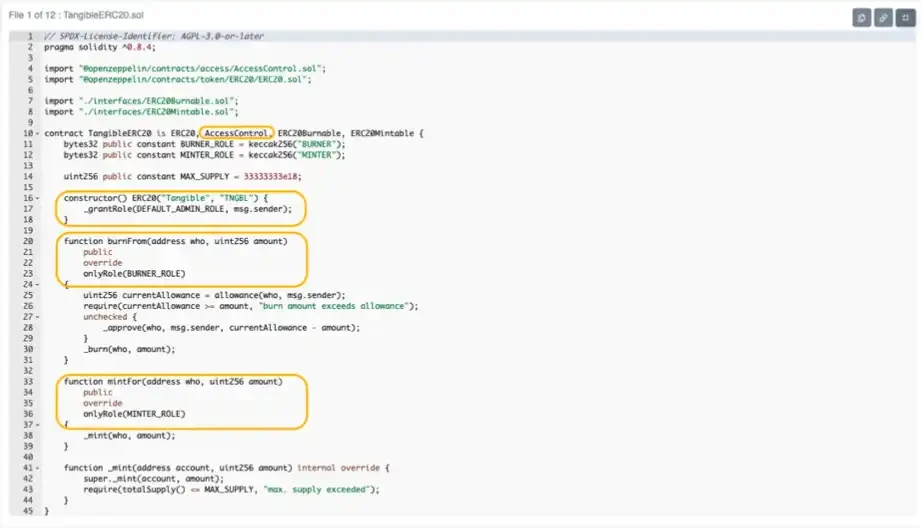

儘管官方上限為33M,但理論上可以鑄造更多的TNGBL。通過GoPlusLabs 對Token 合約的評估表明:

·更改餘額——合約所有者有權修改其他地址的Token 餘額,這可能導致資產損失。

· 鑄造功能——合約可能包含額外的發行功能,可以生成更多Token。

· 所有者身份未知——Token 使用基於角色的訪問控制,追踪各種角色的轉移可能很困難。

如上所述,TNGBL 持有者可以通過鎖定他們的Token 來獲得平台收入的一部分份額。鎖定期越長,獎勵乘數就越高。乘數獎勵使質押者獲得額外的TNGBL。當鎖定TNGBL 時,用戶會收到一個所謂的3,3+ NFT,代表鎖定的位置,最長的鎖定期為四年。然而,與其他成熟的veTokenomic 設計不同,Tangible 的3,3+ NFT 不授予鎖定者任何治理權或對獎勵計量表的影響。

Tangible 還建立了一個3,3+ NFT 的市場,允許用戶提前退出,無需解鎖TNGBL。 33.3% 的市場費用用於回購和銷毀TNGBL。剩餘的66.6% 可以由3,3+ NFT 持有者索取。獎勵以USDR 發放,取決於鎖定的TNGBL 數量和乘數。 3,3+ NFT 也作為平台早期用戶的獎勵發放。例如,通過購買金條並鑄造金色TNFT,用戶可以獲得一個3,3+ NFT 作為獎勵。這種激勵措施已不再生效。

撰寫本文時,99% 的TNGBL 供應量由Polygon 的前五個地址持有。最大的持有者是PassiveIncomeNFT 合約。它持有所有TNGBL 的81.7%。這意味著絕大多數的流通供應被鎖定在3,3+ NFT 中。目前有7,401 個地址持有這些3,3+被動收入(PI)NFT。其中最大的是Tangible:Deployer EOA,佔10%。因為該地址鑄造並分發了NFT 給IDO 參與者。

Real USD(USDR)

USDR 是一個原生可重定向、可產生收益、過度抵押的穩定幣,與美元掛鉤。 USDR 發行在Polygon 上,目前有186 個持有人。 Tangible 發行的穩定幣由ERC-20 Token、LP Token 和Token 化的房地產TNFT 組合支持。使用房地產TNFT 作為抵押品可以實現兩個新穎的特性:

1.內在收益——根據Tangible 公司的說法,他們的房產每年的租金收益率為8% 到10%。該收益以每日重新平衡的形式支付給USDR 持有人(即錢包中的USDR 數量會自動增加)。為了增加早期用戶的收益,Tangible 目前通過每日空投TNGBL 來資助USDR,從而將收益率增加約10%。

2.接觸新的資產類別——穩定幣通常由高波動性的Crypto 資產或其他穩定幣支持。而房地產具有相對較低的波動性和持續增值的長期記錄。換句話說,支持USDR 的抵押品價值應該穩步增長。

這些TNFT 的缺點是與房地產市場相關的相對不流動性。與貨幣或證券不同,房地產無法在幾分鐘內售出。此外,房地產仍然可能貶值。因此,需要一個良好的清算機制,並採取預防措施以保持USDR 的超額抵押。 Tangible 有一些方法來保持抵押比率(CR)超過100%:

· 如果USDR 的CR 降至100%以下,則房租收益的一半將被保留在USDR 抵押品金庫中。因此,每日重新平衡將減少50%。換句話說,直到CR 回到100%之前,USDR 持有人將賺取較少的利息。

· 支持USDR 的金庫始終持有多樣化的流動資產組合,以進行快速清算(例如DAI、協議所有的流動性和TNGBL)。

· 如果所有的DAI 和其他儲備金都被耗盡,房地產TNFT 將被清算。在這種情況下,用戶將獲得pDAI 而不是真實的DAI。 pDAI 是一種IOU Token,表示對真實DAI 的索賠,一旦執行清算後,就可以兌現。

· RE 收益的好處是它不太相關於資產的價格波動性。即使房產價值下降,租金在短期到中期內也不會改變。

鑄造USDR

USDR 可以使用TNGBL 或DAI 以1:1 的比率鑄造。要訪問鑄造功能,用戶可以訪問Tangible 的網站。 USDR 合約部署在Polygon 上,並基於Open Zeppelin 智能合約。

當鑄造USDR 時,DAI 或TNGBL 被發送到USDRTreasury 保險庫,作為支持USDR 的抵押品。然而,使用TNGBL 鑄造USDR 的數量是有限制的。根據文檔,這不能超過鑄造的總USDR 量的10%,減去贖回的USDR 量。這減少了與TNGBL 波動性相關的風險並防止潛在的死亡螺旋事件。

Tangible 還計劃從系統收益中鑄造USDR。當USDR 保險庫中的資產超過100% 的抵押率時,這種情況就會發生。在這種情況下,系統會使用收益通過鑄造新的USDR 購買更多的房地產TNFT。例如,如果TNGBL 的價格上漲,就會針對這種升值鑄造新的USDR 並用於購買TNFT。這有助於將抵押品從TNGBL 轉移至收益產生的房地產。

該團隊還表示有意在未來完全自動化這個過程。雖然該過程表明了最大化資本效率的意願,但該團隊留下了一個抵押品緩衝區以降低風險(稍後詳述)。

贖回USDR

USDR 隨時可以1:1 兌換成DAI。使用贖回功能將產生0.25% 的費用。根據Tangible 的說法,這個費用是可配置的,並將略高於Curve 的費用,因此鼓勵交換而不是贖回。

如果保險庫中的所有DAI 都被贖回,希望贖回USDR 的用戶將收到pDAI(承諾的DAI)-一種合成的IOU Token,代表對真正的DAI 的索賠。然後,保險庫將開始其TNFT 的清算過程。用戶將能夠將pDAI 1:1 交換成DAI,一旦房地產TNFT 以更多的DAI 售出。

在所有房地產被清算後,用戶最終可以贖回TNGBL。作為100% 贖回需求的預防措施,有一個由多元化保險庫組成的保險基金,確保1 USDR 始終可以兌換1 美元的價值DAI。

Tangible 還計劃利用協議擁有的流動性(POL)。該協議目前擁有Curve 元池(USDR-am3CRV)的大部分份額。因此,設置高於Curve 交換費用的贖回費用是有意義的,因為這樣可以激勵用戶使用Curve 元池交換USDR,而不是將保險庫清空。

總的來說,USDR 的贖回數量受其財庫中DAI 的數量(以及間接受Curve 池中其他穩定幣的數量)的限制。但是,這僅適用於即時贖回。願意等待的用戶可以依賴TNFT 清算機制,獲得pDAI 而非DAI。

USDR 抵押品結構

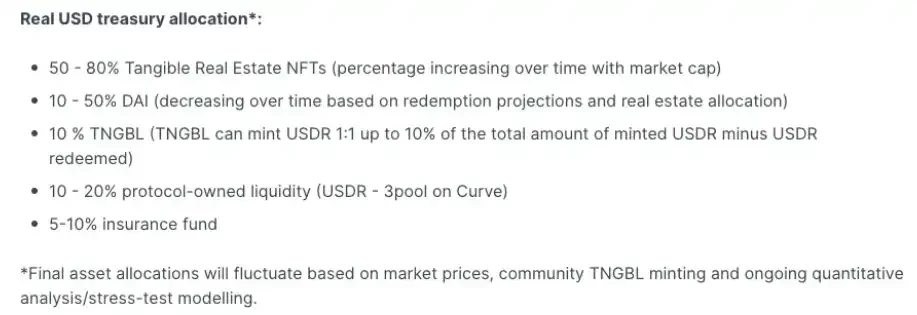

如上所述,USDR 由不同類型的抵押物品支持。目前有五個類別,每個類別都有靈活的份額結構。

根據它們的文檔,抵押品結構如下圖所示:

實際的抵押結構目前與上述目標相差很大。

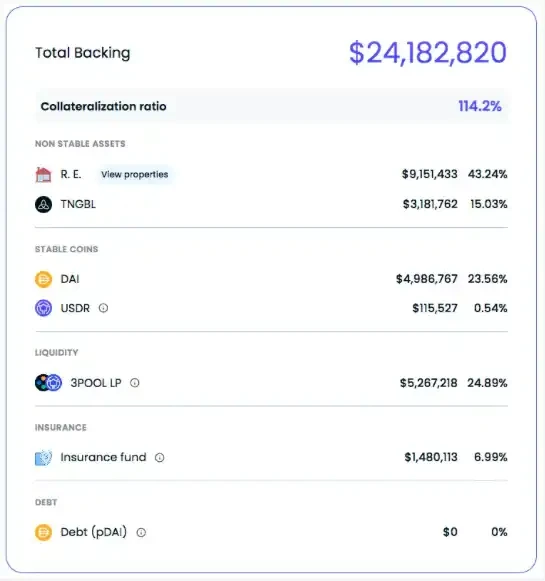

下圖顯示了當前的抵押結構。房地產份額僅為43.24%,這部分需要更多增長才能達到50-80%。另一方面,TNGBL 的份額超過15%,這與擬定分配的增加了5%的差異。根據團隊的說法,這是由於TNGBL 最近的價格升值。

[附註:圖中報告的份額對應於未償還的USDR(21.1M 美元)。與整體抵押品價格(24.1M 美元)相比,房地產僅佔37.8%]。

支持系統可以在以下地址進行驗證:

· USDRTreasury——包含DAI,TNGBL,RE NFT 和USDR。 USDR 是根據收益鑄造並臨時存儲,直到新的房地產在市場上上市。然後將其轉換為房地產。

· LiquidityManager——包含cvxUSDR3CRV-f,USDR / am3CRV Curve LPs 的Convex 股份。

· Insurance Fund-Polygon——Polygon 上的保險基金

· Insurance Fund-Optimism——Optimism 上的保險基金

· Insurance Fund-Ethereum——Ethereum 上的保險基金

大部分保險基金儲備在Polygon 上。資產包括USDC20 / TNGBL80 balancer LP,鎖定的USDC / TETU LP,鎖定的CVX,USDC,鎖定的VELO 和OP。儘管保險基金旨在保護用戶免受TNGBL 死亡螺旋的影響(即確保用戶在100%贖回需求的情況下得到充分賠償),但幾乎一半的保險基金價值來自TNGBL。約420,000 美元的價值是鎖定資產,只有約27,000 美元是流動的和外部的(不暴露於TNGBL)。

值得注意的是,協議擁有的流動性所佔比例相當大。擁有協議的流動性對於增加流動性、為金庫創造收入流和提供交換USDR 的另一個途徑(除了贖回)具有利益。然而,建議將協議擁有的流動性與用戶鑄造的抵押品(例如DAI 或TNFT)區分開來。通過自動POL 策略鑄造的USDR 更類似於可用儲備而不是流通供應。儲備依賴於曲線池中的LP 為對手方資產提供資金,過度依賴POL 策略表明核心產品的有機需求較低。 Tangible 目前擁有Curve 池的約42%,表明提供流動性的有機需求相對較低(儘管新的Curve 測量器很可能吸引更多的外部LP)。

Token化房地產作為抵押品

房地產是USDR 的主要抵押品類型。正如之前提到的,使用房地產有幾個優點。它本身就帶有收益,價格波動性低,收益不受價格影響,並且有強大的升值歷史。

Tangible 計劃將房地產作為主要抵押品,USDR 的80%將由房地產支持。這引出了一些關鍵問題:

· 如何定義房地產的真實價值(市場價)?

· 採用何種方法對房地產進行估價?

· 考慮到以房地產作為主要抵押品所帶來的風險,100%的CR 是否是USDR 的最佳參數?

· USDR 是否應該擁有內置的風險管理和清算系統?

· 房地產的流入和清算過程有多可信?

· 監管情況對Token 化房地產有何影響?

這篇文章無法回答所有這些問題。然而,顯然使用房地產作為抵押品存在某些缺點。首先,它會使抵押品價值的計算變得複雜。確定這些房地產的真實價值並不是一件輕鬆的事情。一些網站提供估計市場價格的服務。例如,zoopla.co.uk 是其中之一。 Tangible 建議使用hometrack.com 查找房價。然而,這些只是估算,因為真實價格只有在房地產出售後才能確定。

第二個障礙是驗證TNFT 是否代表承諾的SPV,以及SPV 是否擁有該房產。在沒有實際購買房屋的情況下,鑄造TNFT 並不重要。因此,Tangible 提供了訪問每個財產(示例財產)的所有官方文件的機會。

Tangible 實現了指紋預言機方案來定價其RWAs TNFT。指紋預言機使用分配給每個產品的唯一ID(product_id =表示唯一項的字符串)。這樣,Tangible 可以將每個項目映射到其供應商提供的市場價格。在鑄造TNFT 之前,為產品分配指紋,並在鑄造後將Token ID 映射到指紋。之所以選擇這種解決方案,是因為它適合Polygon 側鏈的有限區塊大小。

該團隊聲稱正在與Chainlink 和第三方審計師合作,以整合儲備證明(獨立驗證房產所有權和支持NFT 的適當文件)和來自hometrack.com 的價格提供(稍後擴展為定價數據提供商的聚合)。該團隊認為,該集成將在5 月中旬完成。

目前,Tangible 受到信任來進行抵押品的價值估算。雖然Tangible 已經表示有意將獨立第三方納入其中並減少對團隊的中心依賴,但這仍有待觀察。

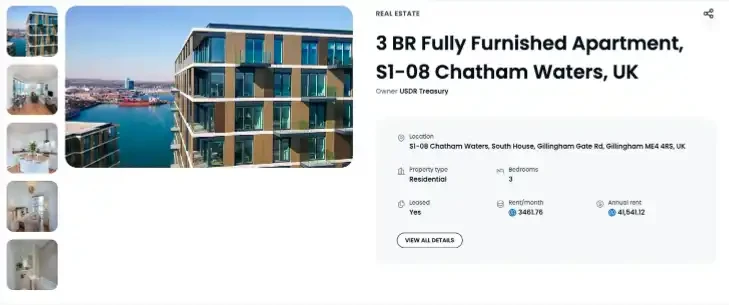

所有權和購買證明- 例子

Tangible 提供了支持USDR 的14 棟房產的清單。讓我們來看看位於Gillingham的公寓的例子(請參見下方的圖片)。這是支持USDR 的房產之一。所有相關文件都可以通過Dropbox 文件共享訪問。

根據網站和鏈上記錄上的清單,相應的TNFT 歸USDR 財政部所有。該項目在Polygon 上列出。它可以通過其ID 號碼(340282366920938463463374607431768211474)識別。

然而,這只是完成鏈上證明USDR 財政部擁有相應TNFT 的一部分。 Tangible 還附上了八份文件用於購買證明,其中包括評估報告,證明該公寓的市場價格為470,000 英鎊(約合580,000 美元)。此外,還有一份銷售協議,提供商定的銷售價格,以及一份確認該房產以413,000 英鎊(包括印花稅和其他費用)購買的完成聲明,還有一份房產管理協議(PMA) 和一份保險單。

此外,文件共享包括一份成立名為TNFT PROP 12 LTD 的SPV 的公司註冊證明書。這也可以通過檢查英國的官方公司註冊處進行確認。一份轉讓文件證實,Gillingham 的Chatham Waters 房產已轉讓給了相應的LTD(SPV)。

顯然,根據Tangible 在平台的RE 部分上列出的每個房產提供的法律文件,Tangible 的子公司在英國成立的SPV 已經執行了買賣合約。與Tangible 的商業模式和LO 陳述一致,每個SPV 都有望獲得和擁有房產的法律和實際所有權。

假設所有文件都正確,這將完成所有權的證明。根據Tangible 的文檔,法律所有權仍歸Token 發行人Tangible 所有。然而,實際所有權則歸Token 持有者所有。這種設置類似於Circle 的USDC。

總之,驗證房地產價格和所有權的過程相當繁瑣,且不可擴展。 Tangible 或USDR 的用戶必須信任該項目或針對支撐USDR 的每個TNFT 進行驗證過程。這個過程需要改進,需要找到更好的方法來增加透明度。 Tangible 提到與Chainlink 合作,直接從獨立來源提供其房地產的市場價格。然而,這還沒有實施,並引發了其他問題(下一節會更詳細地討論)。

風險向量

智能合約風險

該協議已經部署了60 多個獨特的智能合約(List1 和List2),具有跨鏈實現和許多重要的離線組件。與USDR 相關的智能合約已經通過三個階段的CyberScope 審計:

1. 初步審計(2022 年11 月24 日)

2. 修正階段1(2022 年12 月15 日)

3. 修正階段2(2023 年1 月17 日)

[附註:CyberScope 的審計報告錯誤地將發布日期標註為2022 年1 月,而非2023 年。團隊已被通知並承認錯誤]

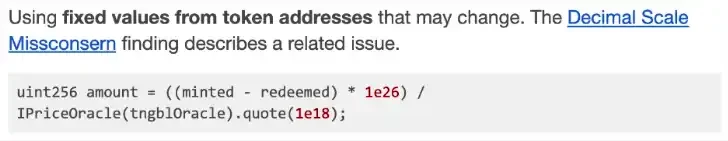

審計未發現任何重大漏洞或高風險問題。總共發現了19 個問題(2 個中等,17 個次要和0 個關鍵問題)。但是,它提出了幾個建議,以改善代碼或架構。以下是一些示例:

1. 管理員配置——許多合約依賴於管理員的配置,例如用於資金分配(例如債券計劃,附屬和激勵功能)和直接狀態操作。換句話說,該協議依賴於人與其合約的交互。 Tangible:Deployer EOA 可以在系統內設置特權角色,從而有能力影響用戶資金。

2. 小數架構——合同沒有小數規範機制。這導致合同內存在過多的小數規範,創建了合約之間的不必要依賴關係,並且硬編碼可能會改變的值。審計中的一個示例如下所示:

3. 合約角色架構——每個合約都包含自己的訪問層。合約使用了幾個角色,例如BURNER,MINTER,CONTROLLER,TRACKER,ROUTER_POLICY 等。 DEFAULT_ADMIN_ROLE 控制了一些最關鍵的功能,並已授予Tangible DAO 4-of-5 多重簽名。

審計員指出管理員角色與一般架構(地址、合約)之間可能存在衝突。他們建議使用多簽名錢包作為額外的安全層。

在上一個點的基礎上,人們普遍擔心訪問權限問題。我們的研究發現,幾乎每個合約都有某種形式的管理員訪問權限,因此,這些合約都不是不可變的。儘管大多數合約使用多重簽名,但是由於存在大量合約,這也打開了潛在的攻擊向量。尤其是Tangible 的部署賬戶(Deployer EOA),在系統中具有巨大的權力。它是DEFAULT_ADMIN_ROLE,可以為任意地址設置角色。雖然團隊經常將管理員控制權轉移給4-of-5 的多重簽名,但必須注意,新管理員必須取消Deployer 在每個部署的合約中的管理員角色。這個手動過程增加了人為錯誤的風險,可能會影響到用戶資金的安全。

總之,審計未發現任何嚴重問題。然而,儘管審計發現沒有問題,當前的設置仍需要謹慎對待。 Tangible 的60 多個合約都不是不可變的,而且許多合約都依賴手動交互(管理員角色)。這些角色很難跟踪,並且沒有以統一的方式實施。合約的數量和當前設置增加了額外的複雜性,本質上打開了不必要的風險向量,並容易出現人為錯誤。此外,這些合約容易受到受損訪問權限的影響。這些問題的加劇表現在該項目沒有去中心化組件(例如治理模塊)和缺乏漏洞賞金計劃。

鏈上託管風險

如上所述,Tangible 平台和USDR 智能合約涉及一個基於角色的訪問控制系統,由少數多重簽名錢包擁有(由Deployer EOA 授予)。因此,託管風險在Tangible:Deployer 和這些簽名者手中。他們基本控制整個項目,使其成為一個完全中心化的項目。

從最相關的錢包的簽名者看,所有錢包都包含同樣的三個EOA。下面列出所有簽名者的摘要:

· Tangible Labs 多重簽名(2-of-3)。該錢包控制USDR 抵押品金庫和所有TNFT(包括房地產)的鑄造:

——簽名者1(460 天- 高活躍度;ENS 標記->tangiblelabs.eth)

——簽名者2(558 天- 中等活躍度)

——簽名者3(428 天- 低活躍度)

Tangible DAO 多重簽名(4-of-5)該錢包在大部分系統合約中擁有管理權限:

——簽名者1(460 天- 高活躍度;ENS 標記->tangiblelabs.eth)

——簽名者2(558 天- 中等活躍度)

——簽名者3(428 天- 低活躍度)

——簽名者4(306 天- 無活躍度)

——簽名者5(306 天- 無活躍度)

USDR 金庫經理多重簽名(2-of-5)。該錢包管理USDRTreasury 中的資產:

——與上述錢包相同的五個簽名者(Tangible DAO Msg)

前三個簽名者在所有三個錢包中都是相同的。完成4-of-5 和2-of-5 多重簽名的另外兩個簽名者沒有活動,這表明所有多重簽名可能通過三個地址控制。

另一個例子是市場費分配器。該合約用於分配66.6% 的費用並在Uniswap 上交換剩餘的33.3% 以購買和銷毀TNGBL。該合約由一個單一的EOA 控制。對於3,3+ NFTs 也是如此:Tangible:Deployer 控制其中78%。此外,賄賂經理在所有鏈上都是同一個EOA。

換句話說,Tangible 的智能合約託管的所有資產都存在高度的信任因素。一個人控制了系統中相當大的資金流動,這理應是可自動化/可調用的公共功能。 USDR 金庫中的抵押品也可以被Tangible Labs 多重簽名錢包訪問,幾乎所有的智能合約也是如此。我們的結論是,目前的託管設置存在高度的風險,高度的信任,容易出現錯誤。

鏈下(RWA)託管風險

正如先前所述,以房地產作為穩定幣抵押品具有一些優點,但也存在一些風險。主要風險如下:

· 鏈下託管——將房地產作為抵押品需要在SPV 內信任託管法律所有權,SPV 和區塊鍊等價物由Tangible Custody LTD 控制。

· 合法性和監管合規性——由於缺乏監管指導,目前的設置是否符合監管要求還不清楚。這可以適用於大多數Crypto 項目,但這種情況更為重要,因為它對現實世界產生影響,包括租戶和當地社區。

· 利益衝突——同一家公司既發行USDR 穩定幣,同時控制支持該穩定幣的RWA 的進出口,可能會導致利益衝突。它還增加了單一故障點,並引發了可擴展性問題。

· 房地產評估——評估RE 的抵押價值是一個複雜的過程。像Hometrack 或Zoopla 這樣的網站提供的支持是一個不錯的開始,但這些只是估計值。他們無法預測清算價值。此外,Hometrack 是需要付費使用的,因此限制了可訪問性(每次估價的費用為20 英鎊)。而另一方面,Zoopla 則可以免費使用。

預言機風險

當看到一個例子時,與前兩點相關的風險變得顯而易見。使用與前一節中相同的房產,Zoopla 估計價格在370k-390k 英鎊(457k-482k 美元)之間。這是針對與上述Gillingham 公寓類似的房產進行估價。相比之下,Tangible 將Gillingham 房產估價為529k 美元。相差9-15%。這允許發行更多未在壓力測試中得到完全支持的USDR。據團隊表示,他們的估值還包括RE 儲備中持有的其他資金(例如5%的維護費用,2%的空置費用,2%的管理費用等)。儘管如此,這個例子強調了當同一個協議發行穩定幣和支撐其的抵押品時出現的利益衝突。自然而然,Tangible 會有動力進行高估。

此外,有一個TNGBL 價格反饋,限制了可以從TNGBL 中鑄造出的USDR 數量。 USDRExchanger 合約通過查詢TNGBLPriceOracle 來強制執行可以存入的TNGBL 的USD 價值。 TNGBL 價格預言機通過多重簽名交易進行更新,使用UniV3 上的TNGBL / DAI 池作為次要價格反饋,僅在低於團隊的主要價值時才被接受。這可以通過設置在結算的TNGBL 價格上限來防止市場操縱,但進一步凸顯了系統對Tangible 團隊積極管理的依賴性。

總之,Tangible 使用自定義的Oracle 解決方案。這使他們能夠了解他們交易商品的價格。在Curve Gauge Proposal 中還提供了一些細節:「我們目前擁有自己的房地產預言機,但正在與Chainlink 合作進行整合,然後可以在實時鏈上反映第三方Hometrack.com 的真實房產估值,這樣庫值和抵押比率就是最新狀態,這也讓我們得以賺取利潤並及時鑄造。」

與Chainlink 和獨立審計員的合作將是一個重大的改進。這將消除有關Tangible 利益衝突的擔憂。然而,僅使用Hometrack 作為唯一的價格權威將可靠性的問題轉移到另一個單一實體上。雖然這肯定是一種改進,但它不能保證預言機引用可靠的清算價格。

監管風險

房地產NFT 可能被歸類為證券Token,可能需要在英國金融行為監管局(FCA)進行註冊。在缺乏明確監管指南的情況下,有關該業務模式的官方法律意見書(LO)將作為令Token 化合規的證明。我們向團隊請求獲得LO 聲明的訪問權限,他們已經與我們分享了此文件。該文件由Llama Risk 法律顧問審計,遵循其規定並經Tangible 確認後,我們得到了確保其操作免於FCA 註冊的保證。

隨著提供房地產NFT 等實際財產擔保證券的項目所面臨的監管清晰度仍然是一個挑戰,確保獲得優質的法律指導至關重要。 Tangible 團隊目前每週徵求法律建議,並表示他們將於6 月開始擁有內部法律和合規團隊。

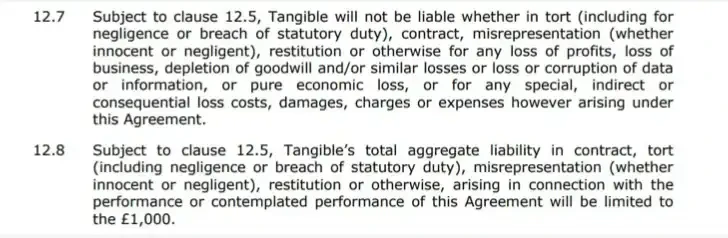

用戶應該注意,根據Tangible 服務條款,TNFT 有限公司排除公司的損害賠償責任,並將合約、侵權、誤導或歸還的金額限制在1,000 英鎊以內。

Llama Risk 的法律顧問認為,由於Tangible 在將房地產數字化並賣給零售投資者時,作為RWA 和鏈上交易之間的橋樑,一個誠實守信的商家應該確保足夠的客戶保護水平。這裡的服務條款提供了最低限度的保護。

脫鉤風險

自問世以來,USDR 一直相對穩定。唯一值得一提的脫離錨定發生在2023 年3 月11/12 日的周末。就在USDC 失去錨定的同一個週末。 USDR 部分由DAI(約25%)支持,而DAI 本身則主要由USDC(約63%)支持。 Tangible 在其測量提案中描述了該事件。 「在UTC 上週六上午,DAI 儲備減少,因為人們開始驚慌失措。我們預計人們會開始兌換pDAI,而在UTC 上週一上午,我們將需要為那些想要快速退出其位置的人創建DAI- pDAI 的流動性池。然而,這並不是必需的,因為我們在不需要協議發行pDAI 的情況下恢復了錨定。然而,這種風險仍然存在,並且是將穩定幣以Token 化的不動產為後盾的單一最大缺點。」

然而,關於USDR 的穩定性,價格大多圍繞著1 美元的標準。它也很快從三月中旬的脫離錨定中恢復過來(見下圖)。

以下的穩定機制用於保持USDR 在錨定狀態:

· 首先,為了防止脫錨,USDR 可以兌換其支持它的DAI。目前,約25% 的抵押品以DAI 計價。

· 其次,USDR 由協議擁有的流動性支持,由USDR Curve 池組成。兩個措施的結合為交易或兌換USDR 提供了一定數量的流動性。

· 然後,Tangible 成立了一個保險基金。撰寫本文時,該保險基金總額約為1,100,000 美元(佔USDR 抵押品的9.2%)。然而,基於Polygon 的多重簽名主要包含20/80 USDC/TNGBL LP Token。換句話說,該保險基金主要由更多的TNGBL 組成。

· 正如前面提到的,Tangible 還計劃實施pDAI(即承諾型DAI)。在銀行擠兌的情況下,即Tangible 不得不出售其RE TNFT,以讓USDR 持有者獲得補償時,就需要使用pDAI。在這種情況下,可以兌換pDAI,而不是DAI。一旦足夠的房地產被清算,pDAI 持有者可以將其換成真實的DAI。

TNGBL 作為抵押品

Tangible 的目標是將其自己的TNGBL Token 組成支持的抵押品的5-10%,即可將其鑄造成價值1 美元的TNGBL。這使得USDR 成為部分的算法穩定幣,並引發了市場不利情況下其可靠性的擔憂。雖然Tangible 限制了可以從TNGBL 鑄造USDR 的數量,但它現在佔總支持的14%。

使用部分內源性抵押品類型可能會出現令人擔憂和潛在不可持續的策略。例如,賄賂經理定期存入TNGBL 以鑄造USDR 用於其激勵計劃。這使Tangible 獲得了類似於鑄造無擔保穩定幣的權力,這引發了對Mochi's USDM 的緊急行動。 Tangible 可能會通過TNGBL 鑄造USDR 並兌換成DAI 或將其出售到其Curve 池中獲取USDC/USDT/DAI。團隊最近開始在Warden Quest 上為其USDR/am3CRV 池提供激勵,共計225,000 美元的存款。大部分資金來自Binance 錢包,一些來自於由TNGBL -> USDR -> DAI(Curve 池)的流動資金。

對於TNGBL 在USDRTreasury 中的存款分析顯示,大部分USDR 的鑄造都是來自團隊存款,主要來自於他們的賄賂錢包(用於激勵增加USDR 流動性的賄賂)和政府錢包(購買政府Token,包括CVX 和VELO,以增加對USDR 池的激勵)。以下所示的金庫轉移包括來自這兩個團隊錢包的大部分存款。總的來說,在金庫合約中的1,106,514 個TNGBL 中,有1,023,854 個(>92%)已確認是團隊存款。

這種策略允許Tangible 通過為USDR/am3CRV 池(以及其他流動性場所)提供激勵來積極擴張,但前提是TNGBL 的價格必須保持穩定。如果TNGBL 的價格大幅下跌,USDR 可能會出現不足抵押的情況。如前幾節所述,TNGBL 是最後一個可以兌換的金庫資產,在所有DAI 和RE 都被兌換之後才能兌換。保險基金主要由USDC/TNGBL Balancer 池組成,但在緊急情況下,這將大多無效。 TNGBL 對USDR 的償債能力構成重大風險。

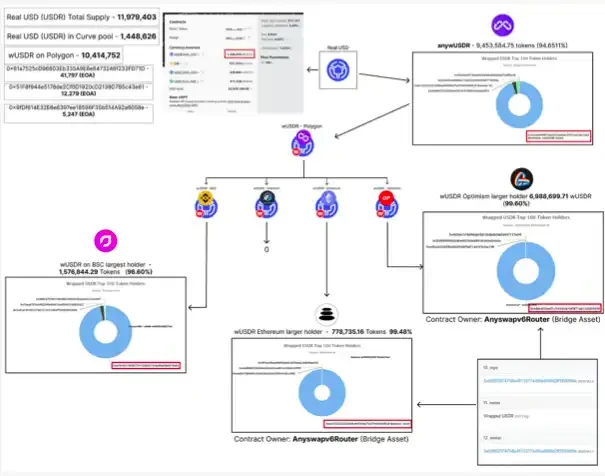

wUSDR

USDR 可在不同的區塊鏈上使用,這也需要考慮到匯率穩定性。為了在Polygon 之外使用其穩定幣,Tangible 創建了包裝的USDR(wUSDR)。

真實的美元可以通過Tangible 的網站包裝成wUSDR。包裝過程在Polygon 上完成。然後,可以使用Multichain 的路由器將其轉移到BSC、Optimism、Ethereum 和Arbitrum。 wUSDR 持有人隨後可以在這些生態系統中的不同DEX 和收益聚合器上提供流動性和農場。例如,Optimism 上的Beefy 和Velodrome、BSC 上的Thena,以及Ethereum 上的Balancer 和Aura。目前還未開放在Arbitrum 上的農場。

為了與Multichain 的路由器兼容作為「跨鏈資產」,wUSDR 實現了Multichain 的擴展智能合約Anyswapv6ERC20.sol。這在將wUSDR 轉移到上述鏈時創造了更好的用戶體驗。然而,正如我們之前關於Multichain 的報告中所強調的,這將wUSDR 的鑄造和銷毀功能授予了Multichain 的MPC 控制。因此,這為USDR 和wUSDR 增加了一個額外的依賴和風險元素。

此外,wUSDR 和USDR 之間存在很大的差異。該Token 的封裝版本不會進行rebase 操作,而是在租金分配發生時價格會上漲。因此,wUSDR 和USDR 的價格存在差異(見下圖)。

由於價格不斷上漲,這些流動性池不是「純穩定池」,不能被認為是有意義地促進USDR 固定機制的貢獻。相反,這增加了一個已經相當複雜的項目的複雜性。值得指出的是,wUSDR Token 持有人存在高度集中的情況。在Polygon 之外的所有鏈上,幾乎所有的wUSDR Token 都被存入了上述的DEXs(見下圖)。

總之,Tangible 已經建立了幾個支持USDR 錨定的機制。他們構想了一種有前途的方法(pDAI),以確保USDR 持有者可以隨時用等值物品贖回USDR。然而,大多數措施仍然是新的,沒有經過實戰考驗,有些是完全中心化的(例如房地產清算)。特別是在銀行擠兌的情況下,USDR 是否能夠保持其固定匯率是值得質疑的。此外,該項目通過其wUSDR Token 和多鏈集成引入了多個維度的額外複雜性和潛在弱點。這些因素不利於USDR 匯率穩定的安全性。儘管如此,USDR 到目前為止已經被證明相當穩定(自2022 年10 月以來),並成功度過了它的第一次脫鉤。

Llama 風險評估標準

1. 一個單一實體有可能欺騙其用戶嗎?

是的,Tangible 有可能忽視資產清算或不履行贖回義務。它還充當自己定價RWA 的神諭。大多數協議的資金,包括其庫存、保險基金和智能合約託管的抵押品,都可以通過團隊控制的多重簽名進行訪問。此外,沒有時間鎖。

團隊已公開身份,並且有建立Web3 創業公司的經驗,這增加了一定的可信度。然而,高度的系統複雜性以及中心化的訪問控制會引起擔憂。

2. 如果團隊消失了,項目能否繼續?

不行,團隊控制著所有合約、資產和所有RWA 的監管。如果團隊消失,DAO 無法行使其RWA 的清算權。此外,沒有人可以更新合約、分配費用或訪問保險庫中持有的任何其他資產。因此,Tangible 監管的房地產或任何其他RWA 不太可能被團隊之外的任何人訪問。

團隊提到了一項計劃,即與其他RE 發行者合作,以減少對自己的LLC 的依賴。這還有待觀察。

3. 該協議是否依賴CRV 或其他激勵措施來保持其錨定?

在獲得Curve 標准後,USDR 的市值已達到1150 萬美元。 USDR 也一直相對穩定。僅在USDC 解鎖期間出現了解鎖,而大多數穩定幣在一個週末內都會出現一些問題。 USDR 很快恢復了,並保持了穩定。

然而,USDR 依賴於Curve 池中的POL,以提供足夠的流動性,並通過協議直接最小化贖回。這可能會產生對Curve 池激勵的依賴,以避免流動性危機,這可能會成為系統面臨破產風險時的拐杖。

4. 審計是否揭示了任何令人擔憂的跡象?

沒有,第一次審計沒有發現任何嚴重問題。然而,迄今只有一次審計。第二次審計正在進行中,而本報告正在撰寫。值得注意的是,目前沒有主動賞金計劃,而且Tangible 通常還是一個年輕的項目。

有一些架構上的不一致性和過多的手動、特權功能。目前,Tangible 更像是一個公司而不是一個協議,存在人為錯誤或不良系統管理的可能性。鑑於系統的複雜性,僅進行一次審計並缺乏漏洞賞金計劃不足以提供強有力的安全保障。

結論

Tangible 是一個非常雄心勃勃、快速發展的項目。它引入了新穎的RWA 使用案例和一種具有內在收益和再平衡機制的創新型穩定幣。關於RWA 交易和房地產抵押品的概念是新穎且經過深思熟慮的。然而,團隊所擁有的中心化控製程度存在利益衝突,因為團隊既是RE TNFT 發行方,又是基礎資產的託管方。此外,該項目的實際實現還有很大的改進空間。 Tangible 優先考慮增長和快速推出新功能,而不是現有基礎設施的去中心化和可持續性。

智能合約訪問控制、RWA 託管、治理和抵押品結構的整個設置都不足以保證安全,並需要對平台背後的實體完全信任。此外,它在技術和概念層面上都非常複雜,需要改進項目的透明度(例如RWA 的所有權和託管、RWA 的定價、跨鏈wUSDR 實現、路線圖、訪問權限、管理員角色和隱藏的所有者等等)。

雖然我們讚揚該項目的雄心壯志,但我們認為太過於依賴核心團隊。用戶完全依賴團隊的誠實和負責任的管理。為了滿足Curve 規則的要求,Tangible 應該實施將其RWA 的價格預言機和準備金證明轉移到獨立的審計機構和預言機提供商的計劃。 TNGBL 也應該被移除為抵押資產,因為它會增大USDR 的風險。在這些變化發生之前,我們認為Curve 不應該激勵USDR/am3CRV 池。