著者: Bootly

Bitcoin Vault は厳しい選定プロセスを経ています。

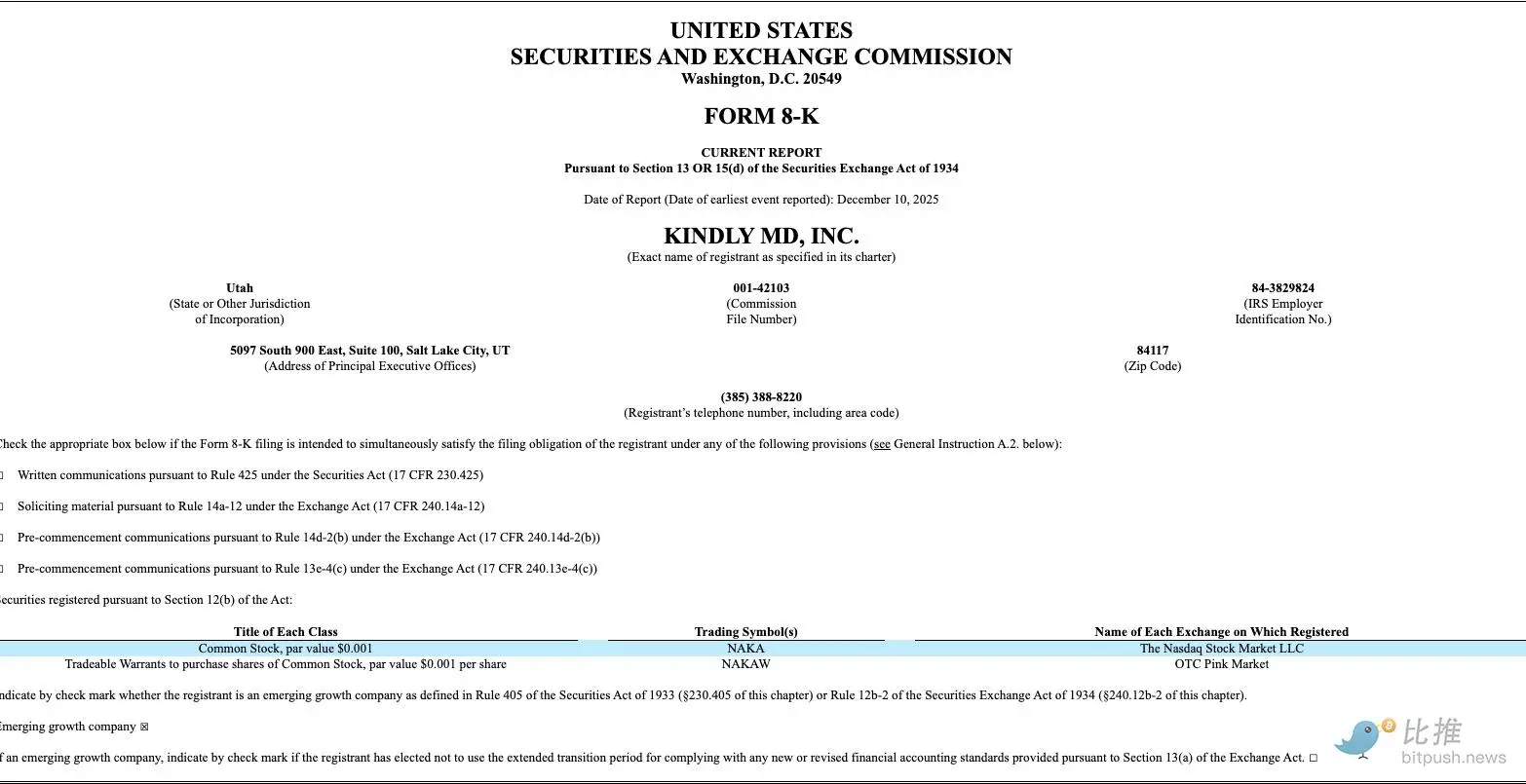

つい最近、NasdaqがKindlyMD(NAKA)に対して最低株価遵守の警告を発したことで、「ビットコイン保管会社」セクターは、ストーリーを語ってプレミアムを受け取る段階から、「キャッシュフローはどこから来るのか、資金調達は継続できるのか、そして極端な市場状況でコインを売却するのか」という難しい質問に答えることを余儀なくされる段階へと、より過酷で現実的な段階に突入しました。

ナスダックの規則によれば、同社はコンプライアンスを回復するために、2026年6月8日までに少なくとも10営業日連続で株価を1ドル以上に維持する必要がある。

資本市場で資金を調達する能力が生命線となっている「財務会社」にとって、こうした通知は融資割引、流動性の縮小、評価額の再設定という連鎖反応を引き起こすことが多い。

市場の忍耐は尽きつつあるようだ。

模倣者は圧力にさらされている。市場は「足で投票している」のだ。

ストラテジー(MSTR)がこのモデルの創始者であるならば、過去1年間、市場ではその軌跡を模倣しようとする多くの追随者が見られてきました。しかし、最近の株価動向は、投資家がこれらの「模倣者」に対してますます厳しい評価を下していることを示唆しています。

過去 1 か月で、KindlyMD (NAKA) の株価は約 39% 下落しました。

エリック・トランプに関連するアメリカン・ビットコイン(ABTC)は、68%近く下落した。

アンソニー・ポンプリアーノ氏が関与していたプロキャップ・ファイナンシャル(BRR)は、70%近く下落した。

この減速は孤立した事例ではなく、業界全体の現象です。イーサリアム保管企業においても、状況は改善していません。例えば、Bitmine Immersion Technologies (BMNR) を例に挙げましょう。ETHを中核資産とするこの企業の株価は、昨年10月の暗号資産市場の急激な調整以降、30%以上下落しました。一方、イーサリアムの価格も同時期に約25%下落しています。

つまり、景気後退時には、これらの企業は「バッファー」を提供できないだけでなく、原資産よりも高いボラティリティを示すことが多いのです。

誰がプレミアムを支払い、誰が割引されるのでしょうか?

各企業の状況をさらに分析すると、特に2つの指標、すなわち暗号資産保有量とmNAV(時価総額/純資産価値)において違いが顕著に表れます。前者は暗号資産市場における企業の規模を決定づけるものであり、後者は市場が依然として企業の継続的な資金調達能力に対してプレミアムを支払う意思があるかどうかを反映しています。

Bitcoin Treasuries やその他の情報源からの公開データは、さまざまな企業間の差別化がすでに非常に明白であることを示しています。

主要ビットコイン保管会社のコアデータの比較

| 会社 | 主要資産 | 現金保有 | 現金保有額の推定市場価値 | 現在の時価総額 | mNAV |

|---|---|---|---|---|---|

| 戦略(MSTR) | ビットコイン | 671,268 BTC | 約577億米ドル | 約460億米ドル | ≈0.8倍 |

| KindlyMD(中) | ビットコイン | 5,398 BTC | 約4億6500万米ドル | 約1億6100万米ドル | ≈0.35倍 |

| アメリカンビットコイン(ABTC) | ビットコイン | 5,098 BTC | 約4億3900万米ドル | 約20億ドル | ≈3.5倍 |

| プロキャップ・ファイナンシャル(BRR) | ビットコイン | 4,951 BTC | 約4億3500万米ドル | 保有資産価値を下回る | <1倍 |

注: 保有量および評価データは、ビットコイン国債などの公開されている追跡データに基づいており、時価総額は一定期間の推定値です。

このデータセットによって伝えられる信号は複雑ではありません。

市場はもはや「ビットコインを保有するかどうか」という問題を価格決定するのではなく、むしろ企業の資本構成、資金調達の柔軟性、事業継続能力を再評価している。

KindlyMDのmNAVは0.4を下回っており、これは同社株が現在市場で「帳簿価格以下の高リスクの投資商品」とみなされていることを意味します。一方、アメリカのビットコインは依然として高いプレミアムを維持しているものの、急激な価格下落を経験しており、このプレミアム自体が極めて不安定であることを示しています。

全ての企業の中で、ストラテジー(MSTR)の変化が最も顕著です。同社のmNAVは年間で一時1.5倍を超えましたが、第4四半期にビットコインが高ボラティリティ局面に入ったため、指標は急速に資産ベースの水準に収束し、最近では0.8倍程度まで下落しました。

この変化は単なる「評価の修正」ではなく、むしろ市場の焦点の移行です。

焦点は「どれだけ多くの仮想通貨を購入できるか」から「ボラティリティの高い時期に仮想通貨を売却せざるを得ないかどうか」に移っている。

このような背景から、ストラテジーは、極端な市場状況でビットコインを売却する可能性を明確に減らすために、今後21か月間の配当金と債務利息の支払いをカバーするために約14億4000万ドルの現金準備金を確保すると発表しました。

根本的な現実:ほとんどの企業は実際には高値で買収した。

視野を広げると、業界全体の脆弱性が統計により直接的に反映されます。

Bitcoin Treasuriesによれば、測定可能な原価基準を持つ約100社のビットコイン保管会社のうち、65社が現在の価格でビットコインを購入しており、業界全体としては大きな未実現損失を経験しているという。

さらに注目すべきは、最近の市場の急落局面において、少なくとも5社が合計1,883ビットコインを売却したことです。この行動自体が、「仮想通貨を長期保有し、市場サイクルを乗り切る」という考え方と大きな矛盾を生み出しています。

Hivemind Capitalの創業者マット・チャン氏は、この段階は「業界の再編」に近いと表現しています。Yahoo Financeとのインタビューで、チャン氏は今年、自身のチームが100社以上のデジタル資産保管会社を評価したものの、最終的に投資したのは10社程度にとどまったと明かし、そのかなりの部分が徐々に「無関係」になる可能性があると率直に述べました。

彼の見解では、今後ますます多くの伝統的企業がビットコインやイーサリアムをバランスシートに組み入れるようになったとしても、それだけでは長期的な競争優位性を築くには不十分だ。真の分岐点は、安定した営業キャッシュフローを確保し、継続的な資金調達に頼ることなく財務構造を維持できるかどうかにある。

ギャラクシーデジタルのアナリストは、この業界の大混乱は実際には「ダーウィンの淘汰」プロセスであると指摘しています。リスク選好度が低下し、資金調達コストが上昇するにつれて、事業支援を受けられず、資産価値上昇の可能性だけに頼っている企業は、統合、売却、あるいは市場からの完全撤退を余儀なくされるでしょう。

この評価は、一部の研究機関の結論とも非常に一致しています。つまり、金庫戦略は否定されたわけではありませんが、「概念裁定」から資本構成、現金管理、リスク管理を中心とした総合的な競争へと進化したということです。

結論

KindlyMDがナスダックで受け取った通知は、ほんの始まりに過ぎないかもしれない。これは市場とこれらの企業にとって、次のことを改めて認識させるものとなるだろう。

流動性が豊かで資産価格が一方的に上昇している時期には、「暗号通貨を買う」だけで評価額を支えるのに十分です。しかし、サイクルが逆転すると、市場が本当に気にするのは、ボラティリティを乗り切ることができるかどうかです。

今回の調整によってビットコイン保管会社がすべて消滅するわけではないが、誰が依然としてその舞台に立つことができるかは確実に再定義されるだろう。

年末を振り返ると、これは最初の一連の「ビットコイン保管企業」が市場に試された瞬間であり、業界の差別化の次の段階への出発点でもあるのかもしれません。