著者: p2p.org

ティム(PANews)編集

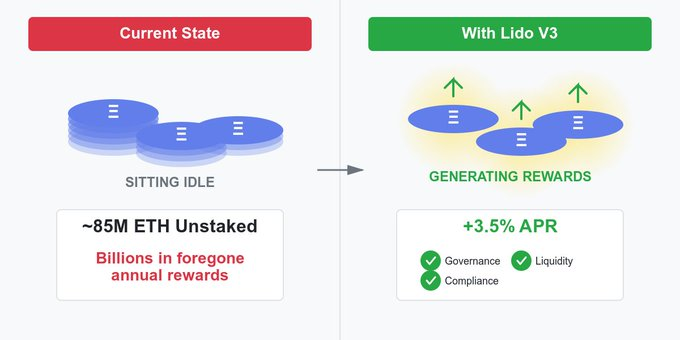

現在、約8500万ETHがステーキングされていない状態にあります。機関投資家にとって、これは莫大な機会費用を意味します。現在の収益率に基づくと、1億ドル相当のETHを保有するごとに、年間約350万ドルの潜在的収益が失われていることになります。

Lido V3 stVaultsは、カスタマイズ可能な機関投資家レベルのステーキングソリューションを提供します。ローカライズされた検証ノード、自動リスク管理、カストディ統合をサポートします。P2P.orgの機関投資家レベルのサービス品質を活用することで、運用コストは自社構築ソリューションのわずか10分の1に抑えられます。

機関は流動性ステーキングの効率性を維持しながらガバナンス要件を満たすことができるようになりました。

資産運用会社は毎年何十億ドルもの損失を生むというパラドックスに直面している。

一方で、約8,500万ETHがステーキングされていない状態にあり、これは機関投資家の保有資産が相当な量で遊休状態にあることを意味します。一方、ステーキングは平均年率3~4%のリターンをもたらし、機関投資家レベルのセキュリティも確保されます。しかし、これら2つの問題の間にある真のギャップは、従来のステーキングソリューションが機関投資家のニーズを満たせないことにあります。

2025年12月にメインネットローンチが予定されているLido V3は、業界に革命をもたらすでしょう。機関投資家は初めて、取締役会が求める管理機能や財務報告機能を犠牲にすることなく、カスタマイズ可能でコンプライアンスに準拠し、資本効率の高いイーサリアムステーキングサービスを利用できるようになります。

この記事では、Lido V3 が機関投資家のステーキングにとって画期的な瞬間となる理由を探り、金融意思決定者にとって最も重要な特定の機能を分析し、V3 が稼働開始したときに企業が迅速な展開に向けてどのように準備できるかを説明します。

機関投資家によるステーキングの核心: これまでの解決策が失敗したのはなぜか?

Lido V3 が発売される前は、機関投資家の資金運用マネージャーは魅力のないトレードオフに直面していました。

独立ステーキングのコスト負担

独立ステーキングは最大限のコントロールを提供しますが、運用上の複雑さを伴います。バリデータノードを社内で運用するには、専任のDevOpsチームを雇用し、24時間365日体制の監視システムを構築し、スラッシュリスクを管理し、イーサリアムクライアントのアップデートに伴う技術的負担を負う必要があります。例えば、1億ドルのETHを保有する場合、必要な専門知識を持つ人材を確保できたとしても、年間の運用費用は通常50万ドルを超えます。

ステーキングプールの妥協点

従来の流動性ステーキング(Lido V2を含む)は運用上の負担を軽減する一方で、新たな制度的課題も生み出します。画一的なバリデーターセットであるため、規制要件に合わせてカスタマイズすることができません。ファンドマネージャーは、管轄区域、コンプライアンス認証、または機関投資家との関係に基づいてバリデーターを選択することはできません。

おそらく最も重要なのは、取締役会とコンプライアンスチームが、高度な管理体制と監査能力の欠如を受け入れるのに苦労したことです。その結果、機関投資家のETH保有がステーキングに参加しなかったことで、数十億ドルの機会損失が発生しました。

3つの主な問題

1. 厳格なコンプライアンス

標準モデルの流動性ステーキングは、民主化されたバリデータセットを活用します。このモデルは個人投資家にとっては有効ですが、規制対象の機関にとってはコンプライアンス上の複雑さを伴います。例えば、シンガポールに拠点を置くファンドは、バリデータセットがシンガポール通貨庁(MAS)のガイドラインに準拠していることをどのように確認できるでしょうか?これまで、コンプライアンスチームの回答は「この構造は承認できません」というものがほとんどでした。

2. 高い統合摩擦

企業資産管理システムと流動性担保プロトコルの統合には、大規模なカスタム開発が必要であり、構築期間は6~12か月、コストは初年度の収益と同程度です。CFOは選択肢を検討した結果、構築コストを差し引いても、これらのプロジェクトから得られる利益の可能性は非常に限られていることに気づきました。

3. 制御と可視性の欠如

企業の取締役会は通常、詳細なレポート作成とリスク管理機能を求めています。従来のソリューションでは、バリデータのパフォーマンスに関する可視性が限られており、カスタマイズ可能な手数料体系がなく、リスクパラメータに対する制御も最小限でした。資産運用会社は、完全な制御権を獲得する代わりに大きな運用負担を負うか、運用の簡素化を選択する代わりに許容できない制御上の制約に耐えるかというジレンマに直面しています。

Lido V3 の真のメリット: stVaults の説明

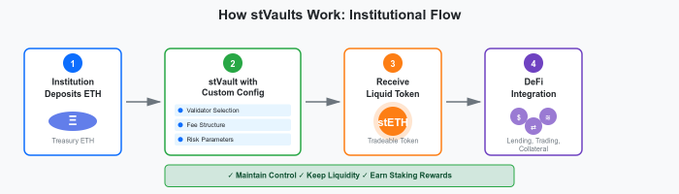

Lido V3 では、機関のニーズと流動性ステーキングの効率性を結び付けるカスタマイズ可能なステーキング ボールトである stVaults が導入されています。

stVaultは、Lidoプロトコル内でカスタマイズされたステーキング設定と考えてください。各stVaultには、独自のバリデータセット、手数料体系、リスクパラメータ、統合仕様があります。重要なのは、stVaultトークンは流動性を維持し、幅広いDeFiアプリケーションで使用できるため、資本効率が維持されることです。

「カスタマイズ可能」とは実際にはどういう意味でしょうか?

機関投資家の意思決定者にとって、カスタマイズされたサービスは、従来のファンドプールのステーキング モデルでは実現できない 4 つのコア機能を表します。

バリデーターのスクリーニング:Lidoの審査済みオペレーターネットワークから、お客様の基準(管轄区域、コンプライアンス認証、機関投資家との提携、過去の実績など)に基づいてフィルタリングできます。シンガポールのファンドは、関連認証を保有するアジア太平洋地域を拠点とするオペレーターの専用プールを割り当てることができます。一方、米国の機関投資家は、バリデーターに対し、米国内での運用とSOC2コンプライアンス基準の遵守を義務付けることができます。

リスクパラメータ:リスクフレームワークに基づいて、カスタムパフォーマンスしきい値、分散要件、オペレーター制限を設定します。個々のオペレーターへの最大割り当て、最小稼働時間要件、または地理的分散指示を指定し、これらはすべてスマートコントラクトによって自動的に適用されます。

統合標準:既存のインフラストラクチャに基づいて、API、レポート形式、金融システム接続を設定します。カストディプラットフォーム、財務管理システム、レポートダッシュボードはすべて、標準化されたエンドポイントを介して統合できるため、特定のプロトコル向けのカスタム開発は不要です。

ガバナンス権:Lido全体のガバナンスフレームワークから独立し、特定のVaultに関する意思決定に独立して参加できます。Vaultの構成はコンプライアンス要件に基づいて決定され、機関のニーズに合致しないガバナンス投票の影響を受けることはありません。

このレベルのカスタマイズは、以前は独立したステーキングを通じてのみ可能でしたが、その運用には 10 倍のコストと複雑さが伴いました。

機関による導入を促進する5つの主要な利点

1. ネイティブコンプライアンスアーキテクチャ

機関投資家による暗号資産ステーキングの規制環境は依然として複雑で、国や地域によって異なりますが、Lido V3 のカスタマイズ機能により、障壁を秩序あるプロセスに変えることができます。

stVaultsを通じて、シンガポールの機関はシンガポールまたはスイスのノードオペレーターに限定された専用のバリデータクラスターを形成し、MASのコンプライアンス要件を満たしながら流動性ステーキングボーナスを享受できます。すべてのオペレーターがSOC2認証を取得する必要があるか、保険加入を義務付けるかなど、これらの要件はバリデータ入会基準に直接組み込むことができます。

stVaultsの独立したレポート機能により、金融機関のビジネスデータはマスタープロトコルとは別に保存されるため、監査や規制報告が効率化されます。監査担当者にLidoプロトコル全体を説明する代わりに、Vaultの構成と専用のパフォーマンス履歴を明確に説明するだけで済みます。

2. 簡素化された財務統合

統合の複雑さは、従来、最大の課題の一つでした。Lido V3は、APIファーストの設計によってこの課題に正面から取り組み、財務チームが既存のワークフローにシームレスに統合できるようにします。

stVaultsは、Fireblocks、Copper、Anchorage Digitalなどのプラットフォームに直接接続できる標準化されたAPIインターフェースを提供するため、カスタムプロトコルの開発が不要になります。実装サイクルは四半期単位ではなく数週間単位に短縮できます。

3. 洗練されたリスク管理

成熟した機関投資家には、高度なリスク管理能力と、環境の変化に応じて戦略を調整する能力が必要です。

stVaultsを使用すると、機関は特定のリスク管理パラメータを設定できます。例えば、単一ノードオペレータの最大ウェイト制限(例:10%以下)、最小パフォーマンスしきい値(例:99%の稼働率要件)、自動リバランストリガーの設定などです。これらのパラメータは、スマートコントラクトを通じて自動的に適用されます。

4. コスト構造の最適化

インフラ、人員、ソフトウェア、監視ツールといった隠れたコストを伴う従来の独立ステーキングとは異なり、stVaultsは透明性が高く予測可能な手数料体系を提供しています。例えば、1億ドルのステーキングポジション(年利回り3.5%、つまり350万ドルのリターン)の場合、手数料は約35万ドルです。これは、独立ステーキングに通常かかる50万ドル以上のインフラコストよりも大幅に低くなります。

直接的なコスト以外にも、資本効率のメリットとして、バリデーターの最小しきい値である 32 ETH を満たす必要がない (任意の量をデプロイできる)、stVault トークンによる即時流動性 (償還の遅延がない)、専門の人員を雇う必要がない、独自のインフラストラクチャの構築に関連する単一障害点のリスクが排除されることなどが挙げられます。

5. 機関レベルのインフラ

stVaultsの価値は、信頼性の高いインフラストラクチャの上に成り立っています。バリデーターのダウンタイムはリターンに直接影響します。例えば、1億ドルのステークの場合、稼働率が99%を下回るごとに、年間平均約35,000ドルの報酬損失が発生します。

結論

機関投資家によるステーキング環境は根本的な変革を遂げました。ファンド運用における、これまで困難だった管理と運用効率のバランスを取りながら、Lido V3は明確な前進の道筋を提供します。それは、流動性ステーキング独自の利点を維持しながら、機関投資家の要件を満たす、カスタマイズ可能でコンプライアンスに準拠し、資本効率の高いステーキングソリューションです。