作者:Memento Research

編譯:Saoirse,Foresight News

數據截至2025 年12 月20 日。指標:從TGE 開盤至今的百分比變化,計算維度為完全稀釋估值(FDV)+ 市值(MC)

摘要

我們追蹤了2025 年的118 次代幣發行,數據結果慘不忍睹:

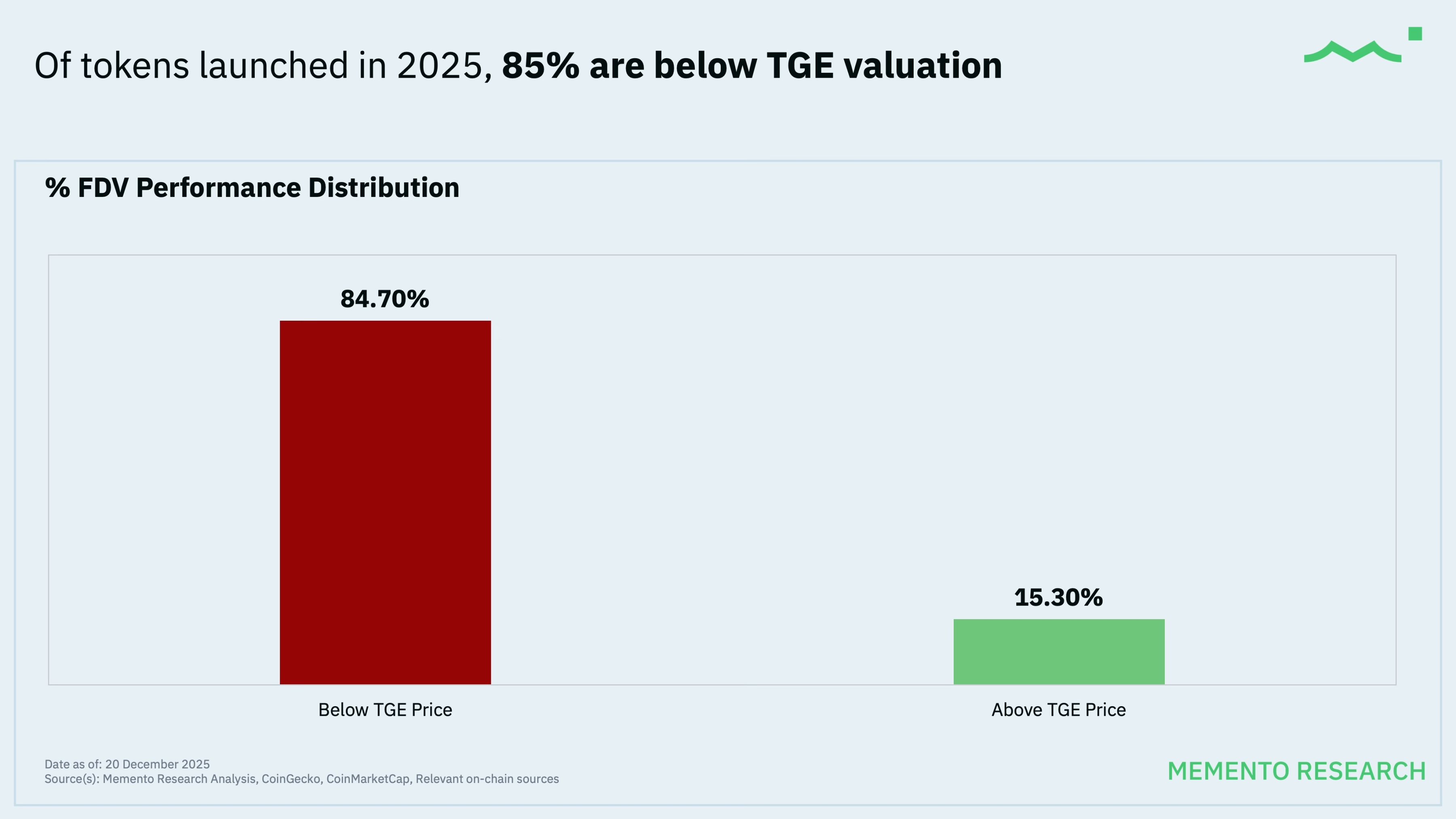

- 84.7%(118 個項目中的100 個)的代幣價格低於首次代幣發行(TGE)估值,即約五分之四的發行項目均處於虧損狀態;

- 中位數表現:自發行以來,完全稀釋估值(FDV)下跌71.1%,市值(MC)下跌66.8%;

- 「平均值」掩蓋了慘烈真相:儘管等權重組合(以FDV 計算)的跌幅約為33.3%,但以FDV 加權的組合跌幅高達61.5%,情況更為糟糕(這意味著那些規模大、備受炒作的項目表現更差);

- 118 個項目中僅18 個(佔15.3%)價格上漲(呈現「綠色」):上漲代幣的中位數漲幅為109.7%(約2.1 倍),其餘100 個項目均下跌(呈現「紅色」),下跌代幣的中位數跌幅為76.8%。

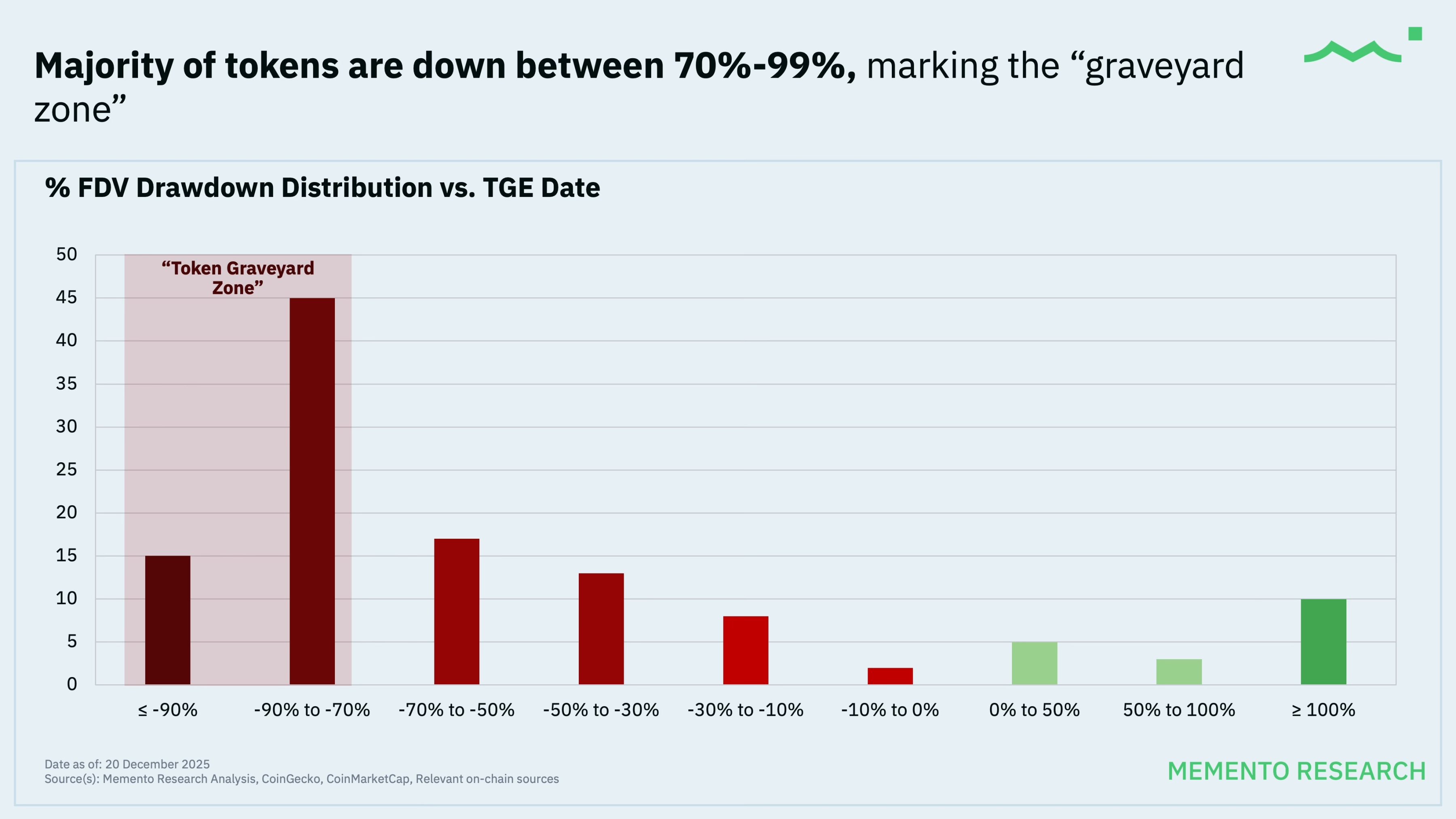

完全稀釋估價(FDV)跌幅分佈

現況總結:

- 僅有15% 的代幣價格仍高於首次代幣發行(TGE)估值;

- 高達65% 的代幣發行項目,其價格較TGE 發行價下跌50% 以上,其中51% 的項目跌幅更為超過70%。

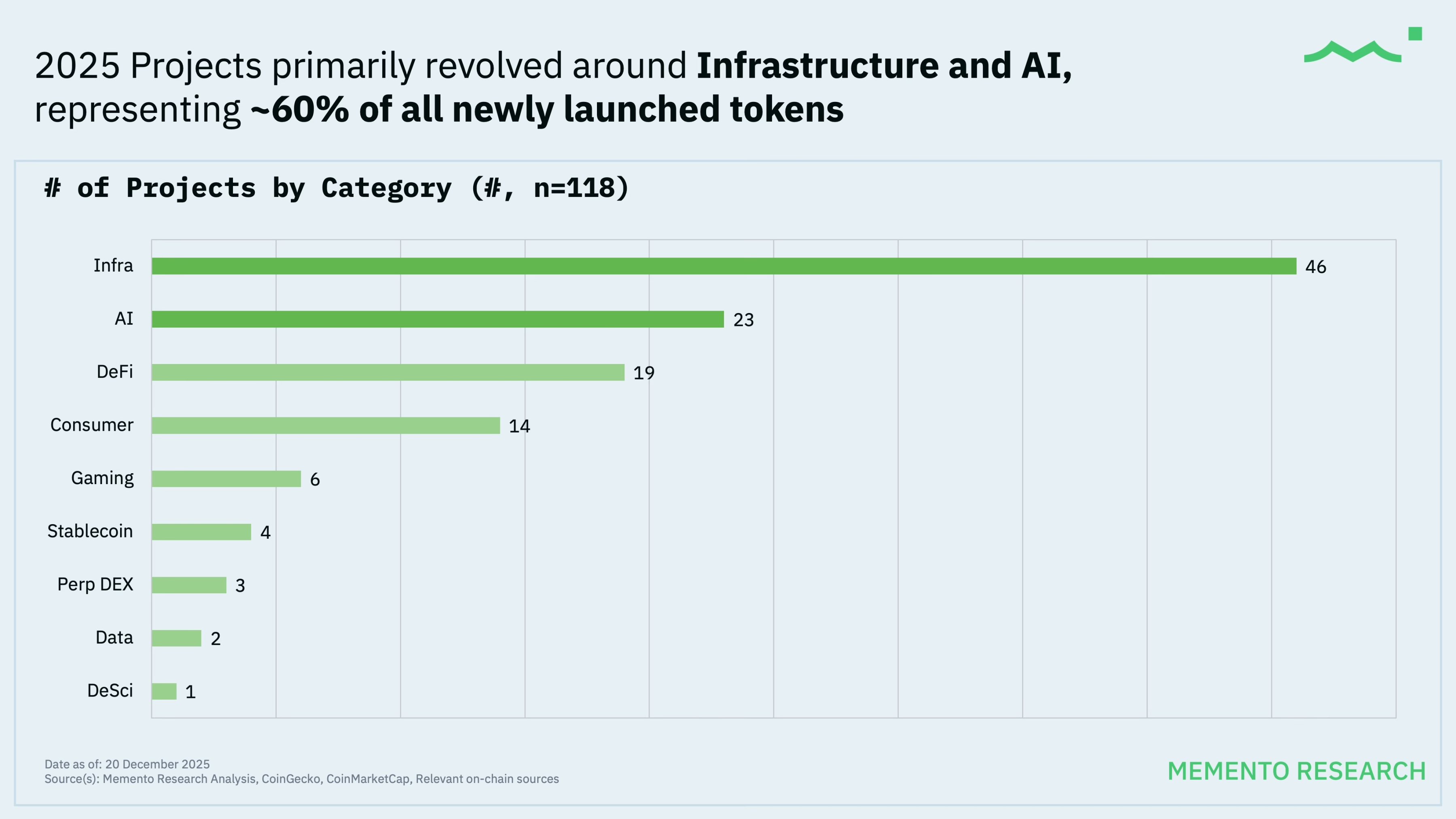

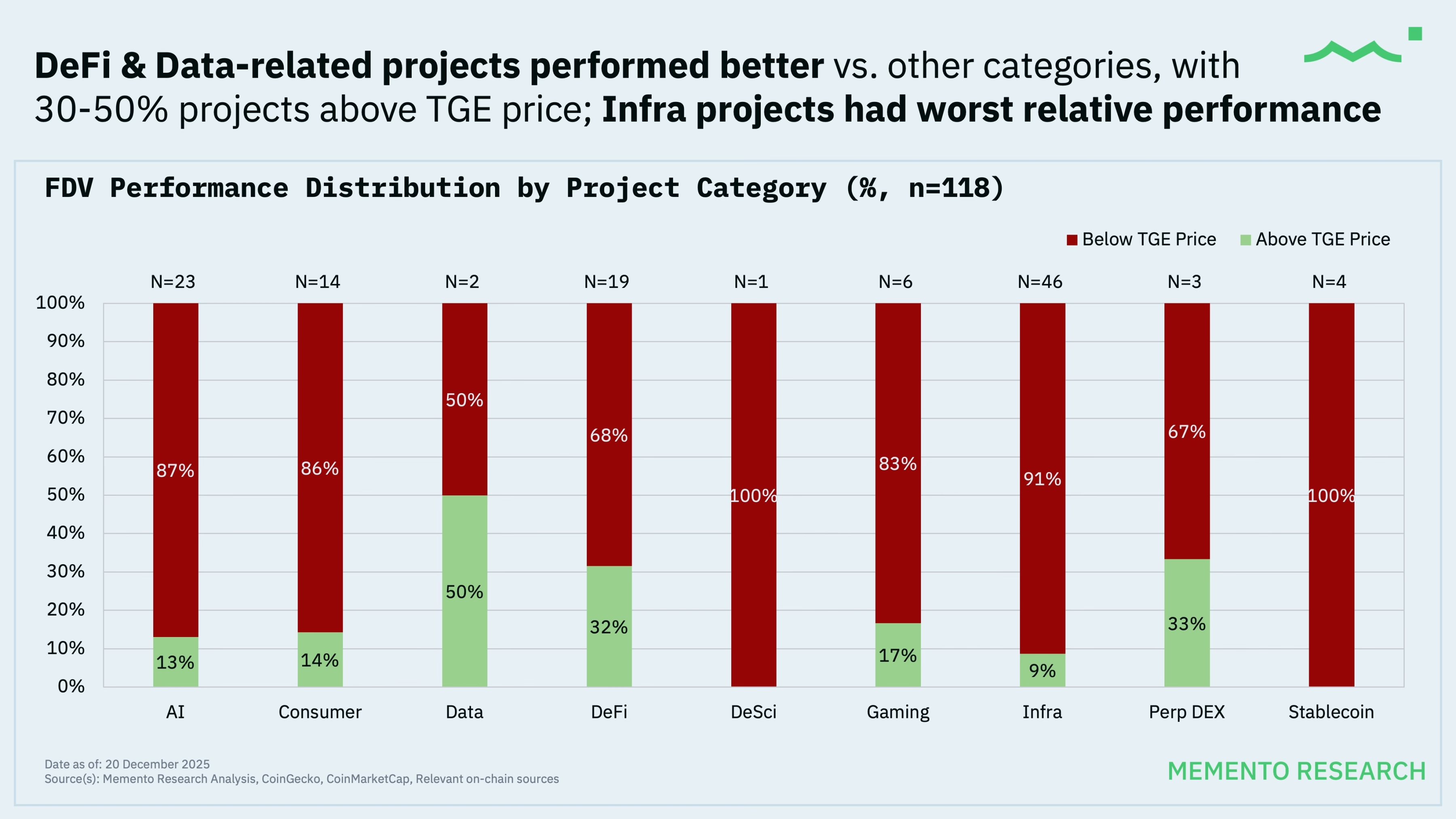

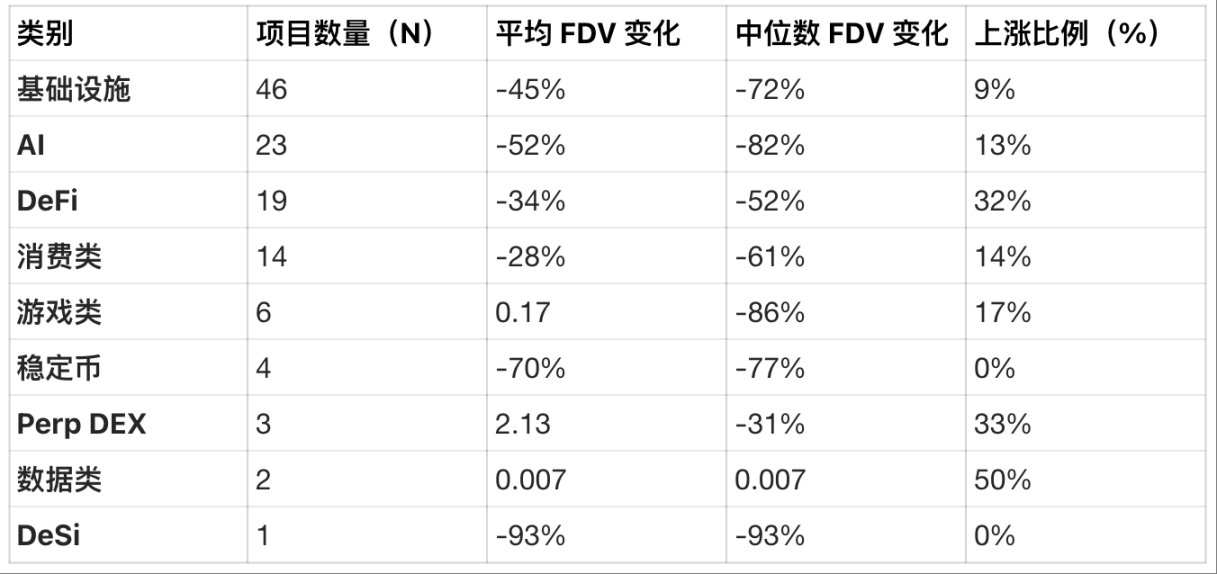

2025 年按類別劃分的項目及相對錶現

2025 年的代幣發行項目主要集中在兩大領域- 基礎設施(Infra)和人工智慧(AI),這兩類項目佔所有新發行代幣的60%。不過,各品類項目的平均報酬率與中位數報酬率差異顯著,值得關注。

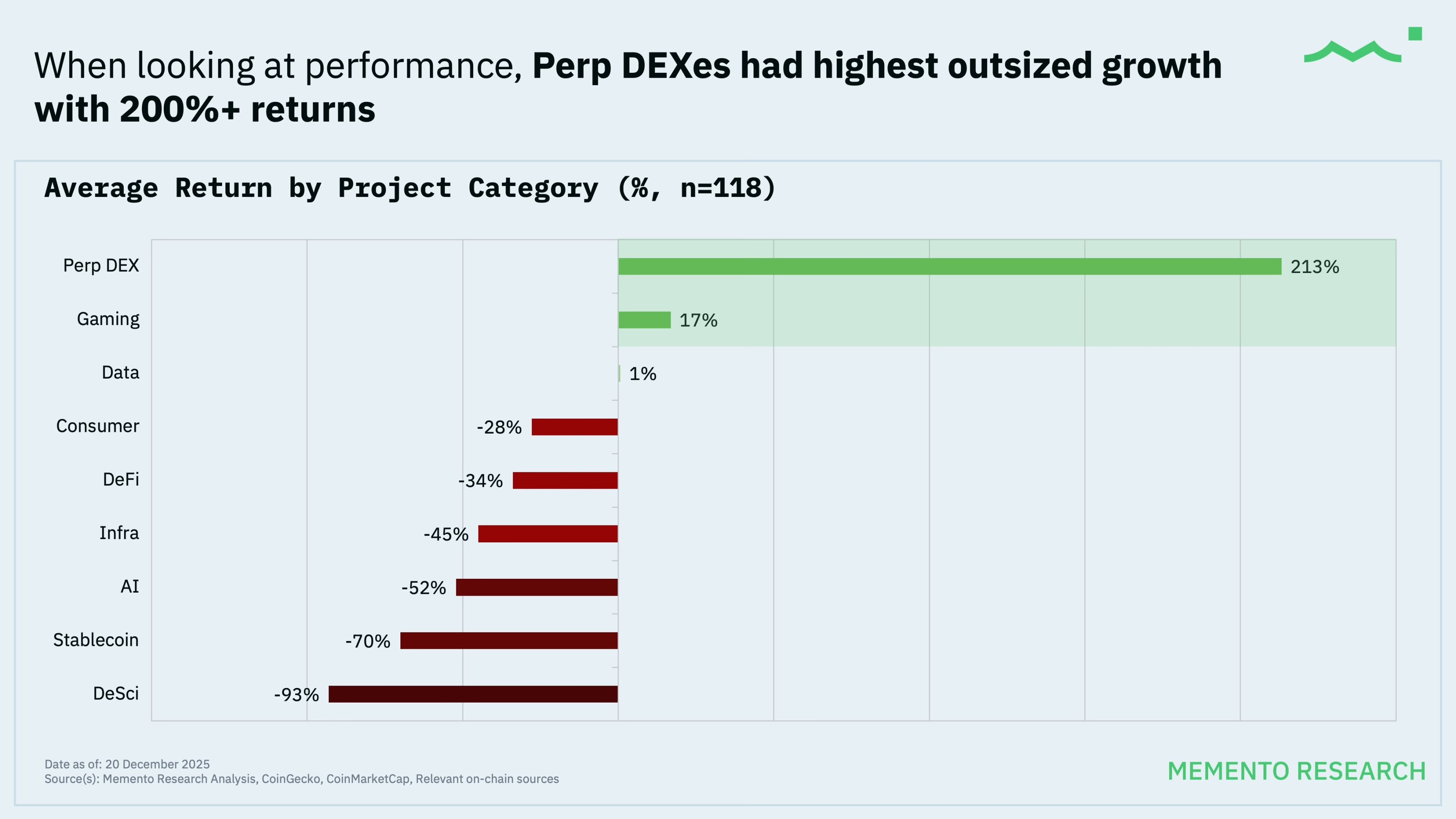

數據解讀:

- 2025 年的產業主線是永續合約去中心化交易所(Perp DEX)的崛起,以Hyperliquid 為代表,第四季Aster 也順利上線。儘管該品類樣本數較小且中位數仍為負值,但永續合約去中心化交易所(平均漲幅213%)堪稱「獨一檔的贏家」;

- 遊戲類項目樣本量太小,無法得出有意義的結論,且受單一異常值影響較大—— 這導致其平均漲幅為正,但中位數跌幅高達86%;

- 去中心化金融(DeFi)是「命中率」最高的領域(32% 的計畫上漲),該領域更多是「倖存者存活」,而非出現「爆款計畫」;

- 基礎設施(Infra)與人工智慧(AI)領域項目紮堆、競爭激烈,且表現低迷,兩類項目的中位數跌幅分別達72% 及82%。

初始完全稀釋估值(FDV)與專案表現的相關性

數據中最明確的結論:

- 有28 次代幣發行的初始完全稀釋估值(FDV)≥10 億美元;

- 目前這些項目的價格全部下跌(上漲比例為0%),中位數跌幅約為81%;

- 這也解釋了為何以FDV 加權的指數(跌幅61.5%)遠差於等權重指數(跌幅33.3%)—— 大型首發項目的低迷表現拖累了全年市場。

核心要點:

專案初始估值設定過高,遠超其公允價值,導致專案長期表現不佳,跌幅也更大。

2025 年回顧與展望

從上述數據可得出以下結論:

- 對大多數代幣而言,代幣生成活動(TGE)往往是「較差的入場時機」,其價格表現的中位數結果基本上是「下跌約70%」;

- 代幣生成活動(TGE)已不再是「早期入場視窗」,對於那些過度炒作卻基本面薄弱的項目來說,TGE 甚至代表著價格「頂部」;

- 以高初始FDV 發行的項目並未「成長到匹配估值的水平”,相反,它們的定價被大幅下調;

- 歷史總是驚人地相似:大多數TGE 專案集中在基礎設施領域(由於目前處於AI 泡沫期,人工智慧領域專案也較多),但這些領域恰恰是虧損的「重災區」;

- 若你打算參與TGE 投資,本質上是在「賭自己能找到罕見的異常值項目」,因為從基本機率來看,大多數項目的表現都十分糟糕。

若以初始FDV 的四分位數對2025 年市場進行劃分,規律會非常清晰:初始FDV 最低、定價最便宜的代幣發行項目,是唯一具有可觀存活率的類別(40% 的項目上漲),其中位數跌幅也相對溫和(約- 26%);而所有初始數字FDV 高於中等水平的定價,基本都被重新定價至 30% 至 30% / 3% / 3%在中等水平的定價。之間,且幾乎沒有項目實現上漲。

因此,從這份資料集中可總結出一個核心教訓:2025 年的代幣生成活動(TGE)是一個「估值重置期」- 大多數代幣價格持續下跌,僅有極少數異常值項目實現上漲;且專案首次發行時的FDV 越高,最終跌幅就越大。