原文標題:《Linea TGE 倒數計時,看這篇就夠了》

原文來源:比推BitpushNews

隨著以太坊Layer 2 生態的競爭日趨白熱化,Linea 作為由ConsenSys 開發的zkEVM 網絡,以其技術優勢、強勁的生態增長和備受期待的代幣生成事件(TGE)成為市場焦點。

Linea 的TGE 定於2025 年9 月10 日舉行,屆時LINEA 代幣將正式發行,並伴隨大規模空投和流動性激勵計畫。盤前交易已展現出高波動性和市場熱情,吸引了大量投資者和投機者。本文將深入分析Linea 的盤前交易表現、TGE 關鍵資訊、生態系統優勢及潛在風險,為投資人提供全面參考。

一、Linea TGE 核心訊息:代幣經濟學與空投機制

1.TGE 概況與空投設計

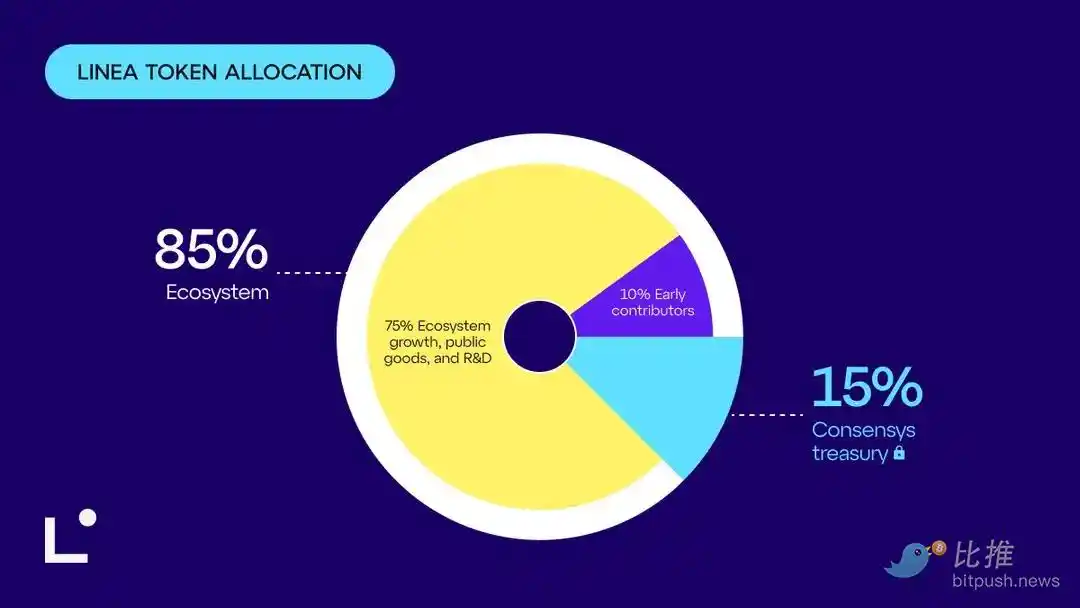

Linea 的TGE 計畫於2025 年9 月10 日啟動,總計發行720 億枚LINEA 代幣。代幣分配方案清晰,旨在平衡生態發展和社區激勵:

· 85%(612 億枚)分配給生態系統,用於社區發展、基礎設施建設和以太坊公共產品支持,75% 的生態基金將在未來10 年逐步釋放。

· 10%(72 億枚)用於空投,獎勵早期用戶、建造者及MetaMask 生態參與者,代幣完全解鎖,無鎖定期。

初始流通量:TGE 時約22%(158 億枚)代幣進入流通,主要透過空投和流動性激勵(如Linea Ignition 計畫)分配。

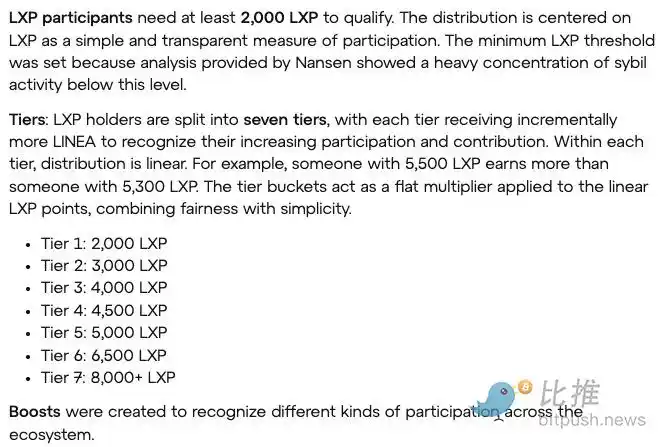

空投資格基於LXP 和LXP-L 積分,最低門檻為2,000 LXP(分7 個等級)或15,000 LXP-L(線性分配),約50 萬個位址符合資格。

額外獎勵是根據用戶在Linea Voyage、Surge 活動的早期參與、持續活躍度及MetaMask 產品使用情況計算。空投申領窗口為9 月10 日至12 月9 日(90 天),未申領的代幣將回流至生態系基金。

2. 代幣經濟學與功能

LINEA 代幣並非用於支付gas 費用(仍使用ETH),而是作為生態系統激勵和資金協調工具,具體用途包括:

- 獎勵DeFi 協議的流動性提供者(如Etherex、Euler Finance)。

- 支持以太坊生態的公共產品(如ENS)。

- 激勵社區活動和開發者貢獻。

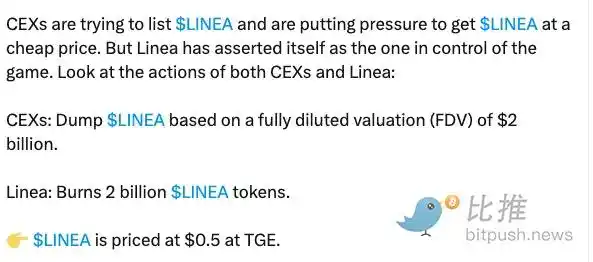

Linea 引進了創新的雙重銷毀機制:

- 20% 的Layer 2 ETH 淨收入直接銷毀,增強以太坊的經濟模型。

- 80% 用於回購和銷毀LINEA 代幣,旨在減少流通供應,提升代幣稀缺性。

治理方面,Linea 目前由Linea 聯盟(包括ConsenSys、Eigen Labs、ENS Domains、SharpLink Gaming 和Status)集中管理,負責策略決策和生態基金分配。未來可能引入代幣投票等去中心化治理機制,但目前尚未明確時間表。

3. 安全性與透明性

Linea 的代幣合約已通過OpenZeppelin 的全面審計,未發現高風險或關鍵問題,為TGE 的順利進行提供了安全保障。 Linea 聯盟承諾透過透明的基金分配和定期社群更新來維護生態信任,確保以太坊優先原則。

二、盤前交易表現:高波動性與市場熱情

1. 價格波動與交易量

Linea 的盤前交易在Binance、Bybit Alpha、Hyperliquid、KuCoin 和XT.com 等平台展開,展現出顯著的市場關注度,但價格波動劇烈:

· 目前價格:截至2025 年9 月8 日,LINEA 價格在0.029 至0.052 美元區間,較初始開盤價0.08 美元下跌約34.64%(Binance 數據)。

· 高點:部分平台(如Logx)曾報告價格一度飆升至3.6 美元,但隨後大幅回調,反映出盤前交易的低流動性和高投機性。

· 交易量:過去24 小時交易量約為8,239 萬至1.1529 億美元(DropsTab 數據),顯示市場熱情,但薄訂單簿導致價差較大。

· 完全稀釋估值(FDV):Linea 的FDV 約為36 億美元,低於Arbitrum(50 億美元)但高於Optimism(30 億美元),定位為中層Layer 2 專案。

2. 交易平台與槓桿

· Binance:提供5 倍槓桿,交易量較高,價格發現較為穩定,是主要盤前交易場所。

· Bybit Alpha:支援10 倍槓桿,吸引高風險投機者,但高槓桿加劇價格波動。

· Hyperliquid:提供3 倍槓桿,流動性較低,價差較大,適合短線交易者。

· KuCoin:9 月2 日起支援盤前交易,最新價格約0.03 USDT,最高買單價0.0271 USDT。

· XT.com:支援OTC 盤前交易,價格由使用者自由設定,交易量較小,適合小規模投資者。

3. 市場情緒與驅動因素

正面因素:

· 約50 萬個地址符合空投資格,申領熱情高漲。社區預測每1 LXP 可兌換約4.32 枚LINEA 代幣,價值0.15 至0.3 美元。 Linea Ignition 計劃分配1.6 億枚代幣(從原計劃的1.5 億增加),80% 用於借貸池流動性提供者,20% 用於Etherex 交易,吸引了大量DeFi 用戶。

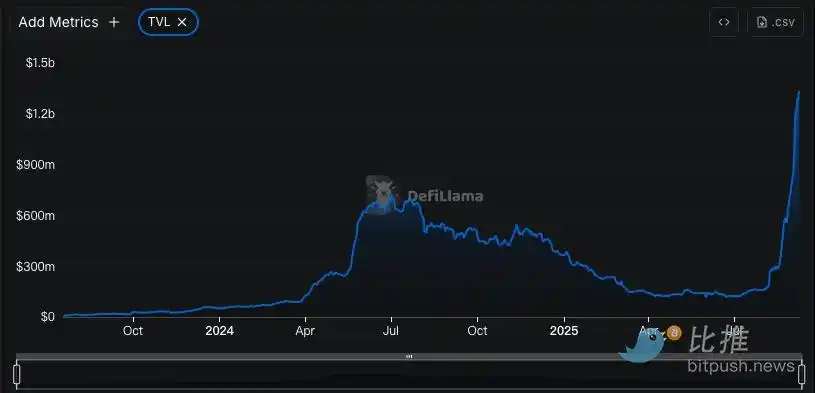

· 技術優勢:作為zkEVM Layer 2 網絡,Linea 提供與以太坊完全相容的環境,低費用和高吞吐量推動其TVL 成長至12 億美元。

· 機構背書:ConsenSys 的開發支援、MetaMask 的深度整合以及Linea 聯盟的參與增強了市場信心。

負面因素:

· 高波動性:盤前交易的低流動性和高槓桿導致價格劇烈波動,例如從3.6 美元跌至0.05 美元,短期投機風險顯著。

· 高FDV 擔憂:36 億美元的FDV 被部分投資者認為偏高,可能限制長期成長潛力,尤其在Layer 2 競爭加劇的背景下。

· 拋售壓力:TGE 後,空投代幣的完全解鎖可能引發拋售,初始流通量(22%)可能導致短期價格波動。

4. 價格預期與社區預測

社群對LINEA 的TGE 後價格預測分歧較大:部分用戶(如@Nazo_ku)認為公平價格區間為0.15 至0.5 美元,基於LXP 兌換價值和生態潛力。

一些分析認為,Linea 的FDV 預計將達到80 億美元,理由是其TVL(12 億美元)遠高於其他高估值項目(如Mantra,TVL 僅400 萬美元卻FDV 達80 億)。

歷史數據顯示,Binance 盤前交易代幣上市後超50% 的專案價值下跌超50%,LINEA 可能面臨類似回檔風險,尤其在9 月市場低迷期。

三、Linea 生態系:科技與成長的基石

1. 技術優勢

Linea 作為以太坊的zkEVM Layer 2 解決方案,提供以下核心優勢:

· 完全相容EVM:開發者可無縫遷移以太坊應用,無需修改程式碼。

· 低費用與高吞吐量:相比以太坊主網,Linea 的交易成本顯著降低,適合DeFi、NFT 和遊戲等高頻場景。

· 零知識證明(zkRollup):確保交易安全性和隱私性,同時保持高可擴展性。

2. 生態成長

Linea 的生態系統快速擴張,關鍵指標包括:

· TVL:已超13 億美元,在Layer 2 網路中名列前茅。

· 合作夥伴:與400 多個專案合作,包括Aave、PancakeSwap、SushiSwap 和Etherex。

· 社群活躍度:透過Linea Voyage 和Surge 活動,吸引了700 萬個錢包和28 億次交易,顯示出強大的用戶基礎。

3. MetaMask 整合

Linea 是MetaMask 的預設Layer 2 網路之一,用戶可透過MetaMask 錢包輕鬆參與Linea 生態,橋接ETH、互動DeFi 或註冊Linea Name Service 網域。這種深度整合顯著降低了用戶參與門檻,推動了生態普及。

四、投資建議與風險提示參與策略

· 檢查空投資格:造訪Linea 官方資格檢查器(https://linea.build/hub),確認LXP 或LXP-L 積分,參與空投申領。

· 生態互動:透過Linea Bridge 橋接ETH、參與DeFi 協議(如Etherex、Euler Finance)或註冊Linea Name Service 域名,增加積分和獎勵。

風險提示

· 流動性風險:盤前交易的薄訂單簿和高槓桿可能導致價格劇烈波動,需謹慎參與高倍槓桿交易。

· 拋售壓力:TGE 後空投代幣完全解鎖,可能引發短期拋售,初始流通量(22%)可能加劇價格波動。

· 市場環境:9 月傳統上是加密市場下跌月份,可能對LINEA 的初期表現造成壓力。

· 投機風險:Binance 盤前交易代幣上市後僅9.5% 的Alpha 專案成功轉為現貨上市,LINEA 的長期表現需進一步觀察。