撰文 | Banach

時間| 2021.01.14

出品| NEST愛好者(nestfans.com)獲作者授權發布

一、區塊鏈的價值

“鏈上要幹什麼?能幹什麼?”這是一個本質且核心、卻往往被淡化的問題。

假設區塊鏈的正反饋結構不變,那麼鏈上發生的每個行為,其邊際成本相對於法幣應該是遞增的,這是一個基本的約束條件。反之,如果相對於法幣遞減,就會進入大家常說的負循環,這與傳統世界有很大的差異。

一般的服務,之所以要集中起來完成,是因為其邊際成本是遞減的,否則不應該中心化去解決,或者說並無優勢。這裡的成本不僅僅包含顯性的,也包含隱性的,比如風險。當然,成本也可以在一個預期的基礎上保持不變。

區塊鏈系統的價格要達到長期穩定(比如法幣的長期通脹率與ETH的通脹率保持相同),這是幾乎不可能的。除非法幣按照Friedman的固定增長率發行,否則吻合是個小概率事件。法幣的增長速度必然超過ETH,或者說其需求的增長速度需要超過ETH的發行速度。這裡的需求不僅僅指鏈上,也包括金融化需求,比如二級、抵押借貸這些。這跟性能沒有關係,是由區塊鏈的機制所決定,而這種機制創造了更多的確定性。本質上來說,區塊鏈的確定性比法幣要高,這種確定性甚至以一種相對通縮的方式存在。性能是技術基礎決定的,通脹是經濟基礎決定的,確定性是博弈基礎決定的。前面兩個決定程度,最後一個決定本質。這種博弈結構,決定了均衡狀態下某些性能的確定性,比如數據不可篡改或者篡改的成本等等。可以說為了這種確定性,人們願意支付更高的成本。但應該是反過來的。這種確定性支付的單位成本比任何中心化都要高,這樣的機制自動形成了這個結構,這就是博弈均衡的魅力。參與者並不是為了這個結果,但最終卻實現了這個結果,而參與者並不知曉。這個博弈結構,就像在用一個函數去無限逼近一個絕對的確定性。鏈上數據是有限的,單位數據的成本越來越貴,這讓改變幾乎不可能。中心化的核心是其規模效應,單位成本不斷增加,也是內在價值的不斷增加。

均衡的實現是一個動態的過程。這裡有個值得思考的問題,為什麼有人願意在二級市場買? 如果沒有二級市場,那麼BTC也是閉環的。每個礦工對BTC都有個內在價值的判斷,然後選擇一個算力跟大家一起博弈。這裡的博弈並不是下棋那種,而是指每個人的行為互相影響。其中最重要的一個因子,就是一個稱為隨機算子的東西。如果沒有這個隨機算子,博弈是很難展開的。因為數據的不可篡改,除了礦工本身覺得BTC有一定價值外,購買者也會基於這個性能(包括容易存儲和轉讓)來選擇BTC。於此之外,都需要一個確定性的價值錨,即二級市場中定價之間的博弈。

假設購買者是基於價值的確定性去購買BTC,這個需求可以直接推高BTC的價格,隨之源源不斷的人進入,BTC就進入了正循環,進而強化了其內在價值。這種形式是以前未曾出現過的,不是簡單的所謂指數級的東西。以前很多價值結構都是線性的,而這是一個非線性結構。所以我認為BTC是和市場機制同一個級別的東西,而不是和企業同一個級別的東西。目前還找不到對應物,可能更像是鍊式反應。而博弈論的大部分研究,都是圍繞市場機制進行拆分。隨機算子並不難,但組合在一起形成有意義的東西就比較難,很容易變成賭博,故價值在於區塊鏈,不在於隨機算子。隨機算子可以生成一個賭博,但賭博沒有價值,不能吸引風險規避者。區塊鏈的思想是有意義的,將數據進行算法處理,保證了數據之間的耦合性(通過HASH保證了數據與數據之間的吻合),從而讓篡改的成本隨著博弈的深度而增加。

在過去,數據是很難自動確權,也很容易被複製。只有控制數據的使用環境,才能保證數據不被複製,而非對稱加密又保證了數據的去中心化確權(攻擊成本越高,其價值越高) 。 BTC解決了很多問題,這些問題也是通過這個去中心化GAME來實現的。 BTC構建了這樣的基礎,ETH在此基礎上,提供了更開放的數據結構,智能合約讓轉賬變成了狀態函數。

在ETH已經實現的功能和均衡之上,我們還能做些什麼?

二、DeFi的本質

我之前覺得一般的程序員得到一個基本idea就能做出BTC,現在看並不可能,只有非常深入的思考,才能找到這些組成部分。後面各種改動,不知道價值有多大,但是在中本聰這個架構下,這個基礎並不容易得到。實現簡單的計算功能之外,是一種新的數據結構。我更願意把BTC看成存儲技術的進步,AI和量子計算是計算技術的進步,5G這些目前感覺理論不行,故確實要發展量子通信。計算、存儲和通信,大概是宇宙的基本要素吧。

收斂到DeFi,區塊鏈金融,到底在幹什麼?金融本質上是基礎證券組合的線性變換。這裡要達到兩個目標: 1)基礎證券的線性變換; 2)形成更多基礎證券。如果基礎證券已經確定,非線性變換就會變得無意義。這裡要開始用數學來描述了。

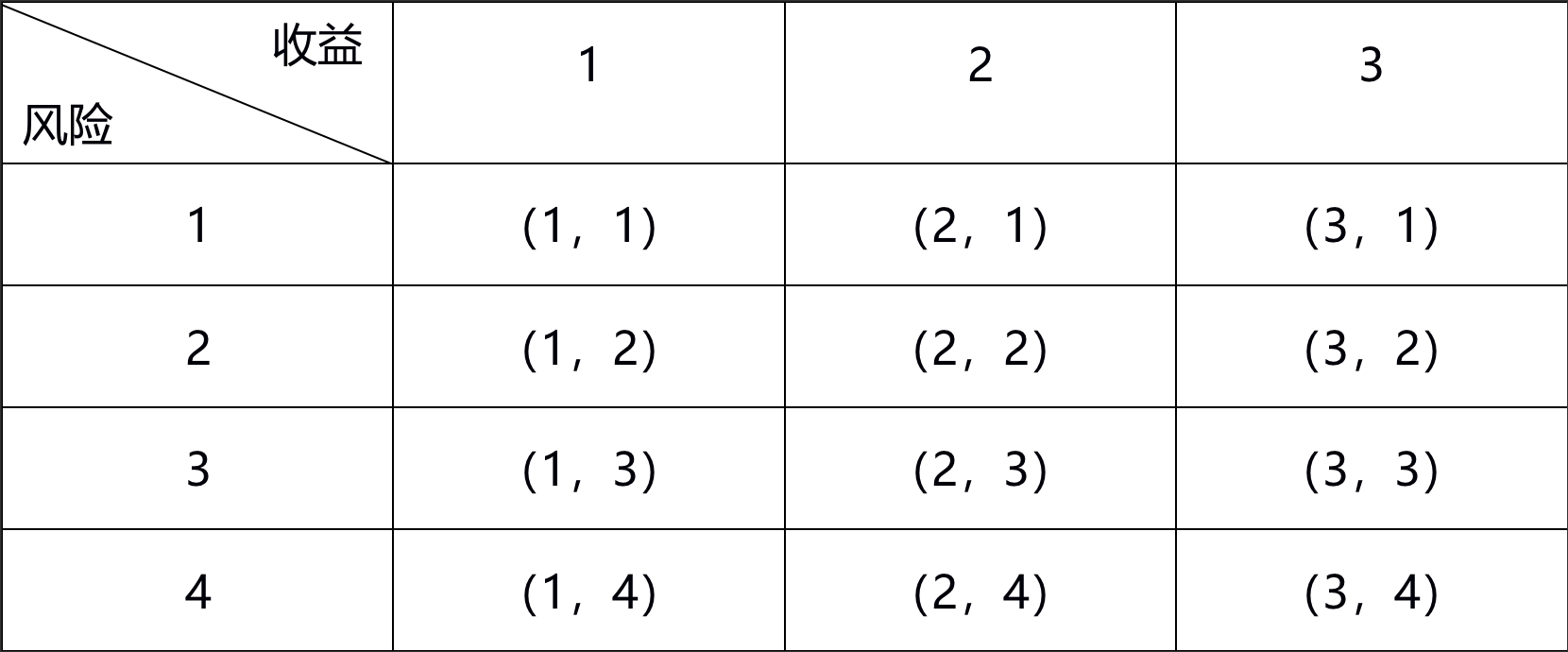

先解釋幾個名詞,基礎證券:代表一個給定收益空間的基本風險,每一種基本風險對應一個基礎證券,有風險就有對應的收益。準確來說,每一個基礎的風險收益,構成一個基礎證券,我們只是按照風險來劃分而不是按照收益來劃分。一個給定收益空間裡收益只有幾種,對應的風險也會有幾種,那麼一個二維的矩陣就此形成,這個矩陣就是基礎證券的矩陣。如果用一個點來描述一個基礎證券,那麼這個矩陣的所有元素就構成一個向量。

比如這有12個元素,代表基礎證券,構成一個基礎證券向量S,金融服務就是STP=Y,或者把S改成X,X是你交易的向量;X=SK ,K是係數矩陣。任意X都可以表示成SK,這叫完全市場。 T是一個線性變換,P是一個價格向量。每一種風險收益組合代表一種基礎證券,有多少種風險收益的可能性,就能組合出多少種收益結構。真實世界是無窮維的,這裡簡化處理。在無窮維里,一般用算子來描述,T是一個算子。 X=SK,任意向量都可以表示成向量空間基的線性組合。線性代數一般研究線性變換,到了抽象的線性空間,就開始研究算子,因為維數可能是無窮大的,無窮維空間無法簡單的用矩陣表示,一般稱之為算子。簡單的說,怎樣把一個無窮維的東西壓縮到有限維,然後不損失大量信息,這有些類似線代裡面的特徵向量特徵值,這個在算子代數里叫做譜理論。因為有很多表示,就像光譜一樣。

最重要的問題是Y和T的問題。準確的應該是SKTP(K就是任意證券表示成基礎證券的係數矩陣)。因為你做交易的,不一定是基礎證券,可能是任意證券,任意證券表示成基礎證券,交易或者金融服務,不一定從基礎證券觸發。但是最終等價於基礎證券和係數矩陣的組合。而且這個組合是線性的,這裡面假設P是有效定價的,或者叫做均衡價格。假設有效定價了,那麼T為什麼是線性的?如果非線性的話Y叫做什麼,其實道理很簡單。

一個股票按照價格賣成錢,XTP=Y。其中X是股票,T是交易算子,P是價格,Y就是錢。在有效定價的情況下,T必須是線性的,否則就會出現1+1大於或者小於2的情況。如果交易可逆,就是T是一個可逆矩陣,不管大於還是小於,就會出現:無風險套利。這就是線性定價法則。如果T是非線性的,那麼Y就叫做不可定價資產。舉個簡單例子,打一個ETH得到一個WETH ,然後打一個WETH換回一個ETH,這就是一個最簡單的線性變換,WETH一定是可定價的,就是等於1ETH。如果打一個ETH得到1個ETH,打2個得到4個,平方生產(非線性定價),那麼這個WETH就是不可定價的。所有的衍生品,都是線性定價的,否則就是不可能定價資產。線性算子的含義, a*T+b*T=(a+b)*T。非線性不能定價,線性定價是一個專有名詞,非線性一定存在套利。

我們簡化一下,就說STP=Y 。這裡有意思的地方在於P怎麼保證是去中心化的預言機,這就是NEST做的事情。其次T如果是線性的,怎麼避免被複製?要么在鏈上有一個完美的定價算子生成P,要么有一個去中心化的預言機。第一個是不存在的,因為區塊鏈的特性決定,定價權一定在鏈下。這裡的定價是指有效定價,不存在套利或者信息優勢,市場不完備等等問題。這個預言機,可以產生一個新的資產,這個資產可能不能由原來假設的證券空間的基礎證券線性合成。也就是NEST創造出了一個新的基礎證券。我們在藉貸的時候,也就是NEST1.0試圖將藉貸資產化,最後必須製造一個非線性結構,刻意進行收斂壓縮(刻意將交易量和出礦之間的關係 壓縮成一個非線性結構)。因為線性的話,就馬上等於ETH的線性關係了。就是當時的那些衰減係數,你繳納的手續費和出礦跟300個區塊的出礦量相關。這種刻意形成的非線性是有問題的,因為這個算子是線性的。簡單的說,無法將線性算子GAME化。因為只有GAME化,才能讓線性算子等價於一個資產,這個資產不是基礎證券的組合,這個資產是不存在的,會被複製的,沒有收益。

鏈上在幹什麼?不是在完成基礎證券的線性變換,而是在尋找一個新的算子,將其資產化,並構成新的基礎證券,創造新的原生資產。因為線性變換可以簡單被複製,因此沒有任何獨特性,不能捕獲價值,因此沒有收益結構。線性變換是不能生成新的資產的,線性變換可以是一個有意義的通用協議。現實世界,算子是不作為資產的,而且是由中介保證算子的可行性,從而收取費用。鏈上算子是完全公開的可信的,隨時被複製,所以不能捕獲價值。 STP=Y,其實還有些結構,比如SO=Y,就是不用均衡價格,從而也就不需要一定是線性變換。 O是一個非線性算子,直接用原始證券和一個非線性算子組合。 SO=Y有壁壘,因為原則上:SO=Y,這個Y是一個不可定價資產,一定會被套利。但是如果考慮無窮小的局部,O可能會接近線性了,這就是Uniswap 的設計思想。其實不需要考慮XY=K,而是要看到大部分簡單函數,在無窮小的局部,是接近線性的。這個無窮小,就是相對的。所以,池子越大,局部小額交易越接近線性定價,這樣就構成一個競爭優勢了。也就是非線性算子,自動具備GAME結構(通俗化的說法: 1、自由進出2、策略和別人相關3、可累加形成均衡特性),原因竟然是局部的線性化。如果用算子的思維 XY=K可以優化的多了去了。非線性算子構成一個內部相關性後,規模越大,局部交易的線性特性越強,線性特性越強,價值越高,吸引人越多。這種非線性算子一定要自動做市構成池子,讓交易和池子具有相關性。

再說Compound,抵押算子是一個線性算子,但是Compound能形成GAME的原因, 是因為缺少利率預言機, 所以它一定用了利率的非線性算子。如果Compound要形成一個資產,一定不是跟抵押相關,而是跟利率相關。但是大家對利率不敏感,所以很難從Compound裡找到一個好的資產結構。利率和規模相關,而利率應該是由預言機生成,不能跟規模相關。就跟Uniswap一樣,價格應該是由外部定價機器生成,而不是跟規模相關。

三、總結

DeFi要做的是去找到更多非線性算子,並對這些非線性算子分類,找到基礎結構,也就找到算子的基礎證券。除了中間過渡型線性算子(比如交易算子),線性算子必不能和非線性算子組合。