作者: Four Pillars

編譯:白話區塊鏈

核心要點

HIP-3 移除了推出新永續合約市場的技術障礙,並實現了一種需求驅動型的市場創建模式。這使得去中心化交易平台(DEX)從與中心化交易平台(CEX)的存量博弈(PvP)動態,轉變為向非加密資產和現實世界資料延伸的PvE 式擴張路徑。

市場正在從敘事驅動的成長轉向現金流驅動、以永續性為導向的估值體系。只有少數擁有真實收入並流向Token的專案(如Hyperliquid 和Pump.fun)可能主導下一個週期。

預測市場將曾經私密或非法的博弈活動轉化為公開的鏈上資料和集體預期的序列化資料。這創造了即時機率訊號和另類數據,金融機構、數據供應商和AI 模型可以將其作為一種資訊聚合和機率估算的經濟機制。

監管產生了一種分裂的體制:預測市場在西方趨向機構化,而在亞洲受到抑制。這構成了主要的短期約束,但也為預測市場演變成「將集體信念轉化為資訊和市場的基礎設施」鋪平了道路。

1. HIP-3 如何開啟PvE 式的新成長格局

交易平台的商業模式正在轉變。

中心化交易平台(CEX)憑藉基於機構信任的結構性優勢(法幣出入口、託管和監管准入)仍維持地位。這使其成為機構資本的自然入口,並在流動性和營運可靠性方面提供穩定性。但同樣的監管義務、內部控制和託管基礎設施也產生了高額的固定成本。因此,CEX 的實驗和決策速度較慢,限制了其創新步伐。

相較之下,去中心化交易平台(DEX)透過激勵結構成長。它們原生在鏈上協調LP、交易者和建設者之間的獎勵。但以往啟動一個新的交易平台或市場,需要團隊從零開始建立撮合引擎、保證金與清算系統以及預言機。這造成了極高的技術准入門檻。

HIP-3 移除了這一障礙。

Hyperliquid 現在允許任何質押500,000 枚HYPE的人,利用與主站相同的CLOB 引擎、保證金邏輯和清算系統,部署自己的永續合約市場。建構交易平台的技術負擔消失了。市場創建變成了一個標準化的鏈上部署過程,它需要的是資本和可靠的預言機,而不是整個工程團隊。門檻從技術能力轉移到了資本和預言機設計。

這種變化不僅是效率的提高,它也改變了創新的發生地。

建造者現在可以嘗試不同的流動性結構、費率設計、預言機定義和槓桿限制,而無需重建後端。挑戰變成了識別「需求表面」 (即有多少人想對某事進行投機)並將其錨定在可靠的預言機上。實際上,市場現在可以由三個組件組成:市場+ 預言機+ 需求。

這擴展了可上市資產的範圍。

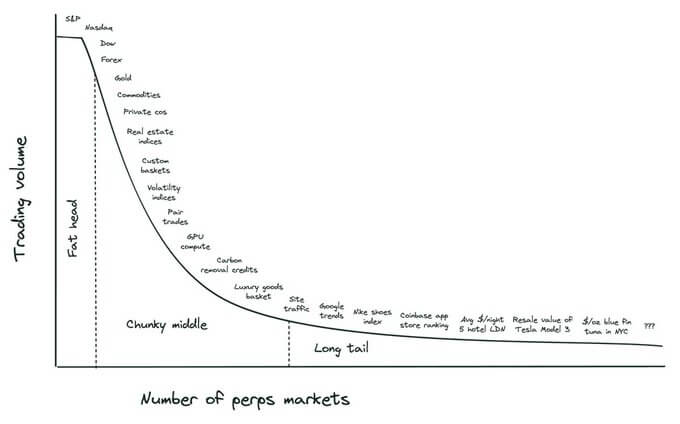

如同Ventuals 創辦人Alvin Hsia 所描述的,「肥頭(Fat Head)」由傳統金融已經涵蓋的資產類別組成(指數產品、外匯、大宗商品);「厚中段(Chunky Middle)」包括籌得股權、現實世界資料集和大宗商品指數;而「長尾(Long Tail)」包括籌得股權、現實世界資料集和大宗商品指數;而「長尾(Long Tail)」包括籌得股本)」包括市場價值指數,如房地產指數、市場市場價格延伸到利基產品。傳統金融無法輕易將這些數據點商品化,但鏈上結算系統可以。 HIP-3 實際上開啟了需求驅動的市場創建模式。

來源:X (@alvinhsia)

這使DEX 從CEX 的競爭者轉變為結構上完全不同的存在。

HIP-3 不再是為爭奪固定的加密原生流動性(PvP 動態),而是允許DEX 擴張到非加密資產和現實世界資料。這帶來了新的流量、新用戶和新形式的需求——一種市場規模不斷增大而非重新分配的PvE 動態。它也深化了協議層的收入。

一個明確的例子是Hyperliquid 的XYZ100 市場,在上線三週內累積交易額就突破了13 億美元,展示了當基礎設施標準化後,新資產類別規模化速度之快。

簡而言之,CEX 繼續提供穩定性和監管准入,但基於HIP-3 的永續DEX 在速度、實驗性和資產擴張方面獲得了優勢。它們不是替代品,而是截然不同的成長路徑。交易平台的競爭優勢將從後端工程轉向市場設計和用戶體驗,而領導地位將取決於哪個協議能將其轉化為永續價值。

2. 從敘事驅動估值轉向現金流驅動估值

2025 年的市場與以往週期有著本質的不同。

曾經提振所有資產的氾濫流動性環境已經消失。資本現在有選擇性地流動。價格更反映實際業績而非敘事,無法產生收入的項目正被自然擠出。大多數山寨幣仍未恢復2021 年的高點,而具有清晰收入的協議即使在市場回調期間也表現出相對強勢。

機構資本的到來固化了這項轉變。

傳統金融(TradFi)框架正直接應用於加密領域。收入、淨利潤、費用產生、用戶活躍度和利潤分配正成為專案評估的首要指標。市場正在遠離依靠「講故事」或預期成長來估值。只有那些擁有真實收入並流回Token的項目,才能獲得更高的市場估值。

在這種背景下,Uniswap 最近啟動費用開關(Fee Switch)的提案具有像徵意義。一個旗艦DeFi 協議明確選擇將現金流與Token價值掛鉤,訊號顯示基本面(而非敘事)現在處於市場定價的核心。

一批明顯的領跑者已經出現。

Hyperliquid (HYPE)和Pump.fun (PUMP)是典型案例:

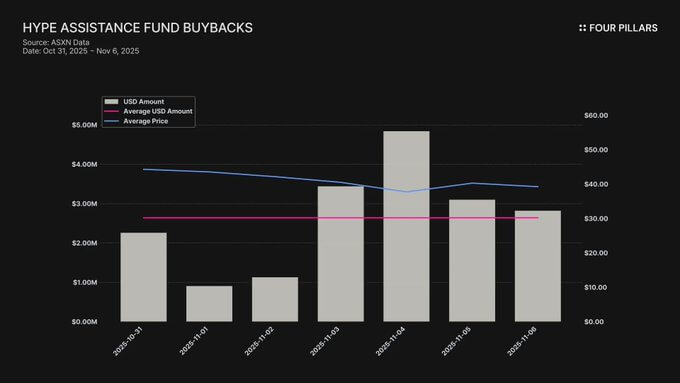

Hyperliquid是成交量、持倉量(OI)和交易者人數最大的永續DEX。截至2025 年11 月,累計交易額達3.1 兆美元,持倉量達90 億美元。值得注意的是,Hyperliquid 將99% 的永續合約手續費用於回購HYPE ,直接將協議現金流量與Token價值掛鉤。總回購量已達3,440 萬枚HYPE(約13 億美元),約佔流通供應量的10%。

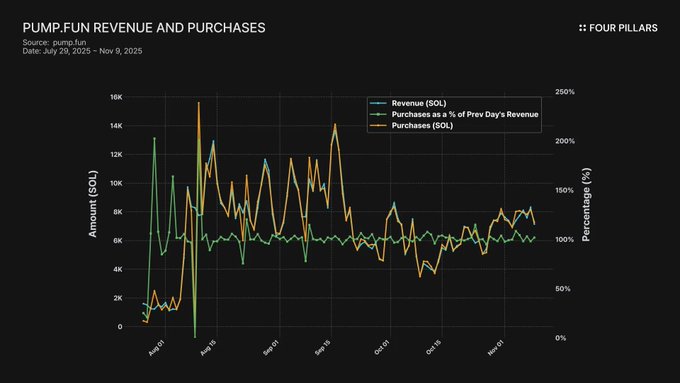

Pump.fun是領先的迷因幣交易平台,產生了約11 億美元的累積費用。其回購計畫已購買約83 萬枚SOL (約1.65 億美元),相當於其(推測出的)流通價值的10.3%。

其他項目也表現出強勁的收入動能:

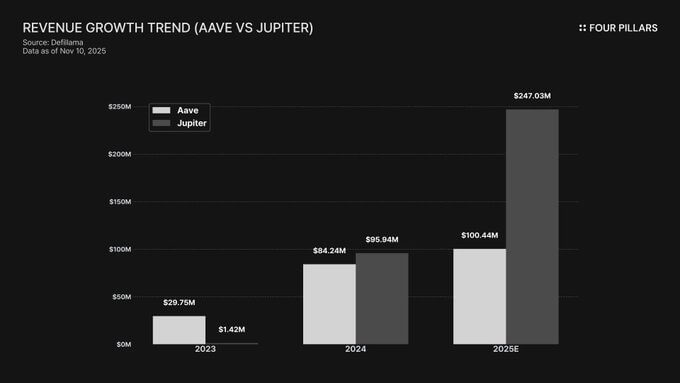

Aave (AAVE)和Jupiter (JUP)持續發布穩定且成長的現金流。 Aave 的年度收入從2023 年的2,975 萬美元成長到2025 年的9,939 萬美元。 Jupiter 的營收成長更為驚人,從2023 年的142 萬美元飆升至2025 年的2.46 億美元。

Coinbase (COIN)儘管是上市股票,也從日益清晰的Base 鏈發幣路徑中獲益。 Coinbase 拓寬了營收結構:2025 年Q3 訂閱和服務收入達到7.467 億美元(季增13.9%)。

這種轉變正從單一dApp 擴散到L1 和L2 生態。僅憑技術功底或投資者背書已不再足夠。擁有真實用戶、真實交易和協議級收入的鏈正獲得更強的市場認可。核心評估指標正變成經濟活動的可持續性。

總之,市場正經歷結構性轉型。 2026 年的市場可能會圍繞這些以業績為支撐的參與者進行重組。

3. 透過預測市場量化市場預期

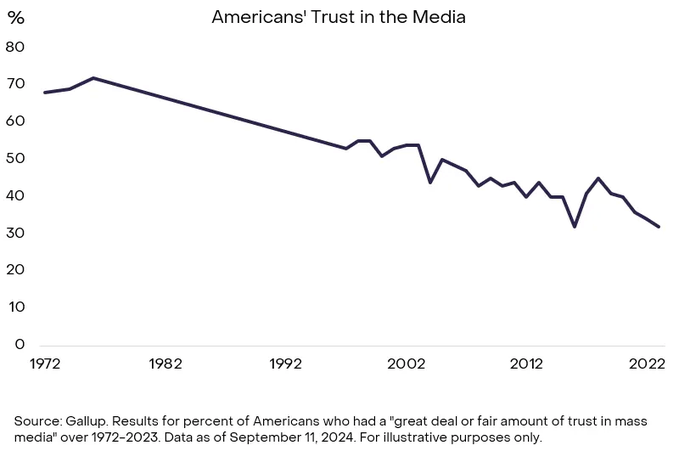

預測市場是一項將曾經私密或非法的博弈活動轉化為公開鏈上數據的實驗。核心在於,它們透過讓人們為信念投入真金白銀,來量化人們對未來事件賦予的機率。這使它們不僅是投機場所,更是聚合資訊和估算機率的經濟機制。

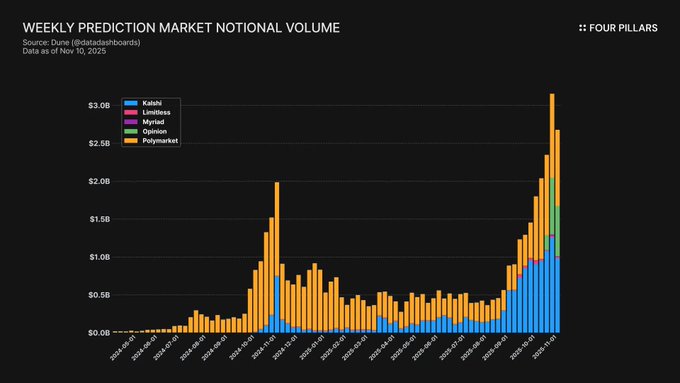

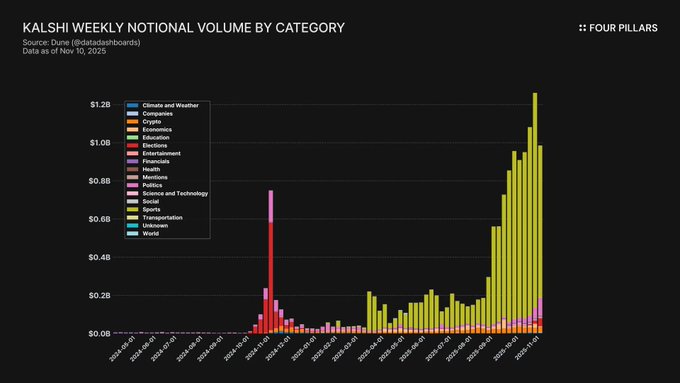

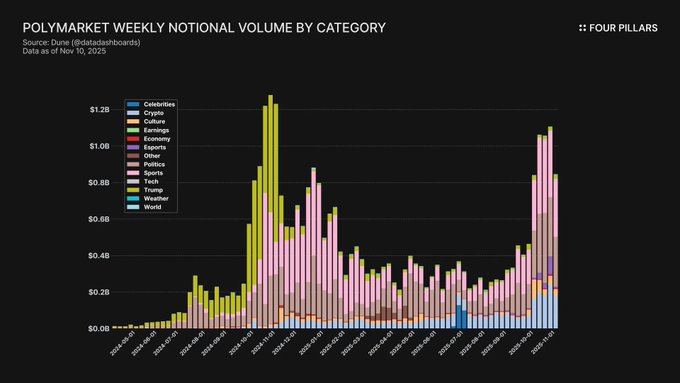

預測市場自2024 年以來成長迅速:截至2025 年10 月,週名義成交額約25 億美元,週交易次數超過800 萬次。 Polymarket 佔了70–75% 的活動份額,而Kalshi 在獲得CFTC 批准並擴展到體育和政治市場後,份額攀升至20% 左右。

預測市場數據的獨特性在於:民調、社群媒體情緒和機構研究往往反應遲緩且成本高昂。預測市場則是即時為預期定價。例如,Polymarket 反映唐納德·川普2024 年勝選機率的提升顯著早於傳統民調。

實際上,預測市場創造了集體預期的序列化資料。這些曲線可作為政治、經濟、體育和技術事件的即時機率訊號。金融機構和AI 模型越來越多地將這些市場視為量化預期的另類資料來源(Alt-data) 。

來源:灰階研究

從機構角度來看,預測市場代表的不是“賭博的數據化”,而是“不確定性的金融化”。由於價格反映了共識機率,宏觀交易員可以利用它來管理風險。 Kalshi 已經提供與通膨、就業數據和利率決議掛鉤的市場,吸引了大量對沖興趣。

隨著預測市場的成熟,它創造了一個新的價值鏈:市場(產生訊號)→ 預言機(解決結果)→ 資料(標準化資料集)→ 應用(金融、媒體、AI 消費)。

目前的障礙主要是監管:

亞洲:韓國、新加坡和泰國等地區大多持禁止態度,將其歸類為非法賭博,並對使用者進行處罰。

西方:美國將預測市場作為「事件合約」受CFTC 監管。 Kalshi 擁有DCM 許可合法運營,Polymarket 則計劃在2025 年透過收購QCX 重新進入美國市場。

這種監管差異產生了分裂:西方走向機構化,亞洲則在壓制。雖然這是短期限制,但長遠來看,預測市場將演變成將集體信念轉化為資訊的基礎設施。它們將從“解釋訊息的市場”轉變為“生產資訊的市場”,強化一個“價格成為集體預期首要表達方式”的世界。