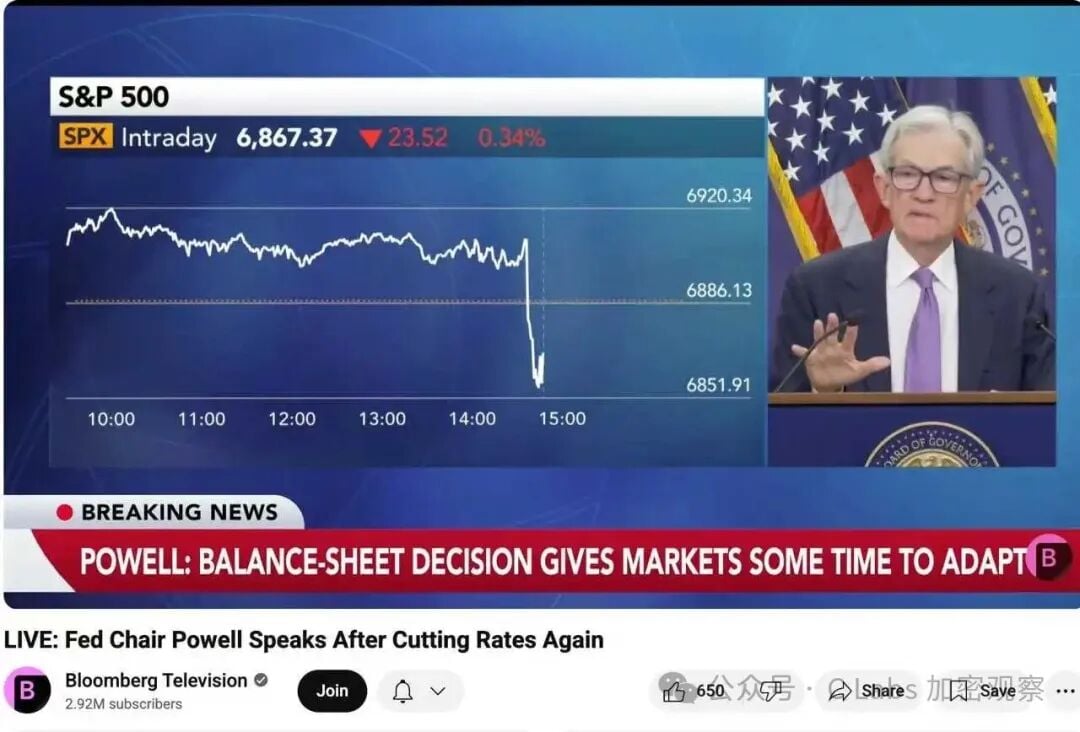

北京時間今天凌晨,聯準會宣布-降息25個基點,將聯邦基金利率區間下調至4.00%–4.25%。

同時,聯準會也表示:量化緊縮(QT)將在12 月1 日正式結束。

照理說,這本該是「利多」:降息、結束縮表、流動性預期改善。但結果卻讓很多人疑惑──為什麼股市、加密貨幣、甚至黃金都沒漲,反而普跌?

01.市場的「利好預期」早已透支

事實上,市場早在本月初就已經「押注」這次降息。根據CME FedWatch 數據,在會議前,市場認為:

降息25bp 的機率高達95%,同時約有40% 的投資者預期聯準會會立即宣布啟動QE(重新擴充表)。

結果,聯準會只是選擇了「溫和」降息。

換句話說:

這次降息,不是“新利好”,而是“低於預期”。

當預期兌現但沒有驚喜,市場往往選擇獲利了結。這也是典型的「買消息,賣事實(Buy the rumor, sell the news)」行情。

02、停止縮表≠ 開始放水

很多人看到“QT 結束”,就以為意味著“大放水”要來了。但其實,聯準會這次的聲明非常謹慎:

“我們將結束縮表,但暫不啟動新的資產購買計劃。”

也就是:

從「收水」階段,轉為「觀望」階段。

在金融市場的語言裡,這叫:

流動性不再惡化,但也沒有改善。

而投資市場要上漲,光「止跌」不夠——還需要「增量資金」。這就是目前最大的缺口。

03、降息並未傳導到“實際資金利率”

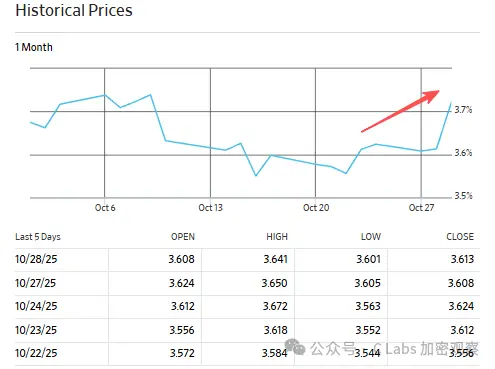

理論上,降息會讓短端利率下降,帶動資金成本降低。但這次的情況有點特殊——雖然名目政策利率降了25 點,但中長期資金成本並沒有同步下降。

例如五年期公債殖利率從3.6%漲到3.7%:

十年期公債殖利率更是飆漲到4%以上:

這說明什麼?說明市場的真實流動性仍然緊張,投資機構並沒有感受到「錢變多」。聯準會的降息,仍停留在“嘴上”,並沒有真正“流到市場”。

04.「降息」背後的隱憂:經濟下行壓力依然大

從更宏觀的角度來看,聯準會的這次降息,其實是一種「防禦性操作」。近期的美國經濟數據顯示:

- 房地產、製造業連續兩季負成長;

- 就業市場放緩,失業率重新升至4.6%;

- 企業獲利成長幾乎停滯。

這意味著,聯準會在「保成長」與「控通膨」之間,選擇了輕微鬆動貨幣政策來緩衝下行風險。

但這種操作也釋放出一個訊號:

美國經濟可能已經進入「緩衰期」。

在這種情況下,市場寧願先鎖定利潤,也不敢輕易加倉風險資產。

05.總結:降息≠牛市,流動性才是核心變量

這次降息,市場的反應其實給了一條最清楚的邏輯:

短期政策鬆動≠ 流動性充裕≠ 資產上漲。

真正能推動股市、加密市場全面反轉的,是央行重新啟動資產擴張(QE),或財政刺激配合大規模資本流入。

在那之前,降息只是「中性偏暖」——能穩住信心,但還不足以掀起新一輪牛市。

市場要的不是25點的降息,而是一場真正的放水。

在那之前,'風險資產'都還要再等等。