作者:肖颯律師團隊

近年來,隨著區塊鏈技術的發展以及監管框架的不斷完善,RWA(Real World Assets,現實世界資產)的代幣化逐漸成為金融市場關注的焦點,香港、美國、新加坡等地都做出了不同程度的回應與嘗試。同時,傳統的IPO(首次公開發行)仍是企業融資的重要方式。那麼,RWA 和IPO 之間究竟有何異同呢?各自的優勢是什麼?企業又改如何選擇?颯姐團隊今天就帶大家嘮嘮二者之間的關係,以期為不同需求的企業在選擇融資路徑時提供參考。

01 簡單談談什麼是RWA 和IPO

RWA,即現實世界資產的代幣化,是指將如債權、房產、應收帳款、基金份額、票據等傳統金融資產,以區塊鏈技術轉化為可在鏈上流通的數位資產。這個過程不僅能提升資產的流動性,還能降低交易成本、提高透明度。例如,一家基金公司可以將其持有的房地產項目收益權打包並發行為鏈上的虛擬貨幣,讓全球範圍內的投資者都能以更低門檻參與交易。

IPO,即首次公開募股,是企業首次向公眾投資者發行股票並在證券交易所上市的行為。它是資本市場中最正式,最悠久也是合規監管最成熟的一種融資方式,需要會計師事務所、律師事務所以及券商三方中介參與,要經過嚴格的財務審計、法律合規性審查,並製作招股說明書等文件,標誌著企業邁入公開市場。

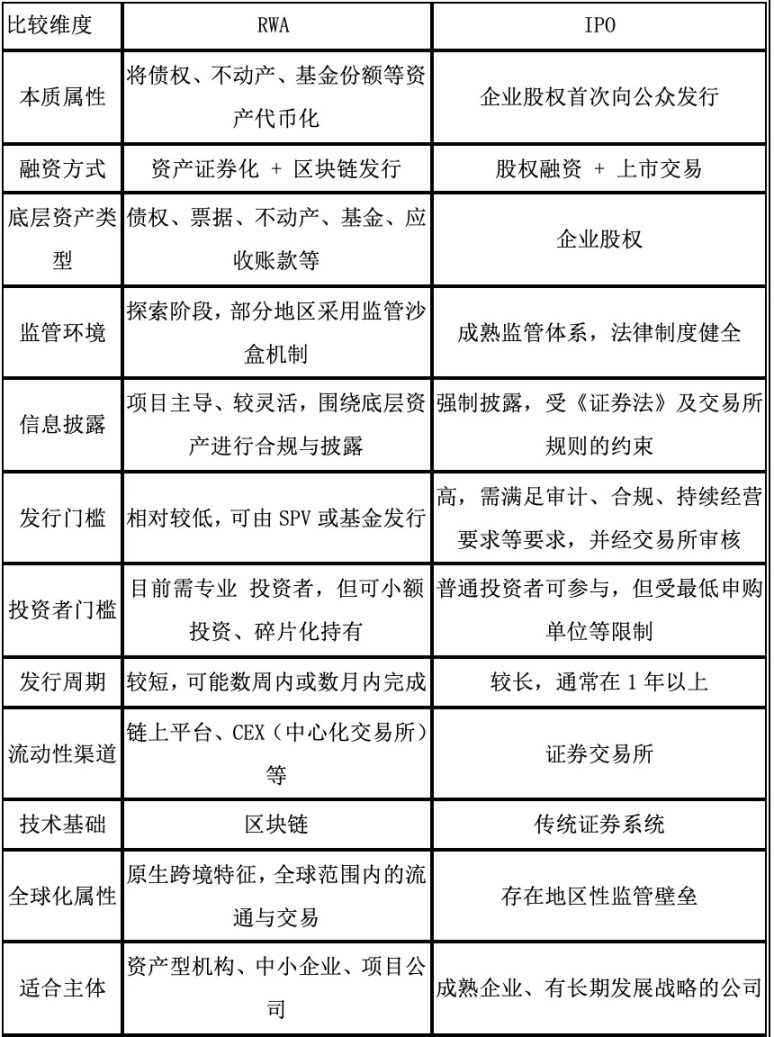

02 一表說清:RWA 與IPO 的主要差異

03 IPO 和RWA 的各自優勢特點

RWA 和IPO 在某種程度上具有相似性,但因二者融資邏輯不同,實際上各具優勢特徵。

RWA 作為一種借助區塊鏈技術的新興融資方式,具有以下優勢:(1)低門檻高效率:RWA 可以按需拆分投資額度,幾百元甚至幾十元就能參與,適合更廣泛的投資人群。 (2)流動性提升:原本不易流通的資產如應收帳款或不動產收益權,在鏈上實現全球交易。 (3)發行效率高:不依賴傳統券商流程,不需長週期等待,技術建置成熟後可快速發行。 (4)鏈上透明性:所有交易記錄在鏈上可追溯,增強信任機制。

IPO 作為一種傳統的,企業邁向資本市場的融資方式,具有以下優勢:(1)融資額度高:一旦成功上市,企業通常可實現數億甚至數十億的融資額。 (2)品牌信譽提升:上市即意味著通過了監管層的嚴格審核,對企業品牌形像有極大正面作用。 (3)資本運作空間大:透過後續的增發、併購重組、股權激勵等工具,利用資本市場多維賦能企業效益成長。 (4)投資人保護機製完善:較規範的監理環境、成熟製度及法治保障投資者權益。 (5)廣泛的投資群體基礎:涵蓋機構、散戶等各類投資人,市場流動性充沛。

04 IPO 與RWA 的監管偏向差異-以香港為例

香港作為中西交會的國際金融中心,始終在傳統金融與新興金融之間尋找平衡。在RWA 與IPO 兩種融資方式的監管上,香港展現出明顯的「差異化監管導向」:對IPO 強調嚴謹合規、資訊揭露和投資者保護;對RWA 則採取相對開放、鼓勵創新但逐步納管的態度。

香港IPO 制度長期以來遵循嚴格的《證券及期貨條例》框架,上市流程由香港交易所和證券及期貨事務監察委員會(SFC)共同監管,涵蓋保薦、盡職調查、審計審查、資訊揭露、公眾持股比例等多個環節,確保上市企業具備穩定財務表現、持續經營能力及良好治理結構。這種強監管既保障了投資人權益,也提升了香港市場的公信力。

相較之下,香港對RWA 的監管則展現出「包容審慎」的試驗性思維。 SFC 近年來頻繁發布有關代幣化資產的監管通函,逐步建立監管沙盒、虛擬資產服務提供者發牌制度,並將RWA 類代幣納入合資格投資產品範疇進行監管嘗試。例如,2023 年發布的《有關代幣化證監會認可投資產品的通函》就首次明確了產品提供者須對代幣化安排的管理和運營可靠性負責,需確保與服務提供商兼容等,還應按證監會要求說明相關安排的可靠性,必要時獲得第三方審查驗證及法律意見,表明香港力圖在金融進步與投資者保護間實現平衡。

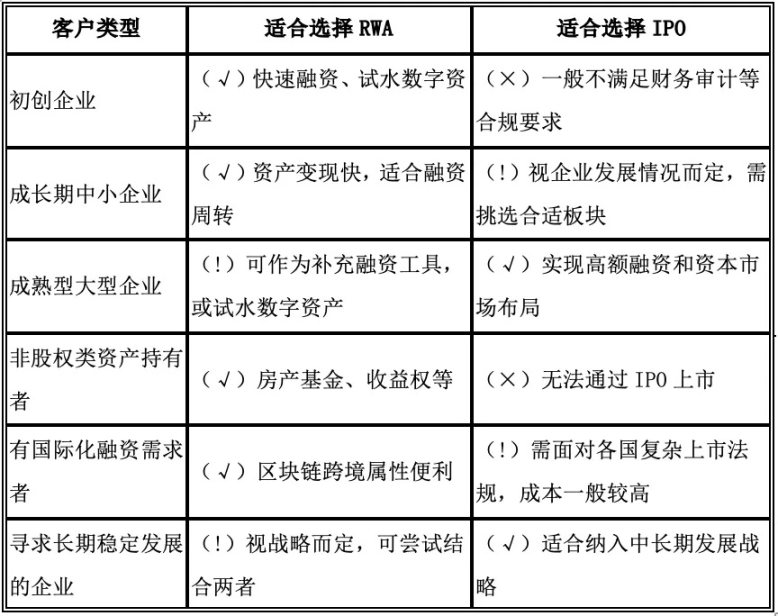

05 一表說清:IPO 和RWA 適合的客戶群

06 寫在最後:IPO 和RWA——互補而非替代

我們應該認識到,RWA 不是IPO 的替代者,而是對傳統融資體系的補充與重塑。它為中小企業和資產持有方提供了前所未有的融資管道,提升了金融包容性;而IPO 仍舊是企業走向成熟、擁抱公眾市場和全球資本的關鍵路徑。對企業而言,應根據自身的發展階段、融資需求、資產結構和策略佈局,合理選擇或組合RWA 與IPO。未來,隨著監管機制的成熟、技術門檻的降低和市場接受度的提升,RWA 和IPO 可望共同建構更多元、透明、高效的融資生態系統。