最近,Aave 宣布推出他們的新穩定幣GHO,Crypto Twitter 和Aave 包持有者很高興,因為他們採取了當時可用的最明顯的戰略舉措。最初,鑑於這些天在DeFi 中缺乏新聞,發現該公告非常令人興奮,但經過進一步檢查,似乎有更多關於整個舉措的未解決問題從我的腦海中浮現。

·接下來,看一下對GHO 穩定幣的看法。

穩定幣

在過去的幾年裡,我已經開始記不清所有來來去去的穩定幣了。每個人都有自己的故事,有些擁有非常強大的支持者,有些擁有瘋狂的科學家,他們製造出鮮為人知的瘋狂裝置,有些則是純粹的龐氏騙局,沒有人知道誰是真正的傻瓜。我認為他們都有一個獨特的旋轉,並儘了最大的努力。

在我們討論他們都錯了之前,讓我們談談動機。為什麼每個人都想產生自己的穩定幣?

因為你有能力,從字面意義上解讀:

乾淨利落,當您可以打印自己的錢時,貨幣成本變為0,因此您的獲利機會至少可以說是豐富的。當然,當您打印時有一些規則,但基本事實是,您的資本成本變為0。

MakerDAO 大約在6 年前發現了這一點,其他所有人都試圖獲得他們擁有的權力,但有一件事他們都錯了,無法取代MakerDAO:

DAI 有一個真實的用例,被市場參與者視為真錢。

他們擁有該財產的唯一原因是因為他們首先使用權力下放作為強大的推銷手段。當時現有USDT 的替代品(USDC 尚未推出)。

從那時起,每個穩定幣都試圖推出並試圖讓世界相信他們的穩定幣是“為大眾而生的”、“真正的財富儲存”、“新的儲備貨幣”。措辭並不重要,因為沒有人從一開始就相信它——這就是問題所在。

因為沒有人真正相信他們賣的東西,因為沒有理由相信——沒有人可以為他們的穩定幣創造真正的需求下降。

這是GHO 的真正問題,在我看來沒有答案。雖然GHO 將原生集成到Aave 市場中,並且其想法是Aave 的分銷將帶來合法性(我相信它會),但它仍然沒有任何真正的需求下沉。當人們接受他們的穩定幣作為價值存儲時,Aave 並不具備任何真正的優勢。他們確實有借款人和貸款人可以幫助引導它,但這讓我想到了下一點……

MakerDAO 和Aave

在過去的一年裡,Maker 和Aave 有著非常親切的共生關係。 MakerDAO 是印鈔的中央銀行,Aave/Compound 是創造貨幣市場的商業銀行。 Maker 通過其D3 模型以固定的3% 直接借給Aave。每個人都很開心——直到現在。

Aave 通過推出自己的穩定幣,公開告訴MakerDAO,他們正在競爭成為下一個加密貨幣中央銀行,並將利用他們的貨幣市場作為槓桿點。措辭在公開場合聽起來會有所不同,每一方都會以自己的方式旋轉它,但我們不需要在未來3-6 個月內尋找答案,以找出這種關係將如何惡化的答案。

讓我們進行角色扮演。

1.Aave 在其所有貸款市場推出GHO

2.當借款人來到Aave 時,他們現在可以藉用DAI 或GHO

3.在正常情況下,他們可能只會選擇DAI。除非有“折扣”或“激勵”來代替借用GHO

4.Aave 市場開始降低DAI 利用率,這意味著對Maker 的興趣減少,DAI 流通量減少

5.GHO 的市場流通量增長並蠶食了MKR 持有者本應獲得的費用

6.這將加速,直到DAI 成為Aave 生態系統中的二等公民

7.MakerDAO 意識到正在發生的事情,並將通過提高D3 利率或推出競爭產品來進行報復

8.Aave 可能知道這一點,並指望MakerDAO 將太慢或由於治理困境而無法成功發起反擊。

為了清楚起見,讓我們嘗試換一個角度。 Aave 實際上並不打算做上述事情,只是願意讓更多的生態系統參與者鑄造GHO。穩定幣的核心思想是任何協議都可以鑄造GHO 並有效地成為穩定幣經銷商。

然而,這與MakerDAO 已經對他們的D3 模塊和RWA 資產所做的沒有什麼不同。

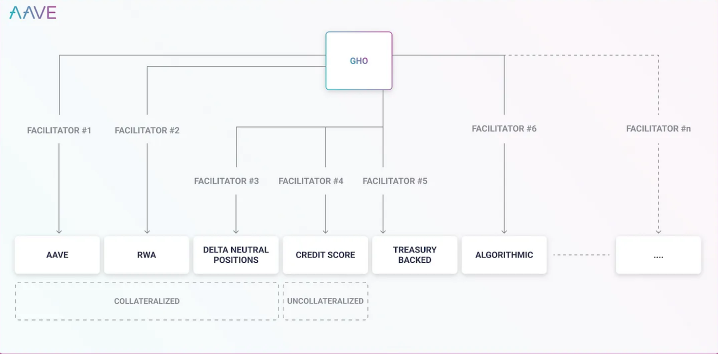

這是架構如何發揮作用的圖表:

我在這裡看到的一切都是DAI 或FRAX 所做的事情。不幸的是,Aave 在這裡沒有真正的優勢。因為沒有邊緣,這將我引向了最後一點……

穩定幣— 大型資本支出+ 運營支出項目

歸根結底,推出穩定幣是非常昂貴的,並且考慮到獲勝的動力,這是一個極具競爭力的空間。考慮到上述所有因素,這實際上歸結為Aave 願意為了追求這個項目而損失多少錢。

當我們考慮:

- 與穩定幣相關的治理膨脹

- 持續的流動性激勵

- 與其他DAO 的競爭加劇

- 前期開發成本

- 需要持續集成

這讓你想知道——為了什麼?即使Aave 在未來5 年內取代MakerDAO(非常雄心勃勃的目標),考慮到USDC 佔據主導地位並且DAI 仍然是更廣泛的事物計劃中的利基產品,最終的獎勵並不是特別好。

從盈利能力的角度來看,我不確定Aave 的單位經濟學是什麼,但我認為從Aave 協議獲得的收入不會超過他們花費的員工人數。鑑於大量風險資金將始終在這個領域流動,這也許沒問題,但考慮到在追求非常昂貴的穩定幣項目與在現有業務中創造效率之間做出選擇,我會選擇效率路徑。我也可能是錯的,也許Aave 認為通過創建他們的穩定幣,他們的資本成本將變為0,他們可以保留所有的供應方收入,但這假設他們可以蠶食USDC 借貸市場,這是不可能的,因為DAI 沒有'無法做到這一點,而且USDC 的流通量要大得多。

結論

我認為GHO 是一種更好的穩定幣,它沒有穩固的優勢,需要大量資源來維護和發展。 5年後回頭看,這可能是一個偉大的舉措,誰知道呢?

然而,要實現這一點,最重要的事情是Aave 建立可與MakerDAO 大規模競爭的有機需求匯。

對Aave 團隊將其帶到哪里以及MakerDAO 最終將如何回應鎮上的新中央銀行感到興奮。

希望這篇文章對大家有一定的幫助。