撰文:imToken

你認知中的穩定幣分為幾類?

隨著穩定幣逐步滲透至全球支付、DeFi、避險儲值等多個場景,其實它早已不再是一個統一敘事能定義的概念,不同用戶對穩定幣的理解與使用差異巨大——它可以是跨境轉賬的主力工具,也可以是鏈上收益的核心組件。

這意味著它的使用場景因人而異、因需而生,那在多樣化需求推動下,一個立足於用戶意圖、風險信任與技術架構的多維分類框架,本質上已成為理解穩定幣生態的關鍵起點。

本文就試圖從用戶視角出發,嘗試從用戶目標、風險模型、技術架構三個維度出發,重構一份穩定幣世界觀,建構一套真正立足用戶需求、適配使用場景的穩定幣認知框架。

一、傳統意義上的穩定幣全景圖

加密世界敘事喧囂,但穩定幣一直是永恆的主題。

而在傳統的敘事中,市場長期以來都習慣以「錨定機制」 為核心,將穩定幣主要劃分為三類:

- 法幣抵押型:如 USDT、USDC 等,1:1 錨定美元,具有強流動性與高接受度;

- 加密抵押型:如 DAI、RAI,透過超額抵押 ETH 等資產維持掛鉤,強調去中心化與抗審查;

- 演算法穩定幣:如已崩盤的 UST,依賴機制設計與市場預期調控價格,無需真實資產抵押;

此外,還有以黃金、歐元等非美元資產錨定的穩定幣,譬如近期頗受關注的 Tether Gold(XAU₮),其每個代幣代表一盎司黃金,支持鏈上轉移與實物贖回,當前由 Tether 存儲於瑞士自建金庫中,持倉規模已達 80 億美元,成為全球最大黃金私有持有者之一。

過去數年,這個分類框架為我們提供了初步了解穩定幣的切入點,但在使用層面,這種按錨定機制劃分的方式,實際上已經越來越難以滿足多元化用戶的理解與選擇需求。

過去數年,這個分類框架為我們提供了初步了解穩定幣的切入點,但在使用層面,這種按錨定機制劃分的方式,實際上已經越來越難以滿足多元化用戶的理解與選擇需求。

核心原因便是伴隨著穩定幣的破圈出界,使用者並不都是鏈上交易者或 DeFi 玩家,這使得單一錨定機制維度已難以回答用戶最關心的問題:“它適合我麼”“用起來安全麼”“能在我常用的鏈上用麼”。

譬如 USDT 與 USDC 均為法幣抵押型穩定幣,但其儲備結構、合規程度與市場信任度差異巨大,同時新法規(如 GENIUS 法案、MiCA)也正在以用途與合規作為分類依據,進一步使得傳統劃分難以匹配實際政策框架。

二、新變數下的穩定幣分類困境

前不久在接受採訪時, Tether CEO Paolo Ardoino 就解釋道:2020 年以來的經濟下行期間,一些發展中國家受衝擊很大,物價飛漲、本幣貶值與高失業率,使得大量家庭面臨財務困境,而 USDT 等穩定幣在一定程度上可以滿足這些家庭需求,被用於儲值、跨境匯款及日常支付。

正因如此,在拉丁美洲、中東、南亞等地區,許多用戶成為首次接觸加密世界的全球用戶,他們因本幣貶值、跨境轉帳困難而使用穩定幣,因此僅關心其穩定性、費用與能否隨時取現。

相較之下,Crypto 原生玩家們-經驗豐富的鏈上使用者、套利者、機構級交易者,對穩定幣的關注點則完全不同,他們更追求的是原生流動性、協議支持度、組合效率與套利路徑,而非僅僅錨定機制。

這也意味著用戶群體的分化日益明顯,穩定幣賽道到了必須跳出 “法幣抵押 / 加密抵押 / 演算法錨定”的傳統框架,從用戶視角重構分類邏輯的時候,從這個角度來看,穩定幣的「變」,本質上是用戶需求與市場生態共同推動的結果。

其中既包括穩定幣應用場景的爆發(從 DeFi 質押到跨境工資發放),又離不開用戶群體與使用需求的分化(從保本到高收益),以及宏觀意義上監管框架的完善(從歐盟 MiCA 到美國 GENIUS 法案),因此使用者也早已分裂成若干個穩定幣世界:

- 加密新手需要「簡單又安全」的穩定幣,能放心存放資金並逐步學習;

- DeFi 愛好者盯著「收益潛力」,用穩定幣在 Aave 借貸、Curve 流動性挖礦;

- 資深交易者追求「極致流動性」,需要在主流交易所快速兌換的穩定幣;

- 全球用戶則更重視「低成本跨境支付」,鏈上費用與到帳速度是核心指標;

這注定傳統的分類體系在如今日益多樣化的需求背景下,逐漸失效。

簡言之,對當下的 Web3 世界與穩定幣賽道來說,不存在一個「最好」的穩定幣,只存在「最適合某個特定目標」的穩定幣。

三、如何建構一個多維度的穩定幣世界觀?

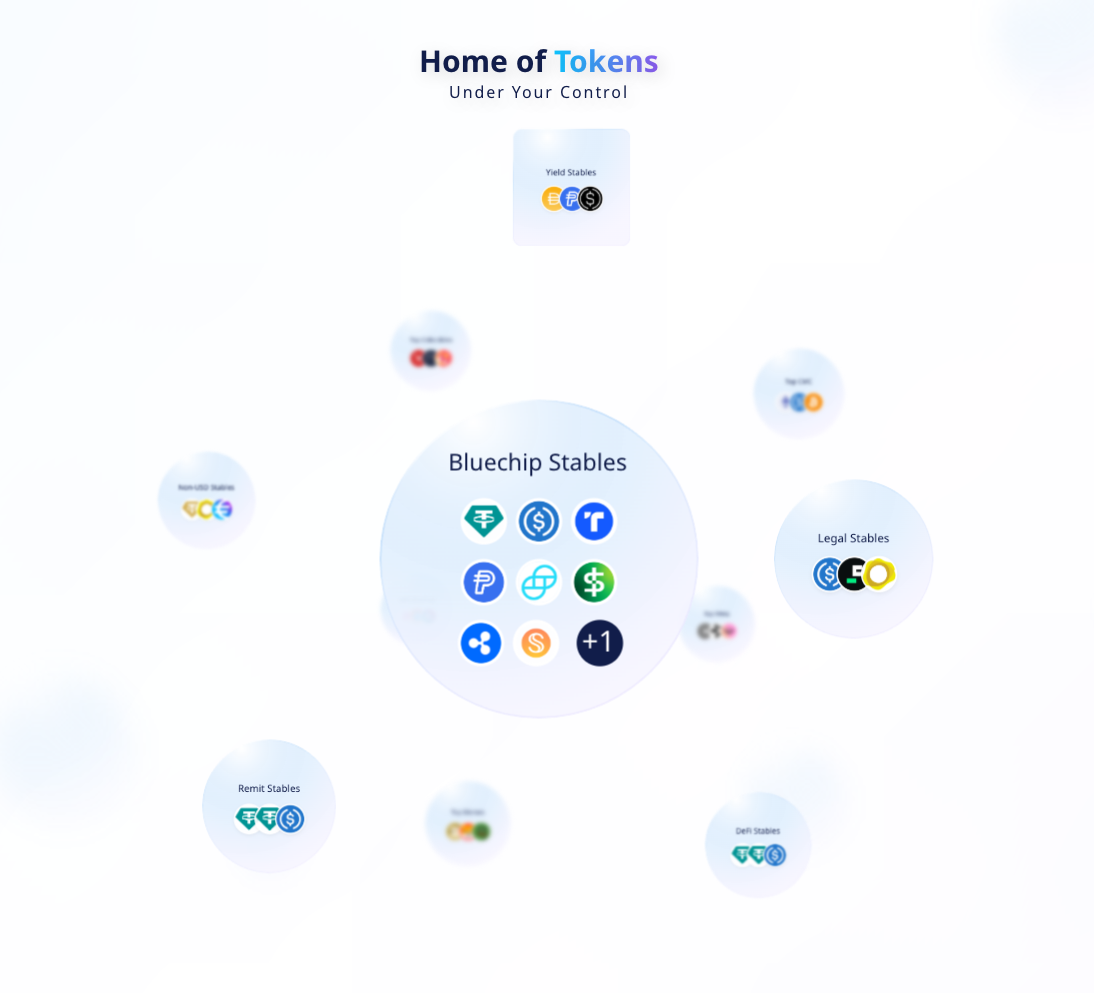

也正是在此背景下,為了讓每個用戶都能找到最適合自己的穩定幣,imToken 提出一個由三個核心軸構成的穩定幣分類框架:

從使用者目標(為什麼用)、風險信任(有多安全)、技術架構(在哪用 & 怎麼用)三個層面,旨在對每一種穩定幣給出清晰畫像,幫助用戶在複雜場景中做出有依據的判斷。

1.使用者意圖與財務目標(為什麼用)

這是從使用者動機出發的分類軸,明確穩定幣的使用場景,直接回答「為什麼用」的問題 。

眾所周知,穩定幣的功能早已多元化,不同場景對應不同選擇:

- 支付與價值轉移:如 USDT(Tron),低費用、廣覆蓋、便於跨境匯款;

- 資本保值與風險對沖:如 USDC,適合用作鏈上美元帳戶或熊市避險;

- 收益產生與財富增值:如 USDe(Ethena),透過掛鉤機制與衍生性商品對沖模型產生原生收益;

- 抵押與槓桿用途:如 DAI、USDC、USDT,DeFi 協議中最常用的抵押資產,便於借貸與交易;

這種分類能直接回應用戶最常見的問題:我想做 X,該選哪個穩定幣?

2.風險狀況與信任模型(有多安全)

這決定了使用者在選擇時願意承擔多大的風險,其核心要素包括儲備組成、審計狀況、監管牌照等。

其中最高梯隊的是銀行級與受監管的穩定幣,其信譽根植於政府監管和傳統金融體系,典型代表是 USDC 和 PYUSD,其次是市場主導與系統性的穩定幣,如 USDT,其信任主要來自巨大的網絡效應和無可匹敵的流動性,儘管其監管地位和儲備金透明度存在爭議。

再次是去中心化與鏈上可驗證的穩定幣,如 MakerDAO 的 DAI,用戶信任的是公開可審計的代碼和社區共識,而非某個中心化實體;最後是代表前沿探索的合成資產與算法驅動的穩定幣,如 Ethena 的 USDe,其信任基於復雜的經濟模型,同時也伴隨著尚未長期檢驗的新型風險。

監管評級機構 S&P 已對 USDC 評為“強”,對 USDT 評為“受限”,也印證了這種分層框架的現實基礎。

3.技術架構與生態適配(在哪裡用 & 怎麼用)

第三個分類軸關注技術架構與生態系統,它決定了穩定幣「在哪裡用以及怎麼用」 。

說穿了,不同鏈上部署方式決定了其可用性、安全性和費用結構,其中原生與跨鏈部署的區別至關重要——原生穩定幣由官方直接發行(如 Base 上的 USDC),更安全;跨鏈版本則依賴跨鏈橋機制,存在智能合約攻擊風險;

其次,一個穩定幣主導的生態系統決定了其核心應用場景,譬如以太坊主網因其高安全性更適合結算,Solana 等高性能 L1 以其低費用和高速度吸引了大量支付和轉賬活動,而 Arbitrum、Base 等以太坊 L2 則因其低廉的 Gas 費和與以太坊的兼容性,正迅速成為 DeFi 活動的主要場所。

這表示使用者可依據鏈上成本與使用需求,在不同網路間選擇最合適的版本。