Yearn.Finance作为Andre Cronje的代表性产品,开创了DeFi项目不依靠融资、代币公平发放的先河。因为项目的盈利能力较强,项目方敢于在短期内将YFI代币全部免费发放出去。Yearn.Finance是很多人开始参与DeFi的起点,AC近期宣布退出加密圈造成了YFI的短暂恐慌,但实际上AC很早之前就退出了Yearn.Finance项目,交由社区管理。

离开了AC后的Yearn.Finance做的如何呢?PANews分析了的近期各项数据,发现:

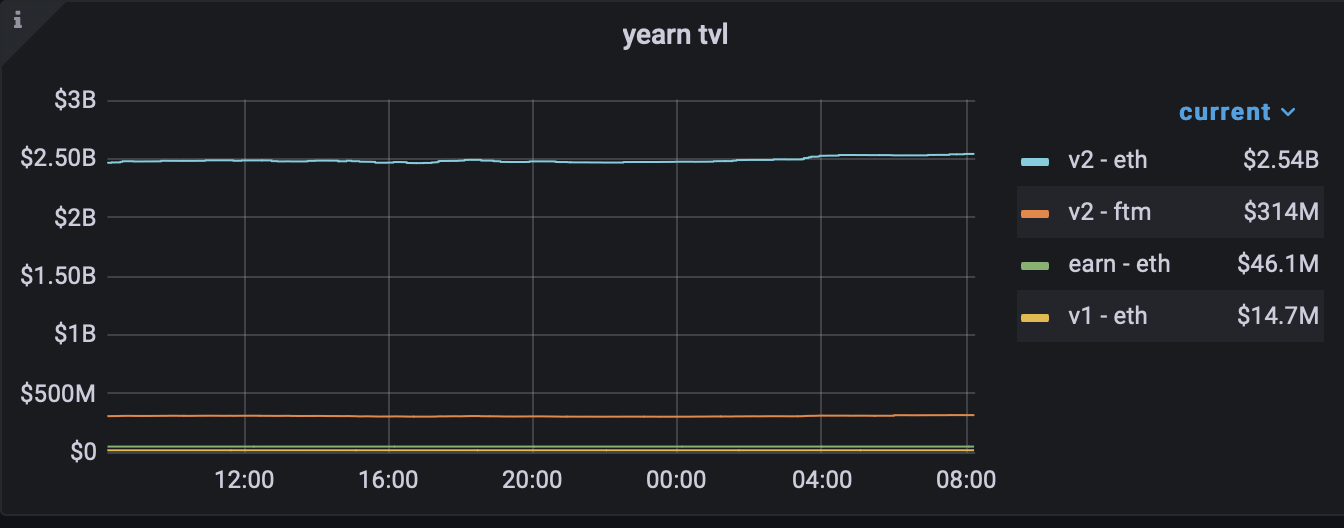

- 在Andre官宣退圈之后的两天内,Yearn在各条链上的TVL之和仅下降6.1%,说明Andre的退出并没有在短期内影响用户对Yearn的信心。

- 虽然Yearn的TVL在过去一年内增长了156%,但与去年12月份的峰值相比,已经下降62.9%,这可能会影响Yearn的盈利能力。

- Yearn当前的主要产品为以太坊上的Vaults V2,其中的大多数资金都来自于Achemix Finance、SushiSwap Benbox、Opyn、Element等合作伙伴,对合作伙伴的分红可能起到了一定作用。

- Yearn的TVL存在重复计算的问题,如用户存入的ETH,会被策略存入Curve stETH池中,再将得到的CrvstETH存入Vault中,造成同一笔资金在ETH和Curve stETH两个Vault中的重复计算。这一问题可能会在不久后修复。

- Yearn近期的盈利情况并不乐观,收入呈下降趋势,最后一次YFI回购发生在1月22日,今年1月份和2月份分别亏损24.3万美元、102.7万美元。

多链发展下的Yearn,TVL较高点已下跌62.9%

Yearn的盈利来自于协议用户存款赚取的收益的一部分,在此情况下,存款的多少将是决定Yearn收益的关键因素之一。

截至2022年3月8日,Yearn已经扩展到以太坊、Fantom、Arbitrum三条链上,根据DefiLlama的数据,他们的TVL分别为26.6亿美元、3亿美元、209万美元。以以太坊为主,Fantom次之,Arbitrum基本可以忽略不计。

在过去一年时间里,Yearn在所有链上的TVL总量从11.6亿美元升至29.7亿美元,同比增长156%。但是这种增长趋势似乎已经停止,即使Yearn部署到了更多的链上,它的TVL在2021年12月初达到顶峰后转而下跌,与最高点相比,现在已经下跌62.9%。

在Andre官宣退出之后的这两天时间里,Yearn在几条链上的TVL之和下降约6.1%,到目前为止,未见明显影响。Yearn的核心开发者banteg称,Andre已经超过一年没有为Yearn工作过了,该项目有50名全职员工和140名兼职贡献者。Yearn官方推特甚至在推特上模仿SBF在SOL 3美元时候的喊单,认为在20000美元可以买入尽可能多的YFI。

存款来源高度依赖合作伙伴

在以太坊上Yearn的一系列产品中,Vaults V1和Earn都已经基本弃用,分别只有1470万美元、4610万美元的TVL。当前Yearn的主要产品仍然是Vaults V2,下图来自于yearn.vision。

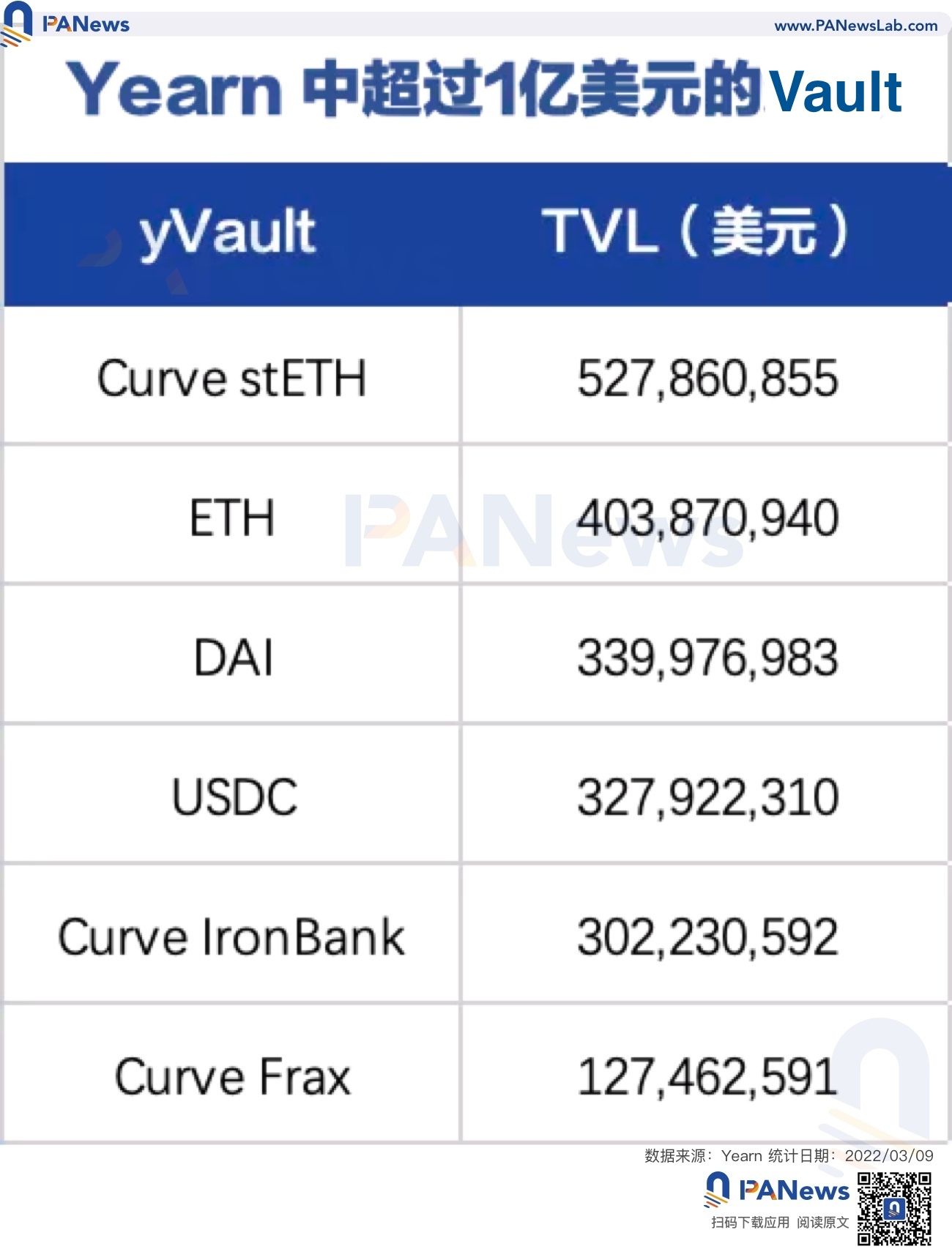

在以太坊上的Vaults V2中一共有24.9亿美元的存款,其中存款超过1亿美元的yVault共有6个,分别为Curve stETH、ETH、DAI、USDC、Curve Iron Bank、Curve Frax,它们的存款来源如下。

从Etherscan上的数据可知,yvCurve-stETH的发行量为171140枚,Yearn近期对Curve stETH Vault的合约进行了更新,其中旧合约持有43.36%的yvCurve-stETH,在这之中,有46.26%由SushiSwap Benbox持有;18.42%由Yearn的Strategy持有,当用户存入ETH后,部分ETH被Strategy用于在Curve stETH/ETH池中提供流动性,再将CrvstETH存入Vault中;Element持有8.68%。

yvWETH的发行量为144816枚,其中SushiSwap BentoBox持有35.18%,Alchemix Finance持有51.33%。

yvDAI的发行量为3.32亿枚,其中Alchemix Finance持有87.68%,Gnosis持有2.16%。

yvUSDC的发行量为3.24亿枚,其中原USDC Vault持有27.01%,Opyn持有26.04%,Element持有8.13%。

yvCurve IronBank的发行量为2.62亿枚,其中协议的USDC Strategy持有39.4%,协议的DAI Strategy持有29.05%,协议的3Crv Strategy持有12.51%,SushiSwap BentoBox持有10.38%。

yvCurve FRAX的发行量为1.15亿枚,协议的两个DAI Strategy分别持有30.92%、29.88%,Unit Protocol:FTM Vault持有14.74%。

由此可知,Yearn非常依赖于合作伙伴贡献的存款,如SushiSwap BentoBox、Alchemix Finance、Opyn、Element等,合作伙伴的存款占据了总存款的绝大多数,这可能是为合作伙伴分成带来的效果。

协议内部存在TVL的重复计算,如用户或其它协议存入的DAI,协议的策略将DAI存入Curve的IronBank、Frax等池,再将得到的LP代币重新质押到Vault中,导致在DAI和后续的yVault中均计算了这部分资产。

今年来连续亏损2个月

Yearn在帮助用户自动寻找收益更高的机会时,yVault会收取20%的绩效费和每年2%的管理费。在收入减去策略分成、运营成本等支出后,净利润会用于从二级市场上回购YFI。

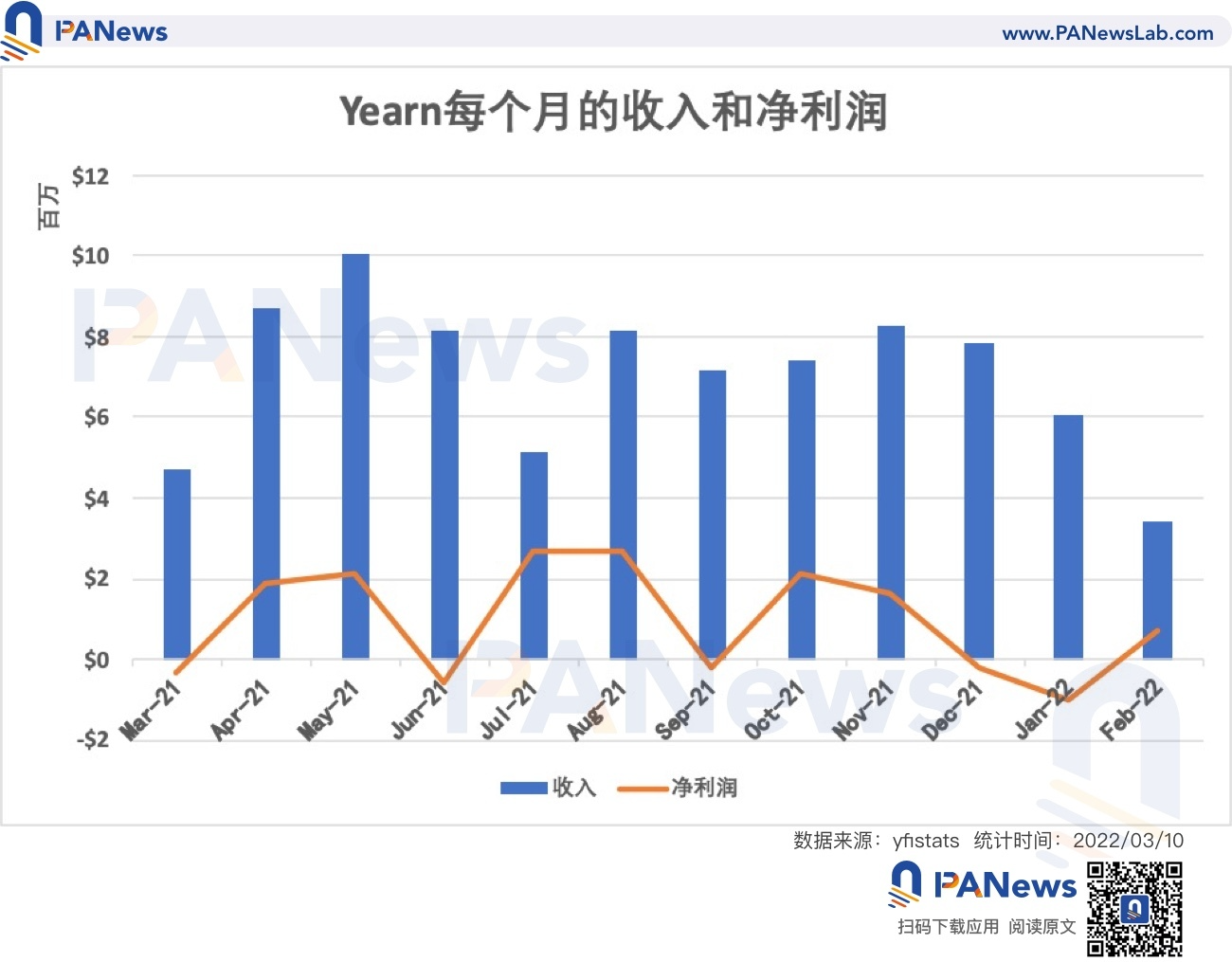

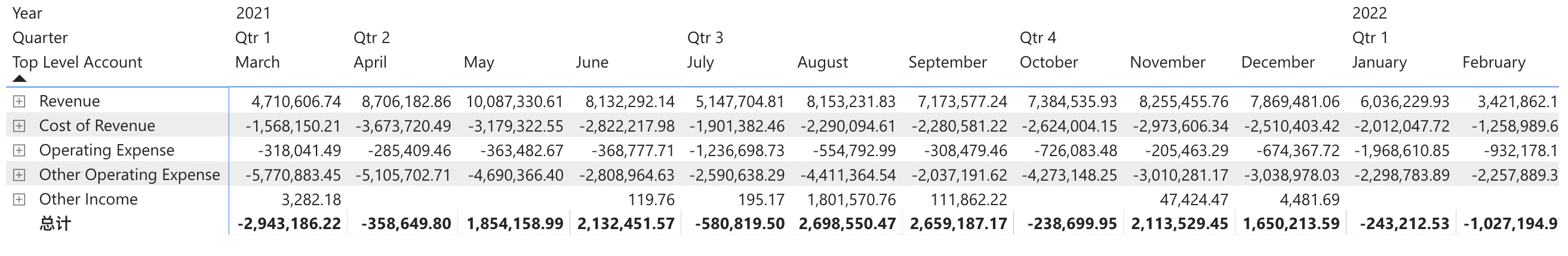

在收入上,Yearn从2021年9月开始,就仅依赖于Vaults V2。收入高的月份,Yearn确实有堪比上市公司的营收能力,其曾在2021年5月份单月获得超过1000万美元的收入。

但是,之后的发展似乎进入瓶颈,从2021年11月份之后,出现下降趋势,这一结果与TVL的下降一致。相比于去年11月份,今年2月份342万美元的收入已经下降58.6%。今年1月份和2月份分别亏损24.3万美元、102.7万美元。将3月份前几天的收入取平均值后递推到整个月,3月份的收入仍会略低于2月份。

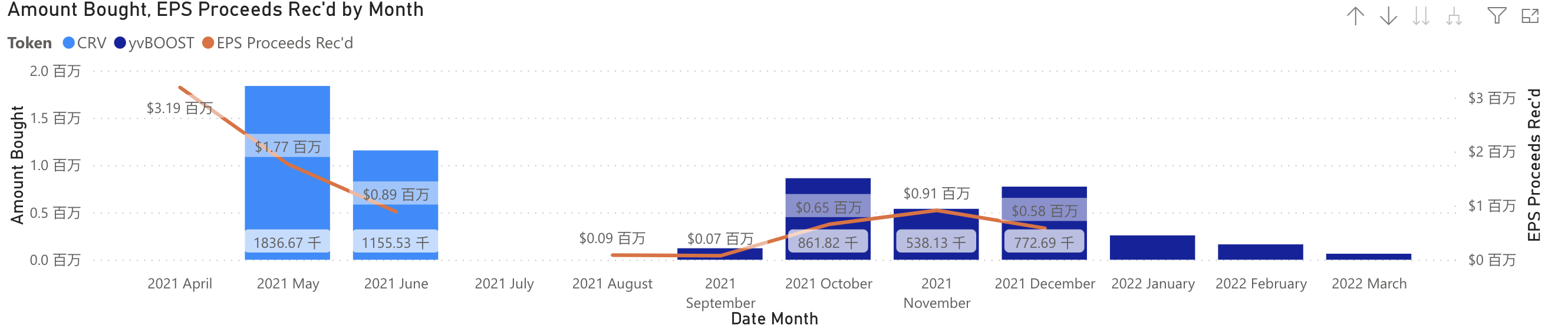

由于收入的降低,Yearn花费在yvBOOST上的资金也急剧降低。2月份,Yearn花费在yvBOOST上的资金只有48万美元。若在Curve中的权重下降,可能会进一步削弱Yearn与Convex等的竞争力。

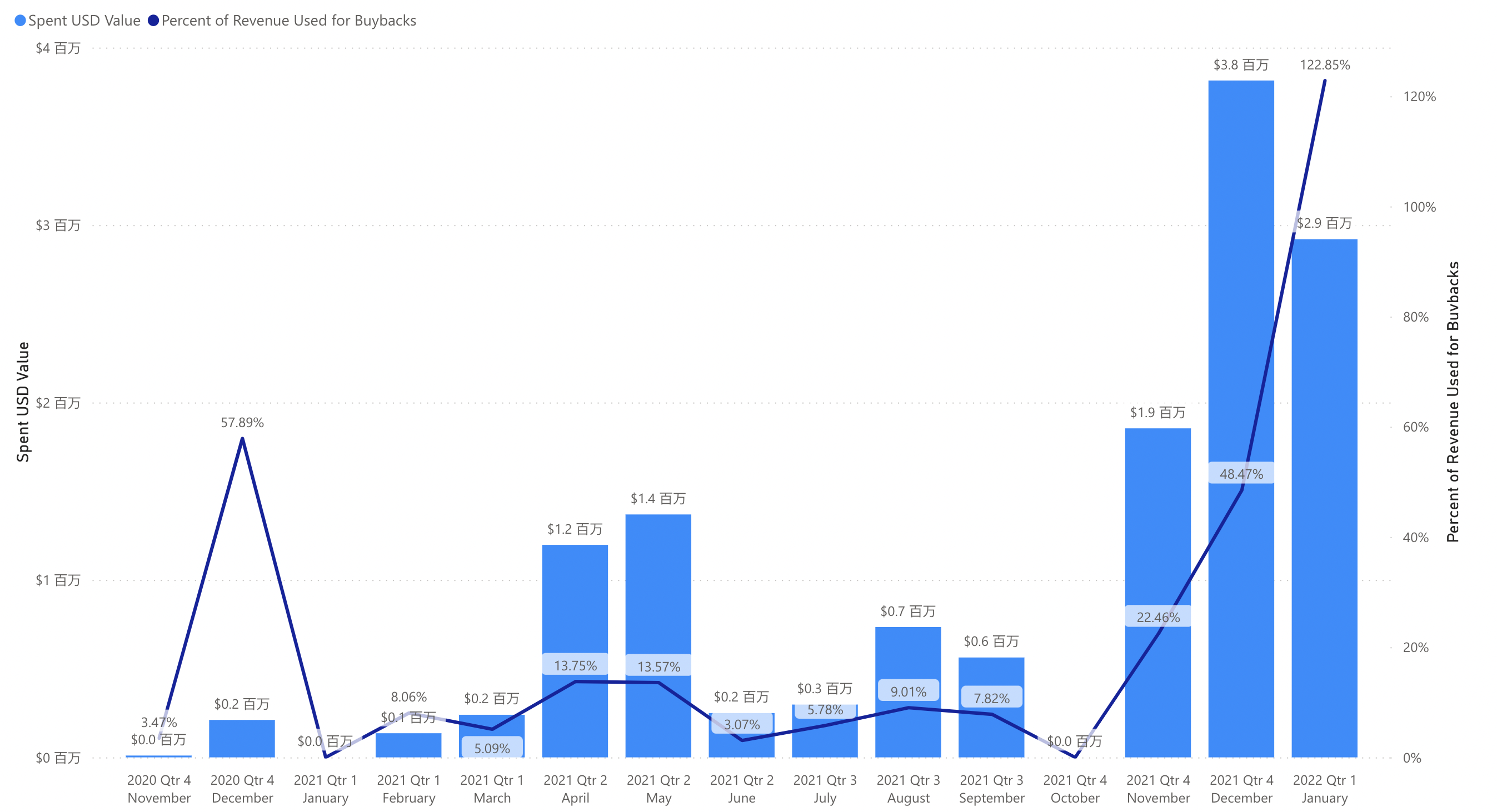

从2020年11月17日开始,Yearn已经花费1359.6万美元,用于回购YFI,并存于treasury中,最后一次回购发生在2022年1月22日。从去年11月份开始,Yearn操作的YFI回购金额和占收入的比例明显提升。下图显示,今年1月用于回购YFI的资金是收入的122%,可能是由于最后一次回购后没有更新当月剩余时间的收入,实际值大约为48%。

除去策略费、合作伙伴提成等根据收入比例计算的费用之外,Yearn的其它费用在这两个月并没有减少。今年1月份和2月份,其它运营支出的花费分别为230万美元和226万美元,且共支出了约180万美元发放Grants,这就导致Yearn在这两个月分别亏损24.3万美元、102.7万美元。

小结

根据Yearn的各项数据,Andre的离去并没有使Yearn失去大量资金。Yearn的存款更多地来自于合作的SushiSwap BentoBox、Alchemix Finance、Opyn、Element等协议,为合作伙伴分红可能起到了积极的作用。

但是Yearn自身的数据并不让人乐观,TVL已经较高点下降62.9%。且因为支出大量Grants造成今年1月份和2月份,Yearn分别亏损24.3万美元、102.7万美元。