前言:近日,两家世界最大的加密交易平台Binance、Coinbase相继被SEC 起诉,十多种主流加密货币被划定为证券并纳入 SEC 监管范围。受此影响,当时比特币价格在消息爆出后24小时内跌幅超过5%,跌破26000美元关口。币安币(BNB)也跌幅超过10%,跌破300美元关口。其他主流加密货币如以太坊、莱特币、瑞波币等也出现不同程度的下跌。

01.SEC重拳出击的背后,是对权力的追逐

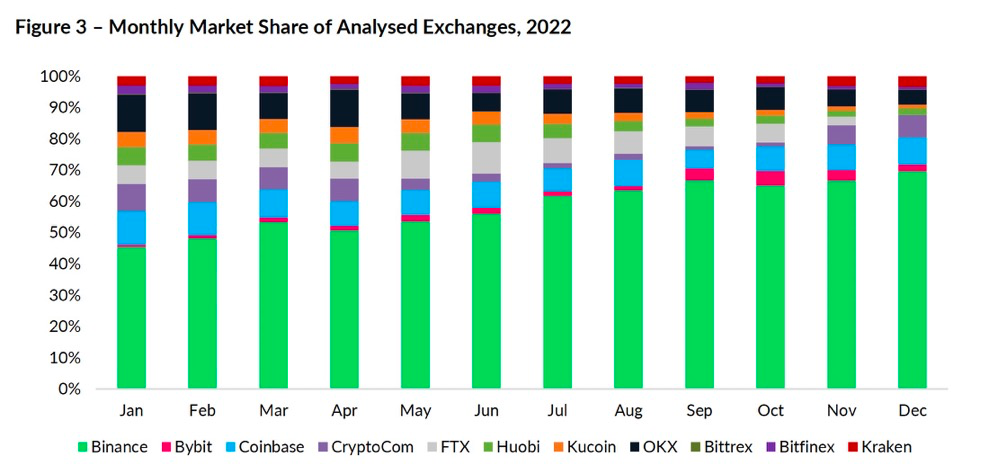

6 月 5 日晚,加密交易平台 Binance 控股有限公司(以下简称「Binance」)及其 CEO 赵长鹏(以下简称「CZ」)因涉嫌违反证券交易规则被美国证券交易委员会(以下简称「SEC」或「委员会」)起诉。这是继 3 月 28 日,Binance 及其 CEO CZ 因涉嫌违反交易和衍生品规则而被美国商品期货交易委员会 CFTC 起诉后,再一次被美国监管层起诉,并引发加密货币市场的剧烈波动。

6 月 6 日,美国 SEC 在纽约联邦法院起诉加密交易平台 Coinbase,称其运营未注册的交易平台,且其质押服务未经注册。

美国证券交易委员会(SEC)在诉讼中声称,一直以来,Coinbase 赚取了数十亿美元的收入,但缺乏注册所需的披露和保护。Coinbase 自 2019 年以来一直作为未注册经纪人运营,包括招募潜在投资者,处理客户资金和资产,收取基于交易的费用;也作为未注册的交易平台运营,包括提供市场,汇集了多个买卖双方的加密资产和匹配并执行这些订单。

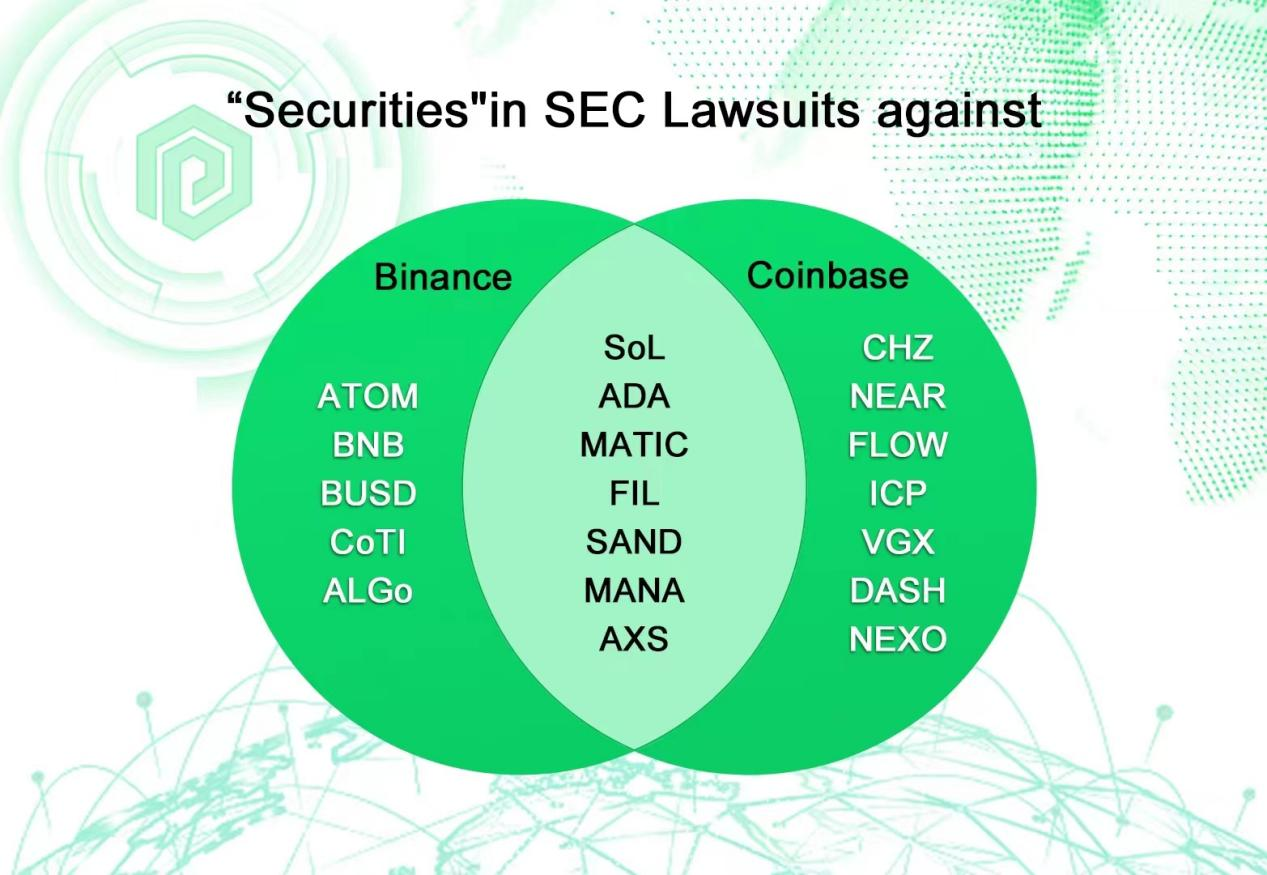

事实上,从指控文书便可以看出,SEC这次精准把握了“认定某些加密货币是非注册的证券”这一灰色地带,并且明确指出的十多种代币都为排名靠前的主流币。看得出在FTX事件后,SEC对监管的决心和对监管领域以及政策的研究。

换个角度来说,如果有合理的监管政策,对于投资者平台用户来说固然是一件好事,规范交易所的行为,保护资金安全,规避像FTX这样暴雷的事件对金融行业的打击挫伤。那么就需要有一个最权威的最专业的监管机构,而SEC想要扮演这个角色,掌握加密世界更大的话语权。

正如 CFTC 主席 Rostin Behnam 说的那样,加密资产的监管处于真空状态。那么获得先手的监管机构不仅可以掌握主动权,获得更多的权力,能拿到手的利益也是显而易见的。对监管机构来说,在美国财政赤字严重,举国上下都在谈论债务上限的大环境下,找到自己的「现金奶牛」显得愈发重要。

02.SEC与CEX的纠纷,由来已久

一般来说,CEX(加密货币交易所)与SEC发生纠纷基本上有两种方式。一种好的方式是因为运营非法的证券交易所而陷入麻烦(即提供未经注册的证券)。

早在今年四月,SEC对Bittrex Inc.提起了据称非法运营证券交易所的诉讼;对Bittrex案件的任何合理解读都可以明确看出,类似的案件也会对Coinbase和币安提出。在SEC看来,只要是在美国的加密货币交易所,都是非法的。

而另一种不好的方式是因为窃取客户资金而陷入麻烦。去年十二月,SEC对一家大型加密货币交易所FTX Trading Ltd.提起了诉讼。这是SEC针对FTX的指控,因为当时FTX据称窃取了客户的所有资金。当交易所窃取资金时,SEC会将重点放在这一点上;当没有窃取所有资金时,SEC会关注非法证券交易所的问题。

因此,这里就出现了一个问题:SEC到底是因为Coinbase和Binance是加密货币交易所而起诉它们,还是因为它们是作恶的加密货币交易所?并且,这里的指控是“你们允许人们交易加密货币,我们认为这是非法的”,还是“你们吸引人们交易加密货币并窃取他们的本金”?

另外,SEC 在诉讼中曾明确阐明它的观点:大多数 Crypto Token——不是所有,BTC 除外,但其中大多数——在美国法律下属于证券。Coinbase 的观点当然是,其中许多 Token 不是证券。在此问题中,问题的关键在于列出的一些热门 Crypto Token——SEC 引用了一系列 Token,包括 Solana 的 SOL、Cardano 的 ADA、Polygon 的 MATIC、Filecoin 的 FIL、Decentraland 的 MANA、Algorand 的 ALGO、Axie Infinity 的 AXS 和 Voyager Digital 的 VGX——它们是否属于证券。

尽管在监管FUD下,Robinhood 立刻表示将在一周内下架被定义为证券的 Token。而额外面临 SEC 资产冻结申请的 Binance.US 更是在一个晚上下架了上百个 Token 交易对。但实际上,两起诉讼本身很难在短期内取得任何实质性成果。这一点,相信 SEC 自己也很清楚,毕竟连 Ripple 案都拖了数年之久,更何况这次是单挑行业的老大和老二。

在上周的听证会上,商品期货交易委员会 (CFTC) 主席 Rostin Behnam曾表示,「SEC 应对被分类为证券的资产具有权威。但事实上,最大的代币比特币是一种商品,这是由美国法院确定的。并且在美国法律下,它是不受监管的... 而鉴于现在大多数交易平台列出的加密商品资产很少被正式分类为商品,因此迫切需要赋予监管机构对加密商品领域的额外权力。」

值得注意的是,在这段发言中,Behnam并没有使用「数字资产」(Digital Asset)一词,而是「数字商品资产」(Digital Commodity Asset)。Behnam 承认,SEC 对所有被划分为证券的资产都拥有监管权,但他并不承认数字货币应该被划分为证券。在发言中,Behnam 也一再暗示:只有让 CFTC 以商品的方式监管加密货币,才能解决行业目前存在的监管真空。

那么Binance和Coinbase上市的加密代币到底是否属于证券。如果它们被认定为证券,那么很可能Coinbase和Binance(以及Bittrex和其他所有交易所)都在运营非法的证券交易所;如果它们不是证券,那么一切都没问题。

显然,这将是一场长期的拉锯战,且关乎着加密市场的未来走向。

03.监管的尺度,在于合理

由于SEC突如其来的监管指控,以及指控对象Binance、Coinbase都作为币圈举足轻重的平台,去年FTX的阴影让投资者们对风险极其敏感。

根据数据统计,6月6日、7日,链上DEX交易量有个小幅增长,这就是大盘震荡后投资者为了规避风险的资产流出,停止挖矿质押等行为,保持暂时的观望状态。

许多外媒和业内大V都出来拥护币安Coinbase,表示对它们的信赖和信心。由于引起的市场喧哗和币价震荡,引起许多人的不满。

Blockworks直接专栏抨击SEC主席Gary Gensler,认为他破坏了国家和人民的利益,由于暴露了他在监管加密货币的能力不足,反而采用激进的政策来扼杀创新。大V媒体们认为数字资产是必然的趋势,如果SEC用如此“我怀疑你涉嫌,我先指控,但我还没有公开直接证据”这一监管方式的话,简直是在把Web3革命驱赶出美国。

无独有偶,6 月 13 日,美国俄亥俄州众议院参议员 Warren Davidson 在社交媒体上发文表示将立法罢免 SEC 主席 Gary Gensle。Warren 在推文中提到:「美国资本市场必须受到保护,不受 SEC 主席的影响。这就是为什么要引入单一立法,以解决持续的权力滥用问题,并确保在未来几年内保护市场的最大利益。现在是真正改革,并解雇 SEC 主席 Gary Gensler 的时候了。」

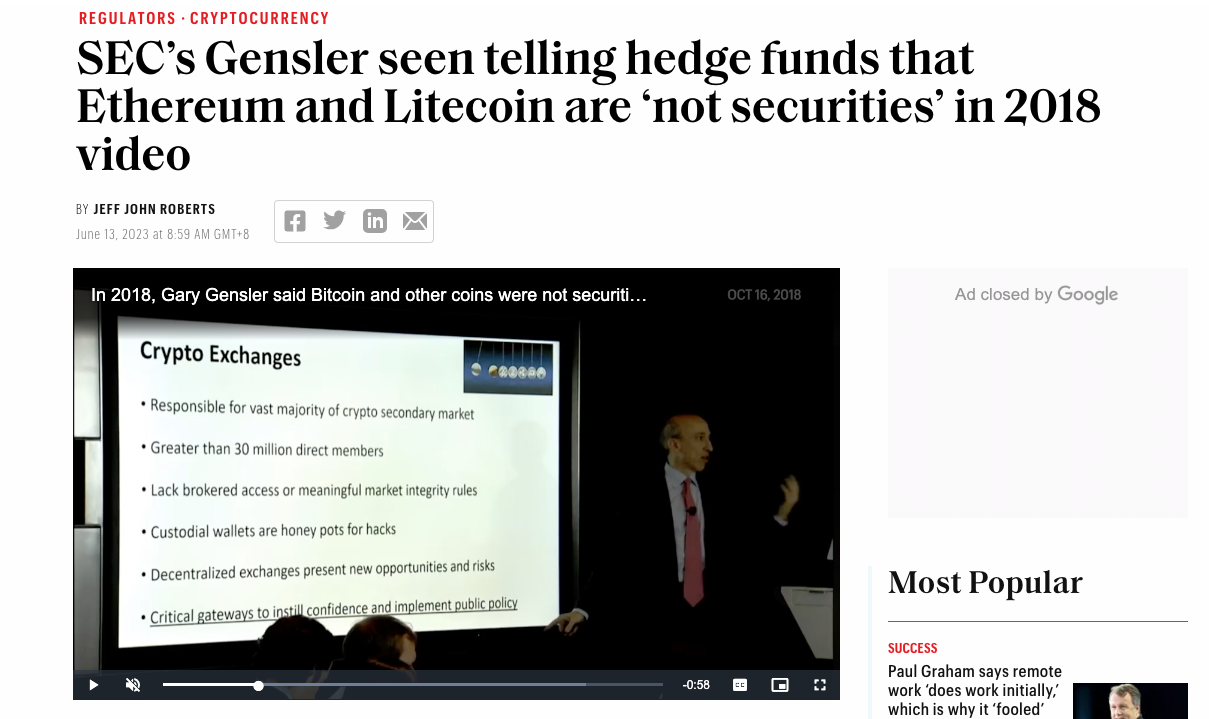

如今,SEC与CEX的战火硝烟已经蔓延到整个加密行业,甚至有人爆出Gary Gensler曾经对于加密货币截然不同的看法。6 月 13 日,据《财富》杂志报道,美国证券交易委员会(SEC)主席 Gary Gensler 曾于 2018 年出席彭博社和富达举办的以加密货币为主题的机构投资者活动时表示,「Bitcoin(BTC)、Ethereum(ETH)、Litecoin(LTC)、Bitcoin Cash(BCH)不是证券。」

尽管很多行业人士强烈反对SEC对于加密行业干涉过于“粗暴”,但仍有市场分析人士表示,SEC这一有意义的行动标志美国开始转向受监管的加密货币市场基础设施,将有助于行业向前发展。

在这里,笔者并不反对监管,但也希望SEC的监管力度能够恰到好处,而非一杠子打死。毕竟在加密世界中,仍有不少优质的项目在书写它的加密故事,诸如像zkSync、Arbitrum、PlugChain、Optimism等极具的新兴公链,不正是一点一点的在为加密世界的“基建”添砖加瓦?

结语:总的来说,SEC的监管对加密行业是好事,避免了Binance成为下一个FTX,体量太大,如果监管跟不上,确实会造成难以想象的后果,这应该也是美国监管逻辑背后的考量。显然监管,是搞不死Binance的,能搞死Binance的,只能是币安自己。只要Binance有类似FTX的行为,就肯定会有相关消息被挖出来。

相反,正如尼采曾說:「凡杀不死我的,必使我更强大。」对于Binance来说,未必不是一次考验和机会!