关于影响通胀动态的因素,我真正关注的是四个主要组成部分:

供应链

商品价格

工资

信用创造

“这些因素使我在2021年和2022年的通胀上升趋势以及2023年的下降趋势中保持正确的立场,因此我继续依赖它们作为未来通胀可能如何演变的指标。”

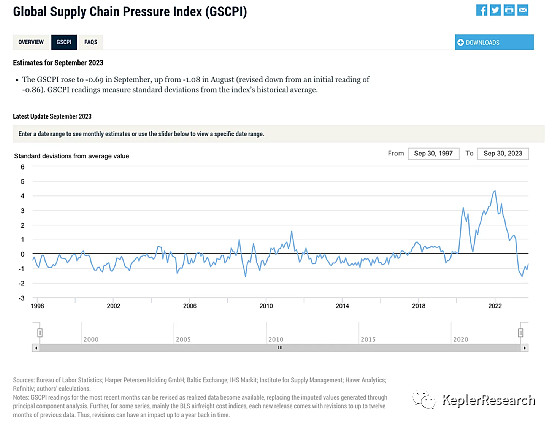

在供应链方面,全球供应链压力指数反映出完全不存在任何瓶颈。事实上,GSCPI目前比供应链动态的平均条件低-0.69 个标准差:

由于 GSCPI可能仍处于负值区域,这意味着供应链状况宽松,很明显瓶颈不再以负面方式影响通胀,并且正在为进一步通货紧缩创造环境。

转向大宗商品价格,原油大幅上涨正在推高大宗商品价格这已不是什么秘密。参考Invesco DB 商品指数 $DBC,我们能够衡量广泛的商品价格动态的演变。

1、2022年10月(黄色)与2023年 10月以及2022年10月的平均价格估算。这个月才刚刚过半,所以情况可能会迅速发生变化,但同比变化率很可能会持平,即使不是负值。

2、2022年10月1日至今的线性回归(红色)。鉴于其向下倾斜的事实,我的基本情况是 2023 年 10 月大宗商品动态将同比为负。

虽然中东的地缘政治风险肯定会改变大宗商品价格趋势。然而,原油和大宗商品的价格在战争开始后一段时间就达到了顶峰。我们必须认识到,价格是多元且不确定的,因此依靠冲突来论证大宗商品价格将会上涨可能是准确的,但是后面价格继续保持高位也无法预测的。

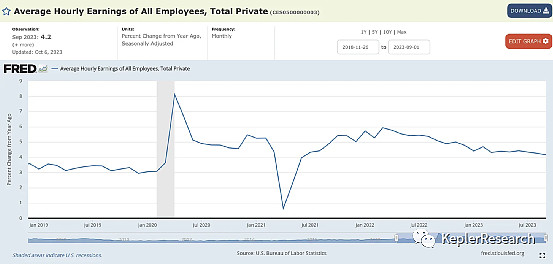

工资方面,同比继续下降:美国劳工统计局9月份名义工资增长放缓,从 +4.25% 降至 +4.15%——这是一个适度的减速

总体而言,今年大部分时间平均时薪同比增长 4.3%。与此同时,同期总体 CPI同比从 +6.35%下降至 +3.7%。换句话说,通货紧缩并不一定需要工资增长减速,这对消费者来说是一个积极的发展。

如果我们将注意力从美国劳工统计局政府数据上移开,并分析美联储的工资增长跟踪系统,我们会看到工资明显下降:

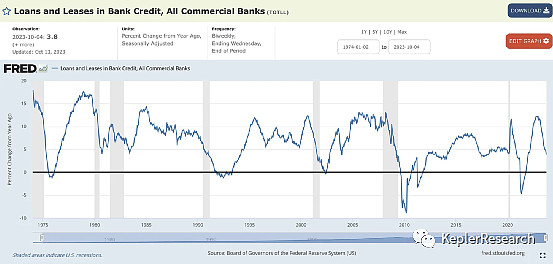

随着银行信贷中的贷款和租赁继续减速:事实上,根据美国商业银行最新的每周数据,这种减速发生的速度比我预期的要快得多:

金融状况已经足够紧张,美联储自 2022 年 12 月以来一直采取限制性政策立场。这些因素已经抑制了通胀,而且即使美联储暂停并将 EFFR 维持在 5.33%(自以来的最高水平),它们也将继续抑制通胀。

因此,我的观点可以概括为以下几点:

广泛的通货紧缩保持不变;

由于滞后效应,住房将产生更多的通货紧缩;

供应链不再是通胀因素并指向通货紧缩;

大宗商品价格动态令人担忧,但还不够严重;

工资增长放缓将导致通货紧缩;

信贷增长放缓将导致通货紧缩;

货币政策滞后效应将抑制通胀;

其次,由于学生贷款支付重新启动将导致消费者支出调整(本金和利息支付),进而导致需求下降和通货紧缩。细致入微的方法显示通货紧缩仍然存在,并可能持续,特别是在劳动力市场疲软的情况下。美联储仍在对抗通胀,但需要进一步努力以实现目标通胀2%。暂停加息可能是必要的,鲍威尔引用了沃尔克的言论表示将“坚持下去“——美联储大概率后面将不会加息。

注:所有内容仅代表作者个人观点,不是投资建议,也不应以任何方式解释为税务、会计、法律、商业、财务或监管建议。在做出任何投资决定之前,您应该寻求独立的法律和财务建议,包括有关税务后果的建议。