作者:Atlascap invest

1 月 10 日,美国SEC批准了11 支比特币现货的申请,正式标志着加密资产进入全球主流机构的资产配置核心池。但ETF开盘后第一天,比特币的价格走势,却与之前市场高涨的情绪完全相反,从49000美元最低跌至41500美元,抹平了近一个月以来的几乎全部涨幅。这中间到底发生了什么?又是什么导致了此次大跌,为何现货ETF通过后会有大量资金通过ETF从BTC市场流出而不是流入?小编在实操之后,以1000美元在ETF中流转的全过程为例,带你了解ETF背后的交易执行机制,希望能有助于投资者在ETF时代,更好把握加密资产的投资机会。

Part 1:通过 1000 美金的操作,揭秘ETF背后的资金流转过程

Part 2:ETF 二级市场买入卖出成交额 ≠ 比特币市场资金的净流入流出

Part 3:灰度比特币 ETF为何出现大额资金流出?这种资金流出会持续多久?

Part 4:ETF将引入更广范围的投资人参与加密市场,长期利好

Part 5:未来三个月,加密市场还有三大节点举足轻重

Part1:通过 1000 美金的操作,揭秘ETF背后的资金流转过程

首先必须了解比特币现货ETF体系中的4个重要参与方:

- 发行方(Sponsor): 负责设计和管理ETF产品,计算ETF产品的每日净值(NAV),并收取管理费用,目前获批的有11家,如贝莱德(Blackrock)、富达(Fidelity)、Ark、灰度(Grayscale)等,

- 授权参与者(Authorized Participant, AP): 唯一有权直接与发行商进行申购和赎回的机构,一般为资管公司/券商。

- 市场做市商(Market Maker):在二级市场提供流动性,买卖ETF份额,并在发现流动性不足/过剩的情况下,向授权参与者(AP)要求申购/赎回ETF份额。

- 投资者:个人或机构投资者,通过二级市场买卖ETF份额。

了解了以上参与方,现在让我们跟随一笔 1000 美元的 ETF 投资,揭秘其背后的资金流转过程

需要注意的是:由于美国SEC仅批准了基于现金申购与赎回的比特币ETF,所以当前发行的所有比特币ETF均无法进行实物申购赎回。因此资金的流转过程只能由以下方式进行:

- 当你决定用1000美元购买比特币现货 ETF 时,你通常会选择一个在线交易平台进行,比如Robinhood,盈透(IBKR);按照当时的市场价格下单,交易成功后,你的1000美元则流向市场做市商(Market Maker);

- 同一时间,市场做市商可能收到了非常多个1000美元的买单,手上持有的ETF份额不足以满足买单的需求,ETF价格上涨,市值相对发行方持有的比特币总资产脱锚,产生正溢价,则市场做市商会向授权参与者(AP)申请,要求其协助申购ETF份额,你的1000美元中的一部分,会转移给授权交易商(AP),比如200美元;

- 而授权交易商(AP)在收到申购要求和200美元后,会向发行方(Sponsor)申请申购ETF份额,200美元转移给发行方(Sponsor);

发行方(Sponsor)会使用这 200 美元通过 coinbase 等平台购买比特币,按照不同基金的约定,资金购买比特币的时间可以为申购当日到申购后 1-2 日,最终资金流入加密货币市场;

Part 2:ETF 二级市场买入卖出成交额 ≠ 比特币市场资金的净流入流出

通过流转过程的研究和操作,我们可以得出结论:ETF 二级市场买入卖出成交额≠ 比特币市场资金的净流入流出,这两个数值无法直接划等号但互有影响。

当我们讨论比特币现货 ETF 对于比特币的价格影响时,本质最重要的问题是要关注到底有多少美元USD通过ETF,从传统金融市场流入到比特币市场购买比特币现货,即总净流入(Total Net Inflow)。

那么净流入是怎样计算出来的呢?通过加总这 11 支 ETF的整体申购赎回数据,就可以计算出来,各家发行方(sponsor)都会在各自的官网披露相应的数值,也可以通过专业的数据跟踪工具,比如Bloomberg,或 Sosovalue的ETF板块,按日查询。以SoSo Value的 ETF 仪表盘为例。

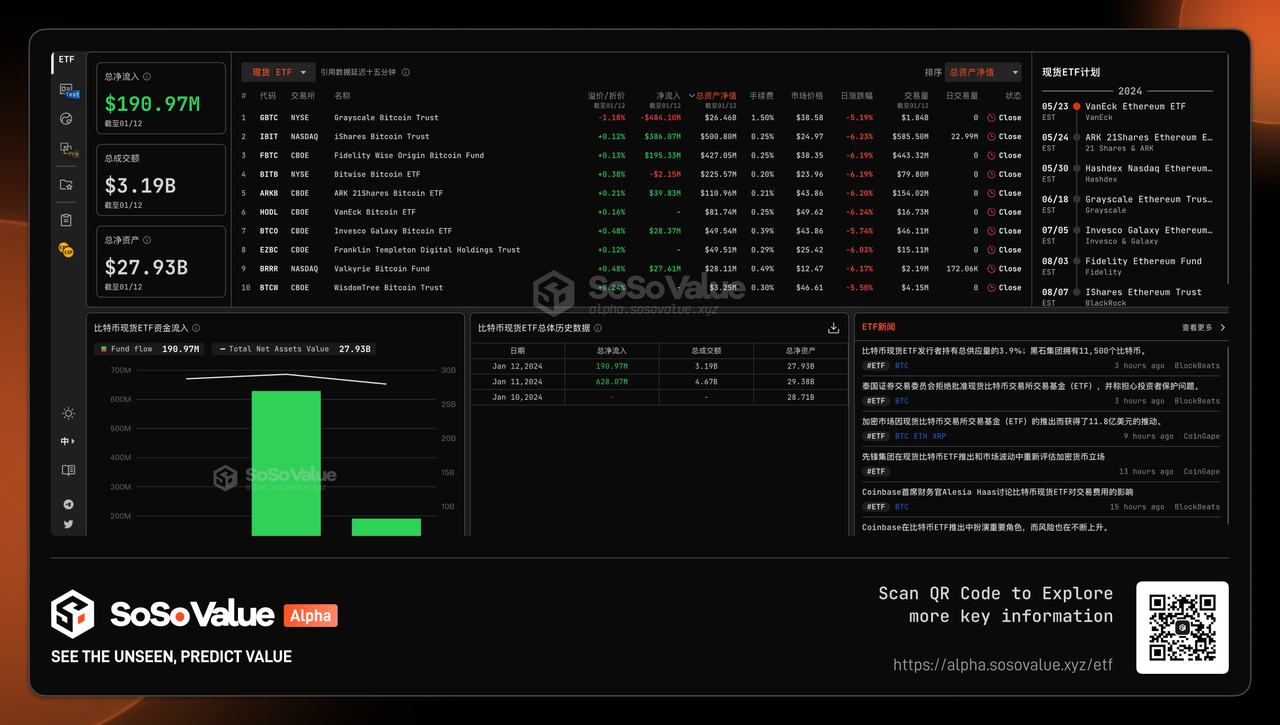

我们可以看到比特币ETF中灰度GBTC在1月16日(获批后第三个交易日)流出了5.94亿美元,而ETF通过后两个交易日(11日和12日)也均有赎回,资金净流出分别为 0.95 亿美元和 4.8 亿美元,这两日总计流出5.8 亿美元。因此尽管11日和12日全市场ETF的成交额分别高达46.7亿美元31.9亿美元,ARK、贝莱德和富达等其他ETF共获得了14亿美元的净申购,但由于灰度ETF的大额净流出,整体比特币市场资金的净流入大幅低于市场预期,进而造成了12日开始的比特币的回调(见下图1月12日截面数据)。

来源:SoSo Value 2024年1月12日截面数据

Part 3:灰度比特币 ETF为何出现大额资金流出?这种资金流出会持续多久?

灰度比特币 ETF连续三日的赎回,带来了大约 2.6-2.8 万枚比特币的卖压,增加了市场的观望情绪。 根据 SoSo Value 数据,1月11日、1月12日和1月16日灰度GBTC均有赎回,资金净流出总计11.74 亿美元。

来源:SoSo Value 2024年1月16日截面数据

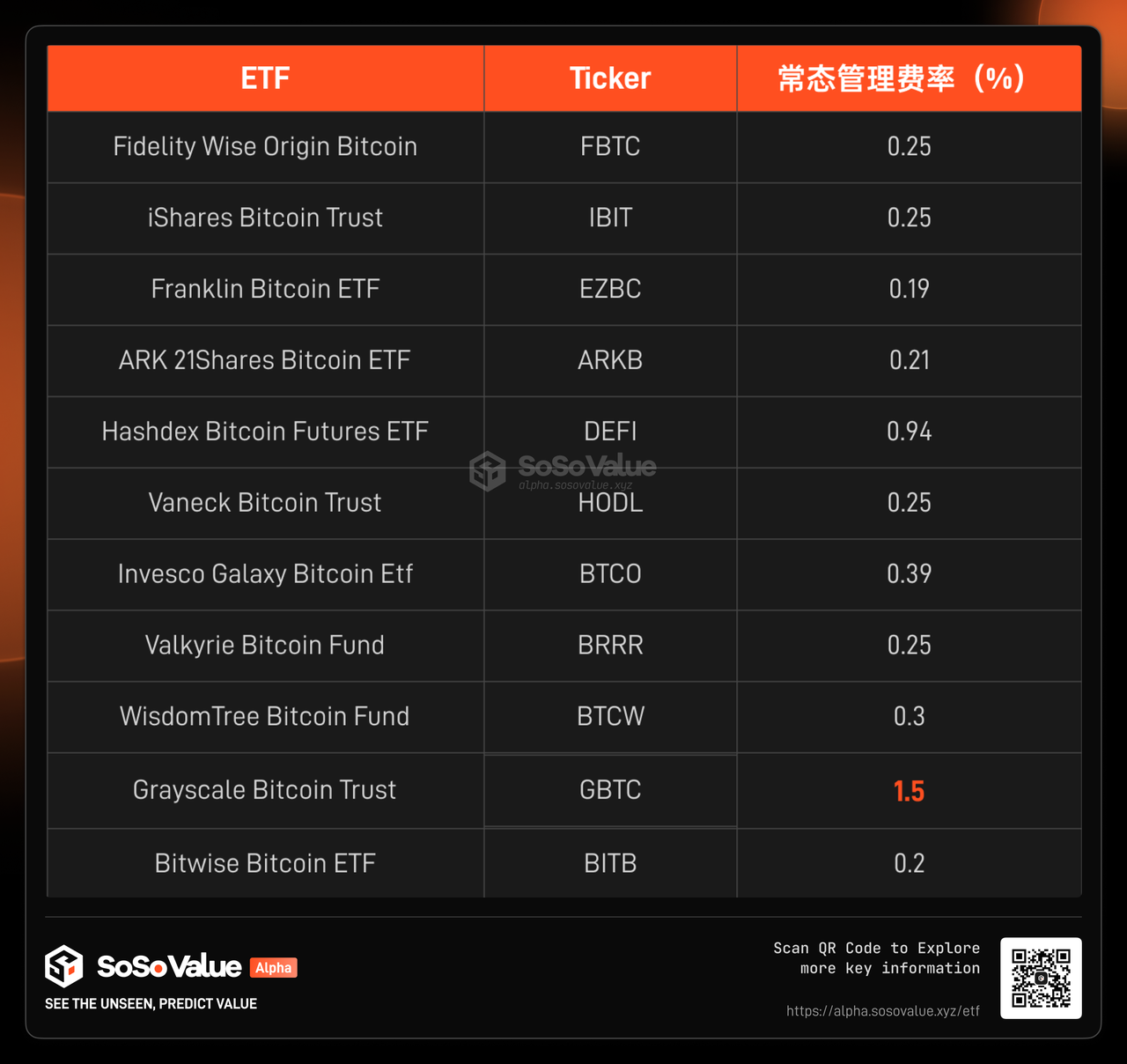

比竞争对手高6倍的管理费,和前期信托折价套利盘的平仓,是灰度比特币ETF净流出的两大核心原因。

灰度比特币现货ETF(股票代码 GBTC),之前为比特币信托,只可进行申购和二级市场交易,不允许赎回。从比特币市场的角度看,相当于通过灰度认购的比特币信托,资金流入比特币便无法流出,是比特币只进不出的貔貅。GBTC推出8年以来,至今已累积持有约62万枚比特币。而1月10日经SEC批准升级为ETF,投资者终于可以通过授权交易商(AP),自由赎回,将投资人手里的ETF份额变成美元现金,从而打开了灰度这部分的资金,从加密资产市场流出的通道。具体的赎回交易,我们根据投资人的属性不同,分为两大类型,通过对这两类投资人交易意图和行为的分析,可以更清晰地分析预判这轮灰度ETF净流出,会在多长时间范围内,怎样影响比特币价格:

第一类投资人:

长期看好比特币资产,但因为灰度管理费过高,而挪仓至其他ETF。11只ETF横向对比,灰度GBTC的管理费是同类竞争对手的5-6倍,灰度管理费率为1.5%,其他家普遍在0.3%以下,且给与早期投资人管理费减免优惠;对于资金量较大的投资人,非常有动力抛售灰度ETF而转投其他ETF;比如Ark曾经是GBTC排名前十的投资人,后续预计将把头寸转向自己发行的ETF(ARKB)。而贝莱德和富达,是否之前也持有灰度相应的头寸,需要挪仓,就不得而知了。而这种挪仓的申赎过程,会带来资金流出和流入加密货币市场的时间差,而时间差带来的BTC价格下跌,又会增加市场新增流入资金的观望情绪。

第二类投资人:

套利灰度GBTC折价率,场外做空BTC对冲。由于FTX暴雷后引发的加密资产市场连锁反应,灰度的GBTC信托份额又不可赎回,导致GBTC折价率最多高达49%,且长期保持在20%左右。6个月前市场开始预期SEC将批准比特币现货ETF,GBTC可以从信托转为根据NAV赎回的ETF份额,折价也将消失。套利资金开始介入,通过购买折价的GBTC,场外卖空BTC,来套利折价率。1月10日比特币现货ETF后,1月12日GBTC的折价率仅为-1.18%,因此对于部分希望赚折价消失这部分的投资人而言,有比较强的获利了结的动力。由于大部分套利折价率的资金应该在场外有相应的对冲机制,所以获利了解后,场外的对冲空头头寸也会对应平仓,所以整体套利折价率的资金,逻辑上对BTC的价格不会带来太大的影响。

通过上面的分析,我们可以得出结论,未来1-2个月,灰度GBTC的抛压,会直接影响比特币的价格,那么灰度GBTC的净流出会持续多久呢?根据目前灰度的比特币总持仓在62万枚比特币左右,过往三个交易日平均每日的卖出在9000枚左右,按照这个流出速度,灰度GBTC的净流出,对比特币价格的波动影响应该不会超过两个月。

Part 4:ETF将引入更广范围的投资人参与加密市场,长期利好

虽然灰度短期带来了一定的比特币现货的抛压,但纵观所有比特币现货ETF,1月11日到1月16日三个交易日还是给比特币带来了7.4亿美元的净买盘,其中贝莱德ETF(IBIT)三日净流入7.1亿美元居首,比特币价格在16日灰度向coinbase转入9000枚比特币的新闻公布快速跳水后,快速反弹到了43000左右,比特币价格有企稳的趋势。

究其背后的原因,是因为灰度的赎回压力对于整体比特币市场的影响是短期的,而更广泛的投资人群体会参与加密资产的投资,才是ETF时代的主叙事。如上一部分分析,如果仅是因为管理费率原因做搬迁的投资人,后续预计将买入其他家比特币ETF,也将继续为比特币贡献买盘;赚折价的投资人对于比特币的影响是中性的。但另一方面,我们来看一下新增的比特币现货ETF管理人的实力。此次获批的发行方,如贝莱德(Blackrock、管理资产总规模8.59万亿美元),富达 (Fidelity、管理资产总规模4.5万亿美元),景顺(Invesco、管理规模1.6万亿美元),均为全球资管行业最顶级公司,其中贝莱德、先锋集团、道富银行更是一度被称为“三巨头”,控制着美国整个指数基金行业;而目前整个加密货币市场规模仅为1.7万亿。头部资管公司普遍被认为有更充足的管理经验、更严格的合规流程和更强的损失承兑能力,针对比特币这类新兴资产,更能增强投资者信任。另外头部品牌积累多年的全球销售渠道网络将助力比特币现货ETF这一全新品类资产更好地推广

Part 5:未来三个月,加密市场还有三大节点举足轻重

按照重要度排列如下:

1/ 比特币减半:

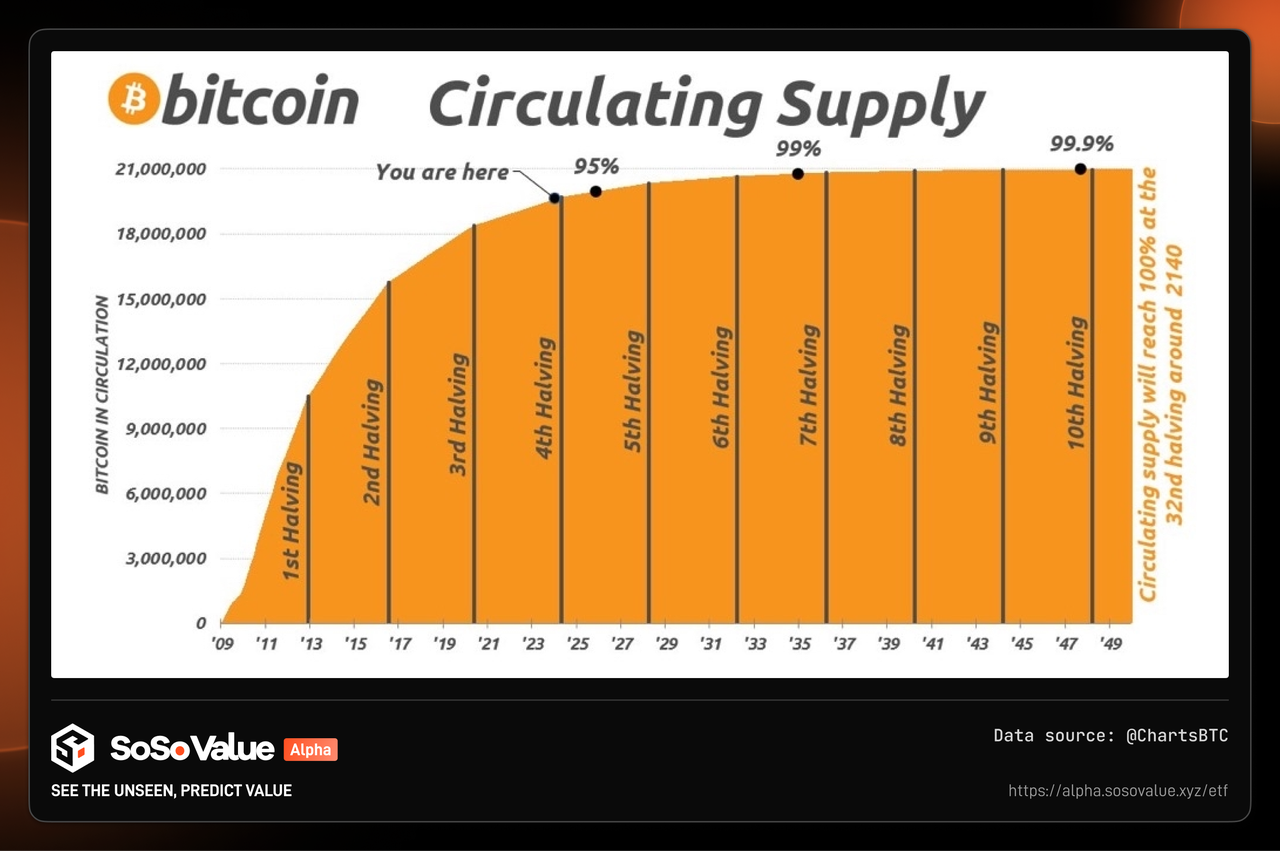

预计2024年4月,比特币新增供给大幅减少,而需求随ETF增加。

比特币通过每四年产出减半的机制确保其总供应量永远不超2100万枚,减半将直接导致比特币的新增供给大幅降低。结合比特币ETF通过,打通了资金流入比特币的通道,带来了对比特币大量的新增需求。一方面比特币的新增供给即将减半,另一方面需求在不断增加,同时美元降息周期对风险资产偏好提升,加密市场投资者普遍认为24年将迎来新一轮的上涨,俗称明牌牛市。

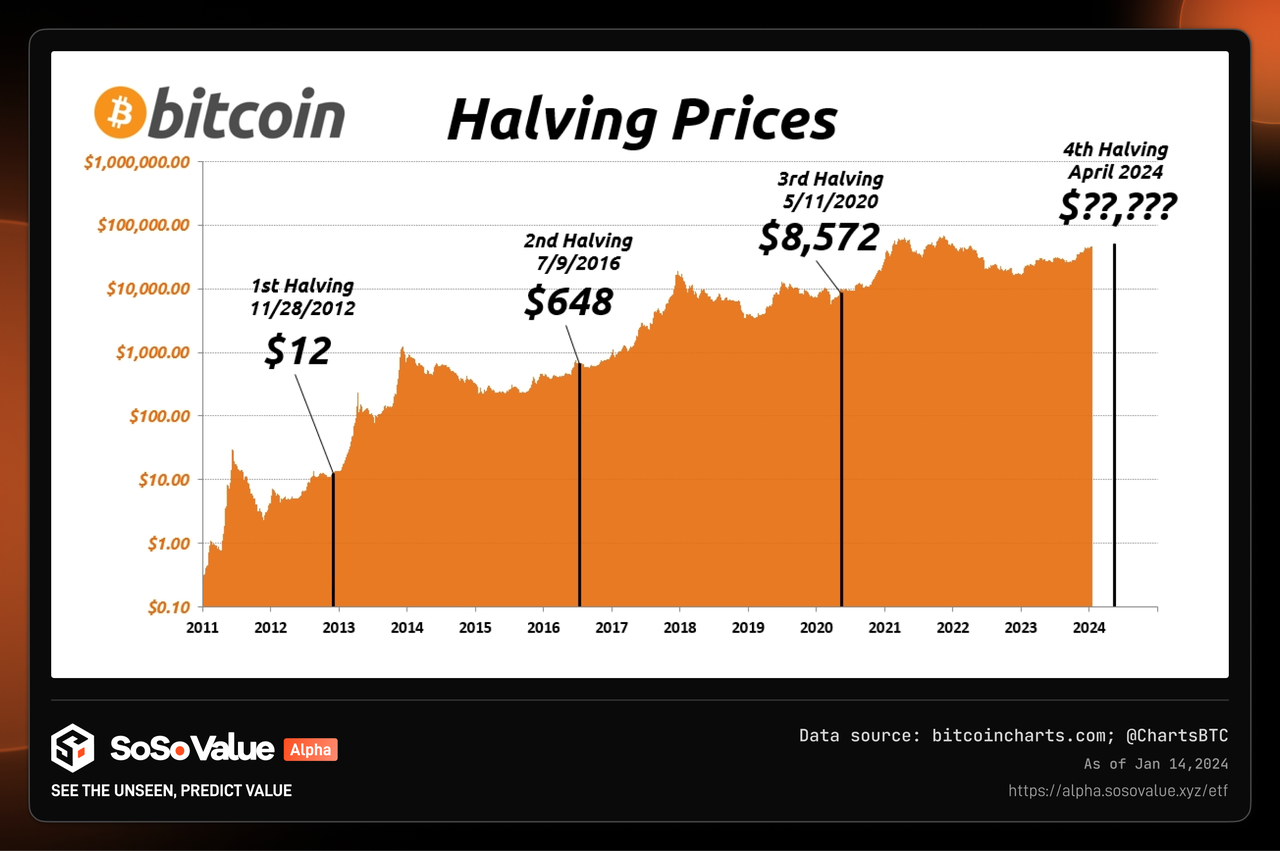

我们可以参考下过往比特币减半后,1年内比特币价格的变化。比特币于2009年发行,当时挖矿产出为每个区块50 BTC。此后经历了三次减半。

第一次减半发生在2012年11月,挖矿产出从每个区块50 BTC降至25 BTC,比特币价格在1年时间内,由13美元最高上涨到1152美元。

第二次减半在2016年7月,挖矿产出进一步降至每个区块12.5 BTC,比特币价格由664美元上涨到最高17760美元。

第三次减半在2020年5月,挖矿产出再次减半至每个区块6.25 BTC,比特币价格从 9734 美元最高上涨至67,549 美元。

而下一次减半预计发生在2024年4月。

此外据Coinshares报告计算,本次比特币减半后,平均比特币矿工每枚比特币的挖矿成本(除一次性矿机成本外的电力消耗+维护成本等)将上升至37,856美元。

2/ 以太坊现货ETF获批:

预计2024年5月。贝莱德、富达、景顺等机构同样申请了以太坊现货ETF,获批可能性较高。随着比特币ETF的通过,市场开始预期以太坊ETF将在5月获批,价格也已经开始对此做出反应。

3/ 以太坊坎昆升级:

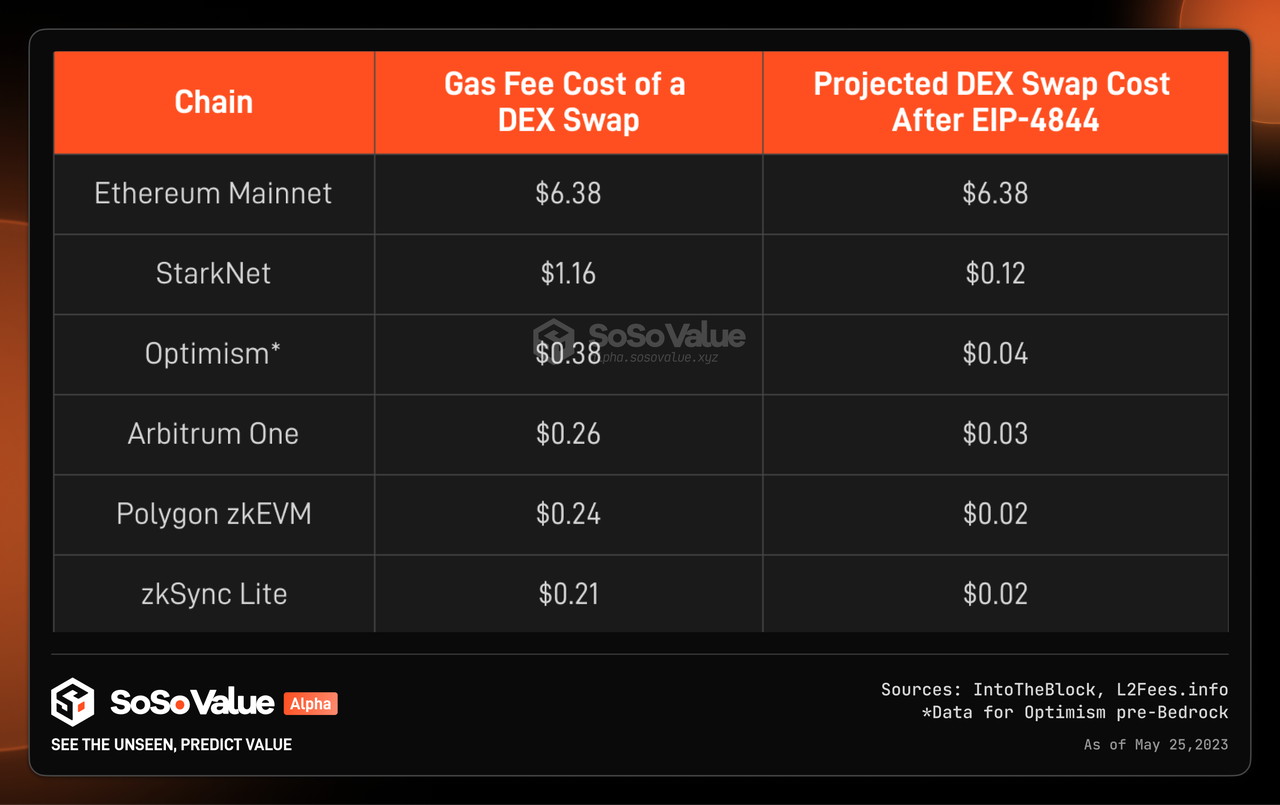

预计2024年2-3月,将使得以太坊 Layer2 网络上的交易成本降至十分之一。坎昆升级之于以太坊,或将类似于移动互联网的iphone时刻。更低的交易费用、更好的交易体验,将催生更多真正能服务大规模用户的应用场景。

大多数时候,人们往往过度高估短期影响,而低估了长期影响。比特币现货ETF的推出,是一个里程碑,是将加密资产引入金融核心资产的第一道门,多年以后回望,这必是一个持久长期的利好。

*本文不构成任何投资建议。

参考资料:各家ETF招股书及官网

- Fidelity Wise Origin BitcoinFBTChttps://www.sec.gov/Archives/edgar/data/1852317/000119312523306021/d375081ds1a.htmhttps://digital.fidelity.com/prgw/digital/research/quote/dashboard/summary?symbol=FBTC

- iShares Bitcoin TrustIBIThttps://www.sec.gov/Archives/edgar/data/1980994/000143774924000785/bit20240106_s1a.htmhttps://www.ishares.com/us/products/333011/ishares-bitcoin-trust#/

- Franklin Bitcoin ETFEZBChttps://www.sec.gov/Archives/edgar/data/1992870/000113743923001486/ftdhts1a122023.htmhttps://www.franklintempleton.com/investments/options/exchange-traded-funds/products/39639/SINGLCLASS/franklin-bitcoin-etf/EZBC

- ARK 21Shares Bitcoin ETFARKBhttps://www.sec.gov/Archives/edgar/data/1869699/000119312524003823/d549524ds1a.htmhttps://ark-funds.com/funds/arkb/

- Hashdex Bitcoin Futures ETFDEFIhttps://www.sec.gov/Archives/edgar/data/1985840/000199937124000009/tct_424b3-010224.htmhttps://hashdex-etfs.com/defi

- Vaneck Bitcoin TrustHODLhttps://www.sec.gov/Archives/edgar/data/1838028/000093041324000044/c106800_s1a.htmhttps://www.vaneck.com/us/en/investments/bitcoin-trust-hodl/overview/

- Invesco Galaxy Bitcoin EtfBTCOhttps://www.sec.gov/Archives/edgar/data/1855781/000119312524003812/d507893ds1a.htmhttps://www.invesco.com/us/financial-products/etfs/product-detail?audienceType=Advisor&ticker=BTCO

- Valkyrie Bitcoin FundBRRRhttps://www.sec.gov/Archives/edgar/data/1841175/000183988224000518/bitcoin-s1a_010824.htmhttps://valkyrieinvest.com/brrr/

- WisdomTree Bitcoin FundBTCWhttps://www.sec.gov/Archives/edgar/data/1850391/000121465924000371/wtbs1a6.htmhttps://www.wisdomtree.com/investments/etfs/crypto/btcw

- Grayscale Bitcoin Trust ETFGBTChttps://www.sec.gov/Archives/edgar/data/1588489/000119312524004895/d264170ds3a.htm#rom264170_7https://etfs.grayscale.com/gbtc

- Bitwise Bitcoin ETFBITBhttps://www.sec.gov/Archives/edgar/data/1763415/000199937123001336/bitwise-s1a_122923.htmhttps://bitbetf.com/