本文数据更新日期:2023/02/14

01 项目简述

Wombat 是运行在 BSC 上的 DEX,致力于低滑点的稳定币/合成资产交易,相当于 BSC 上的 Curve,具备和 Curve 类似的经济模型/治理模型/收益模型设计,已孵化三个元治理协议。Wombat 于 2022 年 9 月 5 日上线正式版,已通过 PeckShield、Hacken 和 Zokyo 的安全审计,未来将扩展至多链。

02 技术背景

稳定币是加密行业的基础设施之一,目前市场上流通着很多种类的稳定币,例如中心化超额抵押发行的 USDC/USDT、去中心化超额抵押发行的 DAI、算法稳定币 FRAX 等。进入 DeFi 时代后,人们对于稳定币交易的需求逐渐上升,尤其是对于热衷于到处挖矿的巨鲸而言,进行大额的稳定币互兑成为了刚需。

稳定币之间的交易类似于传统的外汇交易,具备价格波动低、交易量大的特点。早期的稳定币交易往往在 CEX 或 Uniswap 等 AMM DEX 中进行,前者支持的稳定币交易对较少,后者则严重受限于资金池的流动性(资金量)。依据传统 AMM 的算法,大额的稳定币交易容易触发高滑点,例如 1000 万 USDC 只能兑换出 950 万 USDT。

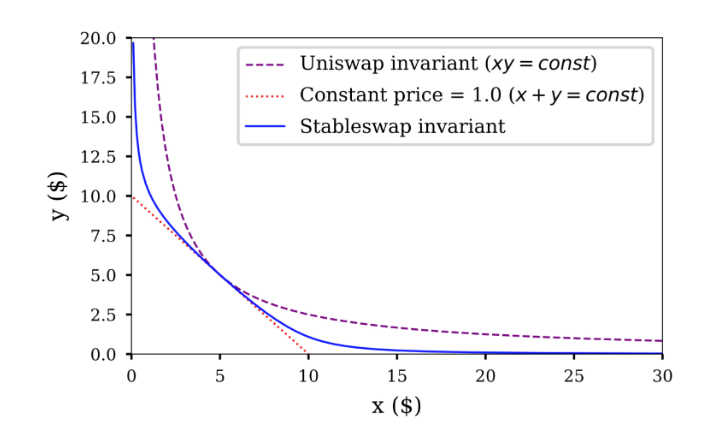

后续出现了专注于稳定币交易的 DEX 协议 Curve,基于 AMM 算法改进推出了 StableSwap 算法(后续又改进为动态锚定算法)。此处略去复杂的公式,参照下图,大概的意思就是将流动性池内的主要流动性集中于一个价格区间内(例如稳定币交易对的价格区间集中在 1:1 左右),降低这个价格区间内的滑点,减少交易者的滑点损失和流动性提供者的无常损失。简单来说,就是无需大量的流动性就能支撑大额交易,提升池内资金的利用率。

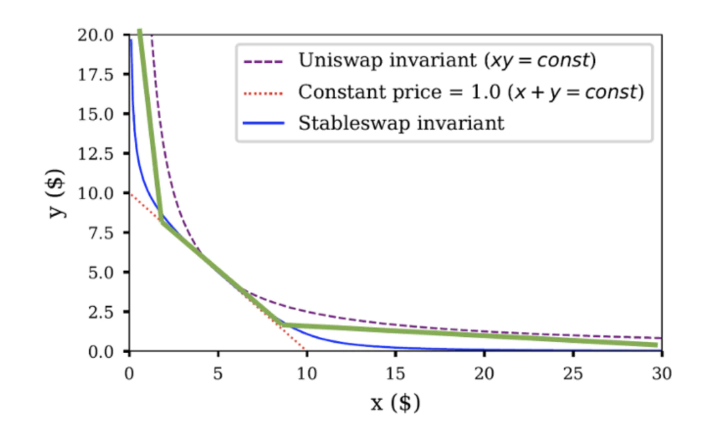

Wombat 作为 BSC 上的稳定币 DEX,采用和 Cruve 的 Stableswap 类似的算法(官方自称 Stableswap 2.0),下图绿色线是 Wombat 的算法表现。

除了各类稳定币的交易外,很多具备相同底层资产的合成资产之间的交易也需要大额低滑点的交易体验,例如 wBTC/renBTC、stETH/ETH 等,与之相关的交易者也是 Curve 等稳定币 DEX 的主要受众。

Uniswap 上线 V3 版本后,也采用了集中流动性的算法,很多 AMM DEX 也在跟进。虽然它们在稳定币/合成资产的交易滑点上逐渐接近 Curve 等 DEX,但相关交易者和流动性提供者还是更趋向于使用 Curve,除了使用习惯之外,更重要的是 Curve 的经济模型/治理模型/收益模型设计能够吸引大量资金的参与,且通过 CRV War(为了收益率和治理权而争夺原生代币 CRV 筹码的战争)造就了繁荣的生态。Wombat 同样取其精髓,试图造就 WOM War。

03 资产负债管理模型

3.1 单币资金池

在 Uniswap 等传统 DEX 中,为交易对提供流动性时,一般需要往对应资金池同时存入两种资产甚至更多种资产(对于包含更多资产的资金池而言)。例如在为 Uniswap 的 ETH/USDT 交易对资金池提供流动性时,需要同时存入等值的 ETH 和 USDT,这不仅需要流动性提供者同时持有两种资产,还要承受由此带来的无常损失。

Wombat 有所不同,支持仅存入单边资产,为交易对包含的每个币种设立了独立的单币资金池,流动性提供者的存款/取款都在单币资金池中进行,不仅更加方便,且能够大幅降低甚至彻底消除无常损失(虽然大部分情况下稳定币交易对的无常损失可以忽略不计)。

为了防止坏账(即单币资金池内现有资金量<所有流动性提供者存入的资金量),Wombat 引入了资产负债管理模型(Asset-liability Management)。

3.2 覆盖率

该模型的核心在于覆盖率(Coverage Ratio)的概念,覆盖率是指单币资金池偿还债务的能力,其公式可以简化为:覆盖率=资产/负债。当流动性提供者存入资金时,存入的资金既是该池的资产也是负债(债主是流动性提供者),发生交易时会引发池内资金的增减,也就会导致池内资产值的波动,但不会影响负债值,所以覆盖率会发生变化,下面举例说明。

假如在 Wombat 的主池(即 BUSD/USDC/USDT/DAI 交易对的资金池,下文 4.1 部分详述)中,BUSD 单币池内有 1000 BUSD 的初始资产,即该池目前的资产值和负债值都是 1000,覆盖率为 1.0,这是最理想的情况。一位流动性提供者存入了 200 BUSD,池内的资产变成了 1200 BUSD,资产值就变成了 1200,由于这 200 BUSD 是亏欠流动性提供者的(即负债),所以负债值也变成了 1200,覆盖率依旧为 1.0。

接下来发生了一笔交易,一位交易者使用 400 USDT 购买了 400 BUSD,池内仅剩 800 BUSD,资产值变成 800,负债值没有变化仍为 1200,则负债率变成了约 0.67,而隔壁 USDT 单币池的资产值和覆盖率增加。

此时如果有流动性提供者从池内提取 BUSD,池内资产值/负债值将同步减少,但覆盖率会进一步降低;如果流动性提供者存入更多 BUSD,池内资产值/负债值将同步增加,但覆盖率会上涨。

由此,在某单币池覆盖率低于 1.0(资不抵债)时,Wombat 需要一些手段来吸引更多资金的注入,并避免资金的流出,以防该池出现违约风险。

3.3 费率调控

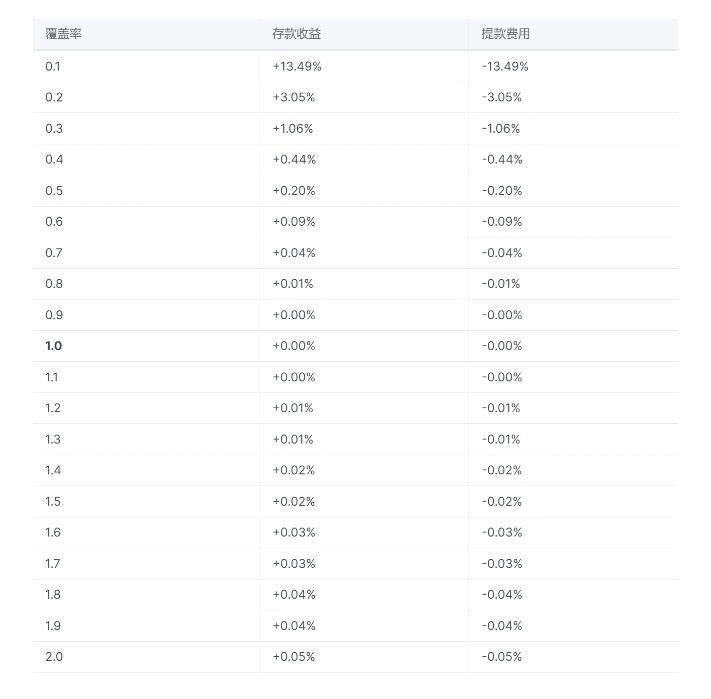

Wombat 使用的方法是通过费率调控,如下图所示,覆盖率低于 1.0 时,存款收益增加(以给予更多 LP 代币的方式),提款则需要收取费用,以吸引用户存入更多资金。

还有一种情况,假如 BUSD 出现利空引发超卖(例如近两天的情况),用户纷纷将 BUSD 兑换为 USDT,使 BUSD 单币池的资产值大幅上涨,覆盖率随之上涨(大于 1.0),而对应的 USDT 单币池的资产值和覆盖率就会下跌。也就是说,在同一个交易对下,某个单币池的覆盖率上涨,会引发其他单币池的覆盖率下降,出现坏账风险。

为了避免这种情况,如上图所示,Wombat 对覆盖率超过 1.2 的单币池同样进行了调控,也是吸引存款/减少取款。当然,遇到真正的极端情况时,这些都是徒劳,需要触发下文 3.4 部分的 ECR 来拔网线。另外,Wombat 还针对一些低流动性币种增加了「高覆盖率交易费用」规则,详见下文 4.4 部分。

3.4 平衡覆盖率

除费率调控外,Wombat 还会通过平衡覆盖率(ECR)保护用户资产。平衡覆盖率是所有单币资金池的总覆盖率,负责监察协议的运作,并且进行风控(在极端情况下率先采取主动措施)。假如出现黑天鹅事件,影响了 ECR,系统会立刻终止所有兑换交易,让用户领回资产。

04 交易资金池

目前 Wombat 共有 11 个交易资金池,包含 1 个主池和 10 个子池。

4.1 主池

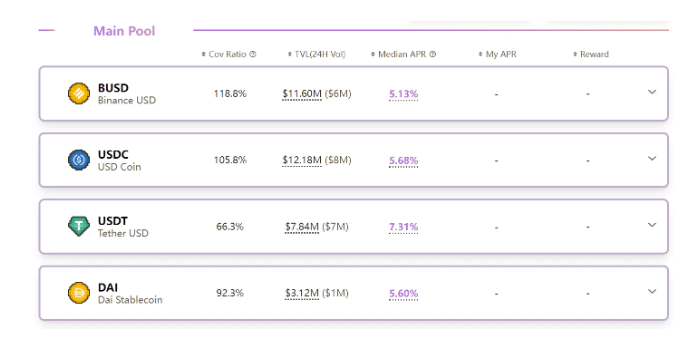

主池包含 BUSD/USDC/USDT/DAI,均为主流稳定币,各自都有独立的单币资金池。

4.2 子池

子池当前共有 10 个,主要为相对小众的稳定币和合成资产,大致分为以下四类。

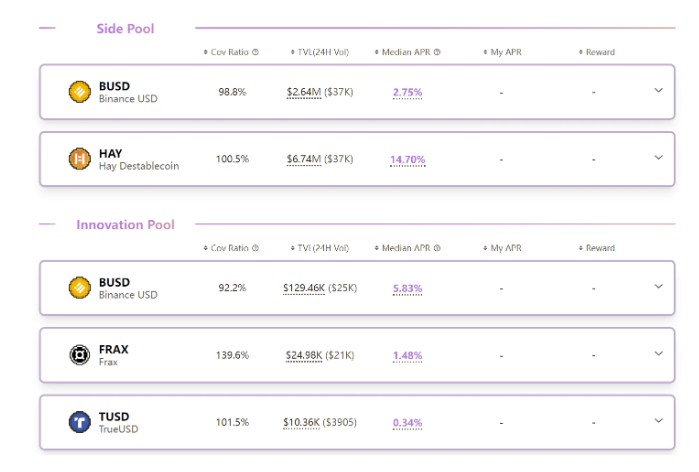

侧池和创新池 :创新型、波动率较高的稳定币与 BUSD 组成的池子。

-

侧池:BUSD/HAY,HAY 为 Helio 推出的去中心化稳定币。

-

创新池:BUSD/FRAX/TUSD,FRAX 为 Frax 推出的算法稳定币,TUSD 是 TrustToken 团队推出的受监管的美元稳定币。

其中 BUSD 作为路由资产,例如交易者想用 USDC 买 FRAX,智能合约会先在主池用 USDC 换 BUSD,再到创新池用 BUSD 换 FRAX。

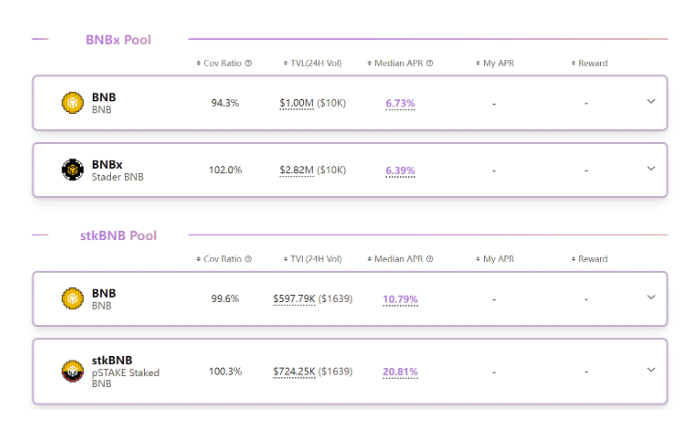

流动性质押池:BNB 合成资产与 BNB 组成的池子。

-

BNBx 池:BNB/BNBx,BNBx 为在 Stader Labs 质押 BNB 生成的合成资产。

-

stkBNB 池:BNB/stkBNB,stkBNB 为在 pSTAKE Finance 平台质押 BNB 生成的合成资产。

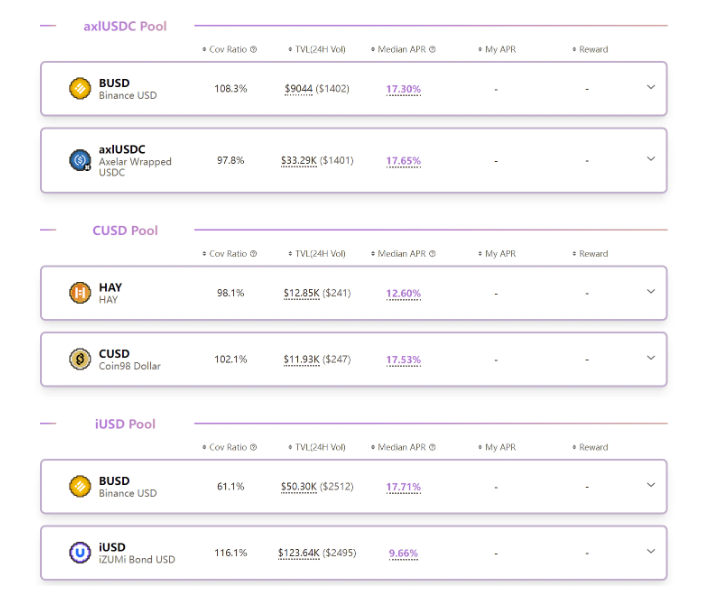

工厂池:相比侧池/创新池风险更高的稳定币与 BUSD 组成的池子。

-

axlUSD 池:BUSD/axlUSDC,axlUSDC 为在 Axelar 在以太坊上抵押 USDC 生成的合成资产。

-

CUSD 池:HAY/CUSD,CUSD 为 Coin98 推出的去中心化稳定币。

-

iUSD 池:BUSD/iUSD,iUSD 为 iZUMi 推出的与美元 1:1 挂钩的债券。

WOM 合成资产池:分别为在 Wombex、Magpie 和 Quoll 锁仓获得的 WOM 合成资产与原生代币 WOM 组成的池子,下文 7.1 部分详述。

4.3 交易费用

以上 11 个交易对资金池的交易费用各不相同,具体如下:

-

主池:0.01%

-

侧池:0.04%

-

创新池:0.1%

-

流动性质押池:0.1%

-

工厂池:axlUSDC/BUSD 交易对为 0.02%,其他为 0.04%

-

WOM 合成资产池:0.4%

所有的交易费用都将作为储备金保留在资金池中,不分给 LP。

4.4 高覆盖率交易费用

子池内的资产相比主池资产波动性更大,更易受利空/市场情绪等因素影响出现超卖现象。上文 3.3 部分提到,某一资产的超卖不仅会使价格降低,还会导致其单币池覆盖率升高,同时引发所属交易对内其他单币池的覆盖率降低,引发违约风险,此时除了以奖惩机制吸引存款/减少取款外,更重要的是让交易者不要跟风砸盘。

为此,Wombat 为子池添加了一条「高覆盖率交易费用」规则,每个子池交易对中,风险较大的资产对应的单币资金池(例如侧池交易对中的 HAY 单币池),在覆盖率高到一定程度时,会收取额外的交易手续费(最高收 100%,即停止交易),仅影响交易,不影响池内的存款/取款。具体如下:

-

侧池/创新池:单币池覆盖率超过 1.5 触发额外交易费,超过 1.8 停止交易。

-

工厂池/流动性质押池:单币池覆盖率超过 1.2 触发额外交易费,超过 1.5 停止交易。

-

WOM 合成资产池:单币池覆盖率超过 2 触发额外交易费,超过 2.5 停止交易。

4.5 业务数据

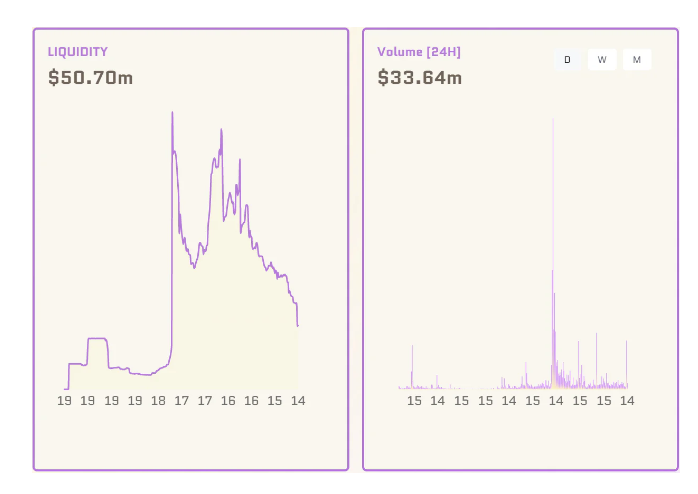

如下图所示,截至 2023/2/14,Wombat 平台总流动性(TVL)约为 5070 万美元,处于持续下滑阶段。此前 TVL 到达过两次高峰,分别为:

-

2022/9/15 正式版上线当日,TVL 达 2.18 亿美元。

-

2022/11/7 TVL 达 2.04 亿美元,当时官方孵化的三个收益提升协议(下文 07 详述)上线,且短期内提供了额外的流动性奖励,高 APY 吸引流动性涌入。

当前 24 小时交易量约为 3364 万美元,在 BSC 链排名仅次于 Pancakeswap,此前一个月内 24 小时交易量均在百万美元级别,近 24 小时内交易量的飙升主要由 BUSD 的利空所致。历史交易量最高点为 11 月 10 日的 2.13 亿元,同样与三个收益提升协议上线相关。

05 经济模型

5.1 代币分配

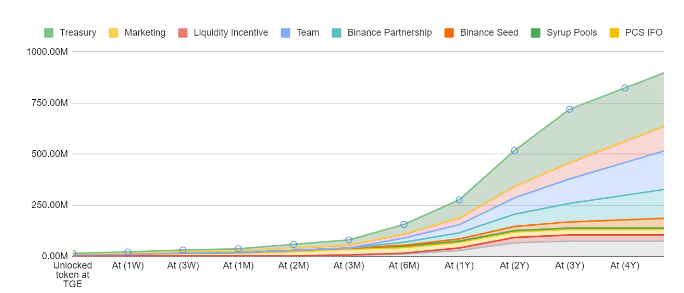

Wombat 的原生代币为 WOM,总供应量为 10 亿,具体分配如下图所示,TGE 时间为 2022/8/30。

5.2 代币释放

代币释放如下图所示。

近期释放:当前释放的主要是流动性奖励部分,每月释放约 200 万 WOM(每日约 6.67 万),根据市场情况随时调整。需要注意的是,根据释放规则,本月底币安种子轮/币安合作/团队部分均会进行第一次解锁,仅这三项就会解锁总供应量的 4%,约 4000 万 WOM。

5.3 市值信息

当前 WOM 币价约 0.14 美元,已发行流通约 8502 万 WOM,扣除用户主动锁仓部分(下文 06 部分详述),实际流通约 3853 万 WOM,流通市值约为 542 万美元,FDV 约为 1.4 亿美元。

5.4 代币效用

WOM 代币主要有以下三个用途:

-

投票治理:锁仓 WOM,可投票参与平台治理。

-

流动性奖励:用户为单币资金池提供流动性并质押 LP,能够获得 WOM 代币奖励。每个池的奖励分配权重不同,部分权重的分配由投票决定。

-

流动性奖励加成:锁仓 WOM 可提升流动性奖励,让 LP 赚取更多的 WOM 代币。

由此可以看出,锁仓后的 WOM 才是 Wombat 的核心。

06 veWOM

6.1 锁仓机制

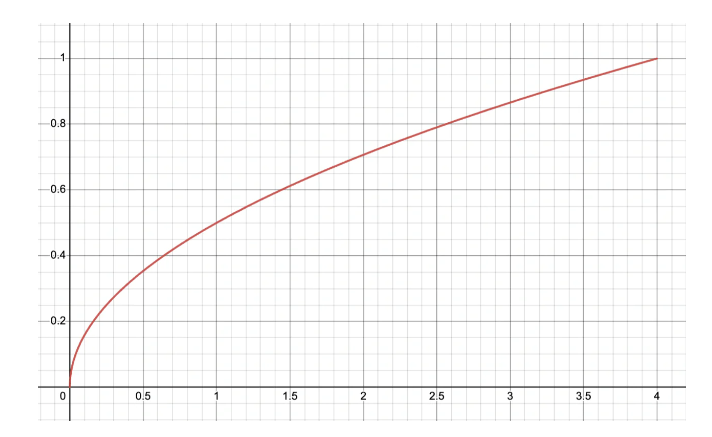

WOM 代币的持有者可以选择锁仓 7 天 - 4 年,锁仓将获得 veWOM,根据锁仓时间加权。如果按最长时间 4 年锁定 WOM,则 1:1 获得 veWOM,如果锁仓时间短,则会减少 veWOM 的数量,具体如下图所示,横轴为锁仓年数,纵轴为锁定 1 WOM 可获得的 veWOM 数量。

veWOM 类似 Curve 中的 veCRV,不能转让或交易,可用于参与治理和获得流动性奖励加成。

6.2 veWOM 治理

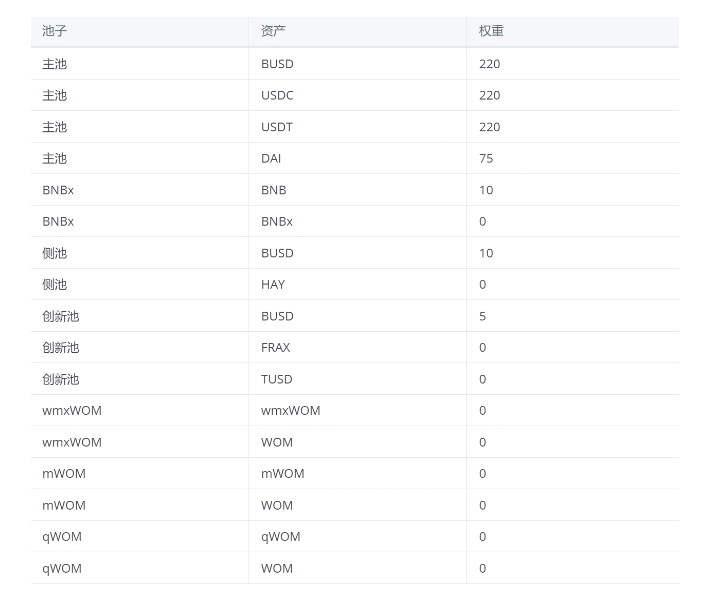

veWOM 主要的治理在于流动性奖励的分配权重。当前 Wombat 平台 11 个交易对(主池+子池)下共有 25 个单币资金池,每日释放约 6.67 万 WOM 的流动性奖励。

这些奖励中有 75%由官方决定分配权重(即每个单币池每日可以获得多少比例的 WOM 奖励分配),且只分配给部分白名单池;剩余 25%的分配权重由 veWOM 持有者投票决定,可以投票给 10 个子池下的 21 个单币池,得票(veWOM)占比越多,该池的流动性奖励分配权重就越高,每 7 天为一个投票纪元,决定下一个纪元的权重分配。

下图为当前官方决定的 75%的流动性奖励的分配权重,共分配给 7 个池,主要集中在主池。

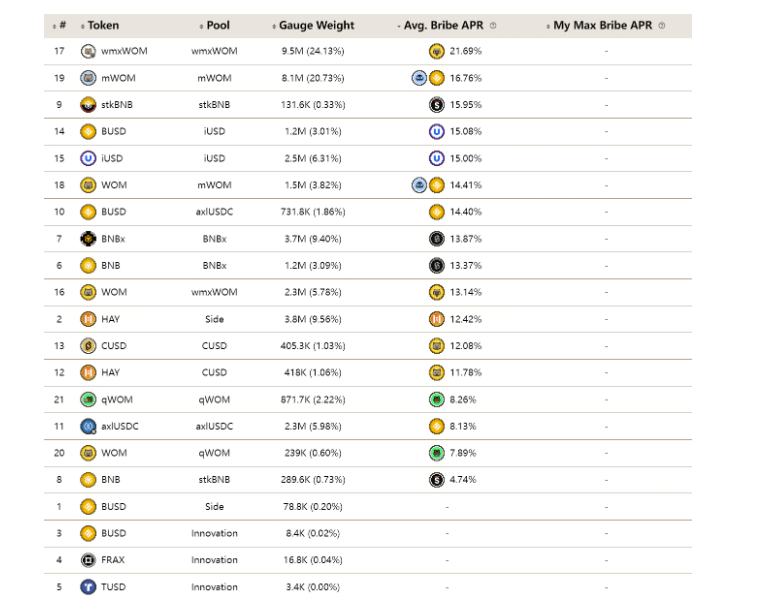

下图为当前投票周期内,每个单币池的 veWOM 得票情况(权重分配情况)。

6.3 veWOM 流动性奖励加成

前文提到,用户为单币资金池提供流动性并质押 LP,可以获得 WOM 奖励。该奖励分为两个部分:基础奖励和加成奖励。

-

基础奖励:占总奖励的 37.5%,按照用户持有的 LP 数量分配。

-

加成奖励:占总奖励的 62.5%,按照用户持有的 veWOM 数量分配。

也就是说,用户在为单币池提供流动性的同时锁仓 WOM,可以获得更多的流动性奖励。

6.4 锁仓数据

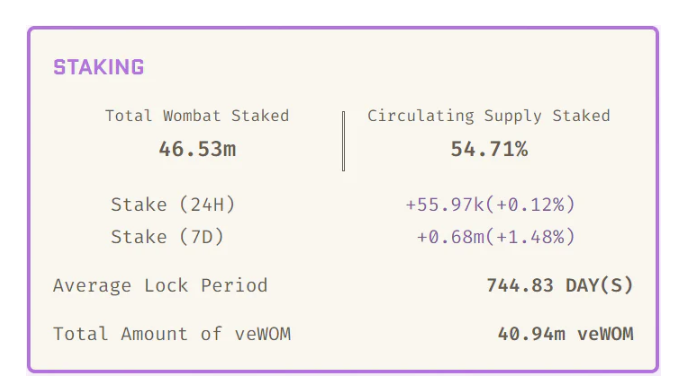

如下图所示,截至 2023/2/14,已有约 4653 万 WOM 进行锁仓,约占当前总流通量的 54.71%,平均锁仓时间为 744.83 天(约 2 年),veWOM 总量约为 4093 万。

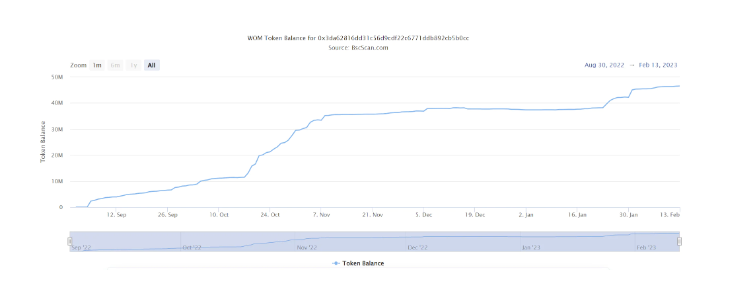

从下图的锁仓趋势来看,今年 1 月开启 veWOM 投票治理后,WOM 锁仓量有了明显提升,从 3700 万左右快速上升至 4500 万左右。

6.5 veWOM 小结

综上可得,veWOM 不仅通过治理决定了每个单币资金池的 WOM 奖励总量,还支配着流动性提供者个人的收益情况。该模型长远来看(参照 Curve 的历史)存在一些问题:

-

veWOM 不能转让或交易,大量的 WOM 被长时间锁住了流动性。

-

锁仓 WOM 能提升 LP 收益,锁仓越多越久收益越高,当大部分 LP 都在内卷时,为了保持或提升收益,流动性提供者需要持续增加锁仓,引发对 WOM 的争夺。

-

对于在 Wombat 上建立交易对的稳定币或合成资产项目方而言,想要项目长期保持活力,就需要让自己的池子保持足够的流动性,尤其是需要大量的流动性来降低脱锚风险的算稳项目。流动性都是趋向高收益的,吸引流动性的最佳方式就是提升池子的流动性奖励分配权重,唯一的途径就是投票,除了想办法让 veWOM 持有者们投票外,项目方还会自行锁仓大量的 WOM 来换取投票权,同样会引发对 WOM 的争夺,也是对治理权的争夺。

07 WOM War

Wombat 与 Curve 的机制雷同,上一节中提到的模型问题也是相似的。Curve 生态中有 Convex 助阵,对 Curve 的模型进行了补充和升级,将 CRV 的收益权和治理权分离,并为 Curve 的用户提升了收益(机枪池)。Wombat 也孵化了三个类似的平台,均为 Convex 的分叉,并加入了贿赂功能。分别是:

-

Wombex:原生代币 WMX

-

Magpie:原生代币 MGP

-

Quoll:原生代币 QUO

由于三者的功能基本相同,所以下文仅针对当前锁仓量最大的 Wombex 进行介绍。

7.1 wmxWOM

在 Wombex 锁定 WOM,可以 1:1 获得 wmxWOM,与 veWOM 相比,特点如下:

-

永久锁仓:wmxWOM 不能解锁为 WOM,相当于永久锁仓 WOM,或者说是将 WOM 永久交给了 Wombex 换回了 wmxWOM。

-

收益与治理分离:wmxWOM 相比 veWOM 具备更多的收益属性,但不具备治理属性。相当于把 WOM 交给 Wombex,Wombex 去 Wombat 锁仓获得 veWOM,其治理权由 Wombex 获得并以其他方式分配,下文 7.3 部分详述。

-

可随时退出:wmxWOM 可以转让和交易,可以随时在二级市场卖出换成 WOM(价格往往低于 WOM),相当于可以随时退出锁仓。想要锁仓 WOM 换取 wmxWOM,也可以直接在二级市场以折扣价购买 wmxWOM。

wmxWOM 的收益分为以下三个方面:

-

WMX 代币奖励:获得 Wombex 原生代币 WMX 的奖励,WMX 总量的 2%将分配给 wmxWOM 质押者。

-

流动性奖励:Wombat 上有 wmxWOM/WOM 交易对,质押 wmxWOM 到其单币池(提供流动性),可以获得流动性奖励。

-

全平台流动性加成奖励分配:质押 wmxWOM 可以获得 Wombex 全平台所有流动性奖励加成的 5%(下文 7.2 部分详述)。

7.2 流动性奖励加成

用户为 Wombat 的单币池提供流动性后,可以将 LP 质押到 Wombex,除了基础的 WOM 流动性奖励,还将获得 WMX 奖励,此外还能在不锁仓 WOM 的情况下获得流动性奖励加成。

前文 6.3 部分提到,在 Wombat 为单币池提供流动性的同时持有 veWOM(锁仓 WOM),可以获得流动性奖励加成,锁仓越多加成越多,这是一种绑定关系。

在 Wombex,用户锁仓 WOM 换回了 wmxWOM,没有 veWOM,所以用户个人在 Wombex 锁了多少 WOM 与流动性奖励加成没有任何绑定关系,而是由 Wombex 协议拿着全平台用户锁仓的 WOM 到 Wombat 统一锁仓,再统一给所有质押在 Wombex 的 LP 进行加成。

这也就意味着,用户在 Wombat 为单币池提供流动性后,可以直接把 LP 质押在 Wombex,无需锁仓 WOM 就能享受流动性奖励加成,更不需要频繁手动增加 WOM 锁仓量来保障加成,Wombat 统一调配一视同仁。

Wombex 全平台获得的所有的流动性加成奖励中,会拿出最高 25%(当前 15.1%)作为平台费用,分配给以下几方:

-

0.01%-0.2%:分配给 Harvest caller 用于覆盖协议操作的 Gas 费用,当前 0.1%。

-

0%-3%:分配给 Wombex 平台,当前 0%。

-

3%-10%:分配给 wmxWOM 质押者,当前 5%,以 WOM 代币形式分配。Wombex 上流动性奖励加成的幅度与进入 Wombex 锁仓的 WOM 数量相关,该项激励利于提升锁仓量。

-

5-15%:分配给 vlWMX 质押者(下文 7.3 部分详述),当前 10%,以 wmxWOM 代币形式分配。

7.3 vlWMX

锁仓 Wombex 的原生代币 WMX 可以获得 vlWMX,锁仓时间为 16 周,除了上文 7.2 部分提到的能捕获平台费用外,持有 vlWMX 还将获得治理权,不仅包含 Wombex 平台事务的治理权,还有 Wombex 所持 veWMX 的治理权。

大概捋一下 Wombex 的逻辑:

-

用户永久锁仓 WOM 到 Wombex,获得 wmxWOM,享受收益权。

-

Wombex 拿着用户锁的 WOM 到 Wombat 锁仓获得 veWOM。

-

veWOM 产生的流动性加成奖励分配给全平台用户,治理权则交给 WMX 锁仓者(vlWMX 持有者),即 vlWMX 可以对 Wombat 进行元治理。

-

如果有足够多的 WOM 在 Wombex 永久锁仓,以至于大部分投票权(veWOM)都由 Wombex 控制,那么 vlWMX 将能够控制底层协议 Wombat。

7.4 贿赂

前文 6.5 部分提到,在 Wombat 上建池的项目方需要提升自己池的流动性奖励分配权重,以吸引更多的流动性。对于他们而言,自行锁仓大量 WOM 以取得投票权是成本极高的,通过贿赂有投票权的用户来拉选票更具性价比。

在 Wombex 上,拥有投票权的 vlWMX 持有者是项目方们贿赂的对象,项目方可以在 Wombex 上提供贿赂奖励,vlWMX 持有者投票后可以获得这些奖励的分配。

据 Wombat 官方统计,目前三个平台的累计贿赂金额约为 5.5 万美元。

7.5 WOM War

WOM War 和 CRV War 一样,本质上都是对于治理权的争夺。目前有 Wombex、Magpie、Quoll 这三个平台可以对 Wombat 进行元治理,他们都在争取更多的 WOM 锁仓量(更多的 veWOM 份额),以在 Wombat 的治理(WOM War)中获得更多的话语权,让自家的原生代币更具价值。

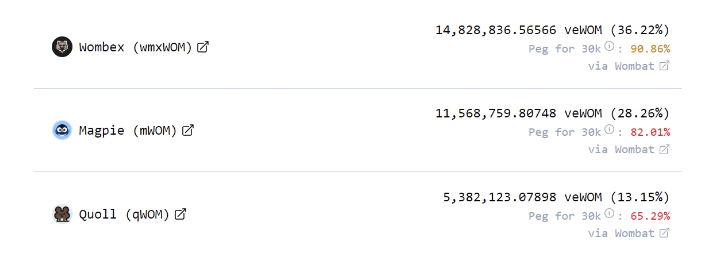

当前三个平台的 veWOM 持有量(即治理权份额)如下图所示,三个平台共占据了 veWOM 总量的 77.63%,其中 Wombex 占主导地位,占 36.22%。从图中数据也可以看出,各平台 WOM 合成资产的负溢价率均处于高位,其中 Quoll 发行的 qWOM 负溢价率高达 35%,即 1 个 qWOM 只能换回 0.65 个 WOM。

08 团队/融资

8.1 核心团队

创始人:Alex Lee:交易员和区块链工程师,在加密货币、项目管理和投资组合管理方面拥有丰富经验。

推特:https://twitter.com/definidude

首席技术官:Daniel Chan:加密货币的早期支持者和区块链工程师,拥有 DeFi、银行和社会企业的创业背景。

推特:https://twitter.com/dna_clan2

首席营销官:Raymond Wong:在加密货币和传统金融领域拥有多年经验的营销专家,擅长项目的运营和扩展。

推特:https://twitter.com/Raywombatx

8.2 顾问

Mr. Duckbill:Platypus Finance 创始人,加密货币领域的早期支持者,专注设计创新的代币经济模型。

推特:https://twitter.com/MrDuckbill

0xjun:康奈尔大学计算机科学博士,专攻密码学和安全,Stablecoin 2.0 研究论文的作者。

8.3 融资

2021 年 11 月,获得 Binance Labs 的战略投资。

2022 年 2 月,Wombat 跻身 BSC 最具价值开发者孵化计划(MVB IV),并获得一月项目之星(MVB Monthly Star)。

2022 年 3 月,完成 525 万美元 A 轮融资,Animoca Brands、Hailstone Ventures 领投,参投方包含 BNB Chain、TPS Capital、GSR、Zokyo、Lunar Station、Eureka Trading、Silverstone、Unanimous Capital 及每日币研。

2022 年 4 月,完成新一轮战略融资,Shima Capital 领投,Jump Crypto 及 Wormhole 参投。

09 项目总结

9.1 赛道

首先来看 Wombat 模仿的对象 Curve,Curve 作为一个多链的稳定币/合成资产 DEX,其最大的亮点在于复杂的经济模型,通过收益和治理机制吸引了大量的流动性,与生态内的小弟项目们一起打造了一个庞大的帝国。Curve 作为 DeFi 的血脉,养活了一大批机枪池项目,用户在诸如 Yearn 之类的机枪池添加的流动性,大部分都会流入 Curve,机枪池们只是在其之上进行套娃,叠加并放大 Curve 的收益。

Wombat 试图在 BSC 上(未来也会向多链发展)复制出一个 Curve,并已孵化出三个收益提升协议(也是元治理协议和贿赂协议)来对标 Convex,已经具备相对成熟的生态框架,接下来就要看是否能够吸引大量的流动性涌入,使各类稳定币项目选择在 Wombat 建池,从而带动整个生态的治理价值,让 WOM War 真正发生。

目前 Wombat 的 TVL 约为 5070 万美元,交易量在百万美元级别,体量很小,当然,实际的流通市值也很小,仅为 542 万美元。

从竞争对手来看,Curve 目前并未扩展至 BSC,但在 BSC 上有一个授权的分叉项目 Ellipsis,目前 TVL 约 2360 万美元,约为 Wombat 的一半,目前来看两者是菜鸡互啄,彼此都构不成多大威胁。

关于授权分叉的解释:Curve 使用 Viper 语言而非 Solidity 构建,且协议复杂难以分叉,Curve 授权 Ellipsis 使用其代码进行分叉,Ellipsis 的原生代币将有一部分空投给 veCRV 的持有者。

9.2 币安背景

Wombat 得到了币安的投资,从代币分配上看,币安占据了代币总供应量的 5%,另外币安合作伙伴(用于营销)占据 15%,团队占据 20%,这三项均在本月底进行第一次解锁,解锁数量为 4000 万 WOM,约为当前总流通量(8502 万 WOM,含锁仓)的一半,实际流通量(3853 万 WOM)的一倍。

相比以太坊生态,BSC 像是一个相对封闭的王国,Aave、Curve 等主流协议没有进入 BSC,使得 BSC 的 DeFi 基础设施里只有 Pancakeswap 比较能打,在稳定币/借贷/机枪池等方面不够完善,尤其是最近 SEC 又对 BUSD 来了灵魂一击,币安有必要在 BSC 的基础设施(尤其是稳定币)方面发力,Wombat 作为亲儿子项目,或许有机会成为币安主力扶持的项目之一。

综上,Wombat 值得长期关注。