撰文:William M. Peaster,本文编译自Bankless

算法稳定币是去年的一个热门话题。

算法稳定币并不像DAI那样依赖过度抵押,也不像USDC那样依赖银行账户中的美元储备,而是围绕着供需市场的动态来维持稳定的挂钩。

我们发现它们真的很难创建。在这些团队探索设计空间的过程中,我们看到他们中的很多人都失败了。但这个概念仍然相当有趣。

快进到今天,其中一些参与者选择了正确的设计。

Frax Finance就是其中之一。它利用部分抵押和一种新的算法稳定机制来维持其挂钩——到目前为止,它是有效的。

该协议有超过10亿美元在其新兴的稳定币中流通。开发者也围绕它建立一些有趣的产品,如Frax价格指数——消费者价格指数的加密货币原生版本。

听起来很有趣?本文提供了所有详细信息以及如何通过它获得收益(APY为40%)。

1

如何通过FRAX加入算法稳定币的复兴

Frax Finance是支持FRAX的算法稳定币协议。

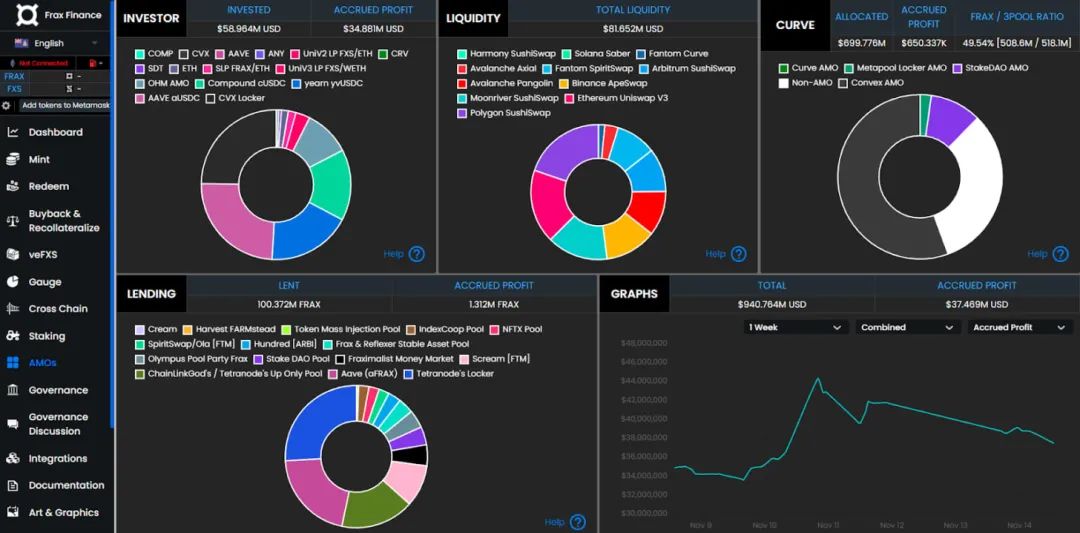

Frax的v2系统在DeFi生态系统中引入了“算法市场操作控制器(AMO)”。这些新的控制器允许FRAX的货币政策由公开市场管理,而不是只由抵押的铸币厂管理。

这种模式是DeFi稳定币的未来吗?越来越多的用户这么认为。因此,该策略将解释Frax Finance的基础知识,然后向你展示如何通过Curve的FRAX-3CRV池开始赚钱,该池由Frax最大的AMO拥有。

目标:了解Frax Finance以及如何通过FRAX赚钱

2

Frax Finance简介

在过去的一年里,我们在DeFi中看到不止几个算法稳定币项目破产。这些资产的设计空间是非常困难的,因为产生和支持没有完全抵押的货币会带来严峻的挑战。

Frax Finance是为数不多幸存下来的算法稳定币协议,并且发展良好。

了解Frax的一个很好的起点是,掌握其设计在更广泛的稳定币生态系统中的位置。就背景而言,一些最受欢迎的稳定币类型如下:

链下全抵押:USDC、USDT链上超额抵押:DAI、LUSD算法无抵押:AMPL算法部分抵押:FRAX

通过将算法管理与部分抵押品相结合以支持其FRAX稳定币,因此Frax Finance是一种“分数算法”或“混合”稳定币协议,这是该项目首创的模式。

在实践中,这意味着FRAX的供应部分是由抵押品以及算法稳定支持的,即“基础稳定性机制”。在任何时候,没有抵押品的FRAX的数量都会根据市场需求而波动。换句话说,当稳定币的价值跌到1美元以下时,FRAX的抵押率(CR)就会上升,而当FRAX高于1美元时,它就会下降。

Frax Finance的另一个核心要素是其Frax Shares(FXS)治理和实用代币,该协议通过铸币税、铸造/赎回费和额外抵押品来累积价值。此外,当协议想要增加其抵押品比率(CR)时,即当FRAX低于1美元时,FXS被铸造作为抵押品。

3

Frax V1与Frax V2比较

“链上稳定币正更多地转向在公开市场上瞄准其汇率(而不是)存款抵押/铸币模式。这是DeFi 2.0稳定币理论。”—— Frax Finance创始人Sam Kazemian。

较新的Frax v2系统是对Frax v1系统的扩展,而不是取代。

试试这个思维模型:如果Frax v1是FRAX的银行算法,那么Frax v2引入了该基础算法的通用版本,其功能类似于“中央银行货币乐高积木”。

在Frax的词典中,这些v2版的货币乐高积木被称为“算法市场操作控制器”(AMO)。它们的目的是通过允许协议直接进入DeFi货币市场,来为围绕FRAX的可编程货币政策提供支持。为了与FRAX的基础稳定机制保持一致,这些AMO可以从事任何不影响FRAX价格和降低CR的市场操作。

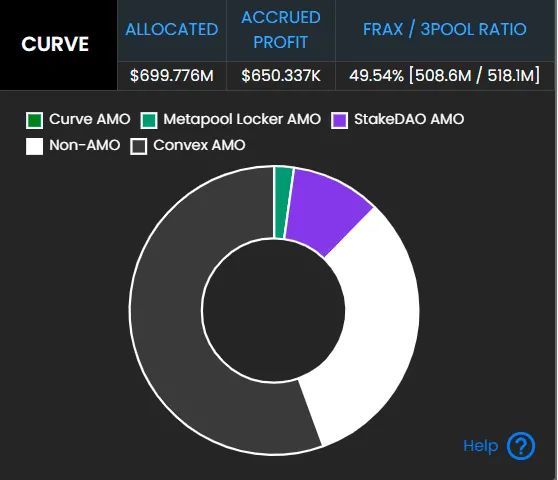

例如,考虑Frax的Curve AMO,它可以将新铸造的FRAX和闲置的USDC抵押品在FRAX+3Crv池中得到有效利用。其结果是什么?改善了FRAX的流动性和挂钩的稳定性,同时,由于Curve AMO是metapool的管理者,所以FXS的持有者可以获得持续的费用积累。此外,这个AMO和其他所有的AMO根据FXS1559系统销毁FXS,该系统通常将超额价值转换为FXS购买和销毁。

Curve AMO的当前统计数据

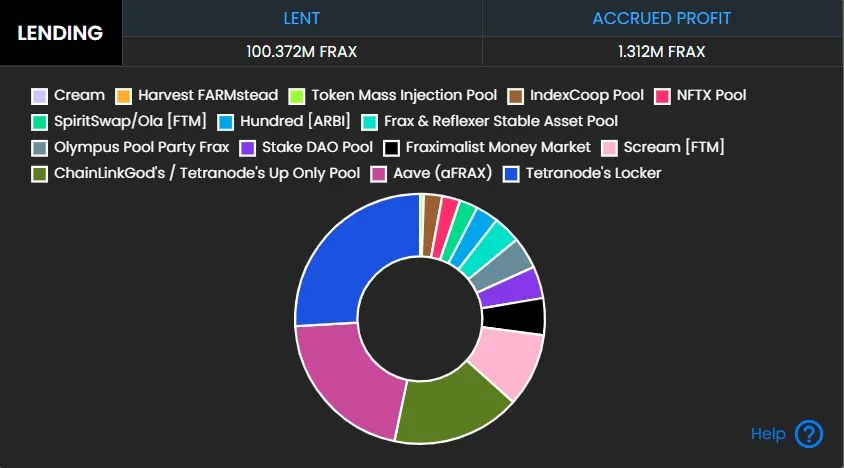

另一个值得考虑的例子是FRAX Lending AMO,它将FRAX直接注入货币市场,如Aave和CREAM Finance。因此,这个控制器提高了FRAX的流通供应,同时也通过借贷和支持FXS购买和销毁赚取利息。值得注意的是,这种模式是Maker新的新的Dai直接存款模块(D3M)的工作原理,它允许Dai直接被铸造到Aave中。

4

即将推出:Frax价格指数

所以现在你了解了Frax v2和AMO的基本情况。这个分数算法稳定币协议的下一步是什么?

那就是Frax价格指数(FPI),一个主流消费者价格指数的加密货币原生版本。FPI将在未来几周内发布,它将建立在一个由Chainlink驱动的CPI预言机以及基于加密货币的指数之上。

Frax团队在今年秋季解释说: “FPI的愿景是为稳定币创建一个新的完全去中心化的记账单位,以锚定它比美元更能抵抗通货膨胀,但仍然对一篮子商品的价格保持稳定。”

5

如何通过Curve的FRAX-3CRV池进行收益耕作

有兴趣支持像FRAX这样的去中心化且资本效率高的稳定币?下文介绍如何开始。

一种可能性是向Curve的FRAX-3CRV池提供流动性,这样你就可以在赚钱的同时支持FRAX的流动性和挂钩。然后你可以将你的LP代币存入Stake DAO的被动FRAX策略中,此后将你的sdTokens押回Frax,通过FXS和SDT奖励获得+40%的年利率(APR)。

自9月以来,sdFRAX3CRV-f的质押奖励一直在40-60%的年利率之间

如果这种DeFi行动激起了你的兴趣,那么你可以考虑按照以下步骤进行操作:

1.Curve的Frax池(目前有10亿美元的货币储备)接受FRAX、DAI、USDC或USDT的存款。首先要确保你有一部分这些代币。例如,你可以只将FRAX存入资金池,或者是将可接受的稳定币的任何组合存入池中。

2.导航到资金池的存款页面并连接你的钱包。输入你想提供的代币数量,单击“存款”,然后用你的钱包完成交易。

3.这时,你的钱包将收到FRAX3CRV-f形式的Curve流动性提供者(LP)代币,这代表你的基础存款。

4.现在你已经准备好前往Stake DAO,一个提供自动投资策略的多服务DeFi平台。在项目的策略页面上,连接你的钱包,然后单击被动Frax策略。

5.你将转到一个界面,然后输入你想提供给该策略的FRAXCRV-f的数量。按“批准”并完成随后的交易,让Stake DAO与你的Curve LP代币交互。

6.完成后,你将发起另一个“存款”交易,以最终完成存款并收到sdFRAX3CRV-f代币,即Stake DAO LP代币。

注意:以这种方式耕作会使你面临智能合约风险。另外,记住,要完全平仓这个头寸,你必须解除Frax的质押,解除Stake DAO的质押,然后从Curve上撤回你的流动性。

7.这时已经差不多完成了,使用你的新sdFRAX3CRV-f代币,你将转到Frax Finance的Staking页面,向下滚动到sdFRAX3CRV-f staking 选项。

8.正如你在上面看到的,这个收益农场现在通过FXS和SDT奖励产生的基本年利率为+40%(如果你选择参与Frax的veFXS归属和收益系统,年利率最高可达+200%)。要继续进行,请连接你的钱包。

9.单击“可用”按钮以质押你所有的sdFRAX3CRV-f代币,选择一个锁定期,以配置你的奖励提升,然后按“质押”。

10.完成批准交易,然后完成存款交易,以最终完成对代币的抵押。现在你将开始赚取FXS和SDT奖励,你可以通过上面显示的相同的质押门户来领取这些奖励。

6

总结

Frax Finance v2是一种去中心化的、灵活且资本高效的稳定币协议,FRAX迄今为止的成功表明,算法稳定币事实上可以蓬勃发展。

FRAX目前拥有约10亿美元的总流通价值,使其成为DeFi中最大的稳定币之一,其规模仅次于PAX、DAI、BUSD、USDC和USDT。

综上所述,随着DeFi继续围绕AMO进行创新,以及Frax价格指数开始发挥作用,我们似乎将在未来听到更多关于Frax Finance的信息。此外,Frax的FXS1559系统将价值获取纳入协议的方式,肯定会影响其他DeFi项目的发展。