曾经是全球第三大稳定币的TerraUSD(UST)近日迅速崩盘,不仅搅动了币圈,也引起了美国财长耶伦的关注。在 5 月 10 日的听证会上,耶伦强调了稳定币监管框架的必要性。她说,目前的监管框架“没有为稳定币的风险提供一致和全面的标准”。此外,耶伦还特别提到了UST的显着脱锚。由于UST的崩盘,稳定币的发展受到了市场的高度关注,也受到了质疑。什么是稳定币,什么是算法稳定币?为什么LUNA和UST崩溃了?

带着这些问题,让我们从稳定币的发展开始。区块链行业的稳定币主要分为三种:

1. 法币抵押的稳定币

由于部分地区的监管政策,交易所无法为该地区的用户提供“法币直接购买加密货币”的服务,从而推动了第一代稳定币——法币抵押稳定币的发展。

法币质押稳定币的主要特点是以法币作为标的资产,中心化机构作为承兑人,中心化机构承担刚性赎回的责任。其中以USDT、USDC、BUSD为主要代表。

USDT

USDT 是 Tether 推出的与美元挂钩的稳定币。USDT与其他加密货币一样,建立在区块链之上,目前可以在Ethererum、Tron、Solana、Algorand、EOS、Omni、Avalanche等多个公链上进行铸造和交易。

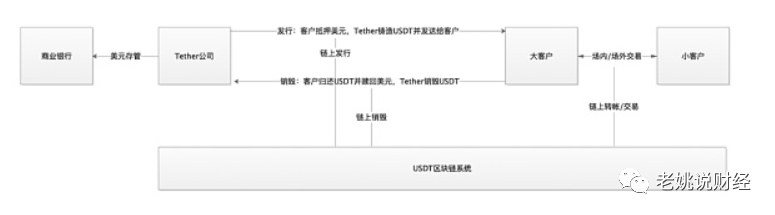

USDT的发行、流通和销毁机制如下:

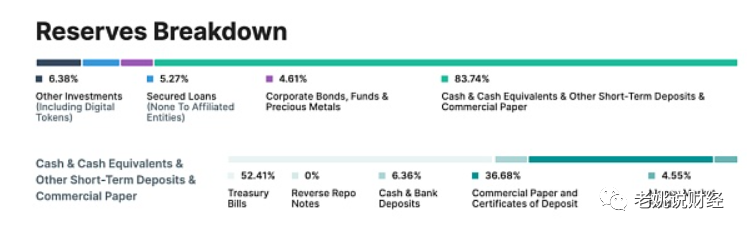

Tether 声称严格遵守 1:1 的准备金保证,即每发行一笔 USDT,其银行账户就有 1 美元的保证金。USDT 的储备价值至少每天公布和更新,储备金每季度审核一次。

根据 2021 年 12 月 31 日的准备金报告,Tether 的准备金不全是现金,而是包括现金和银行存款、国库券、商业票据和存单、货币市场基金、逆回购票据、公司债券、基金、贵金属、担保贷款、其他投资等。

美元兑美元

USDC 是由 Circle 发行的完全抵押的与美元挂钩的稳定币,并得到 Coinbase 的大力支持。Grant Thornton 每月发布一份公开报告,披露 Circle 发布的 USDC 的财务状况。

Circle由高盛集团、IDG、中金、光大、百度、比特大陆和宜信产业基金等机构投资。它在夏威夷、英国和欧盟以外的州拥有支付许可证,并在纽约州拥有 Bitlicense。它是加密资产行业的全球许可证。合规访问美元、英镑和欧元加密资产的公司数量最多。

美元兑美元

BUSD 是由纽约州金融服务部 (NYDFS) 批准并由 Binance 与 Paxos 合作发行的与美元挂钩的稳定币。目前,BUSD 是继 USDT 和 USDC 之后的第三大稳定币。

法币质押的稳定币基本可以满足普通交易用户的需求,具有保证锚定、资金效率高等优势。但由于其中心化的特点和标的资产准备金率的不透明,经常受到质疑。他们获得许可并受到监管。

2. 超额抵押的稳定币

超额抵押稳定币的主要特点是主流货币(ETH、BTC等)作为标的资产进行超额抵押。超额抵押的稳定币主要以 MakerDAO 的 DAI 为代表。

超额抵押的稳定币,顾名思义:抵押资产的价值 > 铸造的稳定币价值。例如:价值 100 美元的 ETH 只能铸造 70 DAI。当低于最低质押率时,需要补仓。如果仓位未平仓且跌破平仓线,则该仓位将被平仓平仓,并产生平仓罚金。

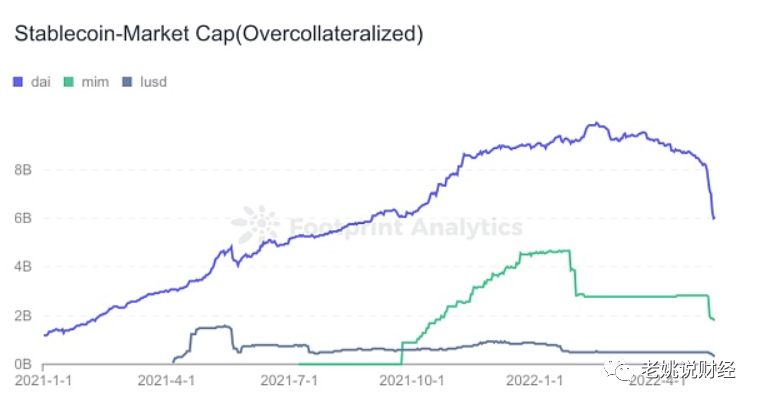

根据数据,目前超额抵押稳定币的市场规模约为 80 亿美元。

超额抵押稳定币最大的特点就是稳定性好,无需担心中心化机构的不透明;缺点是资金效率低,对智能合约的安全性要求较高,对区块链网络的性能有一定的要求。尤其是当抵押资产的价格波动剧烈时。

3. 算法稳定币

无论是法币抵押的稳定币,还是超额抵押的稳定币,都有自己的不足。因此,业界对算法稳定币进行了探索。

人们对算法稳定币的态度普遍呈现出两个层面的两极分化:支持者将算法稳定币视为一种货币改革,而反对者则将其视为庞氏骗局。

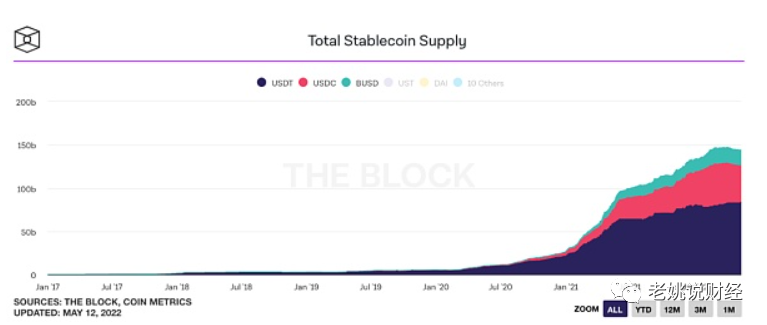

算法稳定币的发展过程其实很坎坷。从 AMPL、ESD 到 BAC,再到 Frax、Fei、OHM,这些算法稳定币在圈内都获得了一些关注,但都不可避免地以仓促收场。市值真正飞跃的是UST,一度突破180亿美元,超越BUSD成为全球第三大稳定币。

增值税(TerraUSD)

UST 是 Terra 推出的算法稳定币。Terra 于 2018 年推出 Terra 公链及其原生代币 LUNA,后来设计了双币系统——LUNA 和 UST 双向销毁和铸造,以套利机制维持 UST 1 美元。

UST的铸造和销毁逻辑:

当1个LUNA = 100 U时,燃烧1个LUNA可以铸造100个UST;燃烧 1 UST 可以铸造 0.01 LUNA。

UST保持稳定的机制: UST通过套利机制稳定。当 UST>1 USD 时,用户可以通过销毁价值 1 USD 的 LUNA 来铸造 1 UST,然后在二级市场卖出 UST 获利;当 UST < 1 USD 时,用户可以销毁 1 UST 铸造 1 UST USD LUNA,然后在二级市场出售 LUNA 获利。 例子: 当 1 UST = 1.5 USD 时,用户可以通过销毁 1 USD 的 LUNA 来铸造 1 UST,然后在二级市场以 1.5 USD 的价格出售,赚取 0.5 USD 的利润。价格将接近 1 美元; 当1个UST=0.5美元时,用户可以在二级市场以0.5美元的价格买入UST,然后销毁1个UST铸造价值1美元的LUNA,然后在二级市场卖出LUNA,从而获利0.5美元,通过套利动作将 UST 的价格拉回 1 美元。 为什么UST能够成长到180亿美元的市场规模? UST鼎盛时期的市场规模达到180亿美元,Terra公链的原生代币LUNA流通市值升至400亿美元以上。除了牛市的周期溢价,还依赖于其公链生态的DEFI发展。 首先,Terra 推出了基于公链原生代币 LUNA 的算法稳定币 UST。并且通过背书韩国第二大支付集团的投资,设计了UST的使用场景——消费、支付、电商等。例如,Terra 与移动支付应用程序 Chai 合作,该应用程序共有 230 万用户,使企业能够轻松结算交易。 其次,Terra 还推出了合成资产协议 Mirror,以增加 UST 的金融应用。在Mirror协议中,UST可以超额抵押生成合成资产(如谷歌、苹果、亚马逊、特斯拉等领先科技公司的股票),满足无法直接投资这些资产的用户的投资需求(美国股票)。 最后,Terra 最疯狂的事情是推出了 Anchor,这是一个年化收益率高达 20% 的储蓄协议。用户只需将UST存储在Anchor协议中,即可获得年化近20%的需求收益和ANC代币激励。 基于上述支付、投资、储蓄等使用场景,Terra 构建了一个高杠杆的生态系统。短短两年时间,LUNA已经成长为超过400亿美元的市值,并铸造发行了180亿美元的UST。

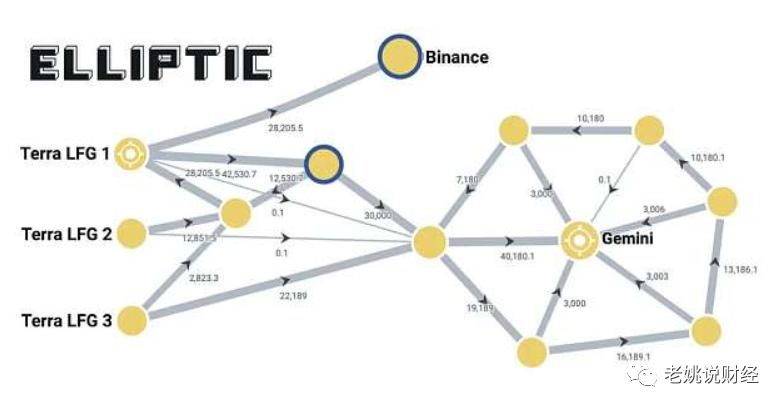

这看起来发展得很好,但实际上,UST的铸造逻辑和UST的维稳逻辑已经注定了今天的崩溃。 查理芒格有句名言:告诉我你的动机,我会告诉你你的结局。 社区里已经有很多人怀疑 Terra 的倒闭可能是项目现金流高的结果。你为什么会有这种感觉?社区提出了四个主要问题: 1.资金流向。谁投了LUNA和UST,谁接手了? 主要是项目方在造币,崩盘期间有很多LUNA持有者和UST持有者接手。 2、为什么稳定币存储年化收益率高达20%? 为了吸引更多的人和更多的资金来接手。投资者必须持有 UST 并进行 Staking 才能获得 20% 的年化回报。Anchor 协议的借款人可以用这些资金做什么,以确保年化回报率超过 20%? 3、8万多比特币去哪了? 这个问题应该是当下人们最关心的一个问题,包括币安的CZ,他也在推特上公开喊话:当Terra陷入困境时,Terra的比特币储备去哪儿了。 当 UST 于 5 月 9 日开始下跌时,LFG 宣布将开始处置这 80,000+ 比特币储备,以稳定 UST 与美元的挂钩。第二天,LFG 的比特币储备被清空。 根据加密数据分析公司 Elliptic 的链上跟踪,52,189 BTC 被转移到 Gemini,另外 28,205.5 BTC 被转移到 Binance。

5 月 9 日上午,LFG 宣布将“将 7.5 亿美元的 BTC 贷款抵押给 OTC 公司,以帮助 UST 重新挂钩。” 同时,从 LFG 地址转移了 22,189 BTC(当时价值约 7.5 亿美元)。5 月 9 日晚些时候,又向同一地址转移了 30,000 BTC。在接下来的几个小时内,52,189 BTC 被转移到 Gemini 交易所,无法判断这些比特币是被出售以支撑 UST 价格还是转移到其他钱包。 同样,LFG 基金会剩余的 28,205.5 BTC 在 5 月 10 日转移到币安交易所后,无法确定这些 BTC 是被出售以支持 UST 还是转移到其他钱包。 面对社区质疑,LFG 基金会并未透露处置这 8 万多枚 BTC 的细节。 4. 不管LUNA崩还是不崩,UST崩还是不崩,为什么Terra战队投了很多LUNA? 除了 8 万比特币下落不明之外,Terra 团队还在 5 月 10 日至 13 日期间增发了 6 万亿个 LUNA,这完全不合理,也违背了区块链的精神。 综上所述,社区提出质疑:Terra项目中LUNA和UST的崩盘,本质上可能是项目方高额套现的结果。为什么 Terra 不直接将 LUNA 抛到最高点?因为大部分 LUNA 代币实际上都在项目方手中,如果项目方直接在二级市场上出售 LUNA,市值高达 400 亿美元的比特币将无法套现超过 80,000 个比特币(价值当时超过 32 亿美元),更不用说铸造 180 亿美元的 UST。此外,Mirror 和 Anchor 等以高收益锁定 UST 流动性的金融协议强烈支持其兑现行动的实现。这类似于证券市场上大股东的套现。他们往往不直接在二级市场上销售, 价值总结 UST 倒闭的教训应该引起其他类似算法稳定币项目的警惕,例如 Waves 的 USDN。在 Waves 公链生态的 Vires 借贷协议中,USDT 和 USDC 稳定币借贷的年化利率曾一度高达 40%。这有什么用途?可以接受这么高的稳定币借贷利率。受到社区的挑战。 每种类型的稳定币都有其优点和缺点。法币锚定稳定币存在中心化、不透明、监管等缺陷,但也具有资金效率高、锚定有保障的优势;超额抵押的稳定币具有良好的稳定性、去中心化性和抗审查性,但其资金效率较低。算法稳定币经历了几代人的发展演变,但至今还没有“大而不倒”的成功案例。 在算法稳定币的核心机制设计上,可能还需要进行大量的实际探索。至少需要考虑以下几个方面: 首先,算法稳定币的标的资产的选择。 以 UST 为例,它在铸造和销毁时使用 LUNA 作为基础资产,但 LUNA 本身的共识是否足够大?Terra 生态可能有共识,但在更大的密码社区,在传统的韩国消费市场,以及在全球金融领域,销毁 LUNA 铸造的 UST 的共识还不够强烈。LUNA代币本身的分散度太低,高度集中。很难不让人觉得在LUNA价格高的时候项目方不能卖掉二级市场,所以投进UST来实现高水平套现。对于后续的持有者和用户来说,这无疑是一个高风险事件。 其次,什么样的抵押(销毁)参数可以兼顾安全性和资金效率。 仍然以 UST 为例,销毁价值 1 美元的 LUNA 可以铸造 1 个 UST。与 DAI 等超额抵押稳定币相比,算法稳定币 UST 的资金效率要高得多。它没有选择达成全球共识。以BTC和ETH为基础铸币资产,无高于100%的抵押率。抵押(销毁)参数的设置需要考虑标的资产价格波动时无法触发破产的情况。 第三,稳定币的使用需求,谁先铸造,如何监管。 因为是稳定币,理论上没有投资价值。如果没有足够的使用价值和使用场景,很难维持其共识,所以我觉得可能需要根据使用需求和使用率严格控制铸币厂的数量,从而控制整体风险。不是为锁定其流通而设置的虚假使用要求,而是作为一般等价物。 我们不能因为现阶段算法稳定币项目的失败,一根棍子就扼杀了算法稳定币的发展前景。 今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿咨询和项目点评,欢迎各位志同道合的币圈人一起来探索。 我会持续更新我看好的项目或者是看好的板块市场最新消息,大家感兴趣可以点个关注获取最新币圈资讯。 大家看完记得点赞 再看 转发!