撰文:Footprint 分析师Bella (bella@footprint.network)

日期:2021年10月

数据来源:Aave Dashboard

说起传统借贷,或许大家并不陌生,让人联想到的有信用贷、抵押贷等多类型借贷业务。随着加密市场的发展,以传统借贷为基石的加密借贷登上DeFi的舞台,作为有潜力的赛道,涌入越来越多加入加密借贷的平台与参与者的同时也逐渐分割DeFi市场的占有率。

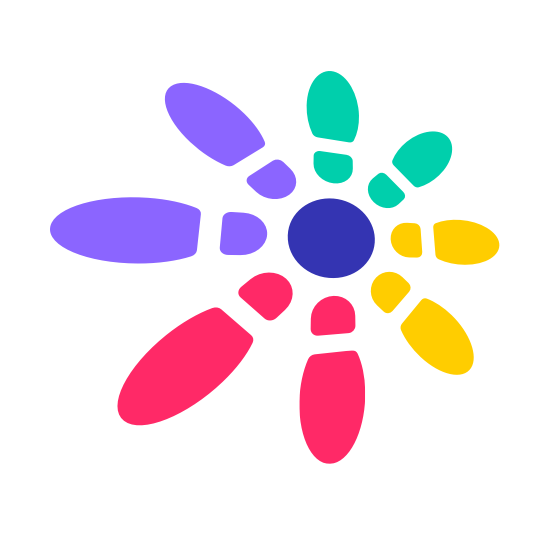

从Footprint提供的数据看,今年年初DeFi借贷类平台的数量为19个,TVL为41.1亿美金,占19.3%市场份额,仅过十余月(截止发稿前),平台数量已飙升至69个,增长率高达263.16%,TVL484.4亿美金也创高历史以来新高,占21.04%的市场份额,位列第二。

不同类型TVL变化情况

不同类型TVL变化情况

数据来源:Footprint Analytics

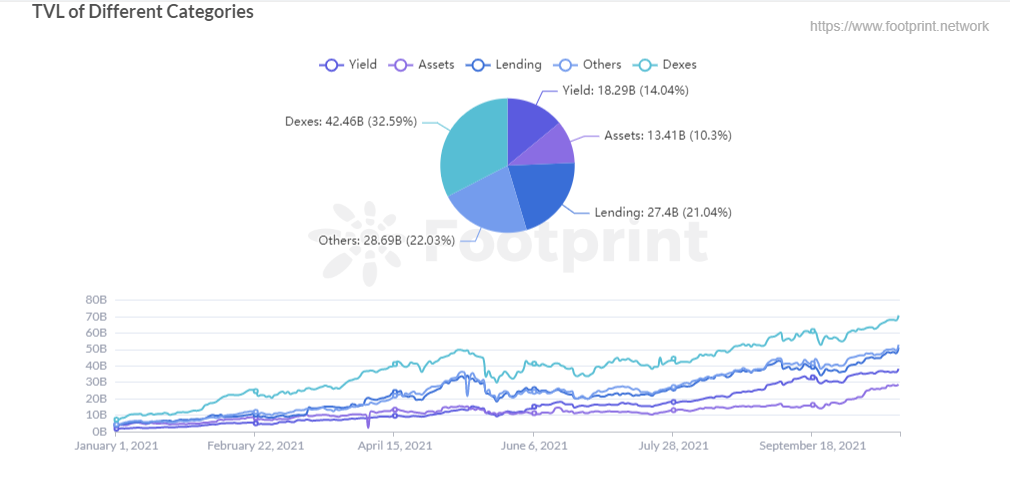

加密借贷行业的发展,离不开各大借贷类平台的突破、创新与贡献。从借贷类平台TVL数据看,Aave、MakerDAO、Compound三大平台虽持续称霸DeFi借贷业务的龙头地位,但519事件爆发后,借贷行业迎来了新一轮的洗牌,Aave从原来的第三位一跃升至第一,相较Aave的发展势头,MakerDAO与Compound略显疲软。作为能称霸DeFi借贷之王的Aave,究竟是机缘巧合还是早有预备,下文为大家带来详细的分解。

前3大借贷平台TVL变化

前3大借贷平台TVL变化

数据来源:Footprint Analytics

数据概况

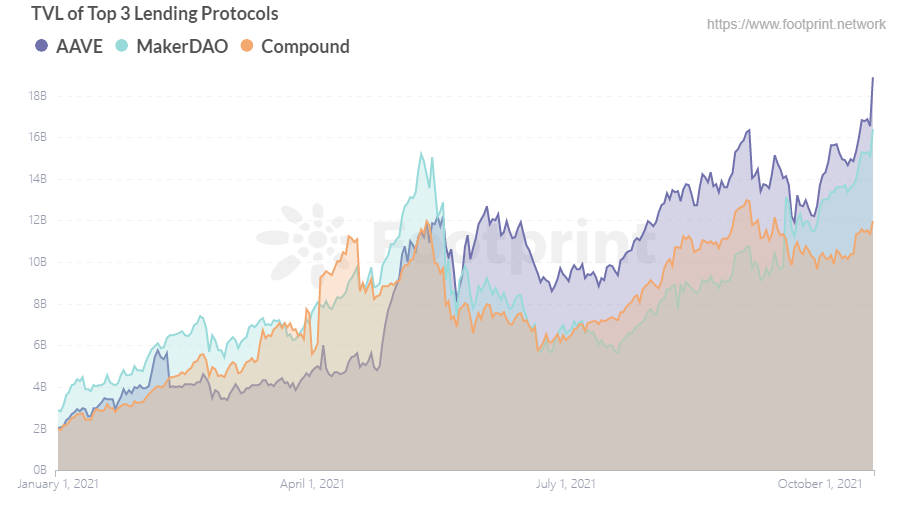

Aave TVL跨链分布变化

Aave TVL跨链分布变化

数据来源:Footprint Analytics

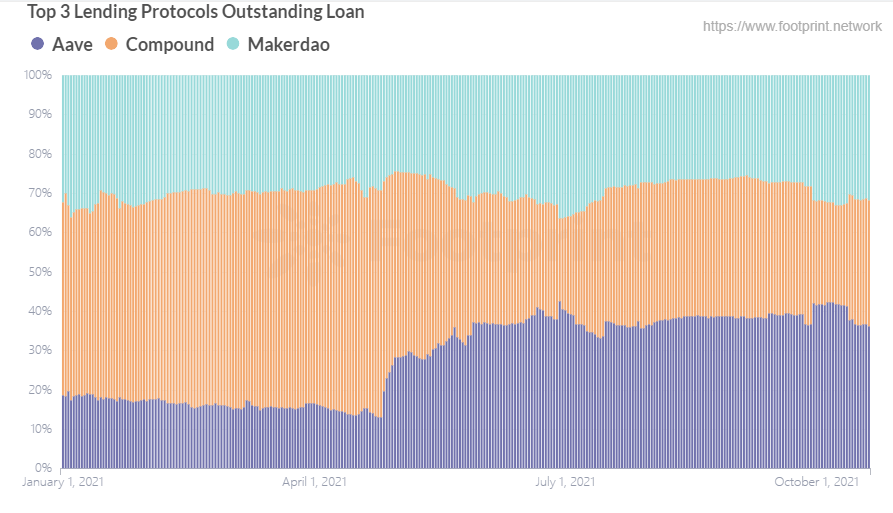

前3大借贷平台在贷余额占比变化

数据来源:Footprint Analytics

首先从数据维度看借贷巨头Aave的表现:

●TVL:187.3亿美金(其中以太链145.1亿美金,Polygon19.6亿美金,Avanance22.6亿美金),较年初20.2亿美金增长827.23%,位列借贷类平台第一,占34.81%市场份额;并于10月20日超越Curve,回归DeFi平台首位。

●代币情况:当前代币价格为$316.34,年初代币价为$88.3,较年初上涨258.26%,币价位列加密货币的13位。

●市值:41.7亿美金,位列借贷类平台的第一位

●在贷余额:83.7亿美金,位列借贷类平台第一,从5月开始在贷余额占比持续扩大(Compound70.2亿美金;MakerDAO74.2亿美金)

备注:最新数据截止发稿前

项目背景

Aave的前身是ETHLend,于2017年11月在以太链上线,此时平台的运作模式与P2P类似,贷款人与出借人在平台上发布需求,平台通过智能合约将符合需求的借贷进行点对点撮合,但由于此类模式借贷双方需求差异过大,导致撮合的成功率与效率极低,于是团队开始调整发展模式。

2019年项目完成品牌升级,命名为Aave,并于2020年1月正式上线,该版本通过建立资金池提供流动性,着重解决借贷需求撮合效率低的问题,用户存入抵押资产后可在抵押率范围内借入资产,无需一一匹配需求,从此Aave开始了新篇章。

2020年7月,Aave获得ParaFi450万美元以及Framework Ventures和三箭资本参投300万美元战略融资,也发布了经济提案(Aavenomics),内容包括将原有代币Lend转换为AAVE并增发300万代币、安全模块、借贷激励等。

2020年10月,Aave获取Blockchain Capital和Standard Crypto领头的2,500万美金融资,除此以外,获得美国SEC批准的以太坊信托注册申请。

2021年2月,Aave完成V2版本升级;3月上线AMM市场,允许流动性提供者质押来自Uniswap和Balancer的LP token进行贷款;4月通过流动性挖矿计划为借款人与出借人提供代币激励;5月部署上线Polygon链;7月推出面向机构客户的全新产品Aave Pro;10月部署上线Avalanche。

从上述Aave的项目发展历程可见,该项目一直致力于项目的创新与突破,为用户提供更好的使用提体验,取得的成就并不是机缘巧合。

经济模式

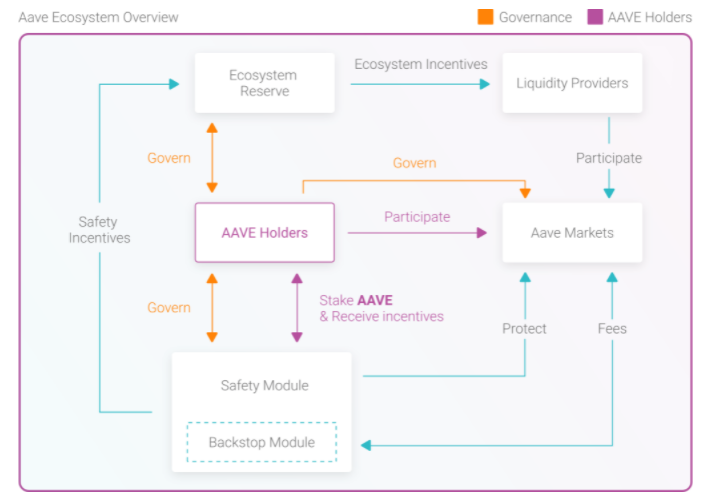

AAVE代币经济模式图

数据来源:Aave官网

Aave的经济模式于2020年7月上线,经济模式中对代币AAVE的用途主要分为三种,分别是社区治理、安全池建设和生态系统奖励。

●社区治理:持有平台代币AAVE用户可参与社区治理,如参与关于平台生态系统保护,安全池机制更新、新功能迭代等方面的投票,一个AAVE代币一票。

●安全池建设:用户可将持有的代币AAVE质押存入安全池,用来抵御风险事件发生,如合约漏洞风险、流动性风险(抵押品抵押率不足产生的清算风险)、预言机风险(由网络拥堵或市场大跌导致,预言机不能更新价格或价格提供错误)。

●生态系统奖励:给予借款人与出借人的代币奖励,相当于流动性挖矿。

为使项目能安全、平稳低运行,Aave在安全方面运用许多创新机制,也倾注了许多努力,不仅将安全池的建设纳入生态建设的一部分从而为风险事件的发生提供安全垫,还对发现安全漏洞的用于给予奖励。这些未雨绸缪的举措,都为Aave的突破性发展提供支持。

闪电贷

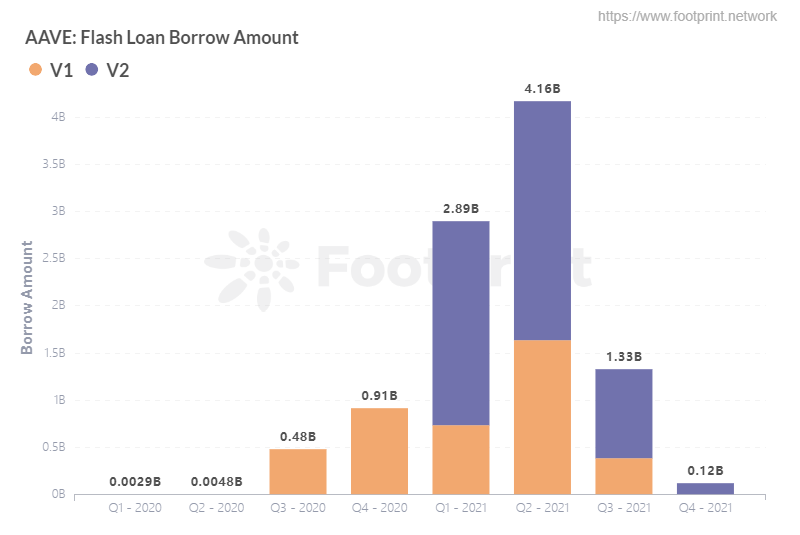

闪电贷每季度变化

闪电贷每季度变化

数据来源:Footprint Analytics

相较其他借贷类平台,Aave还有一项首创优势业务,那就是闪电贷。闪电贷是Aave团队对智能合约的深入调研后开发出来的产品,该产品对于使用者来说有一定的门槛,适合有一定编程功底的开发者。该产品的特点在于用户可以轻松获得借款,无需抵押任何的资产,用户只需在同一区块内将借用资金归还即可(约15秒),若无法在同一区块将贷款还清,交易就会被撤销,不对用户产生任何影响,若贷款成功,只需支付0.09%的手续费。

截止目前,闪电贷的累计出借金额已超越98亿美金,预计在10月末将会突破100亿美金。虽说519事件后整个加密行业处于恢复阶段,闪电贷的交易量有所下降,但不可否认的是该产品的爆发式增长,为Aave超越Compound和MakerDAO提供强大的动力支持。

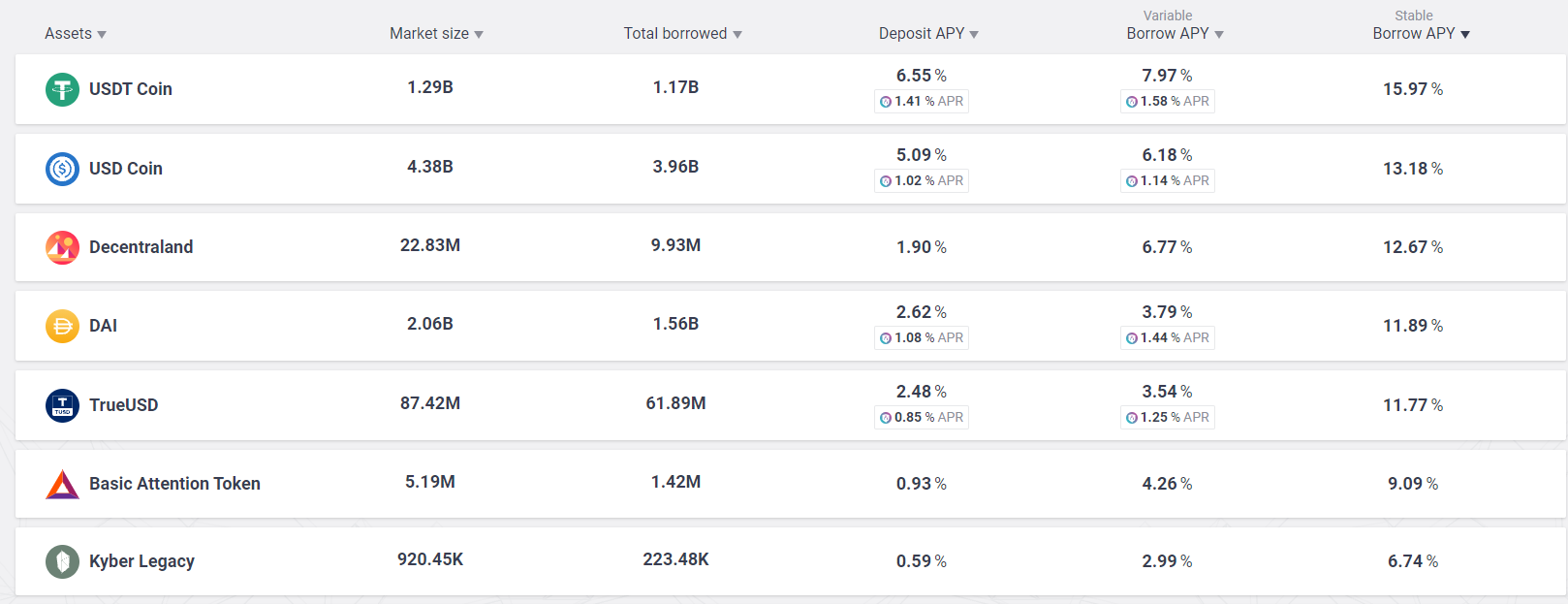

资产种类与利率

Aave浮动利率与固定利率对比

Aave浮动利率与固定利率对比

数据来源:Aave官网

在资产种类上,相较其他借贷平台也更加丰富。V1与V2版本在单币质押上支持稳定币、主流加密货币以及新兴加密货币共计31种资产,AMM版本支持Uniswap和Balancer的LP token质押,资产类别高达16种。该差异化策略大大满足多类别群体的借贷需求,吸引更多的用户参与与留存,同时也加速平台规模扩大与影响力提升,为实现弯道超车奠定基础。

资产种类的优势让Aave资金池规模不断扩大之余,让其拥有更多的空间创造独特的利率优势。首先整体的借款利率相较其他平台更低(资金利用率在相同维度下),此外还给存款人与借款人提供流动性补贴(虽流动性补贴不是Aave首创)。其次开创利率互换先河,在借款利率上用户可以自由选择浮动利率或固定利率两种策略,若当前选择的利率更高,则用户可以切换到利率更低的策略,让借款人在波动性较大的去中心化市场获得成本更低的资金。

Aave Pro

原以为Aave就这样按部就班发展下去,没想到Aave在V2版本试用信贷委托模式(无需抵押即可获得贷款)取得成功后,再次给加密借贷甚至整个DeFi行业带来又一重磅消息,推出Aave Pro项目,将DeFi与传统金融融合,为线下投资机构提供进入DeFi的新通道。

当前参与DeFi的用户有三千多万,相对于机构投资者来说个人投资者资金十分有限,除此以外,DeFi在经历一年多的爆发式增长后,虽有突破,但增长持续的时间大不如前,不久的将来DeFi将会迎来瓶颈。如何突破?打通加密市场与实体市场的壁垒,获取场外更多资金入驻,无疑是一个更好的选择。而场外资金更多的归集在机构投资者手上,作为获得英国FCA颁发的电子货币机构许可证的Aave可在更合规、更安全的维度保证资金的安全让机构投资者参与进来,促进整个生态的良好发展。

Aave Pro与原有的V1 、V2甚至AMM都不一样,其一,Aave Pro仅向场外的机构投资者开发,只推出了USDC、BTC、ETH、AAVE四种资产;其二,Aave Pro是一个私人资金池,与Aave协议的资金池完全区分,做到风险完成独立;其三,参与的投资机构需要通过Fireblocks的KYC验证,通过KYC信息评估信用等级,并依据不同的信用等级采用不同的抵押率,大大降低资金的安全性。

总结

通过上述不同维度的剖析,可看出Aave之所以能成为借贷之王,并不是机缘巧合,是其团队对DeFi的深度思考、对安全性与合规性的高度把控以及对突破与创新的高要求,铸就而来了。特别是Aave Pro的面世,让其逐步拉开与头部借贷类平台的差距,Aave必将迎来新一轮的发展高潮,也必将引领DeFi朝新方向突破。