从货币兑换商到银行,到对冲基金经理人,再到我们普通居民——每个人都参与了货币市场!

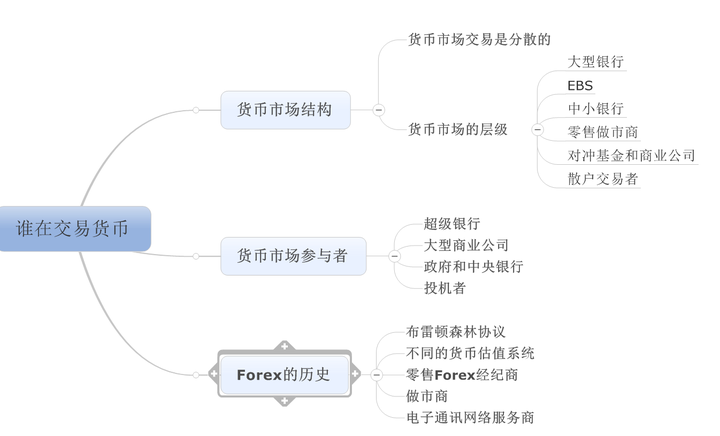

货币市场结构

为了方便比较,首先,让我们看看大家都比较熟悉的一个市场:股市。

股市的市场结构就像这个样子:

就其本质而言,股市往往显得很有独占性。它有一个固定的场所,一套专门控制价格的系统。所有的交易必须通过这个系统。因此,价格可以很容易地改变,使得这套系统能够获益而不是交易者获益。

那这是怎么做到的呢?

在股市中,系统不得不执行其客户的订单。但如果卖家的数量突然超过了买家的数量,因为系统不得不执行这些订单,所以,卖家就多了一堆没有买家要的股票。为了避免这种情况发生,系统就扩大价差或者增加交易成本,来阻止卖家进入市场。换句话说,系统可以操纵报价来满足其需求。

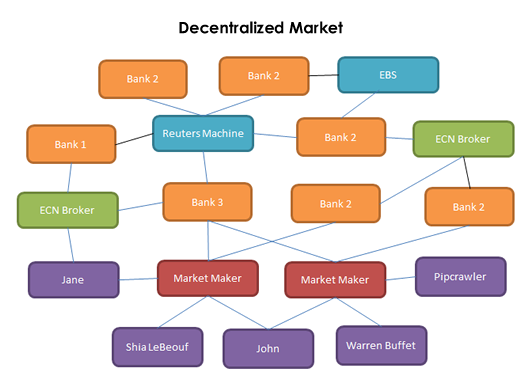

Forex现货交易是分散的

与股票交易或者期货交易不同的是,你不需要通过像上证交易所、纽交所那样只需要固定的价格就可以集中交易。在货币市场中,任何时候对于给定货币都没有固定的价格,这就意味着来自不同货币交易上的报价会有所不同。

一开始可能会觉得应接不暇,但这就是货币市场最赞的地方!

市场如此巨大,经纪商之间的竞争非常激烈,几乎每次都能获得最优的价格。试问,谁不喜欢优惠的价格呢?

此外,在货币交易中最happy的事情就是你可以在任何地方做到这一点。这点就像是交换零食一样,你想要一整块巧克力,所以你可以找到最好的交易条件。

你的同事可能会用他的巧克力还你手里的一袋饼干,但是你的老铁会直接把这个巧克力送给你。

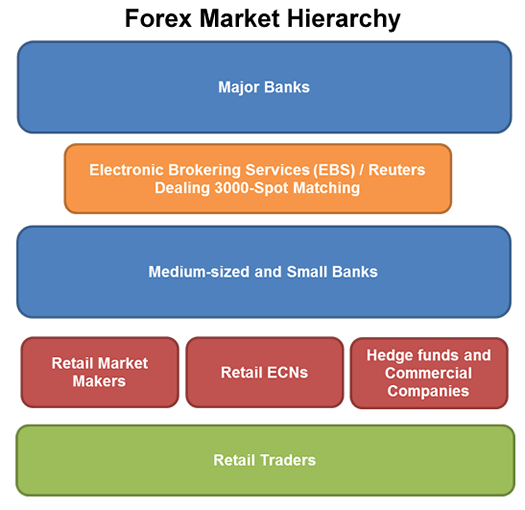

货币市场的层级

即使货币市场是分散的,但它也不是完全得混乱!

货币市场的参与者们组成了一个层级。为了更好的理解这个层级,我们来看一个简单的例子:

在货币市场阶梯的最顶端是银行间市场。该市场的参与者由世界上最大的银行和一些规模较小的银行组成,直接相互交易或通过电子经纪服务(EBS)或路透社交易以电子方式进行交易。

EBS和路透社交易这两家公司之间的竞争就像是可口可乐和百事可乐一样。

它们一直在为客户而战,并不断努力争取市场份额。虽然两家公司都提供大多数货币对,但一些货币对的流动性比另一种货币对更具流动性。

对于EBS平台来说,欧元/美元,美元/日元,欧元/日元,欧元/瑞士法郎和美元/瑞士法郎更具流动性。同时,对路透社平台而言,英镑/美元,欧元/英镑,美元/加元,澳元/美元和新西兰元/美元更具流动性。

作为银行间市场的一部分,所有银行都可以看到彼此提供的报价,但这并不一定意味着任何人都可以以这些报价进行交易。

与平时生活一样,报价在很大程度上取决于交易方之间建立的信用关系。比如说“友情”价,“客户”价,或者“前男友”价。

这就像在银行要求贷款一样。你的信誉和声誉越好,利率越高,就可以获得越多的贷款。

接下来的是对冲基金,商业公司,零售做市商和零售ECN。由于这些机构与银行间市场的参与者没有紧密的信用关系,他们必须通过商业银行进行交易。这意味着他们的报价会略高于银行间市场的报价。

在阶梯的最底层是散户交易者。过去,我们这些小老百姓很难接触货币市场,但由于互联网,电子交易和零售经纪人的出现,货币交易的门槛都被削弱了。这让我们有机会与那些大佬一起玩,说不定还能薅羊毛。

货币市场参与者

现在你已经了解了货币市场的整体结构,让我们深入研究一下这些人是谁。你必须了解现货货币市场的性质以及谁是主要的货币市场参与者。

20世纪90年代末以前,只有“大佬们”才玩得起这个游戏。最初的要求是,只要你有大约一到五千万美元的起始资金,你才可以进行交易。

Forex原本打算被银行家和大型机构使用,而不是我们的“小人物”。

然而,由于互联网的兴起,在线货Forex经纪商现在能够向像我们这样的“散户”交易者提供交易账户。

现在,让我们来看看主要的货币市场参与者:

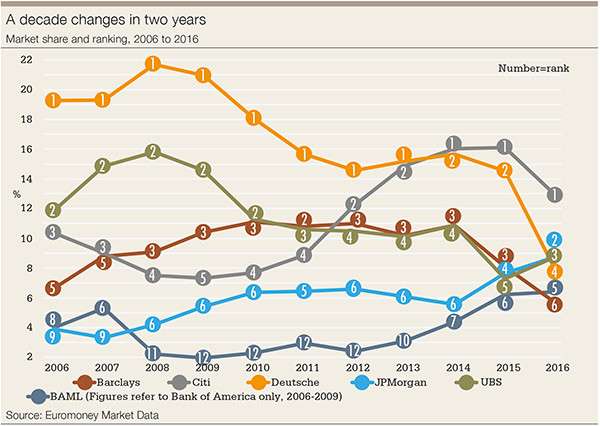

超级银行

由于Forex现货市场是分散的,所以超级银行就是能决定汇率的银行里最大的一个。根据货币的供求情况,它们通常提供给我们都喜欢(或讨厌)的买/卖差价。其中一些超级银行包括花旗银行、摩根大通、瑞士银行、巴克莱、德意志银行和汇丰银行。所以我们可以说银行间市场就是Forex市场。

大型商业公司

公司以开展业务为目的参与货币市场。例如,苹果公司必须要把美元兑换成日元才能从日本购买电子元器件。由于它们交易量远小于银行间市场,因此这种类型的市场参与者通常会与商业银行进行交易。大公司之间的并购(M&A)也可能造成货币汇率波动,在国际跨境并购中,涉及许多货币对的话,也可能会推动价格走势。

政府和中央银行

欧洲中央银行,英格兰银行和美联储等政府和中央银行也经常参与货币市场。就像公司一样,国家政府会参与货币市场的运营,国际贸易支付和处理货币储备的一系列活动。与此同时,央行在调整利率以控制通胀时会影响货币市场。通过这种手段,它们可以影响货币估值。还有一些情况是,当中央银行想要调整汇率时,可以直接或口头地干预货币市场。有时候,央行认为他们的货币价格太高或太低,因此他们开始大规模的卖出/买入操作来改变汇率。

投机者

作为所有交易量的近90%,货币市场参与者的投机者有各种形状和大小。有些人有钱多,有些人钱少,但所有人只是为了赚大钱这一个目标。

了解货币的历史

二战结束后,整个世界正在经历太多的混乱,以至于西方国家认为有必要建立一个稳定全球经济的体系。“ 布雷顿森林体系 ”的协议规定了美元兑黄金的汇率。这允许所有其他货币与美元挂钩。这种情况稳定了一段时间,但随着世界主要经济体开始以不同的速度变化和增长,该系统的规则很快就变得过时,并出现了局限性。

到1971年,布雷顿森林协议被废除,取而代之的是不同的货币估值系统。由于美国处于主导地位,货币市场演变为自由浮动货币市场,汇率由供需决定。起初,很难制定公平的汇率,但技术和通信的发展最终使事情变得更容易。

步入20世纪90年代,由于计算机和互联网的蓬勃发展,银行开始创建自己的交易平台。这些平台旨在将实时报价流式传输给客户,以便他们可以立即执行交易。同时,一些智能商业营销机器为个体交易者引入了互联网交易平台。这些实体被称为“零售Forex经纪商”,通过允许较小的交易规模使个人易于交易。与标准交易规模为100万单位(一手)的银行间市场不同,零售经纪人允许个人交易少至1000单位(一微型手)。

零售Forex经纪商

在过去,只有大投机者和高资本投资基金才能交易货币,但多亏了零售Forex经纪商和互联网,情况就不再如此。几乎没有任何门槛,任何人都可以联系经纪人,开立账户,存入一些钱,并“葛优躺”在家中交易Forex。

经纪人基本上有两种形式:做市商(MM):“制造”或设定自己的出价并自行询问价格。

电子通信网络(ECN):他们使用最佳报价,并向银行间市场的不同机构索取价格。

做市商

假设你想去法国吃蜗牛。为了让你能在法国进行交易,你需要首先通过银行或当地外币兑换处获得一些欧元。为了他们采取交易,你必须同意以他们设定的价格兑换你的本国货币欧元。就像在所有商业交易中一样。在这种情况下,它以买/卖差价的形式出现。

例如,如果银行的欧元/美元购买价格(买入价)为1.2000,其卖出价(买入价)为1.2002,那么买卖价差为0.0002。虽然看起来很小,但当你每天谈论数百万这些Forex交易时,它确实会为做市商创造巨额利润!

你可以说做市商是Forex市场的基本组成部分。做市商基本上通过将批发商的大合同规模“重新包装”成一口大小来提供流动性。如果没有它们,普通人将很难进行Forex交易。

电子通讯网络商

电子通信网络就是交易平台,可以按照规定的价格自动匹配客户的买卖订单。这些声明的价格来自不同的做市商,银行,甚至是使用ECN的其他交易商。无论何时进行某个卖出或买入订单,都会达到最佳买入/卖出价格。

由于交易者能够设定自己的价格,ECN经纪人通常会为你所从事的交易收取非常小的佣金。小差价和小额佣金的结合通常会使ECN经纪商的交易成本更低。

更多内容微信关注【火象】查看哦~