现在的币圈快演变成DeFi圈了,可以说这段时间跟DeFi相关的都在爆火。而Uniswap和SushiSwap这两个项目也是频频出现在大家眼前。

Uniswap在24小时内超过 4 亿美金的交易量,超过了美国最大的中心化交易平台之一 Coinbase Pro。被视为中心化交易平台的最大对手。可以说DEX(去中心化交易所)现在已经是完完全全走入了人们的视野之中了,原本知识中心化交易平台独大的局面,现在多了Uniswap而改变,原本高高兴兴,马上要成为人生赢家,结果半路SushiSwap杀出来,先是把Uniswap的流动池锁仓量提高了5倍,然后又带走了80%的流动性,让Uniswap流动池锁仓量直接达到了历史新高。

SushiSwap也是在这一周造就了DeFi里一场极大的狂欢,在一天之间上线了OKEx、火币、币安三大交易所,亿万美金涌入流动性挖矿,各种项目也是纷纷冒出来,(例如泡菜、珍珠、茄子等等)号称能够实现财务自由的项目层出不穷。

SushiSwap:从模仿到吸血

SushiSwap是一个Uniswap的分叉,于8月27日上线。它采用了UniSwap的核心流动池设计,依然是流动性挖矿和自动做市商(AMM)。在协议和智能合约层面,与Uniswap共享相同的接口,前端界面基本相同。但它本质上又改变了原有的协议,SushiSwap将Uniswap的理论又向前推进一步。

SushiSwap最吸引投资者的一方面就在于其代币经济激励,为Sushiswap提供流动性的用户可以获得SUSHI代币的激励。但与Uniswap不同,即使你决定不再提供流动性,那些SUSHI代币也将使你有权继续赚取一部分SUSHI协议的交易费用。作为帮助提高流动性的早期流动性提供者,你会成为该协议的重要利益相关者。

简单来说,SushiSwap就是Uniswap复制的基础上微创的新产品

自动化做市商「寿司」Sushiswap锁仓总价值在短短70个小时就超过7.5亿美元,甚至有超越Uniswap之势。虽然很多人都知道Sushiswap是「复制版的Uniswap」,但两者之间有一个比较大的差别:在Sushiswap上,交易费是在流动性提供者和SUSHI代币持有人之间分配,而在Uniswap上,交易费则是在流动性提供者和股权持有人之间分配。

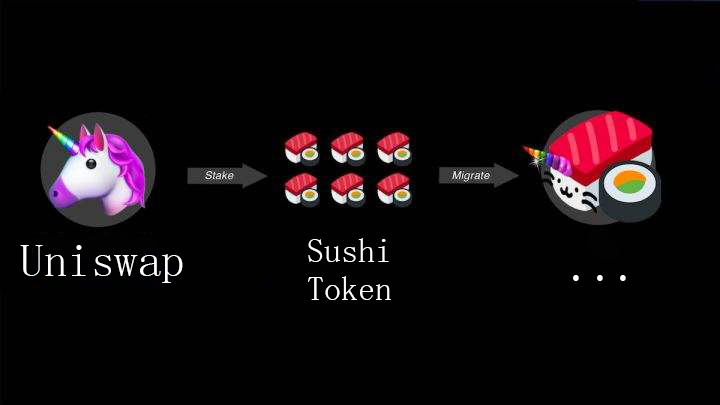

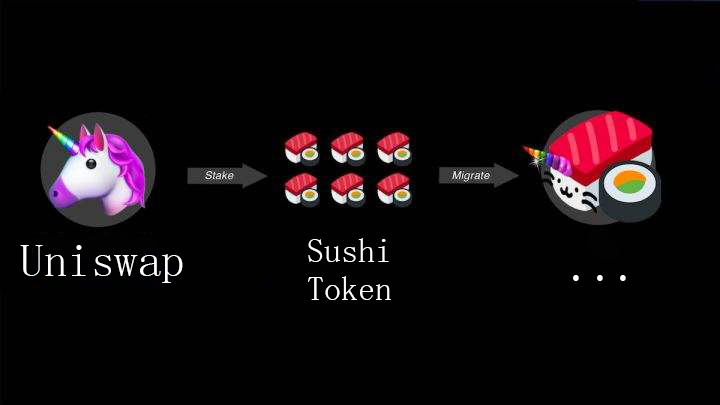

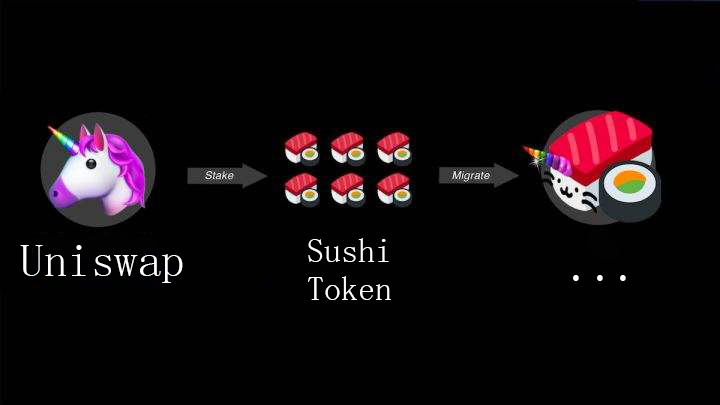

想赚取SUSHI代币,需要先选定一个加密资产,然后在Uniswap上提供流动性,然后持有的这个流动性代币会从Uniswap上抵押兑换成SUSHI代币。倘若一切顺利,两周之后Sushiswap会把抵押在Uniswap中的流动性转移到他们自己的去中心化交易所(DEX)中,这个操作其实就是分叉Uniswap。与此同时,抵押人可以赚取SUSHI代币,也意味着他们有权获得Sushiswap上每笔交易的0.05%交易费,剩下的0.25%交易费收入将会提供给流动性提供者。

从旁观者角度来看,你会发现Sushiswap似乎只成功分叉了一部分Uniswap。在Sushiswap上交易SUSHI代币也需要支付0.3%的交易费和Uniswap上的交易没有太多不同。

“寿司”也许只是开了一个头,此后将会有越来越多的类似仿盘出现,而Sushiswap应该不会沉寂下去,但对于挖矿的“农民”来说,Uniswap与Sushiswap的竞争谁赢谁输并不在意,高收益才是大家所追求的,毕竟越来越多人看到Uniswap产生的交易费用而感到不满。对于有明显功能区别的自动化做市商来说,的确可以不通过激励措施就能获得或保留住用户,但是流动性提供者在Uniswap上是有利可图的,他们会轻易放弃丰厚的费用收入转移到一个新的自动化做市商上吗?

当然,Uniswap现在最应该担心的事情并不是Sushiswap转移DeFi代币,而是担心他们为用户提供更高质量的差异化功能,因为这会非常吸引用户,也将刺激Sushiswap后续出现大幅增长(Balancer似乎就是一个好例子)。

Sushiswap这次基于代币激励的创新的确具有一定颠覆性,两周之后SUSHI代币激励是否会有一定程度的下降也是值得关注。除非Sushiswap真的能有一些与其他平台非常不同的亮点,否则大量资金将会流出并寻找收益率更高的DeFi项目进行收益耕作。

链趣有话说:币圈一个项目能不能做大,决定性的因素在于项目本身的机制设计。我们投资者应该关心的是在激励机制、用户体验和收益方面,能否得到比别处更佳的体验。区块链行业会不断更新充满想象的产品模式,而我们也需要重新认识一下数字资产市场,打破固定思维限制,市场开始变得有些疯狂,这场盛宴是不是鸿门宴,只有时间来解答。