约翰•邓普顿在全球投资圈是很多人膜拜的宗师级人物,《福布斯》杂志称他为历史上最成功的基金经理之一。有多成功呢?如果1940年你投资给他1万美元,50年后这笔钱会变成5500万美元。

'行情总在绝望中诞生,在半信半疑中成长,在憧憬中成熟,在希望中毁灭。最悲观的时刻正是买进的最佳时机,最乐观的时刻正是卖出的最佳时机。”

跟巴菲特经典的“别人贪婪时我恐惧”,有异曲同工之妙。

这是被誉为“全球投资之父”、“史上最成功的基金经理之一”和“20世纪全球十大顶尖基金经理人”的约翰·邓普顿爵士最广为流传的名言。回顾邓普顿的传奇一生,几乎他的每一个重大决定也都反映了这句名言背后的哲理——逆向投资。

这个投资方法可以说人尽皆知,但不为人知的是他使用的细节和极端思维。

萧条尾声初露锋芒

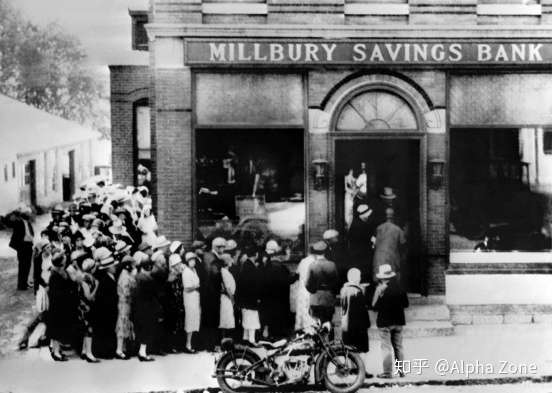

在1939年的时候,美国经济已经在走出大萧条的谷底,开始复苏。邓普顿认为这次的经济复苏会让所有行业都欣欣向荣,是一个很好的投资机会,但是当时他手里没有太多钱,于是他向自己的前任老板借了1万美元,杀入股市。他的策略是什么呢?就是购买美国股市上正在进行交易的、价格在1美元以下的所有股票。

为什么呢?邓普顿认为,在经济复苏中,那些效率最低的公司的股票将会发生最戏剧性的上涨。也就是说,它们的价格弹性最大。所以,他一共购买了104只价值在1美元以下的股票。后来,他的预测果然是对的。一年之内,邓普顿就还掉了所有借款。在随后的几年,他逐渐卖掉了手中的股票,把最初的1万美元投资变成了4万美元,增长了3倍。最后算账的时候,在他买的104只股票中,只有4只没有成功。

这次的成功为邓普顿漫长的投资生涯带来了一个漂亮的开门红。看上去很简单是不是?但是,这个简单操作背后的方法,其实并不简单。其中的要点如果没有把握住,那么就很可能就会差之毫厘,谬以千里。

逆向思维的要义

第一,是对大趋势的判断。1939年的时候,美国经济已经从大萧条的谷底回升了一段时间,罗斯福新政也开始实施,尽管还处在困难期,但是经济复苏的势头已经不可阻挡。

第二,核心仍在于低价。股票价值的低价,可并不仅仅指绝对价格的低,更重要的是相对价值的低估。那为什么在这一次操作中,邓普顿并没有用什么方式去计算公司的价值,相反只是用了一个极其简单的指标呢?是因为邓普顿看中的,是时机和价格的弹性。在历经大萧条后,人们很长一段时间处于极度悲观的情绪当中,所以股价最低的股票,价格反弹也会最大。

第三,是关于持有时间。邓普顿在买入股票后,并不只持有几个月,他的平均持有期是4年,这让股价有充分的时间复苏。值得一提的是,4年也是邓普顿整个投资生涯中的股票平均持有期。这也恰好说明了逆向投资的方法需要比较长的时间才能奏效,并不适合于短线操作。

第四,是足够分散。虽然本金是1万美元,但是邓普顿一口气买入了104只股票,平均每只股票还不到100美元。这也很容易想到,如此低股价的公司,肯定有一部分是风险相当大的,所以更要足够的分散,才能降低风险。事实上,若干年后,104家公司有37家破产了,当然,那时候邓普顿早就把股票卖出去了。

你看,如果不注意这四个细节,你现在也准备在A股市场搞个低于几块的股票全部买入,那到最后可能只有哭的份了。

邓普顿喜欢在人们极度悲观的情况下出手。但是,一个成熟的股票市场,可没有那么多极度的情况,有的时候10年才可能出现一次,总不可能10年什么都不做,坐在那等吧。所以,邓普顿的策略是——投资全球化,美国没机会,就去国外投。

逐鹿日本大获全胜

1954年11月,邓普顿发起成立了邓普顿成长基金,首开全球投资先河。美国《福布斯》杂志称他为“全球投资之父”。接下来我们来看一个实际的案例,看看邓普顿是如何在日本股市赚了大钱的。

二战结束后,日本经济进入了最低点,然后在极度悲观的气氛中,慢慢恢复。但直到50年代,日本还是被看做是一个廉价商品的低收入制造商,在世界上不受重视。

不过就在大众还没有关注到日本的时候,邓普顿已经早早关注到了日本股市。早在50年代初期,邓普顿就在日本找了一位会讲英语的经纪人,将自己的私人积蓄投资到了日本股市。

进入60年代,日本的经济发展进入了快车道。60年代初期,日本经济的平均增长速度为10%,美国当时大约为4%,但是从股市的估值来看,当时日本股市的平均市盈率大约是4倍,而美国股市的平均市盈率大约是19.5倍。

一个现在已经被熟知的理论:市盈率越低,代表股票的估值越低,也就是股价更便宜。换句话说,当时日本经济增长速度是美国的2.5倍,但日本很多股票的估值却比美国股票平均低了80%。

之所以股价如此便宜,是因为当时全世界都对日本有着一种偏见:日本是战败国,只会生产一些廉价的小商品,永远也赶不上美国。在这种主流偏见的影响下,导致日本出现了大量的低价股。而正是邓普顿所梦寐以求的投资机会。

60年代初期,日本解除了对于外国投资者资金进出的限制,邓普顿马上把自己管理的基金投入到日本股市。在邓普顿首次在日本投资之后的30年内,日本股票市场指数出现了惊人的涨幅,东京证券交易所的东证股价指数增长了36倍。邓普顿的基金因此在日本股市赚得盆满钵满。

而在80年代末,日本股市进入最后的疯狂之际,邓普顿撤出了他在日本的大部分投资。这是因为随着大量国际资本的涌入,当时日本股市的估值已经变得很高,而通过跟其他国家的对比,邓普顿又一次快人一步,盯上了加拿大、澳大利亚和美国更好的低价股。

你看,这充分说明了全球化投资带来的好处,如果同一时间段你只是投资于美国股市,那么收益率会远远低于这个水平。

做空再大捷——真正的逆行者

在股票中,邓普顿的极端逆向思维可不止体现在“买”上,还体现在“卖”上。

1999年底,是纳斯达克互联网股票上涨的最高潮,人们都为互联网概念股疯狂。疯狂到什么地步呢?当时,一个初创的企业家会得到这样一个建议,在企业名称前面加一个英文字母 e,这样企业的估值就可能疯涨。

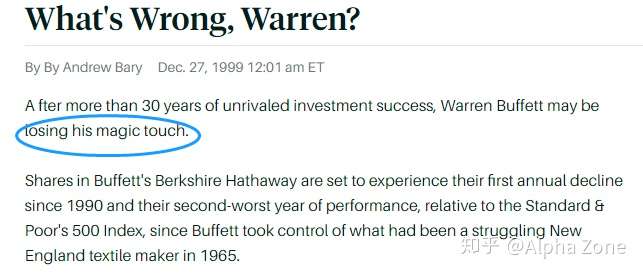

一批传统的价值投资者,比如巴菲特,因为没有买科技股,受到了市场的冷嘲热讽。1999年12月,当时美国最著名的财经杂志《巴伦周刊》的封面就刊登了沃伦·巴菲特的大幅照片,并配了一个标题:“你怎么了,沃伦?”很明显,这是在嘲笑巴菲特太保守,已经在新时代落伍了。

媒体报道里,巴菲特已经坠落凡间1001次了

PS:在这里感慨一下,巴菲特老爷子能多次在面对巨大诱惑的时候,始终坚持自己的逻辑,就这一点,就无愧宗师级的投资者。

到了1999年12月,纳斯达克的平均市盈率已经上涨到令人难以置信的151.7倍,就像一辆失控的火车停不下来了。而就在市场最疯狂的时候,邓普顿准备出手了,这一次他准备卖空一大批科技股。

这里需要提醒的是,大众情绪的狂欢程度是很难预测的,科技股涨得这么厉害,卖空是要承担很大风险的。那么邓普顿是怎么做的呢?他找到了一个非常好的切入点。

按照当时纳斯达克交易所的规则,IPO 之后,公司高管所持有的股票有6个月的禁售期,也就是说新公司上市之后的6个月,高管是不能卖出自己的股票的,但是一旦6个月满了,就可以卖出了。

邓普顿通过分析当时的市场得出一个结论,一大批科技股的价格已经被严重高估了,所以一旦6个月的限售期满,很多高管就会抛出自己的股票,而高管的抛出又可能引发连锁反应,导致股价的进一步下跌。因此他制定了一个深思熟虑的卖空计划。

首先,邓普顿选择了一批股价比发行价上涨了3倍以上的科技公司,然后在禁售期满之前的11天,他开始卖空股票,然后就等待高管们的抛售可能引发的股价下跌。他一共找到了84家这样的公司,每一只卖空220万美元的额度,这样,他一共下注了1.85亿美元。

在他开始卖空之后不久,2000年3月的第二个星期二,就在纳斯达克指数刚刚创下5132点的新高之后,科技股开始了暴跌,而这,还只不过是之后疯狂下跌的开始。不到一年的时间内,纳斯达克指数腰斩,而邓普顿卖空的很多股票,价格下跌的幅度超过95%。这些当时被众人追捧的公司,在几个月的时间内跌到一钱不值。

毫无疑问,这又是逆向投资的一次经典战役。当然,需要再次强调的是,卖空这种操作是要承担很大风险的。所以邓普顿事先就为这次操作制定了严格的风险控制规则。

他先预设了一个水平线,如果他卖空的股票不但不下跌,反而价格飙涨,一旦超过这个水平线,他会迅速通过买回股票来结束这笔交易。此外,在卖空盈利的状态下,他设定了两个条件,只要满足其中一个,也会结束这笔卖空交易。

第一个条件是,在他卖空之后,股票价格暴跌了95%。这个时候他会把股票买回来,结束这笔交易。这就是通常我们所说的止盈。

第二个条件是,以长达一年的每股收益为依据,如果他卖空的这只股票的市盈率跌到30倍以下,也要结束卖空。这是因为,当初他卖空的理由是股票价值被严重高估,如果市盈率降到30倍以下,意味着卖空的理由不成立了,所以也需要结束这笔交易。

以上就是邓普顿逆向投资三个特点的重要细节,不难发现,他有一个重要的核心点,就是极限思维,极度悲观点或乐观点。用他自己的话来解释,所谓的极度悲观点,就是等到100个人中的第99个放弃的时候,这是逆向投资的核心!

我们是由机构交易员,分析师与金融、交易爱好者组成的交易组织。

如果你想提升系统交易能力,培养个人财经素养,欢迎关注我们的微信公众号、官网或者在评论区留言!