1.基础信息

Orion Protocol成立于2018年,初衷旨在通过其流动性聚合器,连接所有主要的中心化和去中心化交易所(Cex & Dex),从而提供一个统一和去中心化的交易解决方案,使用户能够通过其平台接触到全市场流动性,从而为市场上的各种代币的交易获取最佳价格。Orion通过集成高安全性的跨链桥和虚拟订单簿,致力于提高交易效率、降低成本,并提供无缝的用户体验

2023年11月,Orion Protocol重品牌为Orion,旨在提供更清晰的价值主张,同时扩大其代币ORN的效用和潜力。

而近期Orion动作频频,例如最近推出的Lumia,作为Web3 的流动性层,使 L1 和 L2 与来自 CEX 和 DEX 流动性能够打通连接。同时有消息指出,Orion的代币ORN将有换币可能,值得持续关注。

1.1项目信息

项目名称:Orion

官网:https://orion.xyz/

推特:https://twitter.com/TradeOnOrion

交易平台:https://trade.orion.xyz/

官方英文电报社区:https://t.me/orion_community

官方中文电报社区:https://t.me/orion_community_ZH

1.2代币信息

代币名称:ORN

代币类型:ORN目前在4条链上发行:

|

主链 |

合约地址 |

|

Ethereum |

0x0258f474786ddfd37abce6df6bbb1dd5dfc4434a |

|

BNB Chain |

0xe4ca1f75eca6214393fce1c1b316c237664eaa8e |

|

Polygon |

0xD2cDcB6BdEE6f78DE7988a6A60d13F6eF0b576D9 |

|

Fantom |

0xD2cDcB6BdEE6f78DE7988a6A60d13F6eF0b576D9 |

最大流通量:92,631,255 ORN(代币最初Mint量:100,000,000 ORN,永久燃烧7,368,745 ORN)

目前市场流通量:57,823,774 ORN(截止至2023年11月)

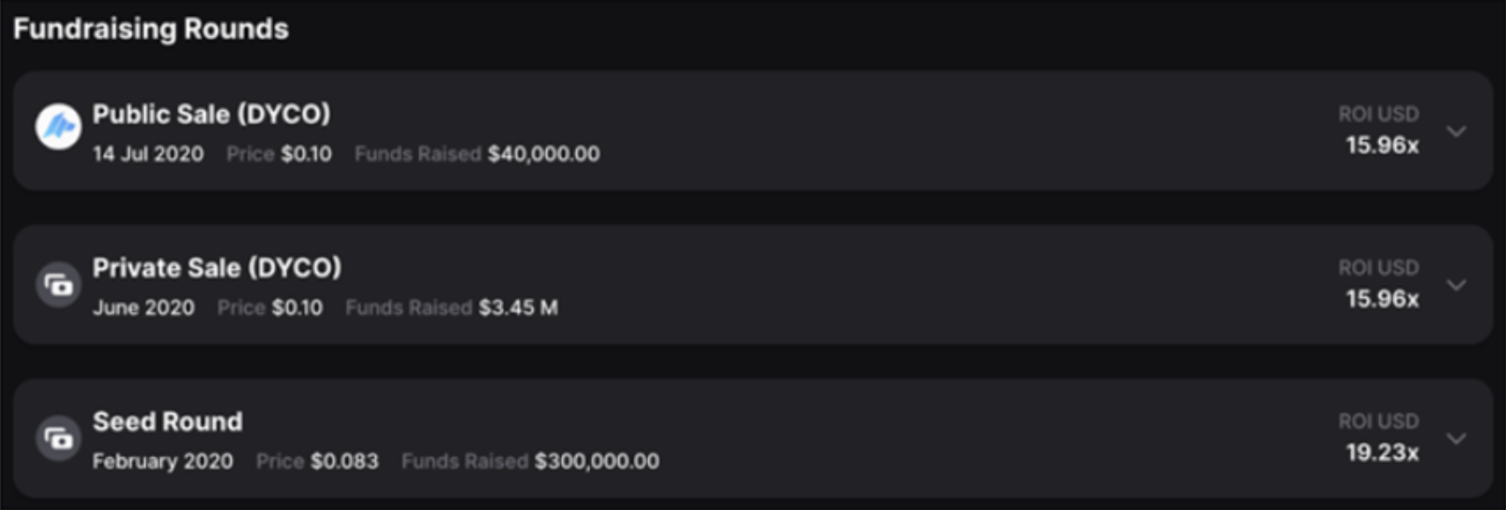

1.3募资信息

2.Orion代币经济学

在去中心化流动性网络质押ORN

在Orion独特的去中心化流动性网络中,ORN发挥着核心作用,该网络由Orion DAO治理持股人管理。治理持股人可以将他们的ORN质押到流动性节点上,这与以太坊的权益证明系统类似。作为回报,他们为确保网络操作的安全和高效而获得奖励。这种质押机制确保了跨Orion产品执行的交易的安全性和效率,包括移动应用、终端、小工具,以及使用Orion去中心化流动性网络的第三方。随着Orion生态系统的扩展和交易量的增长,对流动性节点的需求会增加。这反过来又提高了对ORN质押的需求,从而推动了其实用性的上升。

在“推荐并赚取”(见核心玩法)计划中获得奖励

“推荐并赚取”计划的“增强奖励”系统根据两个因素计算ORN奖励:推荐人产生的费用(占70%权重)和用户的ORN余额(占30%权重)。较高的ORN余额可以显著提高收到的奖励。随着更多用户加入该计划,持有ORN以最大化奖励的愿望将增长,从而导致对代币的需求增加。Orion强调推荐人在推动其增长中的重要性。通过将更多的ORN价值导向“推荐并赚取”计划,Orion承认推荐人在扩大其用户基础中扮演的关键角色。对ORN持有者的额外潜在好处,如降低费用。

品牌重塑:从“Orion Protocol”到“Orion”+

“Orion Protocol”向“Orion”简化的变化预示着策略上的转变,其中“Protocol”(协议)部分计划进行品牌重塑。这一新的标识将在未来不久公开并得到广泛宣传。持有ORN可以确保平稳过渡到重品牌的代币。持有ORN,意味着与Orion即将推出的基础设施项目的未来愿景保持一致。

3.Orion技术特色

3.1流动性整合

○去中心化交易所(deCEX)订单簿:可以将币安、库币、OKX等视为各具特色的购物中心,每个中心都有自己的入场费和规则。通常情况下,人们需要适应每个中心的系统才能进行购物。然而,有了奥里昂,就好像拥有了VIP通行证一样。用户可以使用自己的钱包在任何这些CEX购物中心自由购物,绕过所有常规的麻烦。这为用户提供了跨所有主要市场的免麻烦购物体验。

○转换后的自动做市商(AMM)价格曲线:将像Uniswap和PancakeSwap这样的DEX视为使用AMM交易语言,而像币安这样的CEX使用OOB方言。奥里昂充当通用翻译器,桥接差距,使每个人都能轻松理解、比较和跨平台无缝交易。

○虚拟订单簿(VOBs):想象一个精明的购物者,他了解像币安这样的大型商场和像Uniswap这样的地方市场的每一个角落。他们可能不仅仅是直接购买一个商品,而是可能会通过交易一个苹果(ETH)换取一根香蕉(BTC),如果这意味着他们可以用那根香蕉换取两个橙子(LINK)。这正是奥里昂的VOBs所做的,通过复杂的交换操作,并始终计算以为用户找到最佳交易。

○CEX复杂交换:就像在迷宫中找到捷径一样。通过BTC将ETH换成LINK,确保用户总是获得最佳路线。虽然在DeFi和AMMs中复杂的交换很常见,但奥里昂作为唯一一个将这种方法与CEX无缝集成的平台而脱颖而出。

○超快速价格提要:拥有超快的价格更新,用户总是领先一步。

3.2价格保护机制-安全偏差(SD)

安全偏差(SD)是一种根据给定交易的方向来调整可用价格的机制,无论是出价还是要价。这种调整是通过使用特定的系数来实现的,其主要目的是确保交易的执行,特别是当用户将滑点设置为0时。

在不同的交易平台上,SD的应用方式略有不同:

○在中心化交易所(CEX)上,涉及到USDT的交易对通常不需要SD,因为这些交易对通常具有充足的USDT流动性,可以确保交易执行。

○对于CEX上不涉及USDT的交易对,SD通常被设置为0.4%,因为涉及到这些交易对的复杂交换需要多个步骤,增加了价格偏离的风险。

○在去中心化交易所(DEXs)上,简单交换通常应用标准的0.15%的SD。而对于涉及多个步骤的复杂交换,SD将根据步骤数进行相应的乘法计算。

尽管SD是一个强大的机制,但有时可能会遇到挑战。例如,最近的一个涉及BNB -> BUSD -> USDT的复杂交换失败了,因为在执行交换之前的瞬间,PancakeSwap上的一个重要交易大幅改变了BNB-BUSD池的储备。这导致0.15%的SD无法应对这种迅速的变化,从而使交易失败。

SD的应用内部逻辑基于三个价格基准级别:

○不能执行的交易通常由于价格原因而不太可能执行,例如试图以10美分的价格购买BTC。

○可执行但不安全的交易可能存在风险,例如在BTC的市价为24000美元时,将价格设置在20000美元到24000美元之间的订单可能会被认为是不安全的。这些订单通常会被保留在内部订单簿中,直到可以安全地执行。

○可执行且安全的交易接近市价,可以立即执行。例如,以接近24000美元的价格购买BTC将立即执行,并适用SD。需要注意的是,上述机制不包括Orion的费用,例如实际佣金和网络费用,这些费用是根据订单量添加的,而不是基于可用储备或价格水平。

3.3去中心化流动性节点网络

Orion利用其虚拟订单簿将订单发送到特定的流动性节点。哪个流动性节点有权处理交易的选择受到委托的流动性证明(DPoL)机制的监管。实质上,流动性节点需要抵押ORN代币才能成为这个网络的一部分。与传统的股权证明系统类似,拥有更高ORN抵押的流动性节点有更好的机会被选中来处理用户的订单。然而,最终的选择并不仅仅基于抵押。流动性节点还必须在正确的区块链网络上提供正确的代币,并拥有处理订单所需的必要储备。这种多方面的方法确保没有单个流动性节点能够主导网络,从而保持了去中心化。

委托流动性证明(DPoL)DPoL不仅仅是一种抵押机制,它也是一个平衡流动性节点和用户利益的系统。通过DPoL,流动性节点不仅可以抵押ORN参与网络,还可以自行设定提供流动性的费用。在Orion平台上,这些流动性节点有机会与用户分享其收益的一部分。这里的“委托”并不只是简单地将ORN抵押给流动性节点,而是一种用户与流动性节点之间相互信任的关系。用户可以选择委托他们的抵押给特定的流动性节点,从而影响这些节点的抵押量和订单处理机会。这种机制不仅实现了决策过程的去中心化,还为用户和流动性节点创造了共赢的局面,使每个参与者都能从Orion的交易活动中获益。

注:DPoL和流动性节点机制的完整公开版本正在筹备中。尽管基础架构已经建立,包括使用ORN作为抵押,但仍需要时间来完善和增强系统。

4.Orion与(去)中心化交易所的对比

对Orion、中心化交易所(CEXs)和去中心化交易所及桥(DEXs & Bridges)在流动性来源、全球访问性、效率、费用、价格反馈速度、合作伙伴信任度、桥接速度和基础设施安全性等方面的对比总结。

总的来说,Orion提供无限制的流动性来源和全球访问,高效且费用低,支持超快的跨链转账,基于去中心化网络,安全性高。而CEXs和DEXs在这些方面各有限制,如访问性受限、效率低下、费用高、桥接慢,且部分基础设施安全性差,更容易成为黑客攻击目标。

|

Orion |

中心化交易所 |

去中心化交易&桥 |

|

交易平台 |

||

|

不受限的流动性来源不受限制的访问中心化和去中心化交易所 |

限制性的、有限的流动性来源仅能访问一个流动性来源 |

访问中心化交易所受限,流动性来源有限,获取方式受限制且效率低下 |

|

全球化无需账户即可全球访问 |

受限的需要账户,存在地理限制 |

全球范围内无需账户即可访问 |

|

高效率跨交易所流动性聚合带来高流动性效率 |

效率低下几乎没有或没有聚合机制的低流动性效率 |

非常低效由于没有或使用过时的流动性聚合机制导致流动性效率低 |

|

低费用由于不需要吸引流动性提供者,因此可能实现低费用 |

低费用由于庞大的用户基础和交易量可能实现 |

高费用需要支付给流动性提供者 |

|

超快的价格更新订单簿上的价格每几毫秒计算并更新一次 |

超快的价格更新订单簿上的价格每几毫秒计算并更新一次 |

价格更新缓慢根据用户请求计算价格,没有可用的订单簿 |

|

受合作伙伴信任深入快速的流动性来源和易用的API提高了可用性 |

不利于DeFi极难使用中心化交易所的API构建去中心化产品 |

在交易平台上不可用由于流动性来源效率低下和缓慢导致可用性低 |

|

跨链桥 |

||

|

超快速几秒钟内完成跨链代币转移 |

不可用中心化交易所缺乏链上互操作性产品 |

缓慢跨链转移代币需要几分钟到几小时 |

|

基础建设 |

||

|

安全通过经纪人和用户之间的点对点、无需信任的原子交换进行交易和桥接。 |

相对安全但依赖于中心化实体来结算交易。 |

有风险桥梁使用易受黑客攻击的“锁定和铸造”方法 |

|

对黑客无吸引力协议设计为TVL轻量级,降低被攻击的机会。 |

容易受到内部作案的影响,因为中心化交易所由于内部控制失误,无法完全获得信任。 |

对黑客具有吸引力在链上锁定的大量资金吸引了恶意行为者 |

|

不可被停止由去中心化的流动性节点网络提供动力。 |

可被停止,依赖于控制操作的中心化实体。 |

不可被停止由去中心化治理模型驱动 |

5.Orion与竞品对比

Orion Protocol与其他流动性聚合器项目相比,有几个独特的特点和优势:

1.中心化与去中心化交易所的聚合:

○Orion Protocol不仅聚合了去中心化交易所(DEX)的流动性,还整合了中心化交易所(CEX)的流动性。这一特点使得Orion提供的流动性和交易深度远超多数仅聚合DEX流动性的项目,如1inch、Matcha、Paraswap等。

2.非托管交易体验:

○尽管多个聚合器都提供非托管的交易体验,Orion Protocol强调用户可以直接从其钱包进行交易,而无需将资产存放或转移至交易所。这增强了安全性,因为用户的资产始终保留在自己的控制之下,降低了被黑客攻击的风险。

3.跨链功能:

○Orion Protocol设计了强大的跨链交易功能,使其不仅限于单一区块链生态系统。与某些聚合器相比,如Curve专注于稳定币交易,Orion能够支持多个区块链网络之间的流动性访问和资产交易,这扩大了其服务范围和用户基础。

4.综合金融产品和服务:

○Orion不仅仅是一个流动性聚合器,它还旨在提供一系列的金融产品和服务,包括但不限于交易执行、资产管理、跨链交易等。这一点使Orion在功能上更为全面,提供了更多生成收益的机会。

5.治理和收益生成机制:

○Orion Protocol通过其原生代币和治理模型,为用户提供参与平台治理和收益生成的机会。用户可以通过提供流动性、参与治理或使用平台服务来获得奖励,这一机制在某些聚合器中可能不那么突出。

综上所述,Orion Protocol在提供流动性聚合服务的同时,通过其独特的技术和产品范围,提供了更广泛的服务和功能。它试图在加密货币交易领域内提供一个全面的解决方案,不仅仅限于流动性聚合,而是包括跨链交易支持、资产管理以及参与平台治理等多个方面,旨在建立一个更加高效、安全和用户友好的交易环境。

6.核心玩法

推荐并赚取 (Refer & Earn)

推荐并赚取计划允许用户通过向他人推荐Orion来赚取奖励。每当推荐的用户通过推荐链接注册并开始交易时,推荐人就会获得交易费用的一部分作为奖励。基本步骤较为简单:

a.注册并获取推荐链接:首先需要注册Orion并获取个人的推荐链接。(trade.orion.xyz/referral)

b.分享链接:通过社交媒体直接向朋友分享邀请链接。

c.赚取奖励:每当有人通过链接注册并开始在Orion交易时,推荐人就会获得他们交易费用的百分比作为奖励。推荐人将获得通过推荐链接注册的每个新用户产生的交易费用的10%。此外,如果被推荐的用户继续推荐其他用户,推荐人还将获得这些二级推荐产生的交易费用的额外百分比。

7.运营情况

•官方推特目前11.6万粉丝。

•官方英文电报群拥有多个板块和频道,有多个国家的各自社群。

其他

什么是流动性聚合器?

流动性聚合器是一种在加密货币领域中,用来提高交易效率和优化用户交易体验的技术。它通过聚合多个交易所或去中心化交易平台(DEX)上的流动性,帮助用户在一个界面上就能找到最佳的交易价格和深度,从而在进行代币交易时获得更好的价格和更低的滑点。流动性聚合器的目的是在分散的市场中中心化流动性,提高市场效率。

目前市场上有一些知名的流动性聚合器项目,它们各有特色,服务于不同的用户需求:

1.1inch:通过智能合约技术在多个DEX上寻找和聚合流动性,为用户提供最优的交易路由。1inch支持以太坊、Binance Smart Chain等多个区块链平台。

2.Matcha: Matcha是由0x协议推出的一个去中心化交易平台,也具有流动性聚合的功能。

3.Paraswap:使用先进的算法来优化交易路径,为用户提供在多个DEX间交易的最佳价格。Paraswap支持多个区块链网络,包括以太坊、Polygon、Binance Smart Chain等。

4.Balancer:也提供了流动性聚合功能。通过Balancer,用户可以访问多个流动性池,实现优化的交易策略。

5.Curve:专注于稳定币交易,它通过聚合不同来源的稳定币流动性,为用户提供低滑点和高效率的交易体验。