一、如何做好一款Ponzi社交产品

Friend.tech的经济模型看起来非常简单:

(1)Key价格随数量增长

(2)每一笔交易收取10%的手续费,由协议和Key发行人平分

(3)未来6个月向用户发放积分

理解经济模型最好的办法就是代入项目方的角色,【如果是我来设计经济模型,我应该怎么做?】

出发点是我们希望做一款SocialFi产品,而过往的经验和当前市场流动性充裕情况让我们很难对此乐观,于是我们希望做一款带有一定Ponzi属性的产品完成冷启动。

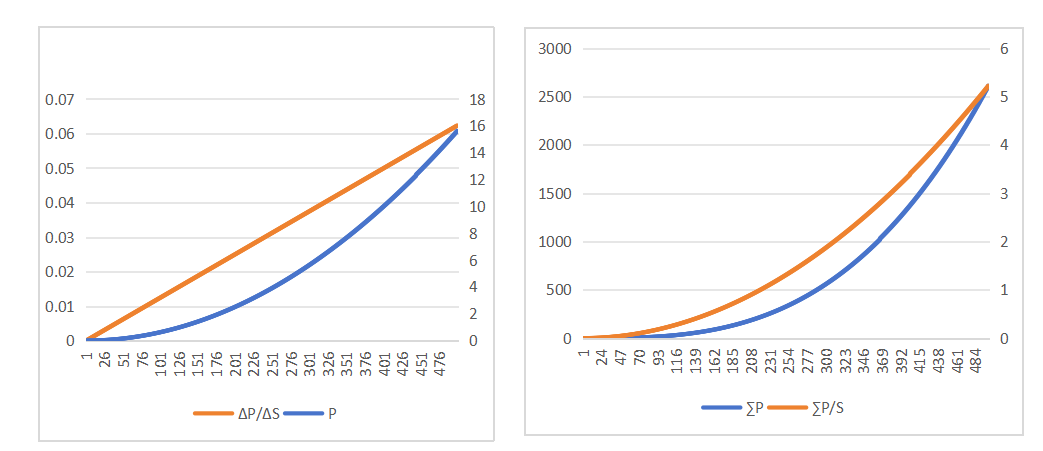

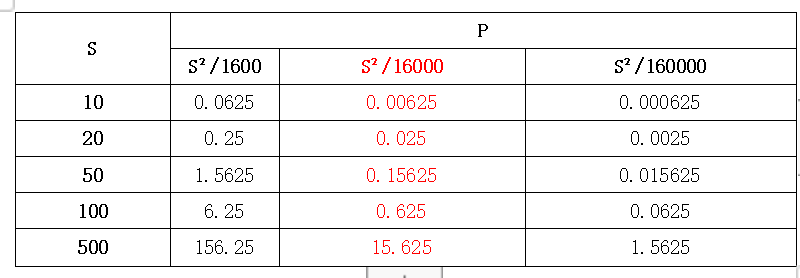

(1)为什么是(S^2) /16000

Ponzi的内核是让早进入者赚钱,如果假想所有用户是一个一个排队进入的话,考虑S只能取整数,所以应该使用差分和求和。可以看出,ΔP/ΔS是线性递增的,这保证了随着Key数量的增长,Key的价格会增长,而且Key价格增长的速率也是递增的(即越涨越快)。

显然这是一条非常简洁且高效的Ponzi曲线,每一个进入者都会推高价格,且推动的幅度会越来越高。

至于16000也很好理解,我们需要一个参数,让S和P有一个符合市场的匹配关系。如下表所示,如果取值更小,P曲线会过于陡峭,价格波动过大;而如果取值更大,价格曲线会更加平缓,不够Ponzi,而16000是一个折中的选择。偏小的数量承载能力也符合当前市场流动性状况。

(2)交易手续费

乐观者会把Friend.tech理解为社交平台,悲观者会把Friend.tech理解为一个赌博平台。但这两种理解的共同之处在于都存在三个角色:1)FT平台 2)Key发行人 3)用户。唯一产生利润的行为是用户的交易(交易同时还是使用/持有的前置条件)。

那么问题就变成了:如何吸引用户购买?按照社交平台理解,Key的发行人是服务提供者(不管这项服务是什么),而平台提供基础性服务;按照赌博平台理解,Key的发行人就是叠马仔,负责招揽用户。这种分成模型同样非常简介高效,50%的分成相当于对KOL服务的采购,我们可以看到相当多的KOL接受了这一点。

之所以需要采用Ponzi的模式,在这里也解决了冷启动的问题,在初期Key发行人提供的服务必然是参差不齐且不稳定的,这个时候投机需求可以起到一定的替代作用。

(3)积分空投

积分的作用在于进一步刺激需求,混淆用户的投机需求、使用需求和投资需求。

二、交易的磨损到底是多少?

客观来说,Friend.tech的经济模型和叙事都非常优美,但我在体验后仍然决定放弃运营我的Room,因为这是一个非常抽水的负和游戏。

首先问一个问题:Key的交易成本是多少?

10%显然是一个错误的答案。我们假想这样一种情况:你持有1.1E进入这个市场,由于买入也需要支付10%的手续费,你只能购买1个价值1E的Key,这个时候你的Rooms Value为1E。但无论在任何时候卖出,你都需要再支付10%的手续费,所以你的持仓真正可变现价值 = 0.9E。在你买入的那一刻起,卖出的10%手续费就已经无法避免,只不过Friend.tech会延期向你收取。事实上从你买入起已经亏损1-(0.9/1.1)=19.2%,需要上涨22%才能回本,

这一点并不难理解,但很遗憾,19.2%是Friend.tech的第二重障眼法。理解这一点我们需要先理清【账面价值】和【TVL】的关系,假想所有Key购买者均为投机者(其它类型用户我们之后也会讨论):

(1)张三、李四、王五集资买了一头牛、一只鸭和一枚鸡蛋。约定好先退出的人拿走牛,第二个拿走鸭,最后的人拿走鸡蛋.

(2)张三/李四/王五都觉得自己拥有一头牛的求偿权 但事实上他们的求偿权都是相等的 最后有6种结果,他们三个分别拿走: 1)牛鸭蛋 2)牛蛋鸭 3)蛋鸭牛 4)蛋牛鸭 5)鸭牛蛋 6)鸭蛋牛

(3)由于六种概率是均等的 因此张三真正拥有的=2/6*牛+2/6*蛋+2/6*鸭 即1/3头牛,1/3只鸭,1/3个鸡蛋。

通过这个案例我们可以看出,虽然张三、李四、王五都觉得自己拥有一头牛的求偿权,但牛只有一头,因此这只是一种幻想,他们真正拥有的权利价值应该等于求偿权的的数学期望(EV)加总。

如果这个时候再有一个新玩家赵六加入这场游戏,他需要提供一套房子 在他加入的时候,房子就被分成了四份,张三李四王五各获得1/4。可以看出,每一个新进入者都会被之前的持有者稀释自己的EV。

这就是Friend.tech的内核:(1)混淆EV和账面价值,营造财富幻想 (2)用后参与者的EV为前面的用户提供利润。

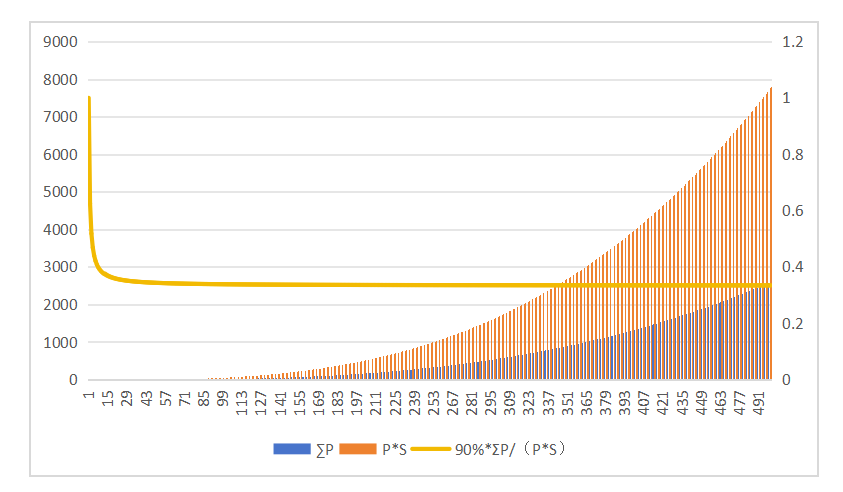

账面价值 = S*P

单个Key的TVL = ΣP

可变现TVL = ΣP*90%

Friend.tech的交易模式是底池是唯一对手方,因此可供交易的资金就是底池当中的TVL,这里会产生差异,例如当Key的数量为40的时候,Key的价格为0.1E,总市值 = 40*0.1E=4E,而此时TVL=ΣP=1.38E。

理解了这一点,我们可以绘制出账面价值(BV)和EV的关系。可以看出,在Key的数量超过大约20的时候,EV/BV就基本稳定在30%附近,无限接近30%。这里隐含两条信息:

(1)如果你在曲线平缓部分买入,你除了支付10%手续费+10%的远期手续费以外,你还会立刻损失掉大约70%的EV。

(2)FT显示的Room Value过于乐观,基于谨慎性原则,用Room Value*~30%(EV)衡量你所持有Key价值会更加科学。

这也解释了为什么在过去的一段时间里似乎每个人都取得了数倍的账面回报。

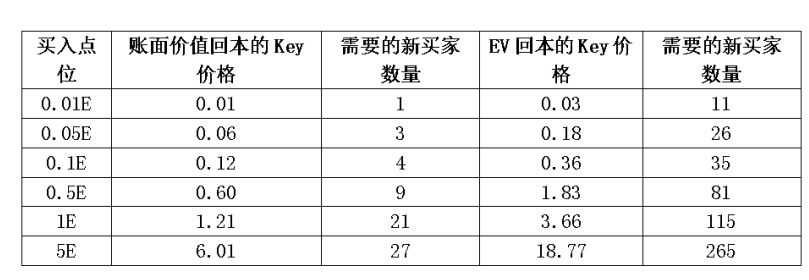

三、增长的终点在哪里?

接下来思考【回本】的问题。在这里我们仍然假设所有用户都是以盈利为目的加入这场游戏。如果我们把账面价值作为评价标准,回本并不困难,即时在5E的时候买入,也仅需要27个新买家就能回本。但从EV角度看,购买高价Key回本几乎是不可能的,如果购买1E的Key,也需要115个新买家才能实现EV回本。在协议数据和用户数量增长的时候,我们很自然地会把账面价值当作回本要素,但一旦增长停止或下滑这种计量会变得很不可靠。

同时,无论按照账面价值还是按照EV计算,都存在一个相同问题,买入价格越高,回本需要的新买家数量也会递增。而增长终究是有极限的,如果增长极限是N,那么第N-M个买家以后的买家就无法回本。这样一来,理性的玩家就不会在N-M后买入,而由于这一信息可以被所有人获取,N-M到N的区间内没有人买入又会导致理性的玩家不会在N-M-L后买入,如此循环,最后均衡价格会不断下移。

事实上,这种情况是博弈论里最经典的案例之一——《2/3博弈》,所以如果觉得这个过程不好理解,也可以直接看2/3博弈相关的说明,或者日剧《今际之国的闯关者》第二季的“方块K【美人投票】”。:)

说得更加直接一点,在资金净流入放缓以后,高价值的Key最先变得无利可图,投机者会转而追捧价格更低的Key,循环往复,单个Key(尤其是新Key)的价格顶部会不断下移。正常情况下这种下移不会是大问题,但另一个问题是Friend.tech的Bot非常泛滥,Bot会垄断Key打新市场的低价区,因此在打新均衡价格下移后,会直接进入Bot的套利区间,用户的EV将进一步被蚕食。

四、(3,3)真的可靠吗?

下一个需要讨论的问题是(3,3)靠谱吗?答案是不靠谱。几个理由:

(1)(3,3)在大多数时候是非对等的。比如你买入了一个3E的Key,而你自己Key价格为0.1E,你的买入行为会给对方贡献0.15E的手续费,而对方仅给你贡献0.005E的手续费。

(2)多人参与下的(3,3)模型极其不稳定。如果只有2个人到相同价格,那么(3,3)是稳定的,有点像战国时期互相交换质子,你如果杀了我的质子我就也杀了你的质子。但一旦人数变多,(3,3)就会变得非常不稳定。这是博弈论中的另一个经典模型——演化博弈模型。

演化博弈模型的推导非常复杂且乏味。简单来说,人数足够多的时候,总会有人试图抢跑而获益,因为有利可图。A的抢跑让B遭受损失,那么B抢跑并锁定收益/避免损失的动机就会增强,而C、D、E之间也会相互猜疑,毕竟EV是远远低于BV的,猜疑链形成之后唯一的纳什均衡就是(-3,-3)。

需要注意的是,过去以断时间看起来很多(3,3)很稳定,但这只是因为在上升周期中大家很容易忽略EV剥削的问题,以及【-3倾向】很低,在增长停止或者下降趋势出现以后-3会变得更加频繁)

以上只针对陌生人之间的多人(3,3),如果你们本身就是现实中的好友,或者达成了(3,3)的协议,这种(3,3)会稳定很多,因为选择 -3 策略还需要承担额外的声誉损失。

五、刷分会是有利可图吗?

首先说明一点,当前流传的刷分收益估算都是基于估算的FDV。在制定自己策略的时候,你真正的EV = 按照FDV估算的收益 * 真的会发空投的概率 * (1-磨损率)(例如需要线性解锁、价格不及预期等)

我自己和其它朋友的体验来看,当前的积分有2个特点:

1)绝大部分用户的积分最终只和持仓价值相关,而且是在出分前有一个快照时间点,只取该时间点的持仓价值。

2)前面有提到,Key的账面价值大约是TVL的3倍,那么在你计算资金投入总量的时候,需要将TVL*3作为所有用户的刷分基数计算。

在理解了Friend.tech所有机制后,从那么如果你仍然想要刷分,最好的策略就是一次性买入并持有自己小号的Key,这种做法可以避免EV被剥削,也可以减少5%的手续费。但需要注意的是,最小磨损的方式就是你在当前全仓买入自己的小号,并在6个月后卖出,这样你的总机会成本= 总投入资金 *0.905,即损失9.5%的本金。但在接下来的6个月内你最好不再有任何交易,以避免额外的磨损。

六、FT的未来在哪里

以上的全部讨论都基于一个假设,所有的参与人都是投机者,但事实并非如此,已经有许许多多的群主开始通过Room提供差异化的服务,而这些真正的“服务”是Friend.tech摆脱Ponzi的关键。

仍然以张三、李四、王五集资买了一头牛、一只鸭和一枚鸡蛋这个案例来说明,如果情况有一些变化:张三承诺自己会最后退出这场游戏,那么李四和王五的EV会发生变化,由1/3牛+1/3鸭+1/3鸡蛋变为1/2牛+1/2鸭,EV显著提高;如果李四也承诺最后退出,那么王五的EV会变成一头完整的牛。

这种变化的内核是效用需求者会改变“求偿权同质化”的局面,从而提高剩余参与者的EV,在实际Friend.tech中表现为两类:1)发行人自持、有约束力的33和被动持有者(如ETF) 2)对Key具有使用需求和持有需求的用户,例如希望通过Room与Key发行者建立联系、通过Room获取Alpha信息、享受Real World权益、享受潜在空投的再分配等。Key的权益将决定效用价值,也会决定Key筹码的稳定度,成为劣后级求偿权;而投机需求只会带来均质化的优先级求偿权,并且受价格波动的影响更大,更加不稳定。

可以确定的是接下来Key会出现明显的分化,33和炒作性Key很难再继续维持。

七、高抽水+Bot正在杀死这场游戏

Friend.tech的商业模式是有跳出Ponzi的潜力,但我仍然在上周决定出售所有的Key并停止运营我的Room,原因是FT官方的高抽水和Bot正在杀死这个游戏。一方面,Friend.tech收取的(5%+5%)*2=20%的手续费,即使是另一个我们属性的高摩擦市场Opensea也仅收取单边2.5%版税+2.5%手续费,相差四倍。

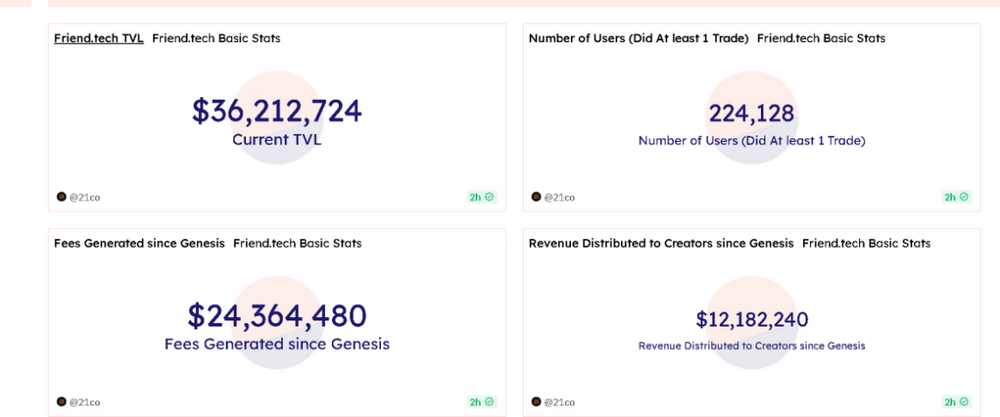

数据显示,当前Friend.tech的TVL约3600万美元,而手续费达到了惊人的2400万美元;其中协议收取的手续费达到了1200万美元。按照我们之前的算法,3600万美元对应大约1.1亿美元的总市值,如果用这个计算并不夸张。但即使不考虑用户净提现和Bot净提现,磨擦最小的情况也是4800万美元进入这个市场,在交易了不到2个月以后,其中1200万美元已经属于Friend.tech,即25%。同时,这些Key被卖出的时候还会被再收取一次10%,这部分事实上已经产生只是会被递延收取。此外,按照1.1亿美元的Key总市值计算,这些Key如果每天换手率达到5%,那么Friend.tech每个月将抽取5%*30%*1.1亿美元*10%=1650万美元,约占TVL的45%。所有人的净充值都会远远不断的流向Friend.tech。

“收取高额手续费是为了鼓励Hold”的说法目前看来也站不住脚,鼓励Hold并不需要向买家也征收10%的税,而且从近期的更新(增加网页版、增加Watch list)和积分规则(Room Value的前置条件是买入)看,Friend.tech似乎并没有实质性鼓励Hold的行为,毕竟谁能拒绝远远不断的真实协议收入呢?

最后需要说明的一点是,Friend.tech的产品设计、经济模型和运营策略都非常优秀,值得我们学习,Social也是Web3的确定性方向之一。如果Friend.tech能够把抽水降低到一个相对合理的水平(或者大部分继续用于Build而不是购买豪宅),并且解决Bot泛滥的问题,我想我会成为它最忠实的用户之一。

我本人的Key没有任何价值,Room也不会运营,如果你想和我建立联系或者有问题想讨论,我的推特DM向每一个人开放(并且不需要持有Key )。如果你认为我的内容对你有价值,欢迎去我的Mirror( https://mirror.xyz/lokiz.eth) mint文章的NFT(包括本篇),它们是限量(也许在未来的某一天会有用途)并且价格不高(0.001-0.01E,或者免费)。