作者:陀螺财经

比特币现货 ETF 尘埃落定,但市场反应却不尽如意。

一方面,消息面确定后,比特币不涨反跌,在 ETF 上市第二日便从 46000 美元上方迅速跌落,一度跌破 42000 美元,单日跌幅超 8.3%,随后持续在 42000 美元震荡。比特币的迅速下降让行业人士议论纷纷,或将即将到来的大回调取代「牛市」成为了市场关心的话题,此前高呼 5 万美元的机构们调转话术开始透露 3 月比特币的可能暴跌。

但另一方面,11 只比特币现货 ETF 上市后备受热捧,资金流入明显,11 个获批的 ETF 产品首日完成 70 万笔单独的交易买卖操作,当日交易额超过 46 亿美元,而据观察,现有的加密产品资金也正快速向 ETF 涌入。

以此可见,比特币现货 ETF 的上市,短时间内,似乎真有几家欢喜几家愁之感。

01 消息落地,比特币迎来大回调?

1 月 11 日,经美国证券交易委员会(SEC)批准,11 只比特币现货 ETF 正式开始上市交易。其中,Grayscale、Bitwise 在 NYSE Arca 上市,ARK21Shares、Invesco Galaxy 、VanEck、WisdomTree、Fidelity 以及 Franklin 在 Cboe BZX 上市,而贝莱德与 Valkyrie 则在纳斯达克上市。

本以为伴随着历史性的利好,比特币可展翅高飞上探 5 万新高,却不然上市后比特币快速下跌,两日内均处于大幅震荡中。

当天,在比特币短暂冲高至 49000 美元创下本年度新高后迅速滑落至 46000 美元,而在 ETF 通过的第二日更是持续下跌,一度跌破 42000 美元,24 小时跌幅超过 8.3%,现报 42669 美元。CoinGlass 数据显示,当日 24 小时全网加密货币市场爆仓的投资者超过 10 万人,爆仓总金额达 3.42 亿美元。受此影响,比特币 ETF 遭遇普跌,DEFI、FBTC、HODL 和 BRRR 跌超 6%。

上市第二日比特币爆仓 10 万人,来源:CoinGlass

对于该暴跌,市场普遍认为是金融领域常规的「流言中买入,确定后卖出」操作。从盘面来看,仅仅在去年的第四季度,比特币就上涨超过 60%,这一飞速上涨也正涵盖了价格的预期利好。由于消息面博弈的结束,此前盈利预期落地,因而结利抛售结束 FOMO。资金流向也符合市场这一预测,截至 1 月 15 日,USDT 从 1 月第一周的 18 亿美元的市值增持减少至 14 亿美元,下降 23%,而象征美元资金的 USDC 相比 1 月第一周市值缩水高达 90%,资金的流出也反映出价格的走势。

在此背景下,比特币价格的短期回调也成为了市场关注的话题。除了 Arthur Hayes 早在比特币 ETF 通过前就已放出的狠话,其认为由于宏观方向的流动性调整,逆回购的下降等原因,比特币会在 3 月份迎来暴跌,其他机构也开始相继发声。日本加密货币交易所 bitBank 的分析师认为 40,000 美元的心理水平是近期比特币价格的支撑,10x Research 分析师则预计价格将跌至 38000 美元。

02 ETF 开门红,价格战显露噱头

而另一方面,刚刚获批的比特币现货 ETF 也开启了正式交易,在交易首日,ETF 喜迎开门红。

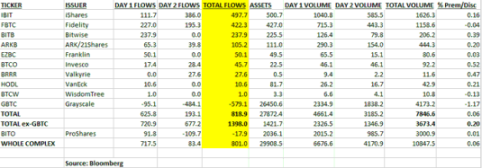

根据彭博社汇编的数据,11 个获批的 ETF 产品当日交易额超过 46 亿美元。其中,占据市场规模优势、将 GBTC 转换为 ETF 的灰度比特币信托基金位于首位,交易额约为 23 亿美元,贝莱德紧随其后,iShares 比特币信托 (IBIT) 交易额超过 10 亿美元,富达的 FBTC 超过 6.8 亿美元。尽管当天的资金成交更多来源于各大产品的种子基金,但彭博分析师 Eric Balchunas 也表示散户同样展现出交易热情。

同时,费率的价格战隐隐开始启动,高费率资金逐步向低费率资金迁移。

截至 1 月 13 日下午,据统计,ETF 产品的净流入总额达到 8.19 亿美元。其中,尽管灰度交易额高达 23 亿美元,但其净资金却呈现外流状态,GBTC 资金流出约 5.79 亿美元,而其他 ETF 均为资金净流入状态。贝莱德的 iSharesBitcoin 信托 (IBIT) 以 4.977 亿美元的总流量位于首位,富达次之,筹集 4.223 亿美元,费率最低的 0.2% 的 Bitwise (BITB) 则流入了 2.379 亿美元的投资。

ETF 资金流入情况统计,来源:彭博社

对此,摩根大通也对高达 1.5% 费率的灰度表示质疑,其认为灰度即将面临获利结算以及资金外流的双重困境,一方面,由于投资者此前在二级市场购入的折价 GBTC 获利了结,约 30 亿美元可能会退出灰度比特币信托基金 (GBTC),并迁移到新的现货 ETF;与此同时,由于费率不具竞争力,以基金形式持有加密货币的机构投资者可能会从期货 ETF 和 GBTC 转向更便宜的现货 ETF。

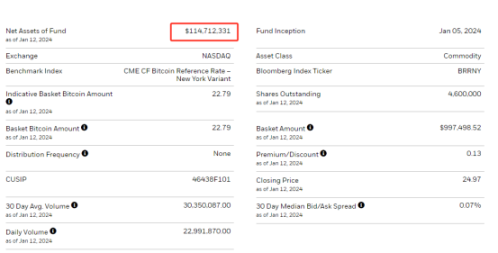

从目前的状态看,鉴于标的价格表现不佳,比特币现货 ETF 也均处于下跌状态,在 11 个 ETF 中,根据雅虎截至 1 月 12 日公布数据,IBIT 下跌最为显著,达到 6.23%,其他 ETF 也普遍下跌 6%。而从 ETF 的资产管理净值来看,灰度的 GBTC 仍以超过 269 亿美元的资产总额占据绝对优势地位,BitWise 的 BITB 以 2.42 亿美元位于第二位,贝莱德 IBIT 则为 1.14 亿美元,富兰克林 EZBC、富达FBTC、Valkyrie BRRR、VanEck HODL等目前尚不足 1 亿美元。

贝莱德 IBIT ETF 净资产,来源:ishares 官网

尽管 ETF 的讨论如火如荼,但也并不意味着所有的机构都对此表示欢迎。由于比特币价格涨跌剧烈,出于对投资者的保护,已有四家华尔街机构明确表示不向客户提供比特币相关产品。管理资产约 8 万亿美元的全球第二大资产管理公司 Vanguard 表示,鉴于比特币产品与股票、债券和现金等长期投资组合资产类别产品不一致,将不允许其客户购买最近推出的 11 只现货比特币 ETF 中的任何一只。财务顾问美林证券 (Merrill Lynch)、 Edward Jones 和 Northwestern Mutual 也相继对客户表示政策暂不允许投资该类资产。

可以看出,从长期来看,尽管比特币 ETF 将吸引海量的机构新资金这一共识仍旧坚挺,但从短期而言,加密产业内部的资金的内部消化或将成为 ETF 的重要趋势。上述摩根大通就对此现象有所预计,其认为即使新资金并不流入,在现有加密产品大量转向新创建 ETF 的背景下,新 ETF 仍可能吸引高达 360 亿美元的资金流入。

而现有存量资金的转向,无疑预示着 ETF 之间的竞争将日益激烈,对此,Ark Invest 的 CEO Cathie Wood 也直言,预计 11 只现货比特币 ETF 中可能只有 3-4 只能够在 5 年后继续运营。

03 Coinbase 引争议,托管中心风险凸显

在 ETF 发行方之外,闷声发大财的 Coinbase 也引来了新的质疑。在 11 只 ETF 产品中,有 8 只产品的的托管人为 Coinbase,这也让 Coinbase 股票暴涨 220%,然而,这种高度依赖单一托管方的方式让市场认为产生了中心化风险。

11 家 ETF 中有 8 家选择了 Coinbase 作为托管方,来源:X 平台

为便于理解,在此简单介绍一下比特币现货 ETF 的运作方式以及主要角色。在简化的 ETF 模型中,主要存在 5 个角色,一是 ETF 的管理公司,即 ETF 的发行方,如前述的贝莱德、灰度等机构均是该类角色;二则是市场投资者,包含散户和机构;三是托管方;剩下的则是做市商与授权参与者 AP,通常情况下,后两者并不为同一机构承担,但现实中该种情况也普遍存在。

ETF 发行方以管理费为唯一收益,主要作用即创建 ETF 份额,并将 ETF 份额对应实物 BTC 的价格,同时将实物 BTC 托管于由注册托管人管理的安全数字金库中,或者更直接,即放置于数字钱包中。发行方创建 ETF 份额后,交由授权参与者,由 AP 将其投放于市场,市场中零售商与散户就可通过经纪商或交易所进行竞价交易。

可以看出,AP是市场上最为重要的参与者,实际上,尽管发行方承担发行任务,但具体的赎回与创建份额操作却是由 AP 来完成,AP 的主要收益就是销售产品、提供流动性并进行套利操作。因此在 AP 选择时,发行方通常会选择具备足够资质与操作能力的机构作为 AP。目前,11 家 ETF 均选择了实力雄厚、主营 ETF 的 Jane Street 作为指定授权参与者,贝莱德和景顺额外加入了摩根大通,GBTC 则加入了 Virtu Americas。

回到托管方,托管方作为资产的放置与管理者,主要承担金库的义务,收入结构很简单,即根据托管资产收取比例的托管费用。发行商对其的要求无非是三个,一是合规资质,二是安全稳健,而由于加密的特殊需求,对于加密领域有所布局也较为重要。在美国严密的监管下,满足这三个条件的托管方寥寥无几,因而 Coinbase 成为了托管的香饽饽。

但 Coinbase,自身却也问题重重。

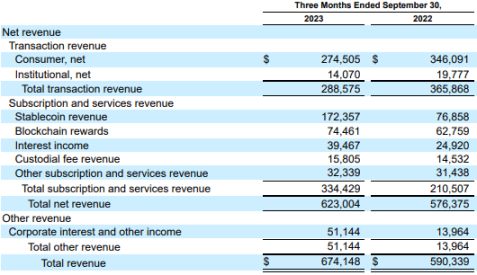

一是合规层面,Coinbase 与 SEC 此前针对未经注册的交易所和经纪自营商的指控尚处于诉讼中,仅这一点,Coinbase 的合规性就值得怀疑,尽管首席财务官 Alesia Haas 表示,公司的托管业务并未涉及正在进行的 SEC 案件,且托管机构资金原则上与其他业务完全分离,但市场对此仍表示犹豫。二则是集中风险,Coinbase 承担 8 个 ETF 的托管业务,若出现任何企业问题,将给 ETF 带来重创。由于交易收入占比 Coinbase 收入比高达 43%,诉讼中所提到的未注册证券若成立,Coinbase 自身业务也将受到巨大影响,进而可能产生连锁反应,这也是目前 Coinbase 必须硬刚SEC 的主要原因。瑞穗证券分析师 Dan Dolev 也强调,Coinbase 近三分之一的收入「处于危险之中」,因为该交易所的负面结果可能会导致其服务分离。

交易收入是 Coinbase 的主要收入,来源:Coinbase 财报

此外,短期内,ETF 的通过对于 Coinbase 也可谓喜忧参半。一方面,新资金的涌入会带来交易量的上涨,而另一方面,此举会倒逼 Coinbase 削减交易费用,以对抗成本更低的现货 ETF 产品。

整体来看,比特币现货 ETF 仅仅上市不足一周,已开始从资金流向、市场价格、生态竞争等方向给加密市场带来影响,尽管后续是否真有数百亿美金进入尚不可知,但可以预见,ETF 所带来的「鲇鱼效应」,仍将在很长一段时间持续。