写这篇文章前,我自己也没想到自己短短两周内给 friend.tech(以下简称 FT)来了个三顾茅庐……

- 最初是 10 号刷推看到,一眼看过去就是抄袭的 deso 模型,当时还要了个激活码,没想到激活后还得额外转钱入 base 链,嫌麻烦,弃;

- 中间 Paradigm 投资,慢慢又火起来了,于是认真看了下二手信息(主要是一些分析文章),大概总结了下,发了条推文;

- 这之后还是没忍住跨链 base 尝试了下,同时发现 FT 有一个令人惊喜的聊天机制,大概盘算了下貌似有不少应用,想着还是抽时间好好分析下,写一篇文章

于是就这么来了。

FT 的现有产品分析

为了方便读者尽快了解 FT 这个产品,先大概介绍下:这是一个自 twitter 移植、炒人头的应用,每一名注册用户都拥有自己的 share(股份),share 可买卖。share 价格沿着一条二次函数曲线,每笔交易 5% 流入项目方 5% 流入所有者。

1、用户进入

同步完成 twitter 绑定、邀请机制、钱包创建等。

邀请机制是个很有意思的东西,在不同的情况下发挥不同程度的作用;如果产品处在爆发阶段前夕,邀请机制是最好的助推剂。因为每一个问「家人们有 xxx 的邀请码吗?」的发言,都相当于免费帮项目在一个 500 人微信群 /5000 人电报群 /50000 粉 KOL 等免费曝光一次。

更别提 FT 本身是一个社交产品,用户 A 进去后,他是有动力拉更多人进去的,这个后面会分析。

2、产品功能

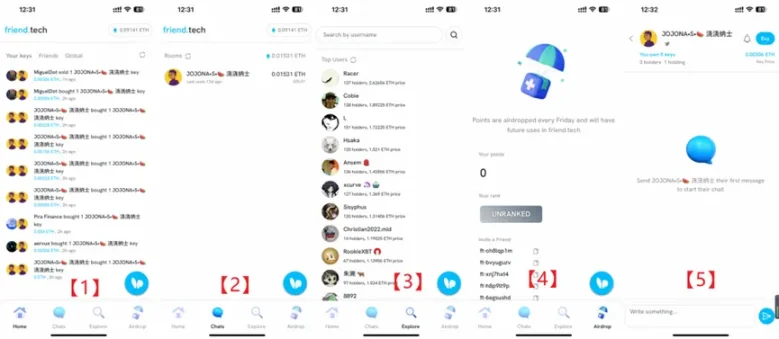

先看下整个产品,以下是 FT 目前的五个菜单页。

【1】作为首页,提供 share 的交易记录,分为 Your keys、Friends、Global 三个维度。用户可以实时看到 share 的交易情况、当前价格。从体验角度,如同炒股软件首页是行情 k 线。

【2】聊天列表。一旦用户 A 购买了用户 B 的 share,就拥有了与用户 B 私聊的资格,点击右下角圆形按钮即可到达【5】聊天页面。由于我社交寡人,暂时体验不到私聊功能;据现有情报,A 只能给 B 发三句消息,B 如果回复,才会刷新消息上限。这个机制非常非常有意思,后面分析。

【3】除去搜索,主要视觉面积覆盖的功能是类似于排行榜 / 微博热搜 / 门户网站展位之类的。

【4】空投,典型的积分空投制,条件预计包括邀请、交易 share、持有 share 等。

3、用户体验路径

先说我的:

注册进入 → 发现自己购买了自己一份 share → 先买自己几份 share(同时会有机器人抢跑) → 四处体验体验。【1】

除了【1】,剩余几个功能则分别对应着几类主要用户:

【3】→【2】粉丝追随被关注的用户进入 / 被朋友推荐进入,会搜索买 share 并尝试私聊;

【3】/【3】→【4】投机者进来找炒作标的 / 查看空投条件

基于这些路径,可以大概分析延展下一步的产品走向,例如,基于聊天功能做订阅 / 粉丝经济,基于搜索和排行功能做个体行情数据,再做衍生品等,这个后面细说。

4、用户增长 - 正向飞轮

其实并不想用这个词,因为但凡增长起来总有接口可以做飞轮,但确实没想到什么好词。

和上一波链游潮的双代币模型很类似,【代币价格增长→新用户→代币价格增长】的内部飞轮;FT 里成了【KOL→受众→受众朋友→更多 KOL】。不同点在于,代币价格增长造成用户增长的阻力增加(新用户成本倍增),而后者在社交网络中的传播不但没有成本递增,还是边际递减的(网络效应)。

现在想想,社交网络的裂变还是非常可怕的,并且不会遇到资金层面上的裂变阻力。当年微信支付正是凭借单单一个红包功能,几乎抢走支付宝的半壁江山。十天前的我只是粗略地将其归为一类,确实是欠思考了。

至于空投预期的拉动作用,想象成拉住悠悠球的绳子就好。

现有 web3 社交为什么无法破局

去年二月写过一篇web3 社交赛道大盘点,里面提到十几个项目,一晃一年半过去,现在回头再看,除了 lens、mask 等少数要么背靠资金要么早转型投资,其他貌似都没啥声音(不排除闷声赚大钱的协议存在)。

其实回顾各色 NFT 交易市场的起起落落,looksrare、blur 等,不难发现,吸血生、引水入是标配,至于怎么把水盘活,难度就更上一层了。关于引水,流动性是任何 web3 协议的基础,这个想必不用强调。那么吸血呢?

在前些年 web2 的风投故事中,我们经常能看到尚不具备造血能力的初创公司融资巨额资金,并通过撒钱地推疯狂蚕食现有市场、并结合互联网特征开辟新市场。所有这些都只有一个目的 — — 基于互联网可怕的网络效应与成本边际递减特征,只要将所有对手挤出市场,终能够独霸最后的胜利果实。

web3 也有类似这种攻城拔寨的方式,空投,并且一定会需要长期吊着用户。区别就在于 web3 的无许可 / 可组合的特征。滴滴向出租车司机推广网约车,一定会花费大量人力物力,将用户从旧市场中拉过来,本质上是在交「转会费」;这些支出意味着一旦取得胜利,新的竞争者想要挤占地位,也需要付出相同甚至更多的代价。

但空投不是,同样花钱,空投很潇洒,且空投完并不能阻止新协议空投,这就导致,没有人愿意花与 web2 相同的代价拉用户,吸血是最便捷的方式。没人会做老实人,子弹应该留在更有用的地方。

巧合的是,在之前的协议里,很少看到会去做吸血和引水的,很多都是沉醉于「web3 能够 xxx」的美梦中,造出一些规整但无用的产品,甚至规整也没得。

为什么必须这类协议必须吸血?

无论是社交,还是 NFT 交易,都需要网络效应;用户越多,社交网络里单用户的价值就越高,NFT 交易的交易体验也越好。挂一件 NFT 出去,面对一个有 0.01% 概率会买的买家,和面对一万个买家其中 0.01% 会买……不遑多论。

至于引水,则是站在竞争角度 — — web3 社交必须利用好自己的优势:基于 twitter 再造一个 twitter,是病得治。我认为最核心的方向就是社交资源资本化,用更高效更透明更灵活的工具,优化现有 UGC、自媒体、广告等生态。

FT 的亮点

多说一句,FT 说难听点,主体设计基本是抄袭 deso 的,所以以下部分亮点也属于 deso;那么 deso 为什么没有 FT 靓仔,原因也试着做了分析。

1、找准参与者的博弈动机

FT 的团队非常清楚 web3 用户最突出的特征,那就是「利益导向」(并不是说 web2 就不利益导向,只是在可以用代币资本化并量化大部分价值的时候,利益导向会被镜子照得更明显)。

任何一个用户加入 FT,都会拥有两个潜在的收入源:(1)购买自己及他人的早期股份;(2)收取自己股份的 5% 交易费。

而这两个收益源都不是项目方提供的,也就是无需持续输血,本质上就是创建了无数个二级市场,为用户之间提供博弈场所。赌场的规则很明确,没有人出千;赌徒的预期也很明确,什么时候交易会有什么预期结果,公式写在那,明明白白。项目方承担整个赌场的机制设计、运维、迭代更新等,收取 5% 管理费;用户提供社交资源,获得 5% 抽成;用户又同时是赌客,越早到胜率越高。

2、降低发币门槛

我在推文上写了一句非常拗口的话「以个体模因为基础复制 pfp 逻辑,价格曲线走到后面天然会遇到增长乏力的困境」,解释一下。

FT 这一套,本质上是以用户个体发币了(虽然技术层面并不是),并且这个币并不是传统意义走 AMM 或订单制交易的 token,而是有点 fungible-token 与 NFT 结合的意思,我不知道大家有没有想到一个项目 — — sudoAMM。本质上,就是按照半同质化 NFT 交易的思路,为其规划好价格曲线,来解决流动性不足的困境。

基于一个个体发币,又是基于半同质化 NFT 的 sudoAMM 交易模型,这些其实都非常有 PFP 特征。所以我会提到「个体模因的 PFP」,其实就是想到之前 NFT 牛市的一个印度小哥每日自拍,本质上炒 PFP 就是炒一个文化或者情绪模因,逮着一个推特账号炒也是一回事。

3、风险隔离

个体 share,有意思的点是,一个 share 陨落了并不影响其他 share。好比秩序井然的明星塌房,基本不影响剩下的明星继续歌舞升平。下面我会提到 FT 当前设计存在增长乏力的困境,但其实他不像 axie/stepn,整个项目一起面对;他是东边乏力了西边接上,西边累了南边顶,反正热钱来回流动,只要不流出盘子就行。

只要不发币,或者代币做好隔离设计,FT 的局部震荡很难影响大盘。

4、顶级机构空投预期

不知道是否 paradigm 早有预谋,我是觉得这个投资消息的释放时机足够巧妙。很多项目不存在内生的增长动力,是仅凭空投就能玩出花的,最典型的就是 blur。FT 在当前熊市背景下,很容易陷入增长乏力、资金散逃的情况。虽然产品和模型的底子在,但社交是非常吃网络效应的,1000 只有两个归宿,0 或 1000000。不可能出现一个社交产品最后刚好留下三个人,连一桌麻将都凑不齐……

空投预期这个,相当于增长飞轮的一个保障,对促成网络效应的一个助推。有的时候觉得 deso 之所以没做成,除了自成一派、流动性割裂,恐怕主要就是缺乏这样一个保障和预期。

FT 的缺陷

1、增长乏力的困境

主要是针对现有的二次函数公式,这种增长是不现实的,甚至可以说,即使撇除资金阈值的因素,他也是天然反增长的。这个其实就是前面提到的上一波链游潮的困境 — — 当前增长需要用未来更高倍数的增长来弥补,前期还能换换手,越进入后期,越面临压力,后期手都没得了。

这是我从 FT 开始以来就不看好其长期发展的原因,现在也依然是存在的。当然,如果有所调整,比如自定义曲线之类,我也会随之调整我的观点。

2、缺乏留存内容

社交本质上还是看关系和内容。想象一张社交网络和无数网络中的节点,关系决定了这个节点连接了多少其他节点,内容则决定这个节点有多重要、能够多大程度影响到其他节点。

现有产品算是从 twitter 白嫖了节点,并且希望节点间能复刻原来的「网」,仍未能白嫖所有网络关系(貌似 twitter 关了 API?)而内容上则更为匮乏,还没有能够激励用户真正留下来的循环系统。

现有增长,几乎全部来源于外部,无论是朋友之间,还是 KOL 与粉丝,等,邀请场景本质上都没有发生在 FT。也就是说,这些本质上都属于「用户增长」,而非「用户留存」,一旦炒作势冷,FT 必然会面临更大的挑战。

3、机器人

机器人的确为个体代币市场注入了流动性;但就好比一道利刃,任何新用户想要突破而出,总得流点血出去。以我自己为例,入场想先买自己 10 份 share,已经有好几个机器人提前入场了;这导致如果我再多买点,就成了这些机器人的退出流动性;也造成了系统价值的不断流出(虽然当前炒作赚到钱的估计也会不断外流)。这么说可能还不够清晰,我直接「漏油」是不是更好点。

FT 的想象力空间

1、自定义个人代币曲线

这一点最早是在 jamesx 的推文中看到,我认为是非常势在必行的。最迫切的原因是增长乏力的困境,在当前熊市背景下,想必继续炒作下去也快了……而如果能够自行调节曲线,不止于调节参数,甚至完全可以抛弃平方函数,选用反比例 / 对数函数等更符合预期的函数形式。

而一旦能够实现个人代币曲线自定义,也就意味着个人的增长策略自定义,意味着更多用户愿意根据个人特征留在 FT 中做内容,从而有良性循环的可能性。

2、个人衍生品

现有的技术逻辑,其实相当于每个用户拥有一个对应的金库,所有的买卖,相当于从这个金库进进出出。也就是,当前的 share,并不是代币,而是一个价格来回波动的商品。基于这个商品做些期货啥的,是不是会挺有意思,特别是结合粉丝经济,感觉某某某快崩盘了,赶紧去做空。

3、share 分级

很简单的逻辑,持股更多,治理权力越大,所谓大股东。当然,在 FT 里,逻辑会变化,相当于游戏 SVIP,持有 share 越多,权益越多。至于什么权益,找现有类似的 web2 产品承袭一下再创新一下,岂不美哉?

4、自媒体、订阅制

基于现有私聊功能,直接加入推送功能,持 share 者自主选择是否订阅推送。能做到这个,不愁一堆自媒体入驻了。包括之前提到的,以 substack 为代表的创作者经济,以 onlyfans 为代表的粉丝经济,非常适合作为夯实内容系统的下一步棋。

5、代币流动性输出

鸟儿养肥了要飞,如果一个代币「金库」足够大,其实可以给其输出流动性发行真正的 token,甚至直接把下游孵化的事情一起做了。拥有 token 后,机制设计与整体的操作空间都会更大,更方便满足 share holder 群体的需求。流动性输出条件里加入一些反哺,就能够保持对协议的回馈。

6、个体代币→事件代币

参考微博推特等社交产品会有的「热议事件」机制,社区治理设立事件金库,基于现有产品框架搭建更细节的激励引导体系。看起来似乎有些吃力不讨好,但直接用资金流动反映事件热度,比如买热搜甚至直接改热搜,至少更加简单直接一些。事件代币捕获的是注意力。

大概就想这么多,想多了也没用。其实从 FT 团队至今的表现来看,其实还蛮期待他们下一步会走什么棋,以及想达成什么效果。希望不会又 xxx 了。

FT 带来的启示

web3 的社交产品会是什么样子?

22 年初,我还是一个理想青年,当时是一板一眼地这么写的:

后来老油条了,也想通了,在 crypto 尚未 mass adoption、甚至自身都风雨飘摇的当前阶段,缺乏网络效应、缺乏「破坏式创新」,期待一款 web3 社交产品去打败沙场几十年的 web2 是不现实的。

但经历过 luna、ftx 等的繁荣与轰然倾塌,经历过 blur 对 opensea 市占摧枯拉朽的抢夺,经历过 ordinals 等概念在熊市背景下依然局部热钱炒作千倍,我慢慢体会到这个市场的不走寻常路。

也许 web3 社交产品需要的从来不是循规蹈矩,不是一步一步爬上巨人的肩膀,然后再取而代之。也许一开始,就应该有产品扮演更叛逆一些的角色。

— — 从天而降,耍一把快刀,要么早点死;如若侥幸存活,便已然站在了足够的高处。

参考文章

https://mp.weixin.qq.com/s/cqRWvQY0CHhqHJTK2VXZGQ

https://twitter.com/0xJamesXXX/status/1693909912114561048