MakerDAO 利息高但玩的花,除了买国债还放小贷 Ondo 纯国债但买不了,KYC 麻烦门槛高还没啥流动性 现在市场仍然缺乏一个资产纯净,并且可以提供给广大普通用户的国债代币,TProtocol V2 便是为此而生的产品。本篇文章将分析目前 RWA 国债代币的痛点以及 Tprotocol 所解决的问题。

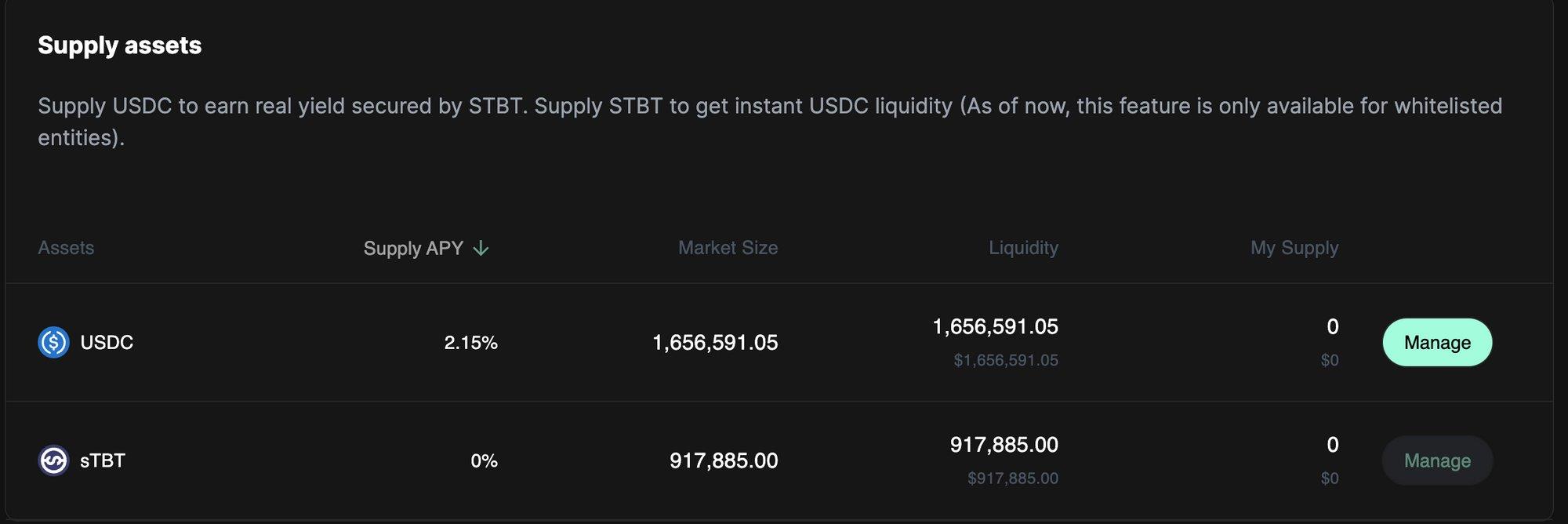

Tprotocol 从表面上看就是一个借贷产品,比如首发支持的 Matrixdock pool,所做的就是允许当前 RWA 赛道 TVL 排名前三的 Matrixdock 使用其发行的国债代币 STBT 抵押以借入 USDC。 USDC 存款用户会给予 rUSDP, 类似于 AAVE 的 aUSDC,是一个生息代币。

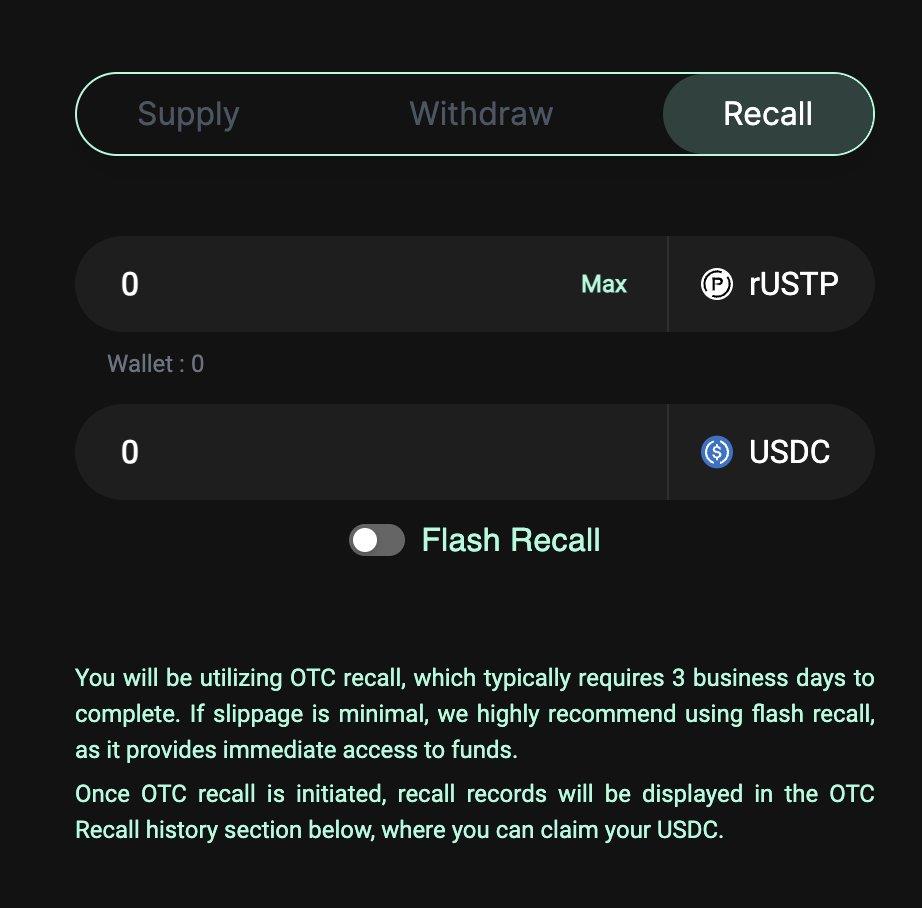

其亮点在于,STBT 借贷的 LTV 高达 100.5%,那么如果极限情况下利用率可以高达99.5%,也就是说99.5% 的国债收益率可以给到 rUSDP。 如此高的利用率,超大额退出怎么处理?其采用了和借款者 OTC 的模式,就是给 Matrixdock 一定时间去卖国债还钱。小额就一般提款或者DEX卖USDP即可。

出于合规的原因,Ondo-OUSG/Matrixdoc-STBT 这些代币仅向合格投资者开放,Ondo 最近做的条件略宽松的 USDY 依然需要 KYC 以及长达两个月的 Mint周期 Tprotocol 所贡献的价值,其实就是通过机构抵押借贷这种模式,将国债代币的利息最大化传导至 USDC 存款用户,让一般用户也能够享受到国债收益。

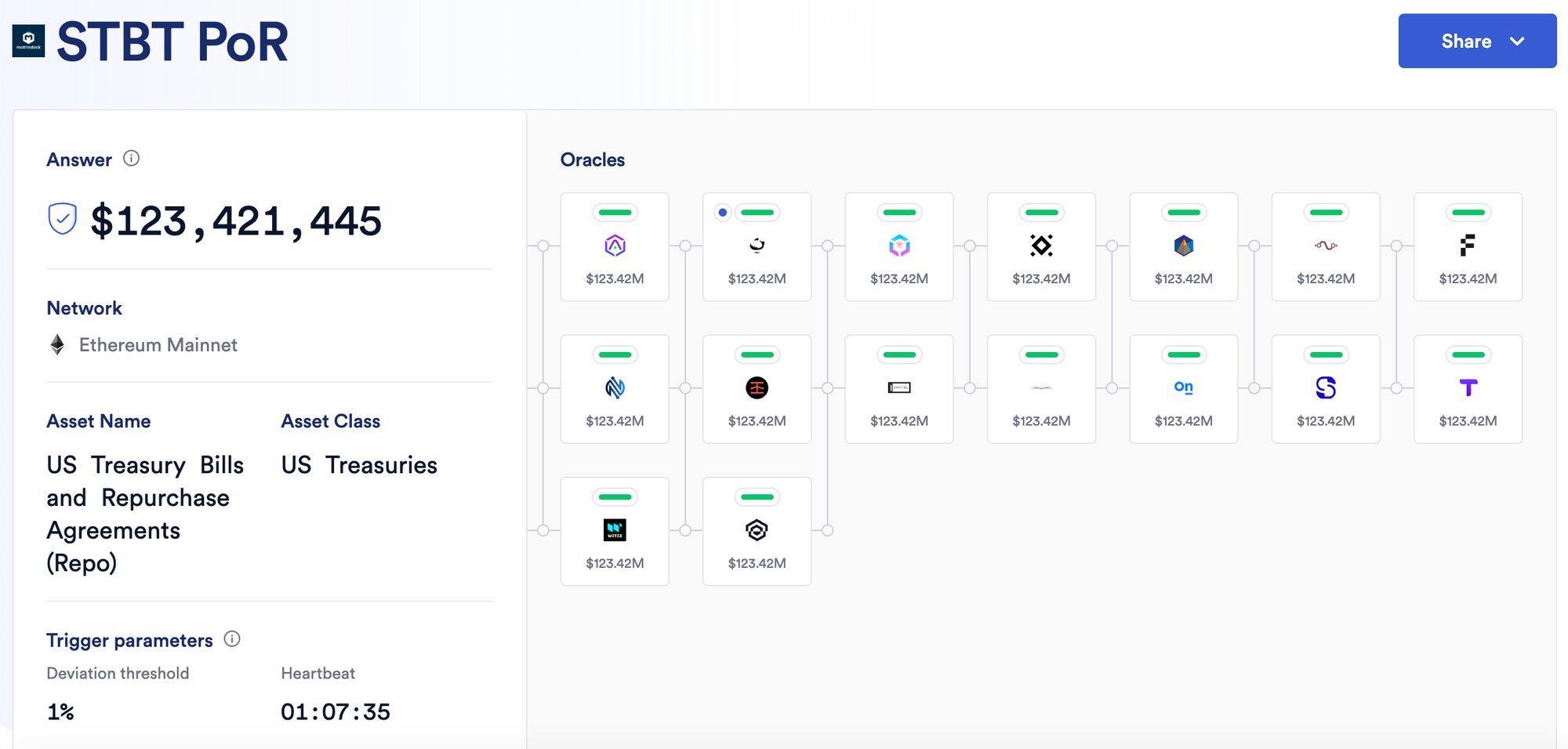

与此前频繁暴雷的机构信用贷不同,Tprotocol 所专注的是专款专用的产品,比如 STBT 的条款就明确了投资对象为短期国债和国债逆回购,并会定期公布资产报告以及与 Chainlink 合作了储备证明。

当然,虽然有证明,但整体还是比较依赖对于底层国债资产托管机构的信任,所以 Tprotocol 会针对不同 RWA 资产推出独立的 Pool 以隔离风险。比如将来要是哪天和 Ondo 的合作的话,那么就会建一个新的 Ondo Pool,存 USDC 给 rUSDP-Ondo 这种新代币,以隔离风险。

Tprotocol 其他方面的设计也较为 Degen,比如 治理代币 TPS/esTPS 的设计类似 GMX,存的越久分红越高。 另外也设计了 iUSDP/USDP 双层结构,iUSDP/USDP 类似 sfrxETH/frxETH 的架构,iUSDP 是收益自动累积版本的 rUSDP,而 USDP 没有收益用作在 DEX 等处提供流动性。

这种模式可以让 Tprotocol 可以通过 Bribe 其他协议的方式提升资本效率以及提升 iUSDP 的收益,使其收益能高于一般国债收益,和 sfrxETH 收益提升模式一样。

目前 RWA 赛道战况激烈,MakerDAO 已经占据了绝对优势,但作为一个超额抵押稳定币,MakerDAO 底层所能用于购买国债的资产比例是有限的,此前 MakerDAO 一直使用 PSM 模块内的 USDC 去提现购买国债,但这块空间已然不是特别大,如果存 DAI 领利息的用户太多,其利息甚至可能掉到国债利率以下。

总结

Tprotocol 通过机构抵押RWA资产借贷的模式,将纯净的国债代币收益传导给无需KYC的一般用户,并仿照 sfrxETH/frxETH 的设计模式,让其收益有机会超过国债的基础收益。