作者:Yilan, LD Capital

小牛发动机启动

10 月 13 日,美国证券交易委员会(SEC)宣布将不会上诉关于 Grayscale 起诉其拒绝将 GBTC 转换为现货 ETF 的一项法院裁决,该裁决在今年 8 月发生,认为 SEC 拒绝 Grayscale Investments 将 GBTC 转化为现货比特币交易所交易基金(ETF)的申请是错误的。

正是这个关键事件,点爆了这一轮的行情(从下图 CME 持仓可以看出在 CME BTC OI 10 月 15 日这天开始巨幅拉升)。期间伴随 Fed pauses 利好,BTC 行情火爆延续。Hashdex,Franklin 以及 Global X 的申请节点到来,11 月 17 号「窗口期」再次延期,也只是给市场提供了调整的理由。时间线上来看,最关键的时点还是看 Ark &21shares 1 月 10 日的本轮申请的最后决定日期,市场对这个节点的 bet 情绪最为强烈。目前来看,最早下周三(1 月 3 日)就能得到是否通过的结果。

现货 ETF 在当前状态下是否能够通过?

Spot ETF 通过市场预期来看,彭博 ETF 分析师 James Seyffart 认为,在明年 1 月 10 日之前,比特币现货 ETF 获批的可能性高达 90%。作为距离 SEC 最近的知情人,他的观点被市场普遍传递。

加密综合金融服务机构 BloFin Options Desk&Research Department 负责人 Griffin Ardern 发布了关于潜在 AP(Authorized Participants)对可能在 1 月通过的现货 BTC ETF 进行种子基金买入的研究。

Griffen 的研究结论为,一家机构从 10 月 16 日至今,通过同一个账号转入 Coinbase, Kraken 等合规交易所 16.49 亿美元持续买入 BTC 和少量 ETH,能够进行 16 亿美元现金买入的机构在整个加密市场里屈指可数,再结合转 U 的通道为 Tron 而非 Ethereum 以及转币活动轨迹推断出此账号大概率归属一家总部位于北美的传统机构。

种子基金理论上对规模没有限制,只需要证明可以在交易当天提供足够流动性即可。传统种子基金采购会在 ETF 发行前 2–4 周而不会过早进行以减少 AP(Authorized Participants)如做市商或 ETF 发行商的头寸风险,但是鉴于 12 月假期和交割带来的影响,采购也可能提前开始。从以上证据推测 BTC 现货 ETF 在 1 月通过有一定合理性,但是不能作为是否一定能够通过的依据。

ETF 审批流程来看,最长时间为 240 天,SEC 必须作出终极批示,而 Ark&21 shares 作为申请最早的机构,其本轮申请 SEC 必须出示审批结果的截止日期为 2024 年 1 月 10 日。如果 ARK 被批准,那么大概率后续几家都会被批准。

如果被拒,ARK 需要重新提交材料,理论上来是重启 240 天的又一轮申请,但实际上,如果在 2024 年 3 月 -4 月或是之后的时间,期间有任何一家被批准,ARK 也有可能会被提前批准。

SEC 的态度来看,SEC 此前拒绝 Grayscale GBTC 转换为 Spot ETF 的提议,主要出于两个原因:

一是担忧加密货币在不受监管的交易平台上交易,导致难以监控,并指出市场操纵是现货市场长期存在的问题。尽管 SEC 已经批准了加密货币期货 ETF,但这些 ETF 都在受到美国金融监管当局监管的平台上交易。二是许多 BTC 现货 ETF 的投资者使用养老金、退休金等进行投资,他们无法承担高波动和高风险的 ETF 产品,这可能导致投资者蒙受损失。

但 SEC 没有对 Grayscale 提出再次上诉,并且在各大资管申请 ETF 的过程中 SEC 更积极的沟通反映了更高的通过概率。前日 SEC 官网披露了两份备忘录 (Memorandum),一份备忘录显示,美东时间 11 月 20 日,SEC 与灰度公司 (Grayscale) 就 Grayscale 比特币信托 ETF 上市和交易拟议规则变更进行商议。同日,SEC 与全球最大资产管理公司贝莱德 (BlackRock) 就 iShares 比特币信托 ETF 上市和交易拟议规则变更进行会议讨论。这份备忘录后附了贝莱德公司制作的两页 PPT 内容,分别显示了两种 ETF 赎回方式:实物赎回模式 (In-Kind Redemption Model) 或现金赎回模式 (In-Cash Redemption Model)。实物赎回模式意味着最终赎回的是 ETF 持有的比特币份额,现金赎回则是用等价现金取代比特币份额,而贝莱德看上去更倾向于前者(目前来看已同意了 In-Cash 的条件)。截止本月 20 日,SEC 与各 ETF 申请方的会议已经达到 25 次。这也代表着,两个新的条件是经过多次会议商讨的,包括 1) 需要 ETF 使用现金创建并移除删除所有实物赎回;2) SEC 希望申请方能够将 AP(授权参与人,即承销商)信息在下一次 S-1 文件更新中确认。在 1 月 10 日这个预计批准时间点前这两个条件如果被满足,似乎一切流程都已就绪。这些是 SEC 态度可能已经转变的积极信号。

多方博弈来看,通过 Spot BTC ETF 是一场民主党占多数的 SEC, CFTC,Blackrock 等资产管理巨头,Coinbase 等行业重要游说力量之间的利益博弈,Coinbase 被普遍认为被选择为大多数资产管理公司的托管方有利于其收入增长,但实际托管费用(一般范围在 0.05%-0.25% 之间)和新增的国际 perpetual 交易收入以及现货的新增规模交易收入相比来说并不显著。但是 Coinbase 仍然是作为现货 BTC ETF 通过后的行业最大受益方之一,并且在 FTX 崩溃后成为美国加密行业的主要政府游说力量。

贝莱德已经推出了与加密货币相关的股票基金,即 iShares Blockchain and Tech ETF (IBLC)。然而,尽管该基金已经推出一年多,但其资产规模仅为不到 1000 万美元。贝莱德也有足够的动因推动现货 BTC ETF 通过。

并且贝莱德、富达和景顺等一众传统资管巨头入场在政府监管方面发挥独特的作用, 贝莱德作为全球最大的资产管理公司,目前管理着约 9 万亿美元的资产。Blackrock 一直与美国政府和美联储保持密切联系。美国投资者急切地期盼能够合法持有比特币等加密资产,以对抗法币的通胀风险,贝莱德等机构已经充分认识到这一点,利用其政治影响力向 SEC 施压。

2024 大选政治博弈上,加密货币以及人工智能成为 2024 年选举周期热点问题。

民主党,拜登、白宫和总统任命的现行监管机构(SEC、FDIC、Fed)似乎在很大程度上反对加密货币。但是,民主党内的许多年轻国会议员都支持加密货币,他们的许多选民也是如此。因此也有可能有转机出现。

共和党总统候选人更有可能支持加密创新。共和党领导者 Ron DeSantis 已经表示他将禁止 CBDC 并支持与比特币和加密技术相关的创新。作为州长,DeSantis 使佛罗里达州成为美国对加密货币最友好的地区之一。

特朗普过去曾发表过对比特币的负面言论,但他去年也推出了一个 NFT 项目。并且其主要支持州佛罗里达州和德克萨斯州等在很大程度上支持加密行业。

最大的不确定性来自于民主党的 SEC 领导人 Gary Gensler。Gensler 认为,除了比特币之外,Coinbase 上大多数代币交易都是非法的。SEC 在 Gary Gensler 主席的领导下对加密采取了严厉的立场。Coinbase 正在对其核心业务实践进行 SEC 诉讼。币安面临着一场类似的诉讼,并正在法庭上进行辩护。最坏的情况下,监管打击可能会消减 Coinbase 超过三分之一的收入,据贝伦贝格资本市场分析师马克·帕尔默说。「在短期内改变 SEC 大多数委员的立场几乎没有希望」。

Coinbase 和其他公司希望的不是等待法院的裁决,而是希望国会能够将加密从证券规则中剥离出来。Coinbase 等公司的高管一直在推动限制 SEC 对代币的监管权力并为「稳定币」(如 Coinbase 持有股份的 USDC 等数字美元代币)建立规则的法案。

加密公司还在试图进行防御 – —游说反对那些要求他们遵循反洗钱要求的法案,高管表示这在基于区块链资产和交易的去中心化世界中是昂贵或不可能遵守的。然而,随着每一次利用令牌部分筹资的勒索软件攻击或恐怖袭击,他们的任务变得更加艰巨。在袭击以色列之前和之后,与哈马斯有关的组织都向其发出了加密捐款的请求。

有一些法案正在朝着目标迈进。例如,众议院金融服务委员会已经通过了得到 Coinbase 支持的关于加密市场结构和稳定币的法案,为全院投票铺平了道路。但尚未有迹象表明参议院民主党人会提出这项法案,或者乔·拜登总统是否会签署一项加密法案。

由于今年的开支法案可能是国会的主要优先事项,而国会将在 2024 年进入选举模式,有争议的加密法案可能在一段时间内难以取得进展。

「FTX 的崩溃是一次挫折,但国会中的一些人认识到加密是不可避免的,」区块链协会首席执行官克里斯汀·史密斯说。眼下该行业可能不得不满足于比特币交易所交易基金,而其游说大军则继续为明年将其推向终点线的法案努力。

根据 Grayscale 最近的一项研究,52% 的美国人(包括 59% 的民主党人和 51% 的共和党人)同意加密货币是金融的未来这一说法;44% 的受访者表示他们希望在未来投资加密资产。

对于 SEC 来说,反对的最重要原因和与加密货币矛盾依旧在于 BTC 内生的操控性无法被从根本解决。但是,我们很快能够得到结果,即 SEC 是否会迫于各方博弈力量的压力通过 BTC 现货 ETF。

Spot BTC ETF&BTC price impact 敏感性分析

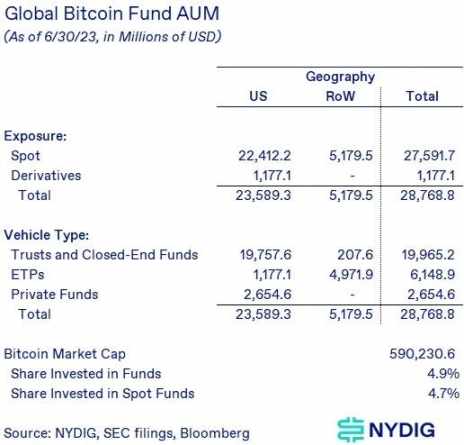

尽管美国尚未推出直接与现货比特币相关的 ETF,投资者已经通过现有的产品结构参与了比特币市场。这些产品的管理资产总额已达到超过 300 亿美元,其中约 95% 均投资于与现货比特币相关的产品。

在美国现货 BTC ETF 出现前,BTC 的投资方式和产品结构包括信托(例如灰度比特币信托 GBTC)、BTC 期货 ETF、美国以外地区已经推出的现货 ETF(如在欧洲和加拿大)以及其他配置了 BTC 的私募基金等。仅 GBTC 的 AUM 就达到 234 亿美金,最大的 BTC 期货 ETF BITO AUM 13.7 亿美金,加拿大最大的现货 BTC ETF BTCC AUM 为 3.2 亿美金。其他私募的 BTC 配置情况并不透明,实际总量可能远大于 300 亿美元。

投资产品结构相比,比信托 / 封闭式基金(CEF)的跟踪误差更低(BITO、BTF 和 XBTF 的回报每年落后于比特币现货价格 7%-10%),比私募基金的流动性更好,以及潜在管理费成本更低的优势(相比 GBTC),例如 Ark 在其申请文件中将费率定为 0.9%。

潜在的资金流入:

存量需求

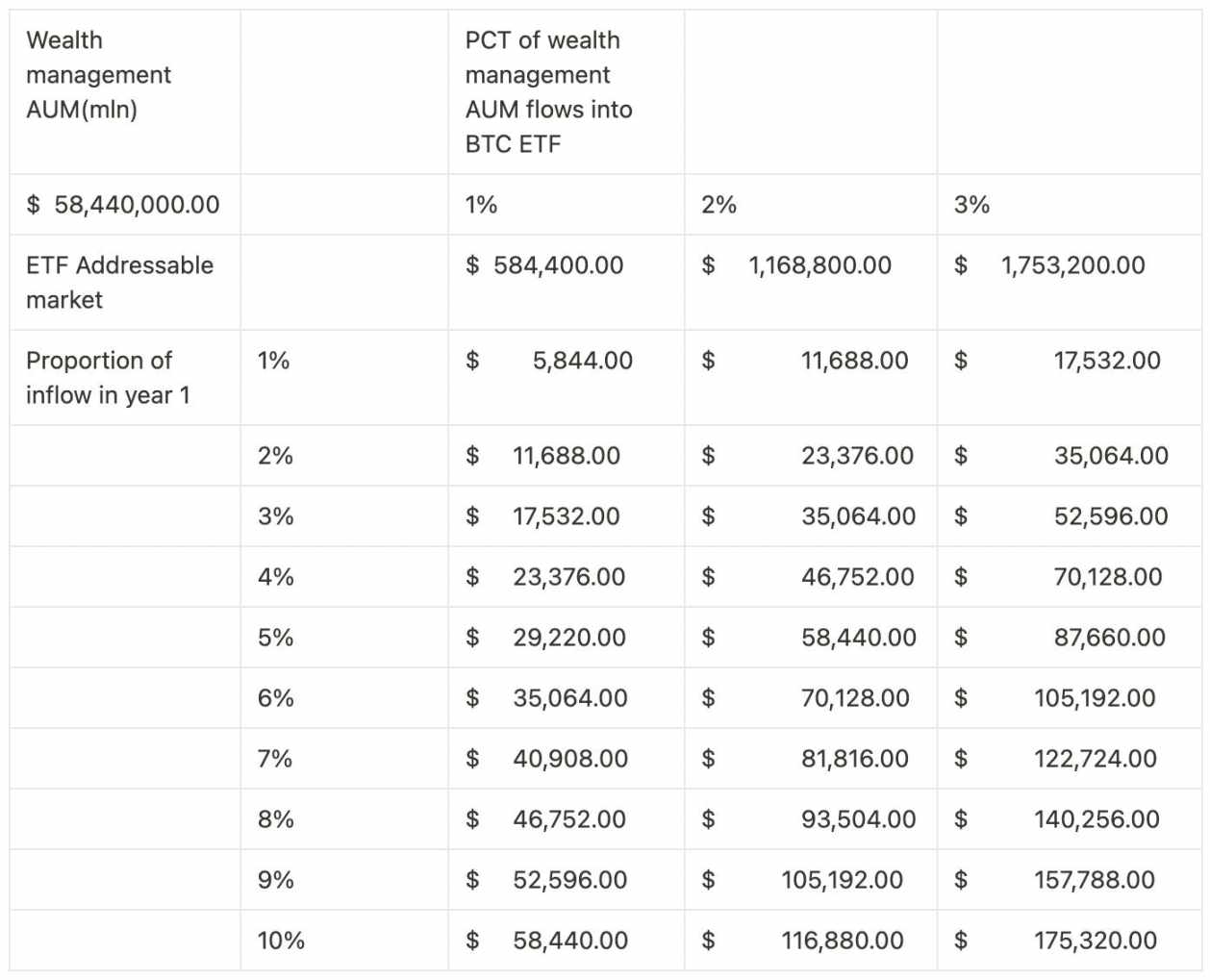

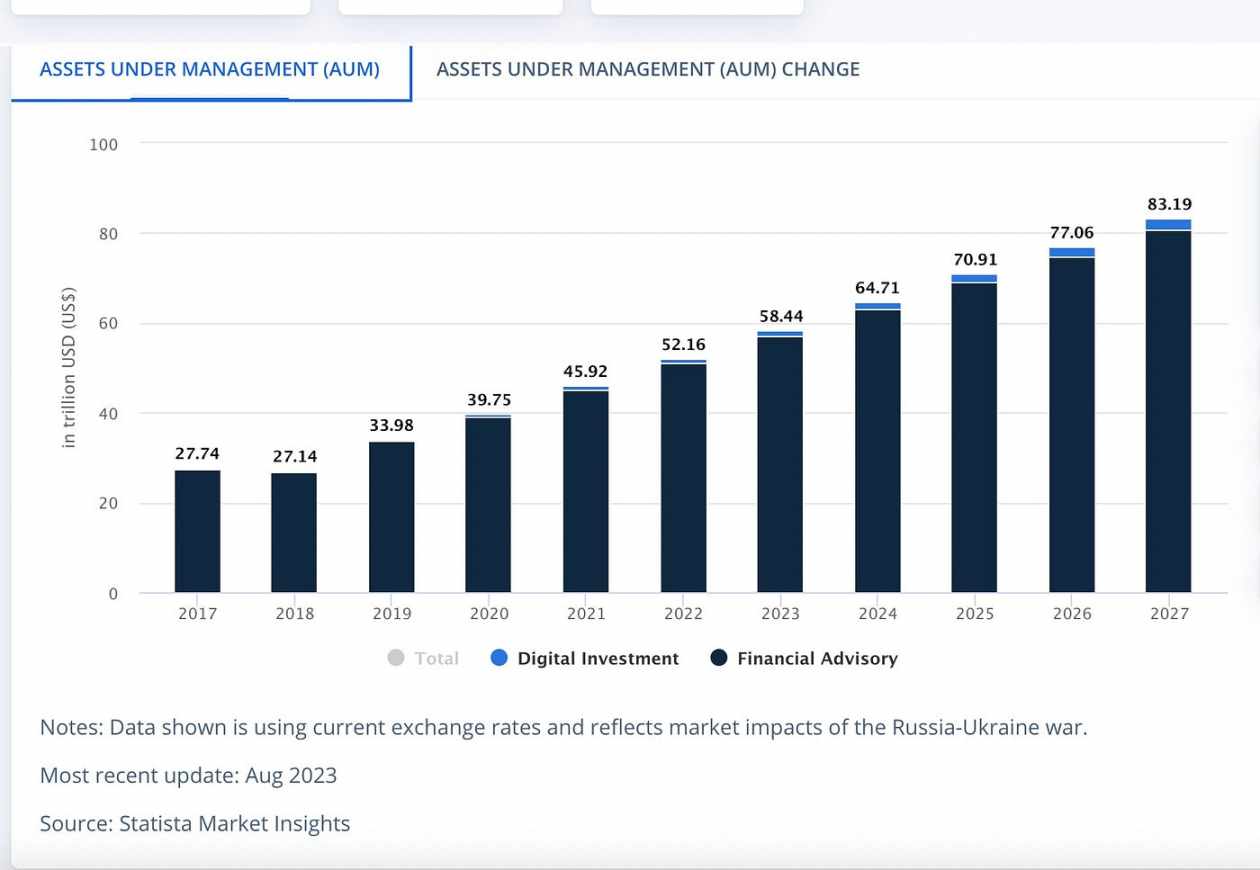

可以预见的是,在 GBTC 费用结构没有进行更好的改变前,大量 GBTC 的 AUM 会有流出的情况, 不过这部分会被新的 ETF 需求补偿。假设目前 58440bln 的财富管理 AUM 中的 1% 流入 BTC,其中第一年流入 5%,那么会带来 58440*1%*5%=290 亿美金的存量财管资金流入。假设第一天有 10% 的资金进入。可以带来 29 亿买压(10%*290 亿美金),这些资金流入结合 BTC 拉升的压力位, 10 月 13 日的 BTC 市值 5570 亿美元(BTC price=26500),从 10 月 13 日开始 price in, BTC 的价格考虑现货 ETF 带来的资金流入而不考虑其他因素的目标价格为 53000 美元(主要考虑因素为拉升的压力位,资金流入因子对价格变化的影响由于市场交易量的动态变化较难预测)。但由于市场情绪的复杂性,很有可能出现拉升后下砸的情况。

类比黄金 ETF 209 billion 的 AUM,BTC 的总市值是黄金的 1/10,所以假设 BTC spot etf AUM 可以达到 Gold ETF 209million AUM 的 10%,即 20.9billion, 那么假设第 1 年 1/10*20.9bln 资金流入 ( 黄金 ETF 通过后的第一年大约留存 1/10 的总 AUM,AUM 逐渐积累,第二年的 AUM 为第一年的 1.2 倍,在第 6–7 年经历了最大的流入,随后 AUM 开始减少。剩余的买压会在几年内兑现), 即第一年会带来 21 亿美元的净流入。

因此如果类比 SPDR Gold( 由美国 State Street Global Advisors 发行的一款 ETF, 是最大最流行的一支),我们看到,SPDR 的 AUM 为 57billion, 假设 BTC spot etf AUM 可以达到 SPDR 57billion AUM 的 10%-100%,即 5.7billion-57billion(假设第 1 年 1/10*5.4billion=540mln-5.4billion 的资金流入,黄金 ETF 通过后的第一年大约留存 1/10 的总 AUM,AUM 逐渐积累,第二年的 AUM 为第一年的 1.2 倍,在第 6–7 年经历了最大的流入,随后 AUM 开始减少。剩余的买压会在几年内兑现),利用黄金 SPDR 推演出的 BTC 第一年 5.4–54 亿美元资金流入是很保守的估计。

通过非常保守的类别黄金和使用 58440bln 的财富管理 AUM 中的 1% 流入 BTC 的方法进行估计,预计 BTC 现货 ETF 通过后第一年流入资金在为 54 亿 -290 亿美元左右。

新增需求

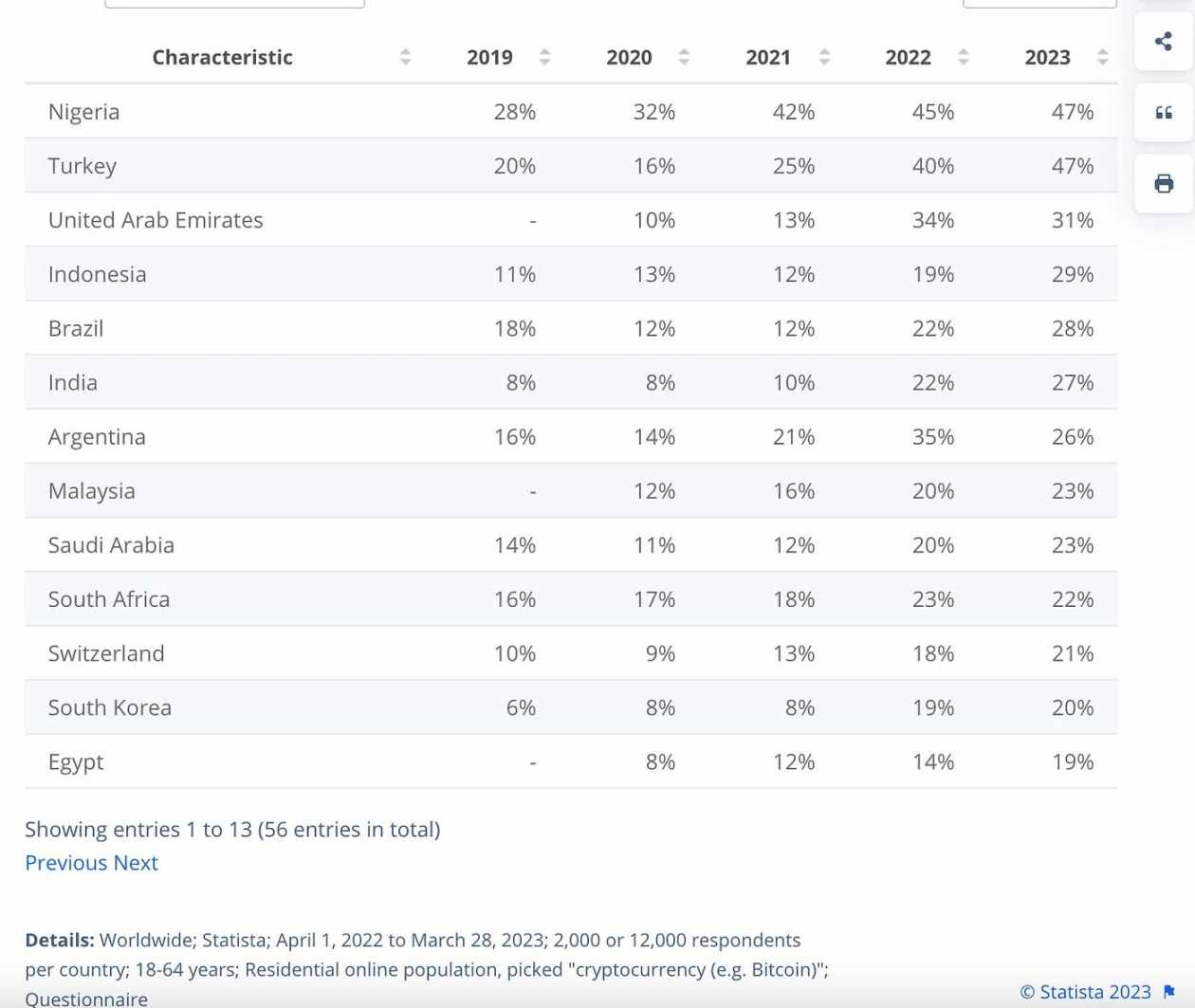

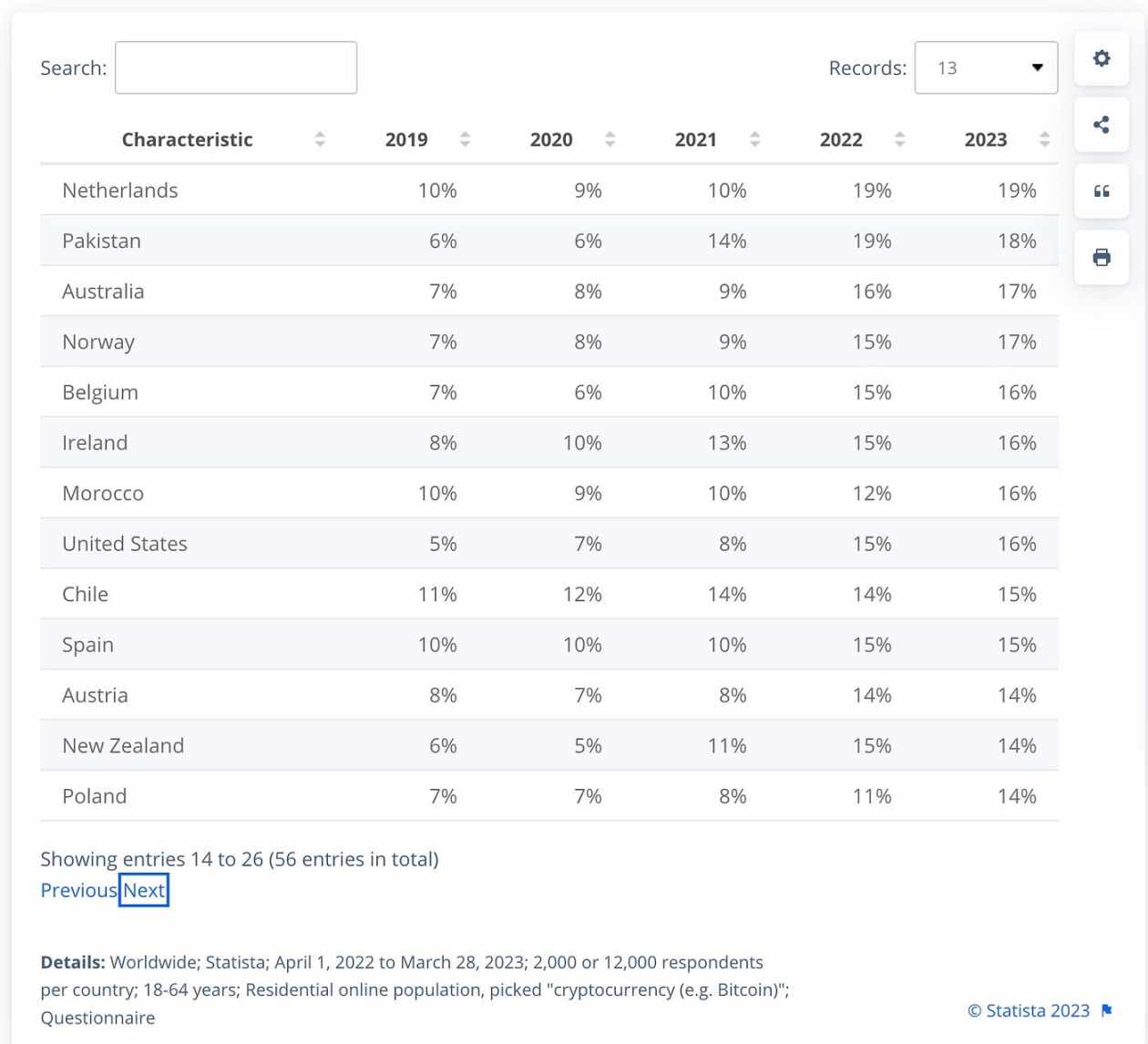

如果考虑来自零售端的新增 adoption,美国的 BTC 持有比例在 2019–2023 年分别为 5%,7%,8%,15%,16%,在所有国家中排名第 21 位。现货 BTC ETF 的通过有很大可能将这一比例继续拉高。假设这一比例增加到 20%,增加 1320w 零售客户,以 average household income 120k 美金计算,假设人均持有 1000 美金的 BTC,即产生 130 亿美元的新增需求。

结论

随着越来越多的投资者开始欣赏比特币作为一种价值储存资产或数字黄金的好处,结合 ETF 推出的确定性越来越高,减半临近以及美联储停止加息的综合影响,将大概率将 BTC 的价格在明年上半年推至 53000 美元的位置。

而以太坊现货 ETF 通过结合 BTC 现货 ETF 的 240 天申请流程,以及以太坊相比 BTC 存在证券定性争议,大概率会远晚于 BTC 现货 ETF 通过,因此或许 Gensler 被更加密友好的领导人代替时以太坊才会迎来属于它的 ETF 行情。