撰文:Steven,E2M 研究员

日常讨论

思考

去年 7 月底 Curve 被盗后,各方 OG、机构及 VC 都鼎力相助。比特大陆和 Matrixport 联合创始人吴忌寒在社交媒体发文表示:「在即将到来的 RWA 浪潮中,CRV 是最重要的基础设施之一。我已抄底买入,不构成财务建议。」

黄立成在社交媒体上确认自己通过 OTC 从 Curve 创始人处收购 375 万枚 CRV 并质押锁定在 Curve 协议中。次日,孙宇晨的相关地址也向 Egorov 地址转入 200 万枚 USDT,并获得 500 万枚 CRV。

紧接着就是 Yearn Finance、Stake DAO 等项目,以及 DWF 等一众机构和 VC 纷纷参与到 CRV 的救火行动中。

对于这些团体为 Curve 站台的意义是什么?为什么要救?这一点非常困惑。

收益率是一个 web3 横向对比的事情,已经不再是具体的细分赛道

CM:Curve 创始人把自己筹码卖了,然后和 Curve 没啥关系了是否会有影响?没啥问题。基建层协议在一定阶段后就没必要开发了。已经足够成熟了。抛开市场层面,不开发了也不会影响对他的使用。很多救市的人意识到了这个点,因此有这个动力。

- Curve 有几个模型,这些都可以让 VeCrv 持有者自主治理。就现有的机构,参数、配置完全能够自运转,符合去中心化应用的一个初衷,权限完全下降社区。

- DEX

- Llama 稳定币算法 + 借贷市场

- VE 模型

- 贿赂和流动性系统

- 至于市场表现怎么样是另一个事情。基本确定基本面比上一次差。和以前相比不会有太突出的表现,但是周期拉长流动性挖矿还是会有需求的。如果认为链上是一个百花齐放的状态,Curve 还是有机会的,Uni 没法解决问题。Curve 提供了一个整套的框架,同时筹码完成了一个去中心化。跨周期的打算前景会更好一些,前提是认为链上未来是需要激励的。

- 购买者有很多项目方。流动性挖矿是上个周期起家的核心方式。项目早期在启动的时候都是,租用流动性。Crv 解决了一个项目方在早期启动时不需要通胀自己的经济模型,而是用租用 Crv 的流动性,从而解决了代币通胀的问题,把代币用在其他的 Utility 上。同时代币在解锁以后依旧有意义。Crv 也可以支持非稳定币的交易,与 Uniswap 类似。当时购买的时候排队时买不到的,优先给项目方。项目不会死掉,短时间不会被 Uniswap 蚕食掉

1. 事件

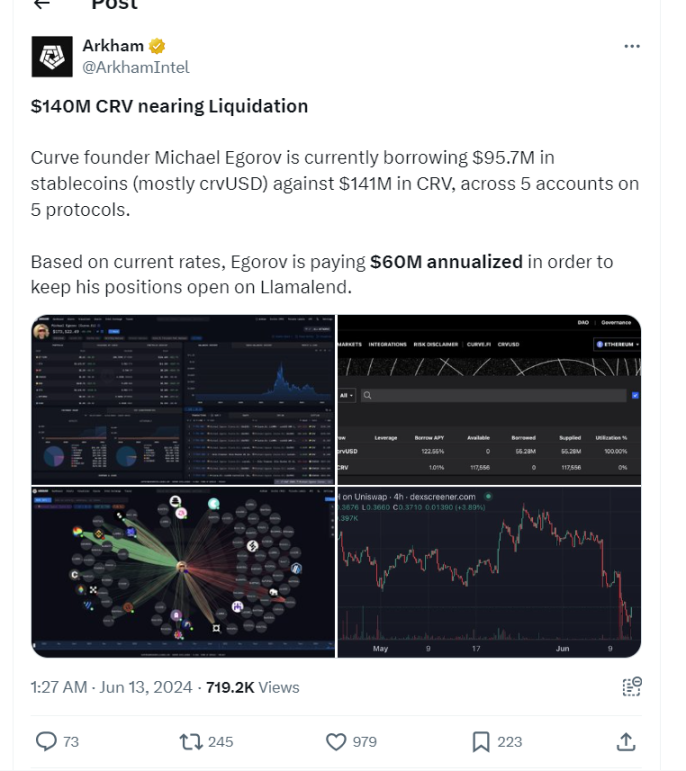

时间点 1

Arkham 发文表示 Curve 创始人 Michael Egorov 目前在 5 个协议的 5 个账户上以 1.4 亿美元 CRV 作为抵押借出 9570 万美元的稳定币(主要是 crvUSD)。其中,Michael 有 5000 万美元 crvUSD 借款在 Llamalend 上,Egorov 的 3 个账户已经占了该协议上所借 crvUSD 的 90% 以上。

Arkham 指出,如果 CRV 的价格下跌约 10%,这些头寸可能会开始被清算。随后,CRV 跌幅持续扩大,一度跌破 0.26 美元,达到历史新低,Michael 多个地址上的 CRV 借贷仓位也逐渐跌破清算阈值。

时间点 2

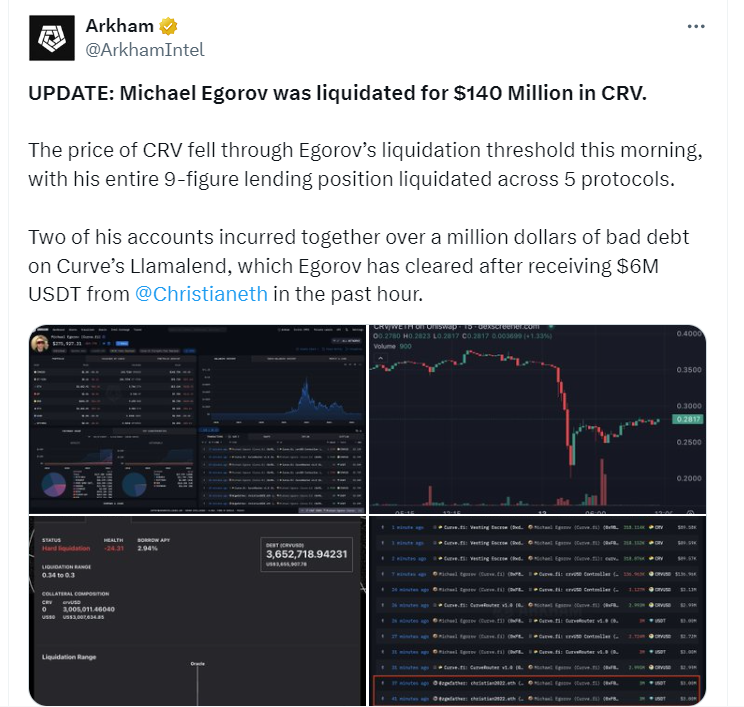

时间点 3 现状

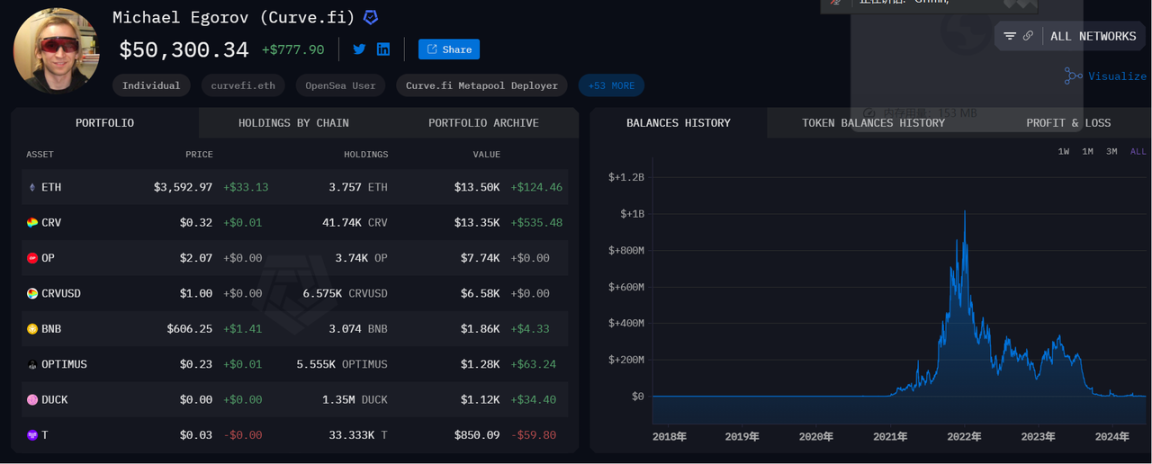

数据来源:https://platform.arkhamintelligence.com/explorer/entity/michael-egorov

投资者面对的就是灾难了。

一方面是价格下跌引发的其余借贷平台清算,Fraxlend 的贷款人遭受数百万美元的清算,据 Lookonchain 监测,有用户在 Fraxlend 上被清算 1058 万枚 CRV(330 万美元)。

2. Curve 数据情况对比

20240616

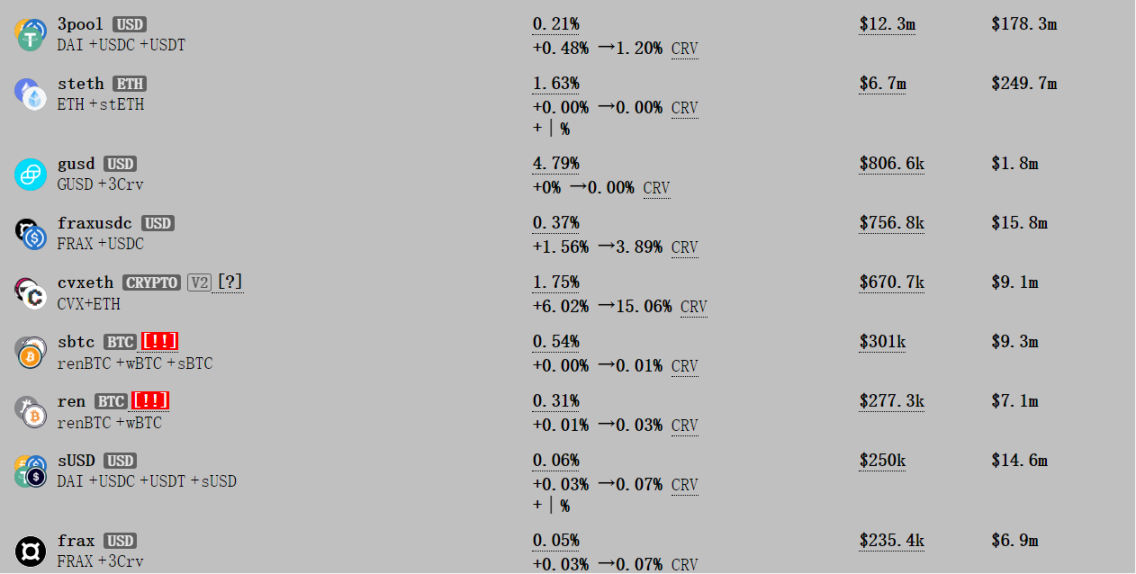

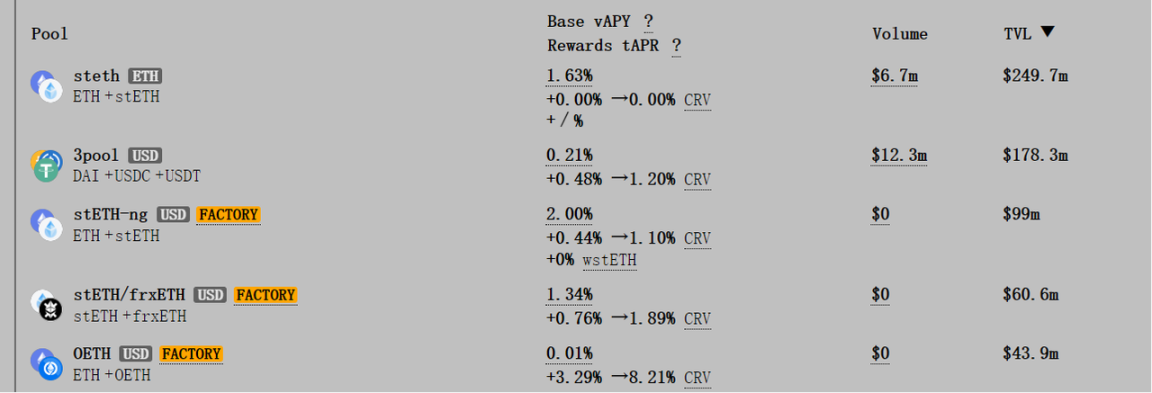

交易量 3pool(\(12.3m)、steth(\)6.7M)、fraxUSDC($756.8M)

TVL 对比去年前三 fraxusdc($15.8m)、steth($249.7m)、3pool($178.3m)

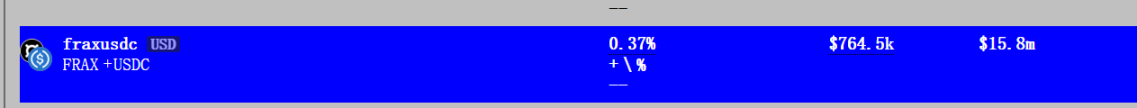

Frax TVL 太低了单独截了一下

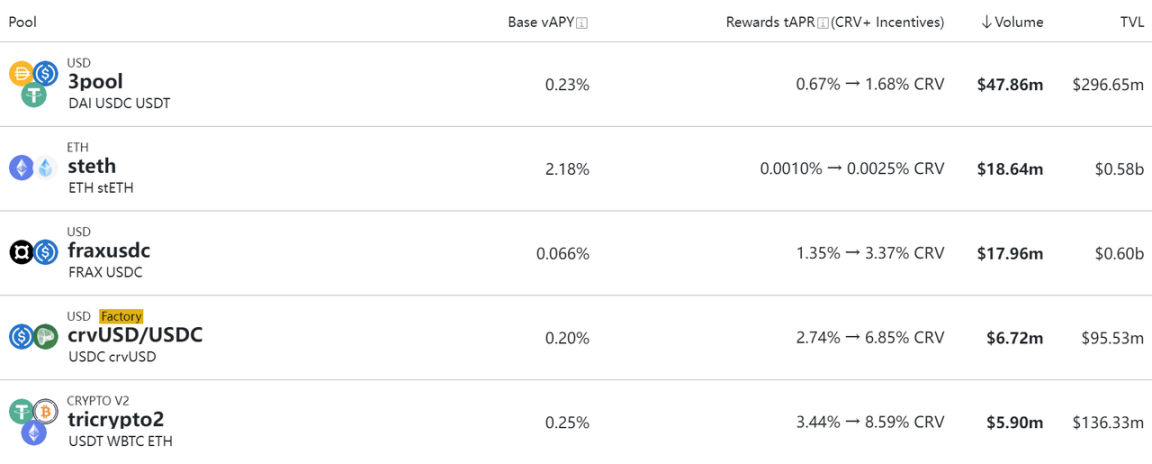

202307——参考当时的研究报告

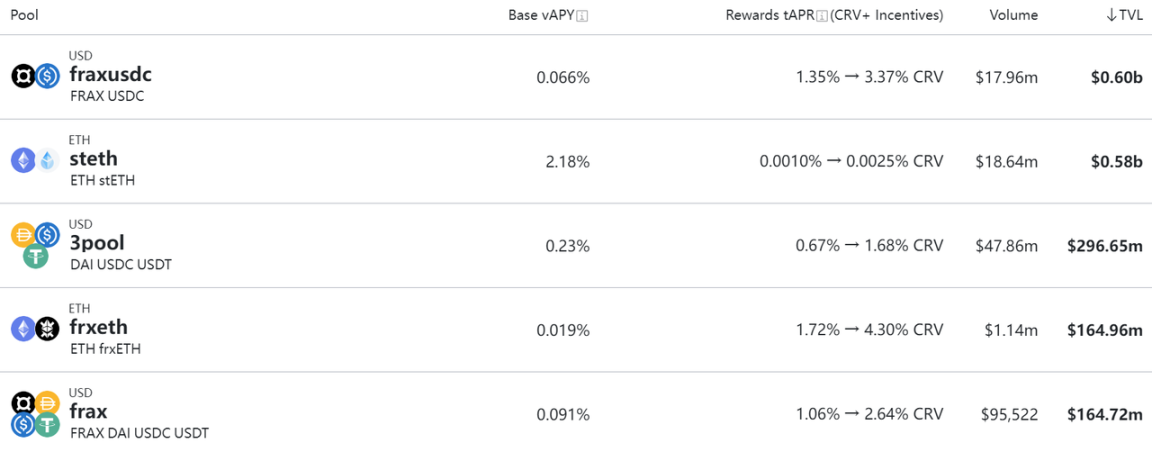

TVL 前十的 Pool,fraxusdc($0.6b)、steth($0.58b)、3pool($296.65m) 的排前三位

交易量前 3 位,3pool($47.86m)、steth($18.64M)、fraxUSDC($17.96M),在 3pool TVL 仅有前两名的 1/2,交易量却超过2.5 倍。

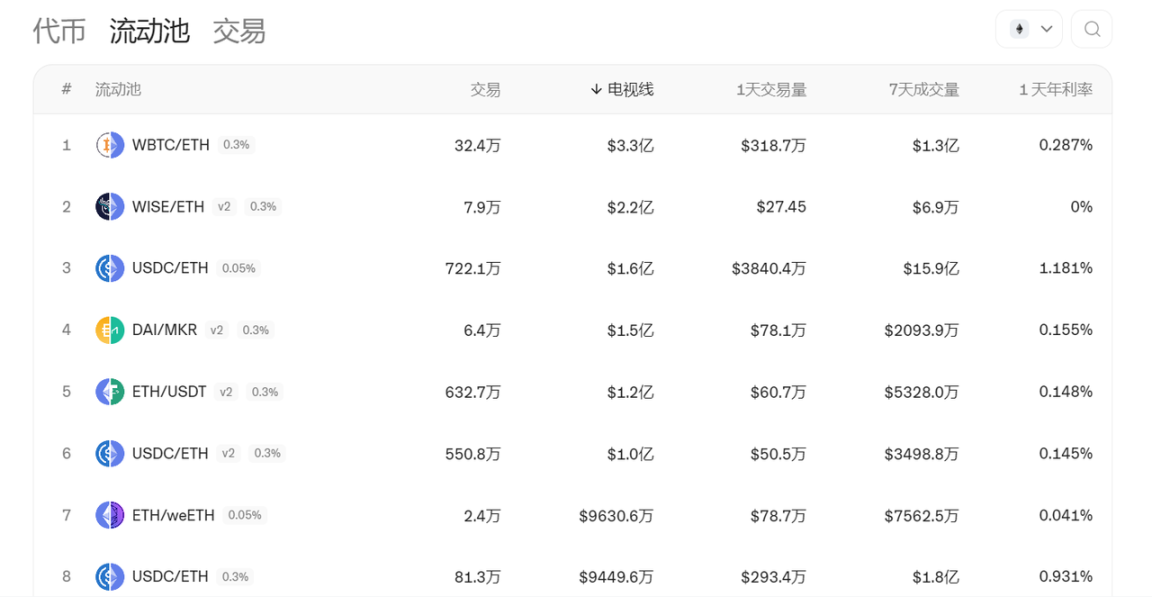

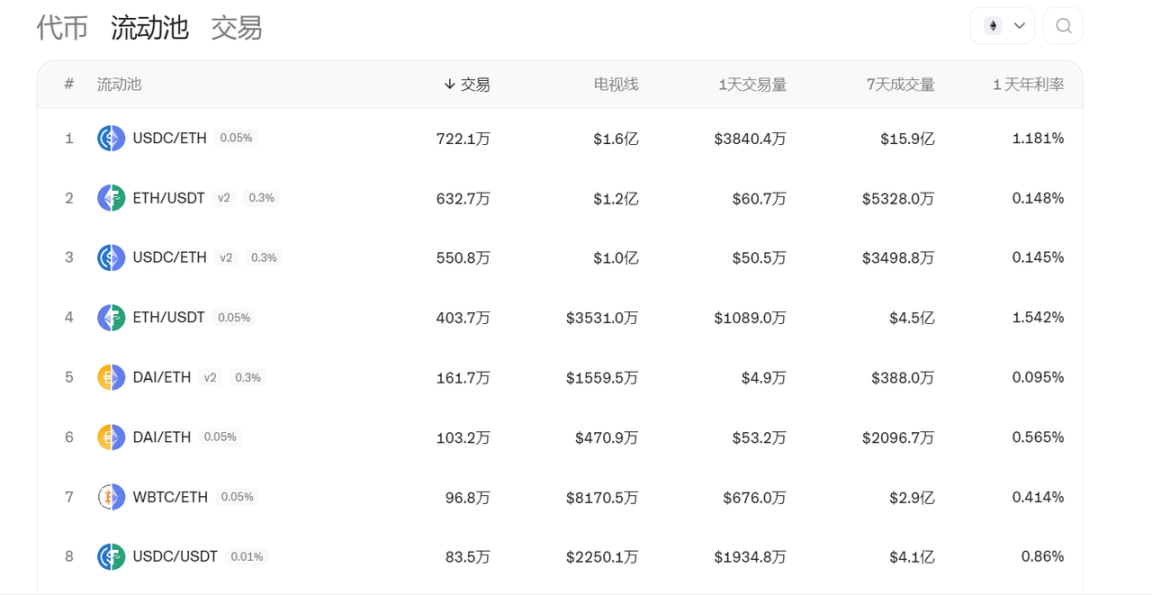

对比 Uni

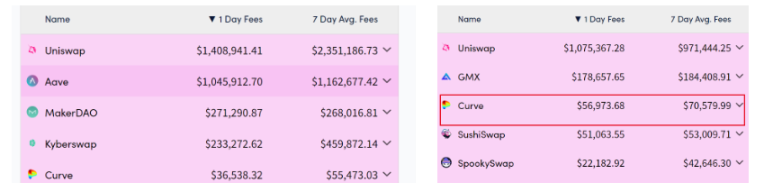

收入对比

左边新,右边为当时。

Uniswap 牛市交易土狗,熊市交易主流资产。

3. 这次事件展现的一些问题

Ve 模型头部效应带来的糟糕流动性

CurveWar 的本质就是争夺 Curve 的流动性,争夺到流动性以后,通过 Boost 来提升自己作为 LP 提供流动性的池子。但是流动性越高对于项目来说肯定是更好的。不同的项目购买 CRV 投票权的方式引发所谓的「战争」,而这可能导致市场的不稳定性和操纵行为。

最开始讨论 Curve 的时候,当时认为 Curve 有可能像个流量平台,新项目为了获得一定的关注度通过购买投票权来 Boost 自己的池子(例如当时的 Frax)。接近一年看下来根本达不到这种效果,收益率比不过积分展示或者 Pendle 以后基本被抛弃。

借贷清算

价格波动大的抵押物,例如 Crv、Aave、Comp 等或许不适合做抵押物。以后加密世界应该还是 usdt/usdc/dai+BTC+ETH 才能够做大。

借贷的风险很复杂,抵押物本身价格的波动和套娃搭乐高导致的杠杆和泡沫,让 Web3 借贷很难起规模效应。