本文來自:Banklesshq

原文作者:Ben Giove

編譯標題:為什麼說“DeFi黑手黨”Tribe DAO被低估了?

幾個月前,Fei Protocol和Rari Capital將價值數十億美元的協議合併為Tribe DAO。這次合併為DeFi協議在未來如何完成合併創造了先例。協議似乎採取了一種垂直集成的方法,而Tribe DAO想要擁有整個DeFi堆棧。

Tribe現在有去中心化的穩定幣、一個創新的貸款市場,以及一個將其它遊戲項目納入其麾下的計劃,同時坐擁數億美元的加密資產,只剩下DEX領域還未“染指”。

但Tribe在加密市場的關注度並不高,我不禁想問;“Tribe被低估了嗎?”

合併的力量

儘管DeFi代幣的價格已經大幅下降,但由於控制了多樣化的資產儲備,許多協議通過牢固的競爭定位和影響力,改善了波動情況。

符合這一要求的項目包括Tribe DAO。 Tribe DAO誕生於Fei Protocol和Rari Capital的合併,它代表著一個新的“協議黑手黨”,並迅速成為DeFi的巨頭。

Tribe坐擁超過6億美元的資金,在將Fei Protocol的穩定幣與Rari的獨立貸款市場結合起來後,它將成為DeFi內部的一支力量。此外,每個協議在早期都經受住了重要測試,如Fei發行後的脫鉤和Rari開發情況,都證明了它們具有韌性和能力,能夠承受DeFi的嚴酷考驗。

那管理這樣一個體量資金的項目代幣值多少錢?

Tribe DAO概述

我將分開介紹Tribe DAO中的四個子DAO。

1.Fei Protocol

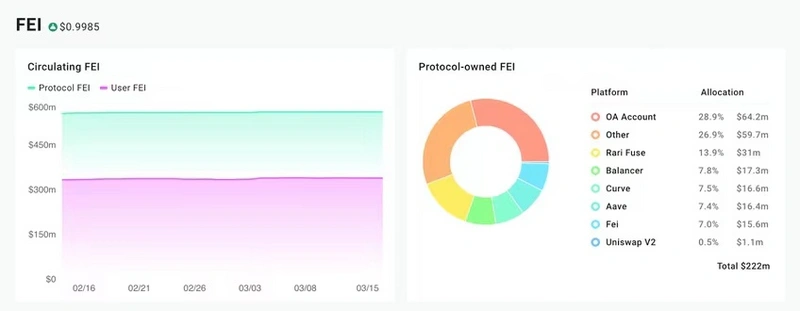

Tribe DAO的第一個項目是Fei Protocol。它是FEI穩定幣的發行者,這是市值第11大的穩定幣,供應量超過5.58億美元。

FEI是一種與美元掛鉤的、過度擔保的穩定幣,由一系列資產(即協議控制價值(protocol-controlled value,PCV)支持。Fei已經將其PCV部署到各種不同的DeFi協議中,如Lido、Convex和Fuse,由此產生收益和引導流動性。

PCV的一個關鍵特徵是它完全由去中心化資產組成,由ETH、非中心化穩定幣和DeFi治理代幣組成。

來源:Dune Analytics

儘管最初Fei Protocol利用直接激勵等機制來實現穩定,但Fei在推出後大幅度打破了掛鉤美元的機制。這促使Fei的設計發生了重大變化,比如取消了直接激勵措施,並最終推出了FeiV2。

Fei V2包括了幾個關鍵的升級,比如Fei和其基礎抵押品之間的1:1可贖回性,以及利用完成BalancerV2用算法管理PCV的計劃。

Fei提供的另一項服務是流動資金服務(LAAS)。 LAAS與Ondo Finance合作,通過為DAO提供租賃代幣的能力,幫助他們降低流動性成本,因為將原生代幣存入Ondo的LP(流動性提供者)庫的DAO將看到其匹配等量的Fei 。 Fei根據提供的流動性數額獲得固定的費用,而受益DAO則有權獲得所有的交易費用,並承擔暫時的損失風險。

2.Rari Capital

Tribe中第二個主要的子Dao是Rari Capital。 Rari最著名的業務是Fuse,讓任何人創建自己的獨立借貸市場。 Fuse是以太坊的第三大貨幣市場協議,擁有超過7.89億美元的TVL(總鎖值)。

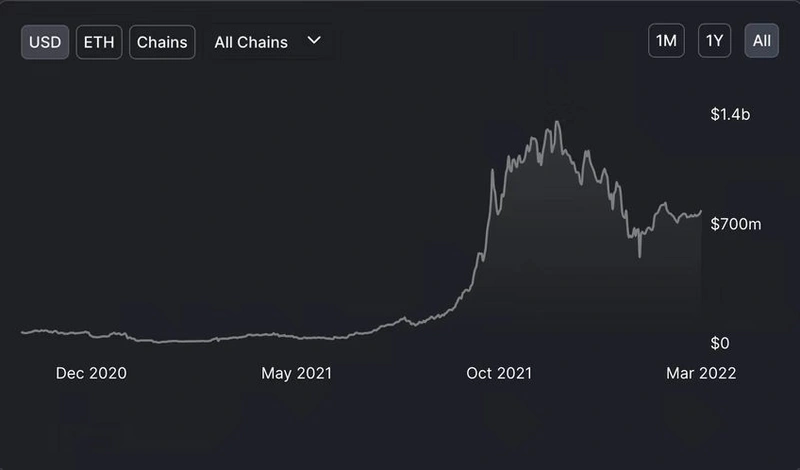

來源:DeFi Llama TVL數據板

Fuse具有高度可塑性,並且相對於現有協議具有更多的功能。例如,管理員可以改變大量的礦池參數,例如選擇自己的預言機提供商,而Dao可以通過使用一個稱為飛輪的特性,從Fuse礦池中啟動流動性挖掘程序,允許用戶在賺取獎勵的同時,以他們的LP(流動性提供商)頭寸為抵押進行貸款。

如前所述,Rari通過與Fei的合併推動了Tribe DAO的創建。這是DeFi歷史上規模最大的一筆此類交易。交易的執行方式是讓Rari的本地治理代幣RGT的持有者能夠以每RGT約26.7個Tribe的匯率將其資產交易到Tribe。雖然最初一些社區成員最初感到擔憂,但合併得到了壓倒性的鏈上支持。

合併帶來的協同效應已經開始顯現出來,許多Fuse礦池已經植入了Fei的流動性,而即將推出的Tribe Turbo將充分利用Fei和Fuse的能力。

3&4.Volt Protocol和Midas Capital

除了Fei和Rari,Tribe DAO最近也加入了兩個新協議,有極大可能性通過Tribe Launch來跟進,這是一個旨在將新的DAO加入Tribe生態系統的程序。

第一個是Volt Protocol,它正在開發一種穩定幣Volt,跟踪CPI(加密價格指數,又叫加密世界的道瓊斯指數)的增長。該協議在其設計和發布機制中利用了Fei和Fuse,並將由VCON代幣管理,其供應的25%將由Tribe DAO擁有。

第二個是Midas Capital,其目標是幫助將Fuse擴展並部署到EVM兼容的鏈上。雖然Fuse已經被Rari團隊部署到Arbitrum,但Midas應該會幫助Rari抓住新興市場的機遇,即在非以太坊L1、EVM鏈上擁有400億美元以上的TVL。

Tribe的競爭優勢在哪裡?

1.協議控制價值(PCV)儲存資產

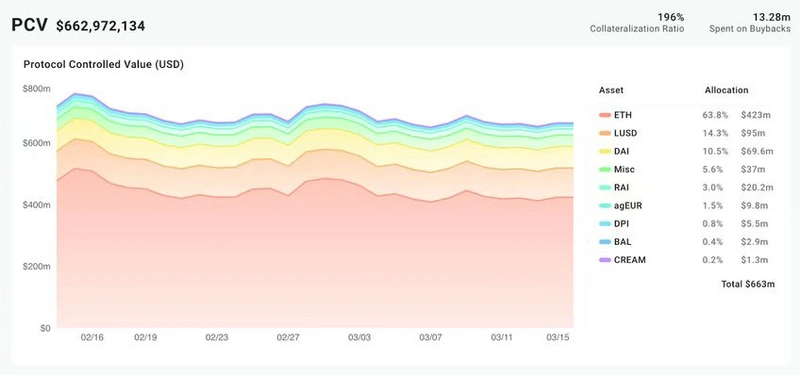

來源:Fei Analytics

Tribe DAO的一個主要競爭優勢是它通過PCV儲存資產。

TribeDAO可以部署它的PCV來賺取收益,也可以使用它來創建Fei,稱為協議擁有的Fei(POF)。

與PCV一樣,POF可以以對DAO具有戰略利益的方式進行部署,例如通過賺取額外收益來產生現金流,並在不同的Fuse礦池和AMM礦池之間從戰略上引導流動性。

來源:Fei Analytics

儘管低於2021年11月的高點,但PCV目前的價值為6.62億美元。

深入其構成,我們可以看到93.8%的PCV是由ETH和穩定資產組成的。這意味著PCV應該能夠在看跌的市場條件下保持其價值的穩健部分,就像2022年初所看到的那樣,允許Tribe在未來很長一段時間內保持良好的資金狀況。

此外,對這些資產的重視也可以提高PCV的效用和獲得收益的機會,因為這兩組資產是整個DeFi協議中集成最廣泛的。

這個龐大且不斷增長的儲存資產將有助於Tribe DAO成為DeFi的王者,並允許它們對收益率和流動性流動施加重大影響。

2. 垂直整合

Fei-Rari合併的一個重要好處是它通過為TribeDAO提供一個穩定幣和借貸市場,幫助他們垂直整合了TribeDAO。這是三種主要協議類型中的兩種,第三種是AMM(自動做市商),DAO需要AMM來控制DeFi堆棧的所有層。

本質上,“控制堆棧”意味著DeFi協議,或DAO黑手黨可以影響利率、流動性流動,並創建自己的自主金融系統,而不依賴任何第三方協議。在競爭日益激烈和快速變化的DeFi環境中,這可以極大地增加Dao的長期生存機會,並極大地改善它們的競爭定位。

雖然Tribe DAO目前還沒有擁有自己的AMM,但是通過與Balancer的緊密聯繫與一個AMM建立了緊密的聯繫。除了計劃利用DEX來管理協議控制值(PCV)外,Tribe DAO和Balancer於2021年11月執行了900萬美元的代幣交易。在可預見的未來,這很可能使兩種協議保持緊密聯繫,幫助填補Tribe DAO的“AMM缺口”。

3.人才資本

Tribe DAO由非常有才華的開發人員、貢獻者和社區成員組成。

在合併之前,Fei和Rari都成功地建立了產品和市場的匹配關係,Fei的市值達到7.56億美元,是2021年7月創下的歷史最低紀錄的兩倍多,而Rari的TVL在收購提議提出時為11.6億美元。這表明了兩個團隊強大的開發、業務和社區建設能力。

此外,考慮到Fei和Fuse帶來的創新,以及這兩個團隊在不斷發布新特性和產品方面的能力,DAO和社區似乎很有可能能夠適應快速、不斷變化的DeFi環境。

4.合作關係和協作性

Fei和Rari的團隊都展示了傑出的業務發展技能。

超過20家Dao已經或計劃推出Fuse礦池,而Fei已經與Index Coop、Angle Protocol以及上文提到的Balancer等多個項目合作。

這表明Tribe DAO具有高度的協作性,能夠在DeFi內部形成戰略互惠的伙伴關係。考慮到DAO-to-DAO合作關係中所看到的不斷增長的價值,以及其中一個核心的DeFi價值主張是可組合性,Tribe處於不利的地位的可能性較低。

代幣經濟

正如傳統股票市場裡說的“股票不是業務”,加密市場中的“代幣不是協議”。

正如過去一年所看到的,許多基礎設施強勁的DeFi項目的表現遠遠落後於市場指數和基準,這在很大程度上是由於代幣經濟設計的糟糕。

讓我們一起了解Tribe的代幣經濟,看看它是否能夠避免類似的命運。

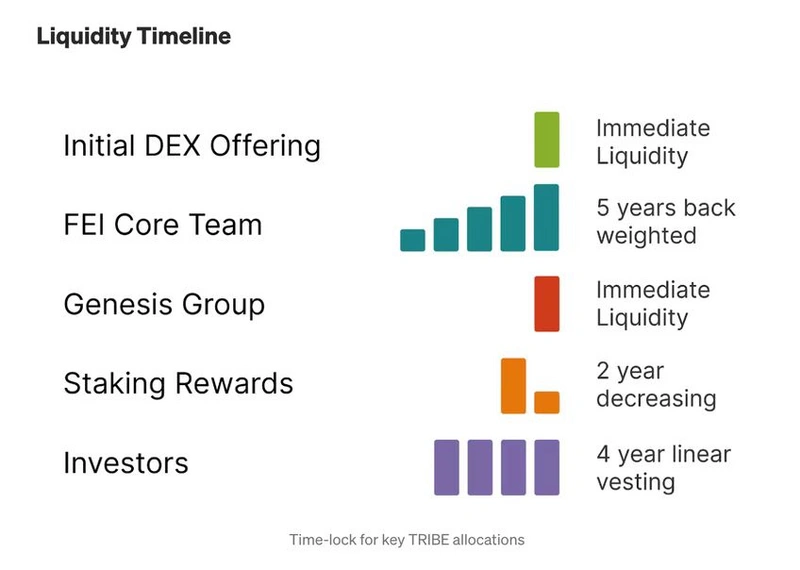

代幣分發機制

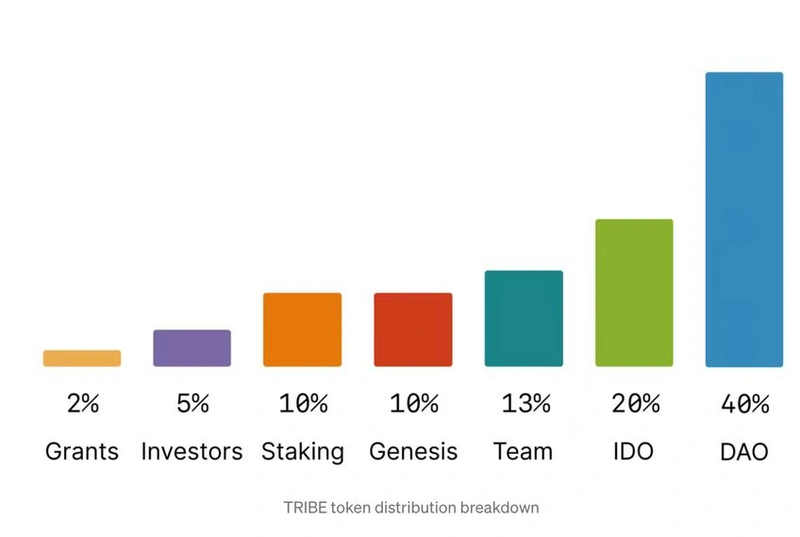

來源:Medium的Tribe分發機製文章

正如我們所看到的,Tribe的初始分配是高度去中心化的,只有18%流向團隊和早期投資者。這兩組之間的分配明顯低於許多其它DeFi協議,僅Genesis參與者獲得的分配就比私人輪投資者多兩倍。

來源:Medium的Tribe分發機製文章

此外,Tribe受益於過長的兌現期的先決條件,投資者和團隊代幣的兌現期分別超過4年和5年。此外,團隊分配是反向加權的,這意味著代幣持有者將不得不在協議的早期承受初期的通貨膨脹。

這種更公平的代幣分配和更長的兌現時間的結合表明,Tribe DAO是一個高度長期導向的,並且可能會做出強調長期穩定性和可持續性的決策。

代幣使用情況

Tribe在TribeDAO和Fei協議中都扮演著兩個關鍵角色:

治理的權利

協議支持

與大多數DeFi代幣一樣,Tribe作為一個整體用於DAO內部的治理,持有者能夠對各種項目(如PCV分配)進行投票。然而,Tribe也對DAO資金庫或PCV中持有的資產持有微治理權,AAVE、ANGLE、BAL、COMP、CRV、CVX、INDEX和TOKE構成可以行使這些權利的代幣。

Tribe DAO是DeFi微治理的先驅之一,因為它們以利用INDEX微治理來幫助達到讓Fei在Aave上上線的門檻而聞名。儘管相對於ETH和穩定資產,這些代幣只佔協議控制值(PCV)的一小部分,但Tribe廣泛的微治理權在未來可能對Dao有價值,增加了代幣在這類買家中的吸引力。

Tribe的第二個主要用途是為FEI提供協議支持。類似於MKR在MakerDAO中的角色,如果Fei的擔保不足,則會鑄造Tribe,從PCV中贖回,並重新擔保協議。

供需動態

Tribe的主要需求驅動因素和價值增值機制是回購,因為20%的“協議股權”,即PCV的價值,如果所有的Fei都被贖回為其基礎質押品,將被分配給每週購買的Tribe,這些Tribe再分配回協議庫。

除了有助於激勵PCV的增長和管理責任心之外,這些回購應該促成Tribe收購壓力來源。截止目前,已經執行了價值超過1328萬美元的回購。

雖然如果Fei的擔保不足,會有永久的重大通脹衝擊的風險,但Tribe目前只是通過“Fei-Rari”的流動性挖礦釋放出來,“FeiRari”是一個由TribeDAO運營的Fuse礦池。儘管這可能會給代幣帶來銷售壓力,因為它是由產礦工挖礦得到的。但從長遠來看,由於協議控制值(PCV)的大小,該協議很好地定位,以避免依賴,並可能完全消除排放。

就目前來看,Tribe的代幣經濟似乎對投資者非常有利,尤其是與DeFi中瘋狂的通脹代幣經濟相比。

最後,Fei Protocol聯合創始人Joey Santoro提出了一項代幣經濟改進方案,該方案有可能進一步改善供需動態。

現金流折現估值(DCF Valuation)

現在我們了解了Tribe DAO的產品、競爭優勢和代幣經濟,讓我們來看看Tribe DAO的財務狀況,並嘗試使用現金流折現(DCF)模型對其進行估值。

Tribe DAO的現金流主要有三種來源:

跨DeFi協議分配Fei所獲得的協議擁有的Fei(POF)收益。

通過類似地將這些資產部署到各種DeFi協議中,獲得協議控制值(PCV)的收益。

從Fuse獲得的平台費,是通過從支付給存款人和貸款人的利差中抽成而產生的。

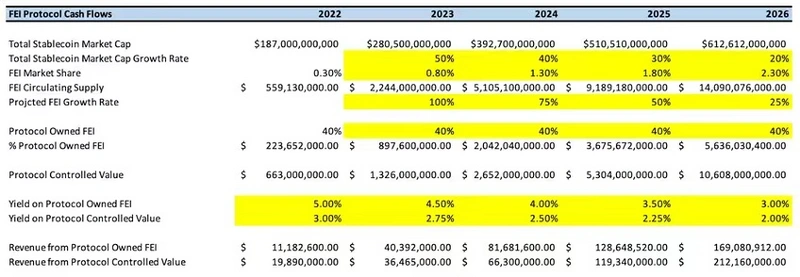

該模型試圖預測Fei穩定幣和Fuse的增長,作為估算這三個來源產生的現金流的一種手段。

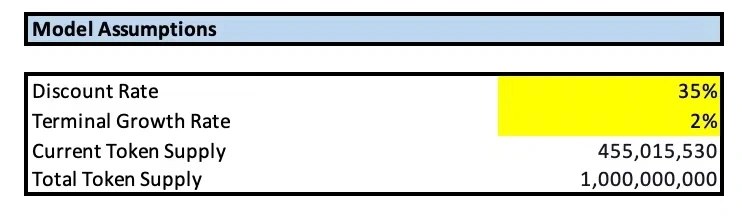

該模型採用了35%的折現率,這個數字與風投資本家對初創企業進行估值的平均範圍一致。此外,該模型還採用了2%的最終增長率,以跟踪全球的預期增長率。

該模型假設穩定幣市場在未來五年將以越來越慢的速度增長227%。考慮到之前提到的競爭優勢,Fei公司是受益者,預計未來四年,隨著PCV的規模成比例增長,其市場份額將不斷增長。

該模型還預測,通過部署到AMM、借貸市場和流動性質押服務,DAO將能夠在協議擁有的Fei上獲得5%的初始收益率,在PCV上獲得3%的收益率,而該收益率預計將隨著協議規模的擴大而下降。

該模型預計,以太坊L1和L2的借貸部門在未來五年將以每年放緩的速度增長556%。考慮到DeFi所有資產的潛在市場,Fuse預計將在該行業佔據越來越大的市場份額(該模型沒有考慮Midas Capital的資本部署)。

儘管不同礦池的利用率和因此獲得的利息差異很大,但模型預測Rari將獲得基於AUM(資產管理規模)的0.25%的總體利用率。

通過將兩種協議產生的總現金流相加,並將其折現到目前,我們計算出Tribe的公平價值在1.63- 3.52美元之間。

以目前0.58美元的價格計算,這意味著上漲了207%-564%。

風險評估

1.競爭力

穩定幣領域的競爭非常激烈,24家公司的市值超過1億美元,9家公司的市值超過10億美元。考慮到該領域龐大的潛在市場,在可預見的未來,競爭力不太可能削弱。

在孤立的借貸市場中,競爭同樣激烈,Euler Finance和Silo Finance等新興協議看到了投資者的興趣所在。此外,最近推出的Aave v3還包括一些獨立的貸款功能,進一步攪渾了這片競爭水域。

2.協議控制價值風險(PCV Risk)

如前所述,Fei的PCV(協議控制價值)是通過各種不同的協議存儲的。雖然風險分佈在這些協議,如果一個或多個協議被利用,或者DeFi遭受重大系統性事件,很大一部分的PCV可能會失去,使Fei及其存放的多個Fuse礦池處於抵押不足的風險。

3.排放

儘管持續存在回購,但仍有活躍的Tribe排放,使代幣成為礦工的目標,潛在地給Tribe價格帶來下行壓力。此外,考慮到反向加權股權和價格大幅升值的可能性,反向加權股權可能會帶來團隊和核心貢獻者未來大量銷售的風險。

4. 監管方面的擔憂

穩定幣發行者以及整個DeFi可能面臨監管機構的打擊。儘管Tribe DAO採用了完全去中心化的鏈上治理,但它仍然面臨著被希望控制DeFi的政府機構審查的風險。

總結

有了兩個創新的協議產品Volt Protocol和Midas Capital,巨大的協議控制價值(PCV)儲存資產,並由一群強大的貢獻者領導,進行不斷建造、發行和交易,Tribe DAO似乎準備成為一個DeFi黑手黨,從這個熊市中脫穎而出。

儘管該協議面臨著幾個重要的風險來源,但憑藉強大的代幣經濟,且估值暗示著當前價格有強大的上行潛力,但當投資者看到Tribe時,我們不應因一顆樹而放棄整片森林。

相關內容閱讀: