Researcher:Jessica Z (Twitter @JZ_Labs)

Contributors:Ashley; Basics Capital

兩年加密牛市,BTC最高漲幅曾有20餘倍;半年輪轉,BTC相對高點已經跌去70%。

萬物皆有周期,金融資產投資的周期性非常明顯,傳統風險資本市場價格類似鐘擺波動,大漲之後必有大跌,大跌之後必有大漲,在這兩個極端之間的價格擺動的過程就是投資週期。

加密貨幣因其特殊的產業屬性,其周期邏輯更多了幾分獨特的敘事,我們從三個維度來做分析:

1.科技屬性— 技術發展,對生產力與生產關係的優化;

2.商品屬性— 供需關係,BTC減半帶來的供需失衡;

3.金融屬性— 流動性,目前高度關聯傳統風險金融市場,受美聯儲貨幣政策帶來的宏觀流動性因素影響較大。

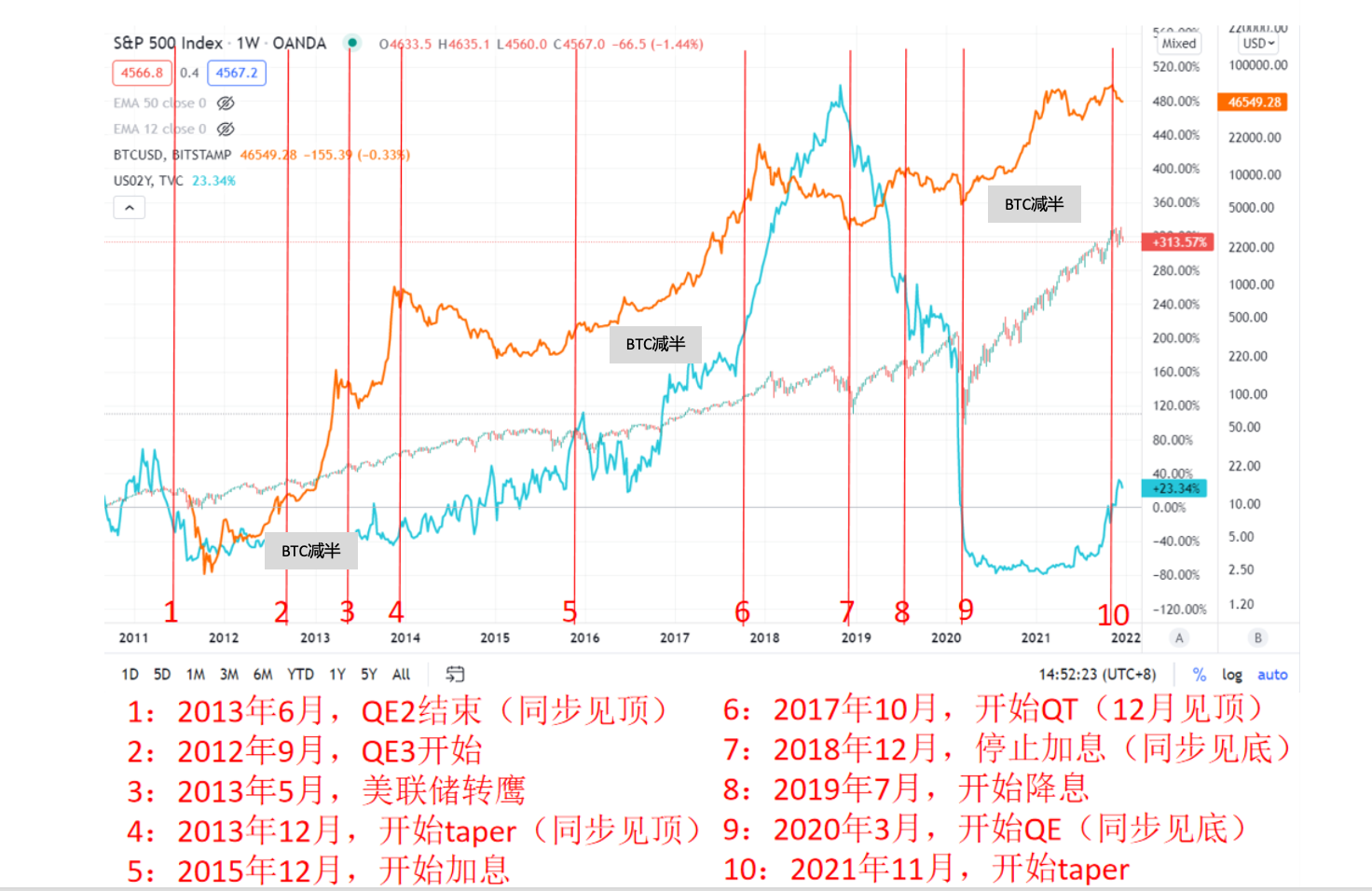

2018年以來,加密資產和美股指數的走勢關聯度已經超過80%,其金融屬性已經成為其價格影響的主導因素,本文將會對加密資產的金融屬性週期做深入探究。

一. 美林時鐘

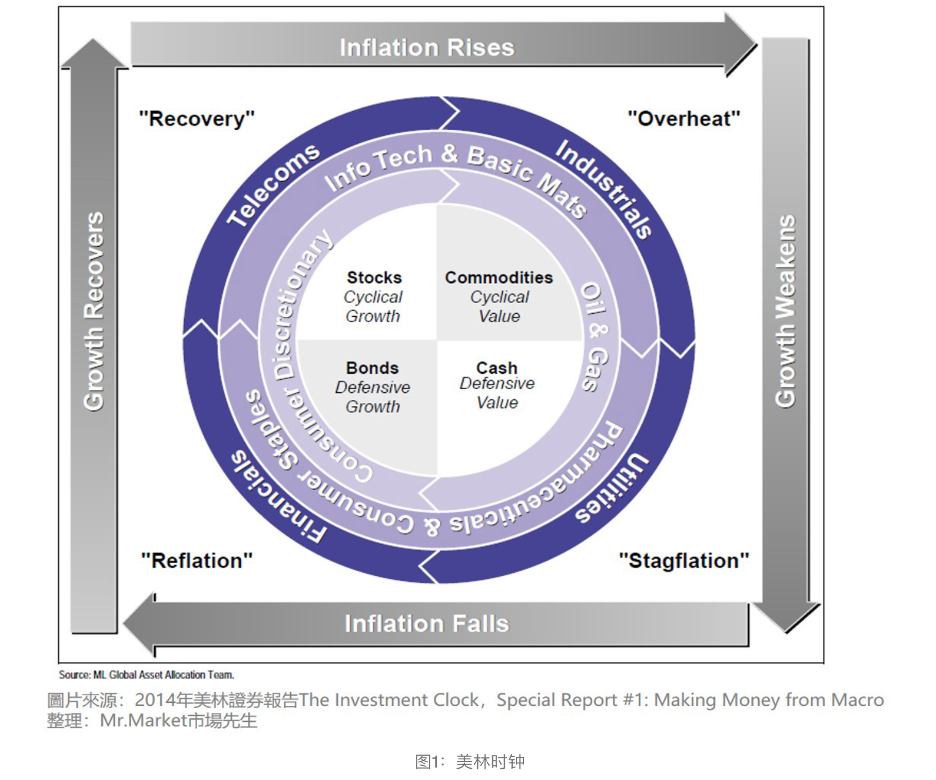

美林時鐘(Merrill Lynch Clock)是美林證券在分析資產配置基本面週期的一個模型代表,也是定位大的市場經濟周期階段的常用工具之一,它將經濟周期與資產和行業輪動聯繫起來從而指導資產配置。

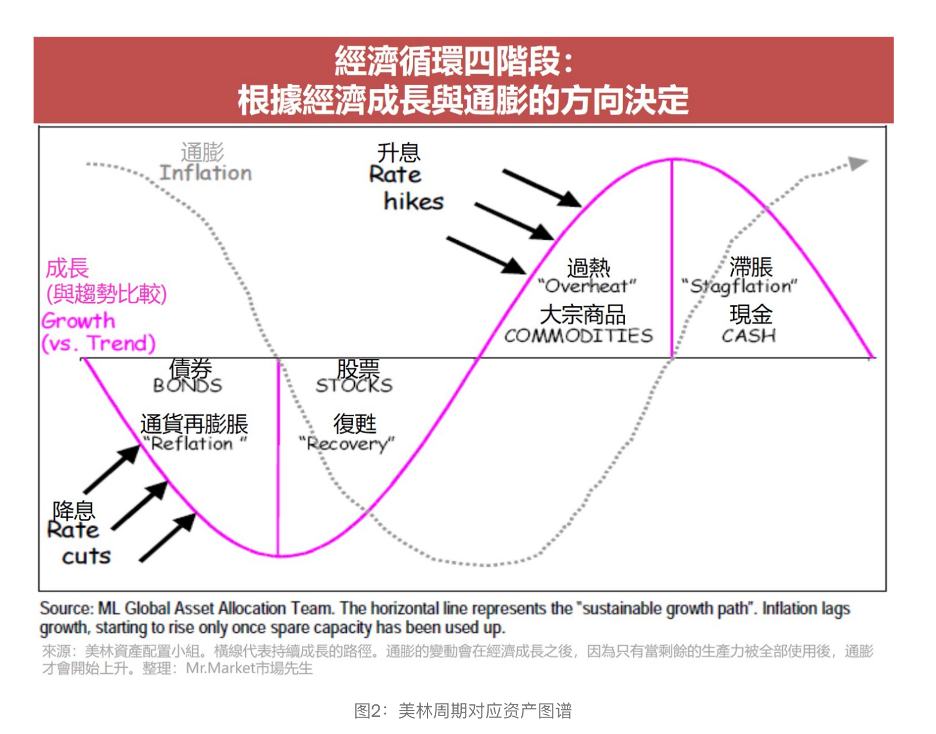

美林時鐘用經濟增長率(GDP)和通貨膨脹率(CPI)這兩個宏觀指標的高和低,將經濟周期分成了四個階段:

·經典的蕭條-繁榮週期會經歷四個階段,從左下方的衰退(Reflation/Recession)階段開始,然後順時針推進,經歷復甦(Recovery)、復甦(recovery)、過熱(overheat)、滯脹(stagflation ), 最終回到衰退階段,走完一個完整的周期。

·在一個完整的周期當中,各階段表現最好(報酬/ 風險最佳)的資產類別不同,假如循環從衰退階段開始,在此過程中債券、股票、大宗商品和現金依次優於其他資產。回測的結果顯示,雖然各個經濟周期有不同的特性,但是都存在一定的共通性,而投資者可以用這些共通性來提升報酬。

·實踐過程中美林時鐘也存在一些挑戰。首先,不是每個週期都會按照順序依次輪動;即使按照順序輪動,停留時間很難判斷,尤其是在衰退期,由於美聯儲的政策調節和實際經濟情況,底部到轉向的發生可能很快也可能很慢。同時,也不是所有資本市場對宏觀經濟的反應都很及時,比如A股,比如加密市場。

·最重要的是,在美元大量超發的背景下,資產走勢存在脫離經濟基本面的情況,經濟周期對金融週期的映射關係被打破。比如2020年3月之後並非經濟的複蘇期但風險資產上漲;比如2008年金融危機之後,美國金融市場出現一波股債雙牛格局;與此同時,大宗商品進入緩慢下行通道,即使經濟由複蘇走向強勁階段,大宗商品市場依然慘淡。

二. 解析週期

從加密資產的金融屬性來看,貨幣週期對於市場的影響非常大,其影響下加密市場對應分為以下主要階段:

·寬鬆週期:美聯儲轉鴿→開始降息→開始QE→降息停止。

·緊縮週期:美聯儲轉鷹→開始taper→不斷加息/開始QT→加息若干次後停止加息,加息週期結束。

圖3:週期不同階段的S&P 500和BTC表現示例

美股及加密資產對應的反應:

·寬鬆週期:開始上漲,市場對於風險接受程度提升,流動性加大,風險溢價減小,極端情況出現泡沫;市場流動性很好,加密資產價格也不斷上漲。

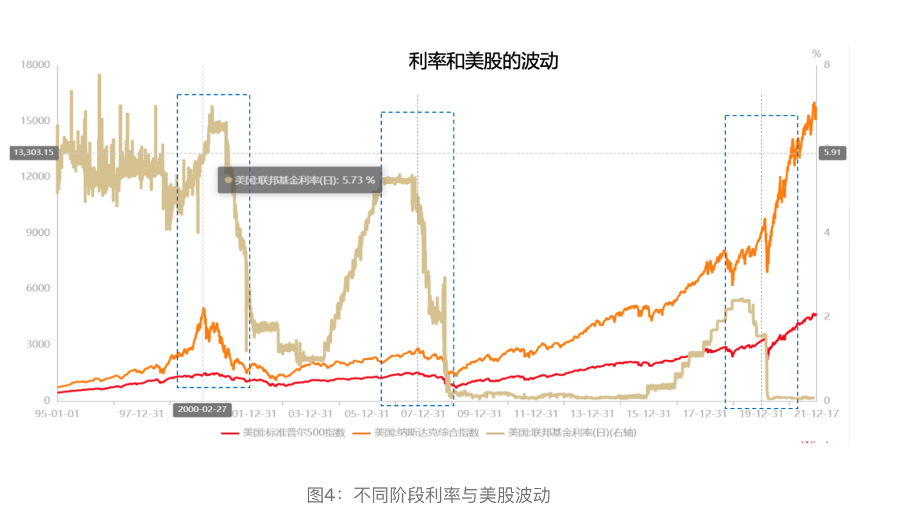

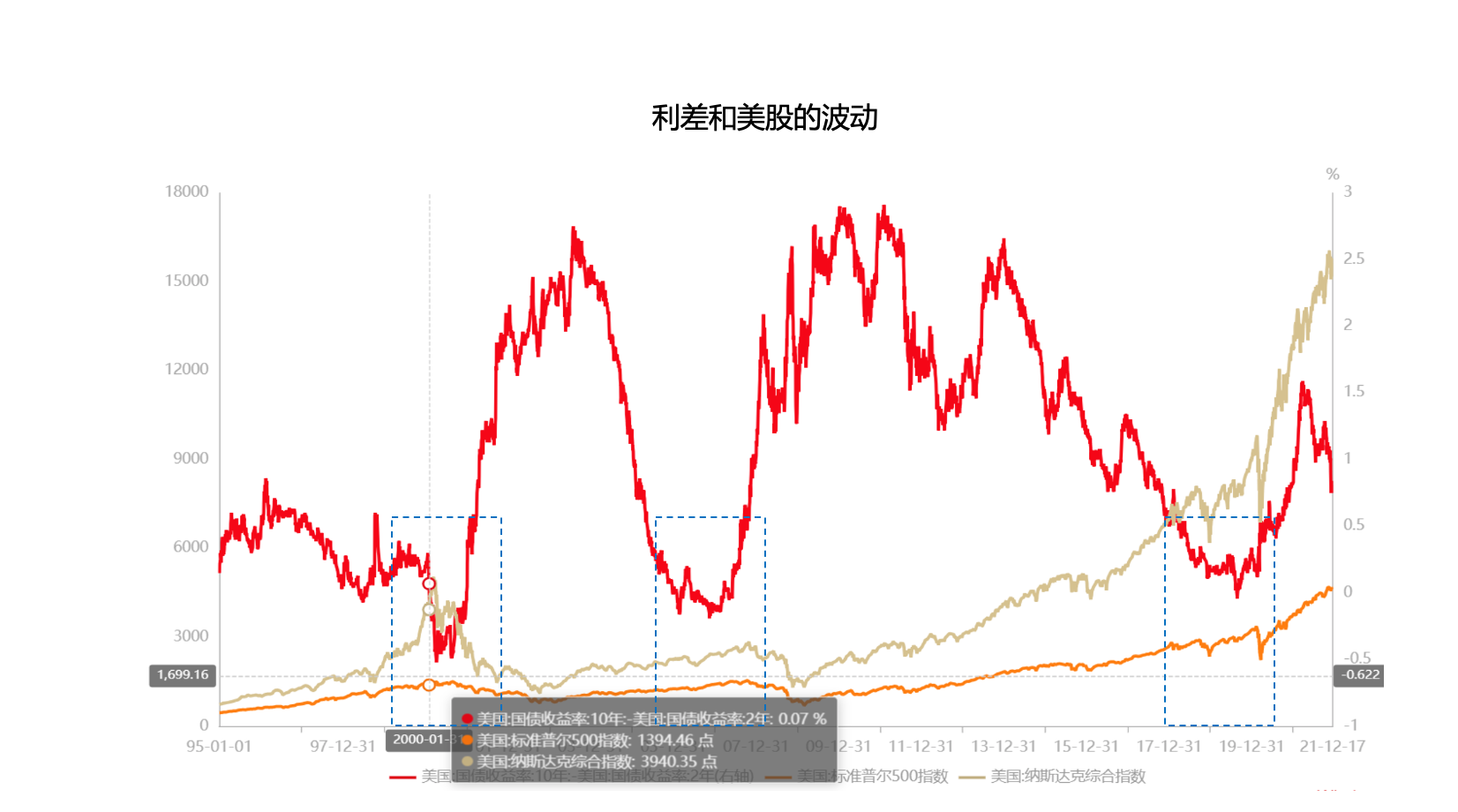

·緊縮週期第一階段:殺估值,美國利率升高,十年期國債收益率升高,這直接導致無風險利率的上升,引發市場重新平衡投資組合,從風險資產轉向無風險或低風險資產,流動性收緊,加密資產價格開始下跌。

·緊縮週期第二階段:殺基本面,企業收入和盈利下降,加息後期,在利率提升和QT影響下,經濟出現衰退預期,10y2y利差持續倒掛,極端情況可能出現經濟危機。流動性進一步惡化,加密資產進一步下跌發生清算。

圖5:不同階段利差與美股波動

·但值得注意的是Taper,加息和QT不一定馬上帶來風險資產下跌,關鍵是緊縮規模和速度對於流動性的影響。

三. 當前階段

從當下市場形勢來看,通貨膨脹居高不下,GDP增速減緩,市場處在滯脹階段。

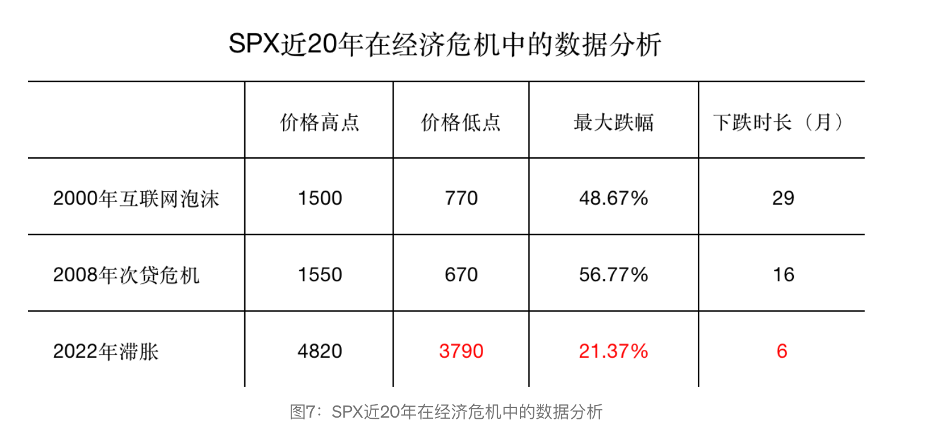

另外,美國新房銷售數據和消費企業的數據已經顯示出經濟壓力,同時通脹還未緩解。 6月份FOMC會議上美聯儲官員預計利率到年底前將升至3.4%,超過中性利率2.5%。因此美聯儲實現經濟”軟著陸”挑戰很大,接下來很有可能發生一定程度經濟衰退。風險在於經濟衰退深度是否可能會發展為較大的系統性金融危機(比如2008年的金融危機),以及持續時間是否會很長(比如2000年互聯網泡沫後市場經歷較長時間恢復)。

從圖6可以看出,2000年的互聯網泡沫帶來的市場下挫持續了29個月,SPX從1500美金跌到最低770美金,三年哀歌,猶在耳畔;2008年的次貸危機SPX從1550美金跌到最低670美金,僅用了16個月的時間,屍橫遍野,歷歷在目。

如果我們預測2022年的滯脹必然導致經濟衰退進而引發全面的經濟危機,那麼無論是下跌時長還是下跌幅度都還沒有到位,所以現在依然是經濟危機的早期階段。

四. 後勢判斷

目前加密貨幣市場和美股市場走勢相關性依然很高,以目前形勢判斷,美股還將面臨較大下跌風險。

如前文所述,一般來講緊縮週期下美股主要經歷兩個階段下跌,但這次不同,複雜的內外環境讓美聯儲也是進退維谷,這次的股市行情的下跌可能會走出三個階段的形態:

·第一個階段由對通脹的恐慌造成;

·第二階段是美債利率上升殺估值;

·第三階段會是經濟衰退殺基本面;

但是我們認為第三階段還沒有真正到來,企業的風險溢價還較低,流動性風險和信貸風險也未充分釋放。目前通脹尚未見頂,後續CPI數據將會至關重要,美聯儲也會根據CPI和經濟情況及時調整政策,加息路徑和幅度也存在不確定性。

後續是否會出現拐點,關鍵在於通脹是否下降到合理範圍,美聯儲可以進行寬鬆政策以避免出現更大的經濟危機。目前情況來看拐點有可能發生在今年年底或是明年年初,但需根據後續CPI走勢和經濟情況來進一步判斷。

結尾

近期市場雲譎波詭,Luna獻祭、Celsius擠兌、三箭爆倉,所見皆縮影,任何個體力量都逃不過大經濟周期的裹挾,加密資產亦是如此。在加密資產的金融屬性已然成為主導的當下,對其金融屬性週期的把握愈加重要。